福利來啦!智霖君經過翻譯和整理,總結了新加坡稅務居民的免稅權的詳細內容,接下來將與大家分享【新加坡公司注冊小知識】詳解新加坡稅務居民的免稅權!

幹貨 ~ 幹貨 ~ 幹貨!

在2003年6月1日之前,除非擁有免稅權,否則居民納稅人所有在新加坡收到的所有外國收入將被征稅。相同的外國收入也面對在外國被征稅的可能。

01

Tips爲了減免雙重征稅,新加坡居民納稅人可以申請以下的稅收抵免:

a. 根據ITA第50A條規定,對在與新加坡沒有雙重征稅協定(DTA)的國家彙出的收入進行單邊稅收抵免;

b. 對和新加坡擁有DTA的國家所彙出的收入,實施“國際貿易條例”第50節的雙重課稅寬免; 或

c. 根據ITA第48節,對從英聯邦國家彙出的收入實施聯邦稅收減免。本條自2010年評稅年度起廢除。

02

Tips爲了提高新加坡作爲商業中心的吸引力,並促進當地的服務出口,2003年和2004年的預算公布了在某些外國産生的收入可以獲得免稅的方案。

FSIE 方案

FSIE方案根據ITA的第13(7A)至13(11)條提供。

當指定居民納稅人于2003年6月1日或之後在新加坡收到從指定國家彙入的收入時,在符合相關條件後,將獲豁免繳稅。如果不符合條件,所述的稅務待遇將正常發生。

此方案的對象也包括從非新加坡經營的貿易或業務所産生的指定外國收入。如果該外國收入來源于在新加坡經營的貿易或業務,則無論是否在新加坡收到,仍須在新加坡應稅。

03

指定外國收入的類型

A. 外資股息

出自免稅的目的,若股息是由非新加坡稅務居民公司所支付,則該股息將被視爲由外國來源的股息。

這也包括外國股息,該股息也可能是指定居民納稅人在新加坡進行的貿易或業務的收入(例如由新加坡銀行稅務居民所收到的股息)。此外,享受股息免稅不須要股權條件。

B. 國外分行利潤

外國分公司是指由新加坡公司的業務經營,在外國注冊爲分行的公司。

外國分行利潤是指該外國分行在新加坡境外從事的貿易或業務所得的利潤。其中不包括外國分行由非貿易或非商業方法所得的收入。

C. 外資服務收入

服務收入是指定居民納稅人在其貿易,專業或業務過程中提供的專業,技術,咨詢或其他服務的收入。

如果是通過在外國的固定營業地點提供服務,則此類服務收入將被視爲外國服務收入。如果該服務沒有通過外國的固定營業地點提供個客戶,該服務的收入將被視爲由新加坡來源,即使:

a. 該收入來源于在新加坡境內以外所提供的服務;以及

b. 該收入在該國支付稅款,根據新加坡與該國簽訂的DTA的規定。

Tips固定營業地點是指指定的居民納稅人或其雇員提供服務的管理地點、辦公室或樓面空間。

如果符合以下條件,該地點被視爲固定的營業地點:

a. 具有永久性的特點。

b. 指定的居民納稅人擁有持續性的處置權。指定的居民納稅人在某地點的存在並不意味著他擁有該地方的處置權。

例如,納稅人爲了提供審計服務,經常訪問主要客戶的辦公室。這並不意味著爲了其貿易,專業或業務的目的,納稅人擁有處所的處置權。因此,無法構成固定的營業地點。

c. 指定的居民納稅人須經常爲了進行貿易,商業或專業的服務提供,使用該地點。

d. 指定的居民納稅人須使用該地點來執行輔助或籌備活動以外的業務。

04

關于在新加坡收到的外國收入:

T當收入被:

a. 彙出,轉移或帶入新加坡;

b. 計劃或實際爲了滿足在新加坡經營的任何貿易或業務所招致的任何債項而運用;

c. 爲了用于申請購買任何可動産,而將其帶進新加坡時,其外國收入將被視爲在新加坡所收到。

外國收入無須在2003年6月1日或之後賺取,但必須于2003年6月1日或之後收到,才以符合FSIE計劃以及擁有申請免稅的資格。

T符合資格條件:

指定居民納稅人將獲得免稅權,如果可以滿足以下三個條件:

a. 該指定居民納稅人受制于稅收(受稅);

b. 其外國標題稅率爲15%或以上;以及

c. 該指定居民納稅人/企業將從免稅中獲益。

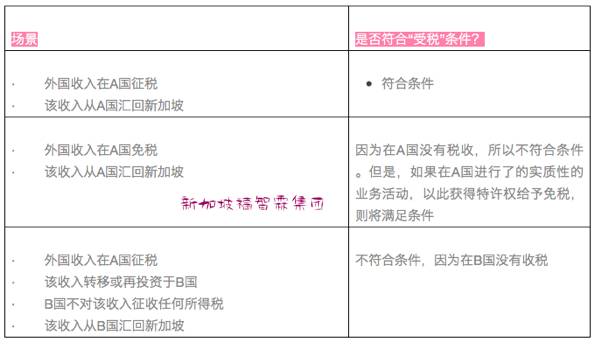

T“受稅”條件:

爲了滿足這一條件,該外國收入必須在收到收入的國家納稅。

這從以下的列表中可以看出:

T“受稅”特許權:

一些國家對在其國家從事實質性商業活動2的投資者的收入以一種稅收激勵的形式給予免稅。

如果沒有此免稅權,那這些投資者將須要繳稅。被給予這種免稅權的指定外國收入將被視爲符合“受稅”條件。此稅務特權自2004年7月30日起生效。

05

外資股息

即使外國來源的股息被在彙入新加坡之前暫時存入外國賬戶托管,賬戶所得稅主計長(CIT)也將認爲其外資股息符合“受稅”條件。

T被視爲暫時存入外國托管賬戶的條件包括:

a. 股息從存入外國托管賬戶之日起一年內彙入新加坡

b. 外國托管賬戶中的存款不産生除附帶利息之外的其他收入。

在外國托管賬戶中所産生的任何利息必須加以隔離,並不構成FSIE計劃規定的外國收入的一部分。

T就“受稅”條件而言,在新加坡收到的外國股息需付的稅款包括:

a. 股息稅,即外國來源地對股息征收的所得稅; 以及

b. 基本稅,即已支付或應付給外國股息來源國的所得稅

附件B提供了如何確定在外國是否已支付或應支付稅款的實例

c. 證明該基本稅已由外國股息支付的方法

指定的居民納稅人可以通過以下兩種方法向CIT證明其外國股息已支付基本稅。除了下面的兩種方法外,他們還可以使用其他方法來證明該股息滿足“受稅”條件。

一旦他們使用了一種方法,就無法任意轉換使用其他方法。若因特殊情況而需要改變方法,納稅人必須征求CIT的批准後才更換方法。

方法1:支付的總股息與總稅收利潤的比較

這個方法適合新加坡本地控股公司新成立的外國子公司使用。由于他們可以記錄個外國子公司的稅收收入以及個子公司已經支付的股息。

外國股息的接收者必須記錄:

i. 外國付款公司支付的總股息,包括外國股息; 以及

ii. 外國付款公司的總稅收收入,包括資本收益所交的稅。

如果(ii)等于或大于(i),CIT將判定該股息滿足“受稅”條件。

方法2:使用外國公司的經審計的帳戶

此方法適合組合投資者(即在外國付款公司擁有少于100%的所有權)。

當在新加坡收到股息之前,外國付款公司的經審計帳戶爲期一年的財務期的審計賬目中的當年稅,不包括遞延稅費,須爲正,才爲滿足了“受稅”條件

“外國標題稅率至少爲15%”條件

a) 外國標題稅率是指在新加坡收到指定外國收入時該國當年最高的公司稅率。它必須至少爲15%。

b) 標題稅率不必是對該指定外國收入征收的實際稅率。

A公司滿足“外國標題稅率”條件,因爲A國的標題稅率在彙款年(即2003年)至少爲15%。盡管股息在A國僅征收了10%的稅。

06

外國特別稅法

從2006年5月31日起,標題稅率是特別立法中規定的最高稅率,而不是主要稅法中的最高稅率。

這實用于以下場景:

a. 當在新加坡收到的指定外國收入應依據該國的特別稅務立法,而不是其主要征稅立法;

b. 當特別稅法規以低于其他公司主要立法的最高稅率的稅率征稅; 以及

c. 當由特別稅法所征收的該較低稅率不是對在該國進行實質性活動的稅收鼓勵(例如對在特別經濟區進行制造活動所得的收入的特別稅收激勵)。

T“從免稅中獲益”條件

CIT必須確認指定的居民納稅人將從免稅中有益。如果CIT認爲免稅對他們無益,他們可以對所支付的外國稅款申請救濟。

07

執行程序

T關于免稅申請

指定的居民納稅人無需提交其所得稅申報單(如國外發行的股息憑證,評稅通知書等)證明其指定的外國收入符合豁免條件。但是,當CIT要求提交這些文件進行驗證時,他們應有提交這些文件的能力。

指定的居民納稅人只需要在所得稅申報表中申報他們的指定外國收入符合免稅條件,並提供以下信息:

a. 指定外國收入的性質和金額;

b. 收到收入的國家;

c. 該國的標題稅率; 以及

d. 在該國支付/應付的外國稅額。

T關于使用“受稅”特許權

指定的居民納稅人需要提交以下文件及其所得稅申報表:

a. 聲明4外國因公司在該國進行的實質性業務活動而免除了指定的外國收入稅款; 以及

b. 外國發出的稅務激勵證書/批准函的副本。或者是外國股息憑證表明在該外國進行實質性業務活動時的股息擁有免稅權。

08

在財政部長授予的批准或根據ITA/經濟擴張激勵(免稅所得稅)法給予的稅收激勵的情況下獲得免稅權。

T實質性業務活動包括以下特點:

a. 由具有一定專業知識的工作人員(如董事總經理,首席財務官,研發研究人員,工廠經理等)進行; 以及

b. 從活動中産生了實際支出。

如果沒有該國家給予的免稅獎勵,這些活動的指定外國收入應該在該國納稅。如果付款公司支付了從另一家公司(即同一國家的D公司)收到的股息的紅利,則D公司所支付的基本稅將不被視爲付款公司支付或應付的稅款,也無法作爲這個條件的目的。

點擊圖片,閱讀更多…

2

19

新加坡福智霖集團爲

新加坡會計與企業監管局持牌的企業顧問事務所

新加坡公司注冊 年審 會計

商標注冊 內部審計 企業顧問