來源:《台灣銀行家》

新加坡星展集團透過與第三方平台合作,運用API達到數據共享、信息交互利用的目的,期盼繁雜的金融以更簡易的方式融入消費者的生活當中,打造無所不在的便利服務。

過去深鎖在銀行資料庫並經過層層加密的大數據,經由策略性的開放銀行與産業間連結,將爲金融産業創新注入活水,對整體産業帶來可持續發展的藍圖與利益,這就是現在被廣泛討論的開放銀行。因爲産業間合作的規模效益,銀行可以服務更多以往未被銀行照顧到的客戶,也可透過API與資料平台的連結,創造更多産業與銀行合作的全新服務,共享金融創新。更可透過結合政府信息的開放,建立無縫接軌的客戶體驗與便利,打造無所不在的金融服務,提升金融産業的核心競爭力。

體驗至上 API串連新商業模式

所謂的API,在執行跨組織的資料傳輸和跨平台的功能介接上扮演重要角色,且透過API,開發者得以更便利地開發應用程序。也可以讓兩個不同的應用程序互相連結,達到特定功能的相互利用或是互補。API串接不僅建立新的商業模式,亦擴大市場的應用場景,例如銀行可以使用Google Map API套件,在自己網站上呈現分行或ATM地點信息;或者開放銀行本身的利率、彙率查詢API,讓其他服務業者在他們的平台上提供金融信息。

銀行透過與第三方平台合作,運用API達到數據共享、信息交互利用的目的,除了提供更佳的客戶體驗,對金融業乃至整體産業發展都有相當的助益。有鑒于此,星展集團于2017年推出全球最大的銀行API開發平台「DBSDevelopers」,上架150多支API,提供資金轉帳、卡友紅利、手機支付、連結星展支付工具PayLah!等服務。企業客戶可使用銀行API,即時支付其零售客戶;證券公司可即時于銀行和證券帳戶間轉帳;保險公司亦可向客戶提供即時保險費賠償,並直接支付至其銀行帳戶,取代傳統流程做法,滿足數字化時代移動效率的需求。

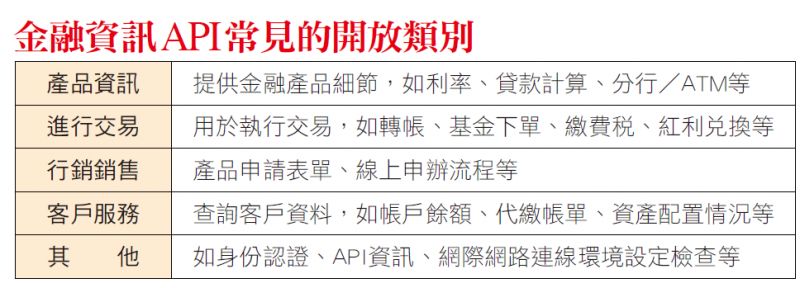

金融信息API常見的開放類別。(圖由台灣銀行家提供)

掌握大數據 開放銀行獲利各憑本事

客戶與銀行建立往來關係而産生的信息,包含客戶基本資料、帳戶、消費、轉帳、貸款等數據,這些數據對于新興金融科技業者,在進行金融服務研發的分析上相當重要。銀行雖然有系統的保存這類資料,但因客戶轉換與資料重建的成本高,新興金融科技業者無法有效掌握大數據,以至于難與大型金融機構競爭,然而這個情況在開放銀行的風潮下將漸漸被扭轉。

歐盟在2018年1月頒布歐盟PSD2,讓客戶可以自由授權數據應用對象,例如法案規定在消費者同意授權下,要求銀行必須開放消費者于銀行的各項數據給第三方業者,第三方業者可根據此數據加以分析,提供消費者更多元的金融服務管道。此法案最爲創新的觀念爲消費者有數據使用權(Data Right),然後依此選擇對自己最方便或最有利益的服務。

除了歐盟之外,英國CMA也推出開放銀行計劃,並在2018年要求英國境內的九大銀行,將內部資料透過開放API提供給授權的第三方業者使用。比較起來,香港與新加坡政府則采行另一種做法,即不頒布強制性法令,而是訂定一個合作框架,銀行可自行尋找第三方合作夥伴,取得客戶資料加以分析、整合,以提供客戶更佳的服務體驗。

新加坡經驗 政府主導開放銀行發展

新加坡身爲全球金融市場的重鎮,于開放銀行政策開始之前,在政府主導下積極推動開放政府資料,做爲日後開放銀行的核心基礎。在政策上,政府于2013年訂定資料分享原則,提供60多個政府部門與機構約8,600筆資料開放使用。亦推出Sing Pass服務(類似于台灣的自然人憑證),爲新加坡政府網站之通行證。

2017年進一步推出My Info服務,將目前330萬SingPass使用者資料自動加入。MyInfo儲存許多個人信息,包括身份證基本資料、職業收入、家庭婚姻資料等。且與歐盟PSD2相彷的是,用戶有資料使用權,有權決定是否授權第三方使用資料。當需要身份驗證時,只要授權第三方存取My Info,即可將資料即時傳輸,省去手動填入表格資訊,並能有效進行身份驗證。實際應用的場景包括銀行、金融科技業者、郵政、房地産和公用事業機構等,大大提升各項業務申辦效率。而新加坡星展銀行也順應消費者需求,推出第一個利用My Info進行身份驗證與串接的金融服務,提供銀行新客戶申辦信用卡與開戶服務,讓客戶能在短時間內完成相關金融服務,並且提供良好的金融服務體驗。

新加坡金融管理局(MAS)于2015年成立金融科技與創新團隊,除了連結銀行與金融科技新創産業外,也對數位銀行、開放銀行等議題進行政策制定與協助。相較于歐盟的強制性措施,新加坡金融監理機構採取建置政策架構以及鼓勵的性質推動。因此MAS與新加坡銀行公會(ABS)于2016年頒布Finance-As-AService API PlayBook,詳細制定金融業API發展策略,並鼓勵銀行參與開放API。截至2018年底,MAS開放42支API供查詢金融業公開信息,並督導新加坡的銀行,包含星展、華僑、花旗、渣打銀行等,共開放313支API。

傳統+數位競合 接地氣網絡世代客戶

開放銀行的架構,讓金融業的先行者、後進者、生態圈産業鏈有更多競爭與分工合作的發展關係,這樣的競合關係也將有機會爲金融業創新競爭力帶來更多活水。不可否認,傳統大型金融機構有較豐富的資源,包含完整的銀行體系與部門分工,去做到最好的盡職調查(KYC)與反洗錢(AML),然而新創FinTech業者可以快速且靈活地因應市場變化,對數位原住民數位體驗操作運用更爲熟悉,雙方可各自深耕擅長的金融科技發展領域,藉此合作開創多元新型態的服務。

以新加坡星展銀行集團爲例,星展爲新加坡的龍頭商業銀行,在新加坡具客戶規模與經營網絡之優勢,但在其他海外發展的市場上,相對于當地金融龍頭業者,在分行網絡與客戶規模資源上仍有限。然而其在新興市場的核心戰略,係以透過開放銀行及數位生態圈等差異化策略經營具利基的核心業務並滲透目標客群。以經營印度市場爲例,星展銀行于印度分行數量僅有12家,透過推出digibank品牌與連結的數位産品,並與500多家咖啡店合作,利用印度Aadhaar Card進行身份驗證,將開戶過程全部數字化、無紙化,並于2年內,星展銀行(印度)已獲得超過200萬客戶。在企業金融的合作上,與當地知名雲端ERP廠商Tally合作,將星展企業帳戶資訊以API和Tally系統互相介接,客戶將可即時付款、查詢帳戶信息、傳送發票等,將金融服務融合于企業會計流程中,以數位化解決繁瑣流程。

開放銀行如何與生態圈深入合作與競合的發展,將成爲數位金融發展的重要課題之一。然而,新加坡的開放銀行平台雖有利于創造無縫接軌的客戶體驗,但仍需要有相關政府資訊與平台積極的開放與整合。若能再加速金融産業信息流動,政府信息的開放,將可加速提升風險控管效率,進而提升客戶服務體驗與便利,讓繁雜的金融以簡易化方式融入消費者的生活當中,打造無所不在的金融服務。(本文摘自2019年06月份《台灣銀行家》月刊)

銀行業金融科技社群,有興趣的朋友請添加群主:18002540911 備注:公司+姓名+職務+銀行入群。僅限銀行工作人員。

↓ 長按關注 ↓