全球TOP5自貿區:新加坡,香港,迪拜,紐約,倫敦。

各自貿區實施境內關外免征關稅和國內商品稅等間接稅政策,而且企業所得稅稅負普遍較低。但各個國家與地區的自貿區稅收政策存在差異,對企業發展帶來的優勢與競爭力各有千秋。下面從五個自貿區的稅率政策,政策對比,自貿區定位,自貿區和非自貿區協調機制,等方面逐一介紹。

五大自貿區稅收政策制度比較

新加坡

1.新加坡稅制

新加坡企業所得稅標准稅率爲17%。工業品出口額1000萬新元以上、非工業品出口額2000萬新元以上出口創收利潤可免交所得稅,根據不同企業情況,免稅期一般爲5-10年。服務出口獎勵範圍包括工程技術咨詢、工業設計、出版、教育、醫療、金融等服務業。出口創收利潤可以減征所得稅90%;根據不同企業情況,減征期一般爲5-10年;減稅期滿後,還可以享受10%-15%的減稅待遇。

居民個人獲得境外來源收入不必納稅。個人所得稅按照超額累進稅率征稅,最高邊際稅率爲22%,最低稅率僅爲2%。新加坡是自由港,因此大多數商品在進出口時關稅爲零。只對極少數産品征收進口稅,例如煙草、酒類、石油和汽車等。新加坡出口商品一律免稅。2018年新加坡將貨物和勞務稅從7%提升至9%。

2.自貿區稅制

新加坡自貿區采用境內關外做法,提供免稅區,便于商家存放、改裝、分揀、展示以至再出口。新加坡企業所得稅稅率爲17%,自貿區內企業所得稅稅率僅爲5%-10%, 而且只征收經營利得稅,不征收資本利得稅。這些優惠的稅收政策吸引了大量投資者,從而推動了新加坡自貿區發展。

香港

香港稅制

香港企業所得稅實行兩級累進稅率,200萬以下利潤適用8.25%低稅率,200萬以上利潤適用16.5%稅率。個人所得稅實行2%-17%超額累進稅率,最高稅率爲17%。關稅稅目只有飲用酒類、煙草、碳氫油和甲醇四類,並且只在進口環節對應課稅品課征。對于其他商品、貨物與勞務,商品都是不課征稅款的,從整個貨物勞務稅的角度,對于規範的四類物品外的其他所有商品以及進口環節外所有環節都不征稅。

香港全境實行自由港,沒有專門針對自貿區的稅收政策,但規定在進入香港保稅倉時對于應課稅品無需繳納稅款,並且已繳納稅款又用于出口或者繼續加工應稅品時可予以退還,但進入保稅倉外的香港地區流通時必須繳納關稅。

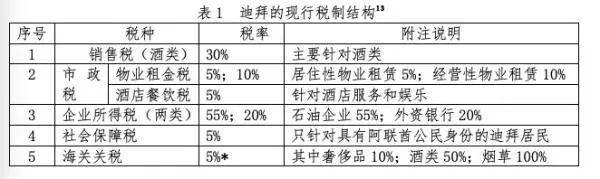

迪拜

1.迪拜稅制

迪拜實行低稅負制度,迪拜的低稅負主要體現在三個方面。其一是稅種少。目前迪拜只存在五類稅:社會保障稅、海關關稅、銷售稅、市政稅以及企業所得稅,其中海關關稅和企業所得稅中的外資銀行所得稅是其主體稅種。其二是征稅範圍窄。迪拜的社會保障稅僅針對具有阿聯公民身份的迪拜居民,這類居民在迪拜總人口中的比例不到15%;迪拜的銷售稅局限于酒類;企業所得稅也只針對外資銀行和石油企業這兩類;其三是稅率低。迪拜稅率的衆數是5%,除了石油企業所得稅實行55%的畸高稅率以外,基本比較溫和(具體的稅制結構參見表1)。

2.自貿區稅制

迪拜擁有傑貝·阿裏自貿區和阿聯迪拜機場自貿區(DAFZ)等多個自由貿易區。貨物可以自由進出港,貨物在區內存儲、貿易、加工制造均不征收進口環節關稅;進區企業其生産所需要的機器、設備、零件和必需品一律免征關稅;迪拜自貿區內無個人所得稅與企業所得稅。符合相關法規(工業組織法案)規定的工業項目可以享受一系列的優惠政策,包括全部稅種免稅5年等。迪拜的自貿區還設置了各自的稅收優惠,例如迪拜外包城就提供了50年100%的免稅環境。

紐約

1.美國稅制

美國個人所得稅實行七級累進稅率,最高邊際稅率37%。在企業所得稅方面,C型公司稅率爲21%,獨資企業、合夥企業和S型公司(無限責任公司)等穿透小企業合格經營所得征收個人所得稅,允許抵扣20%收入,適用最高邊際稅率37%。推行“屬地制”征稅原則,即美國企業的海外利潤將只需在利潤産生的國家交稅,而無需向美國政府交稅。

美國關稅稅目采取稅目表列舉形式,詳細列舉出所有商品的關稅稅率,平均稅率爲1.6%。並且對于美國認爲的涉嫌傾銷和不正當競爭行爲的國家,美國商務部有權進行反傾銷調查和,美國總統有權對查實行爲的國家實行懲罰性關稅。美國不實行增值稅,采用在商品零售環節征收銷售稅。

2.自貿區稅制

(1)關稅。爲了維持美國對外貿易區的平穩運行,發揮其優勢,美國對外貿易委員會規定了各個對外貿易區都可以采取一定的稅收優惠政策,以支持對外貿易區的運營。美國對外貿易區提供的稅收優惠政策主要包括:倒置關稅、延遲關稅和豁免關稅三個方面。

(2)企業所得稅。爲了鼓勵投資和就業,紐約針對州企業所得稅設置了一系列的稅收抵免政策。具體包括:

稅收減免政策(Tax Reduction Credit Policy),該抵免是允許對一定比例的所得稅進行抵扣。該抵免可以在十年內獲取,且可能將公司的稅收責任減少到零。正如以下具體的措施所示:

·根據紐約州國內和國際銷售公司法(DISC,Domestic International Sales Corporation),DISC制造公司的股東可以獲得高達35%的稅收減免;

·用于機器、設備和建築上的投資,可以有4%的抵免;

·用于汙染控制的設施投資,可以享有雙倍折舊和稅收抵免;

·對公司的州內重新布局給予減稅和其他激勵措施等。

如果企業雇工不斷增加,在其投資時,還可以申請雇工激勵抵免(Employ-ment Incentive Credit),抵免數額可以達到投資稅減免數額的30%,申請時間爲投資減免稅申請提出後的三年之內。

區內企業爲特殊使用目的而投資到應計折舊財産(depreciable prop-erty)和設備上時,可以獲得投資稅減免(Investment Tax Credit)。符合資格的投資可以獲得10%(個人所得納稅人爲8%)的稅收減免,未使用減免可以不限期地結轉使用。

公司所得稅納稅人進行符合要求的、限定性的區內經營投資,或者向經批准的社區發展項目進行捐助,則可以獲得一項達25%的外貿區資本抵免(Zone Capital Credit)。

雇用全日制或等同于全日制職工的區內企業,可以在連續5年內申請工資所得稅抵免(Wage Tax Credits)。對那些屬于特殊目標群體(targeted groups)的職工,該抵免每年可達3000美元,如果是新雇用職工,還會有一筆年1500美元的額外抵免。未使用的抵免可以不限期地結轉使用(forwarded indefinitely)。

倫敦

1.英國稅制

英國個人所得稅實行的是20%到45%的三級超額累進稅率,在發達國家中處于較高水平。而其企業所得稅稅率爲19%,在發達國家處于較低水平。英國增值稅對大多數商品適用標准稅率,標准稅率爲20%;對部分商品適用5%的低稅率。英國關稅稅目表以列舉方式呈現,幾乎列舉了所有商品。

2.自貿區稅制

英國倫敦自貿區的稅收政策很少,最爲主要的是境內關外的政策,即允許全部或絕大部分外國商品豁免關內進入歐盟市場前或在自由區內被消費前,可不交納關稅、進口增值稅。

五大自貿區稅收政策制度借鑒

自貿區是指在一國境內關外設立,以稅收優惠和海關特殊監管政策爲主要手段,以貿易自由化、便利化爲主要目的的多功能經濟性特區。各大自貿區作爲境內關外特定海關監管區在政策制度具有共同性,但由于各國稅制不同以及功能定位不同,在政策制度上又有差異性。無論是共同性還是差異性均可爲我國政策制度借鑒。

(一)境內關外免征關稅和國內商品稅政策

自貿區的基本特征是境內關外,稅收政策制度上最爲典型而最普遍的是從境外進入自貿區貨物給予免征進口關稅和國內商品稅優惠政策,進口貨物在自貿區加工出口或轉口貿易也不征關稅和國內商品稅,只有進口貨物或進口加工貨物進入境內再征收關稅和國內商品稅。關稅和國內商品稅的境內關外政策,極大推進了地區自由貿易發展,對自貿區的發展起到了基礎性作用。但由于各大自貿區是以貨物貿易爲主,同時又處于特殊海關監管區內,所以境內關外的關稅和國內商品稅免稅政策只是針對特定海關監管區內貨物貿易。

中國自由貿易試驗區既與國際上自貿區有共同點,又有不同點,不同點主要是中國自貿區不僅大力發展貨物貿易,更重視發展服務貿易、鼓勵投資,並把自貿區範圍擴大到海關特定監管區外。對于服務貿易和投資由于海關無法像有形貨物貿易那樣進行特殊監管,並實施境內關外免稅政策,上述自貿區國家或地區通過對投資、金融服務免征國內商品稅,對其他服務貿易視同貨物貿易進口征稅、出口免稅和退稅來消除服務貿易重複征稅政策可爲我國提供借鑒。

(二)低企業所得稅和個人所得稅稅負政策

五大自貿區在企業所得稅和個人所得稅政策制度方面存在較大差異。迪拜自貿區稅收負擔是五大自貿區中最輕的,既無企業所得稅,又無個人所得稅,銷售稅只針對酒類征稅,加上在自貿區內還實行境內關外的關稅政策,使得迪拜自貿區內很多企業處于無稅負運行。

除迪拜外,新加坡企業所得稅的標准稅率爲17%,要高于香港16.5%的企業所得稅稅率,但其在自貿區內設置了5%-10%的優惠稅率,而且只征收經營利得稅,不征收資本利得稅。並且,爲了鼓勵新加坡貿易的發展,新加坡還對出口創收的利潤設置了特別的稅收優惠。英國企業所得稅稅率19%,美國企業所得稅稅率21%。

在個人所得稅方面,各國都沒有針對自貿區的特殊優惠政策。具體來看,除迪拜之外,個人所得稅稅率最低的自貿區是香港與新加坡。新加坡實行2-22%的超額累進稅率,香港實行2%-17%的超額累進稅率。從最高邊際稅率上來看,新加坡略高于香港,但考慮到免征額與專項扣除等,新加坡與香港個人所得稅稅負的比較情況會因人而異。

上述迪拜、新加坡、香港、英國和美國自貿區企業所得稅均低于我國,我國現行個人所得稅實行3%-45%七級超額累進稅率,企業所得稅實行25%單一比例稅率,相比較而言,我國自貿區企業所得稅缺乏國際競爭力。但較低企業所得稅政策與該國或地區稅收制度相關,與自貿區稅收政策制度無關。因此,我國要提升自貿區企業所得稅競爭力,關鍵是順應國際減稅趨勢,降低我國企業所得稅稅率、改革和完善我國企業所得稅政策制度。

(三)自貿區功能定位與所得稅優惠政策

自貿區除了境內關外免征進口關稅和國內商品稅政策之外,各自貿區還根據自身功能定位設置了企業所得稅優惠政策,而這些特定政策往往都與其功能定位密切相關。

以迪拜爲例,雖地處中東,但石油資源並不豐富,石油爲GDP貢獻率比較有限,而貿易和運輸則是迪拜經濟的支柱産業。爲吸引更多的貿易公司到迪拜發展,迪拜自貿區基本上實現了無稅運行的狀況,大大增強了迪拜相對于其他自貿區的競爭力。新加坡發展也同樣依賴于貿易發展,因此,新加坡稅制針對貿易企業的利潤設置了特殊優惠政策。

紐約自貿區定位是貨物中轉、自由貿易,並注意發展制造業、加工服務業。爲吸引企業到自貿區中投資,設置了大量的稅收抵免條款,包括投資抵免和就業抵免等。這些稅收政策使得企業在自貿區內的投資成本大大降低,促進了紐約自貿區的發展。

值得注意的是,除了境內關外的政策之外,香港與倫敦自貿區均基本上沒有設置特有的稅收政策。這是由于香港地域面積小,整個區域的稅負水平很低,因此不需要設置相應政策。而倫敦自貿區的主要定位是航運服務,其對企業所得稅政策要求並不高。

(四)自貿區與非自貿區稅收政策協調

一國或者一個地區自貿區稅制的設置不但要考慮自貿區發展需要,也要考慮到與本國或本地區非自貿區稅制關系。以迪拜爲例,迪拜經濟發展主要依賴其自貿區發展,非自貿區對迪拜地區經濟貢獻有限。因此,迪拜稅制的設計很大程度上要服務于其自貿區的發展,所以,迪拜對自貿區設置了一個相當于零稅負的稅制環境。

新加坡與迪拜有類似之處,發展也很大程度上依賴于貿易發展,但對貿易依賴程度不如迪拜。新加坡在自貿區稅制設計時不僅考慮通過稅收政策吸引世界其他國家來本地區開展貿易,而且還要考慮自貿區與非自貿區稅制均衡關系。

紐約作爲美國的重要城市,其不僅要考慮自身的發展,還要考慮對美國整體經濟的影響。過于優惠的稅收政策可能對紐約發展有利,但可能造成自貿區與非自貿區之間發展不平衡,損害美國整體利益。因此,紐約自貿區雖然出台了一些刺激投資特定稅收優惠措施,但並沒有設置普遍性優惠稅率。