隨著歐洲法規收緊、英國脫歐、美國局勢動蕩、中美貿易拉鋸戰等一系列事件,全球的財富開始向亞洲轉移。新加坡一直以來在亞洲,乃至全球都扮演著金融中心的角色。根據全球金融中心指數(Global Financial Centers Index,GFCI),新加坡一直處于全球排名前五。其中,稅收是新加坡的一大優勢之一。根據世界經濟論壇公布的《全球競爭力報告》可以看到,新加坡是全球10大總稅率最低地區之一(其中香港排名第18位,愛爾蘭排名第26位,丹麥排名第27位)。讓我們一起聊一聊新加坡的稅務情況。

01 企業所得稅

新加坡是全球發達國家中企業所得稅最低的國家之一,僅17%(數據參考:中國爲25%,英國近幾年在20%- 25%左右,美國爲21%- 35%)。在新加坡的本地企業和外國企業,需要就新加坡境內取得的收入繳稅。

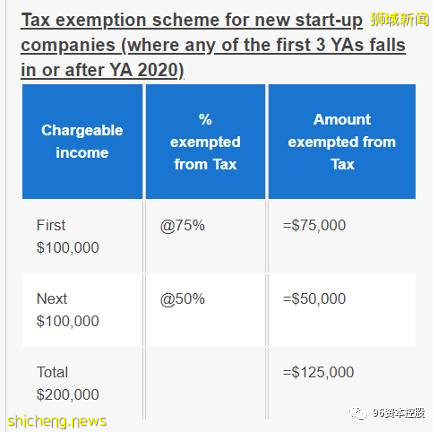

除了低稅率以外,新加坡政府還推出了各種減稅措施。政府對于新建立的企業,會提供稅收減免,甚至免稅(Tax exemption)。最近很火的家族辦公室就是其中一個例子,根據13R和13X條例,在新加坡通過家族辦公室管理的財富,可以享受0稅收至2024年。以後根據投資環境,免稅條例有可能會繼續延期。

資料來源:新加坡稅務局

此外,政府還出台了相關的稅收回扣(Corporate Tax Rates)政策。對的,你沒聽錯,就是稅收回扣。稅收回扣是新加坡政府給企業的一次性所得稅繳納回扣,這個回扣拿的是底氣十足,正大光明。政府會根據當年的稅收情況調整數額,最近幾年的稅收回扣額度在$15,000新幣至$30,000新幣之間波動。

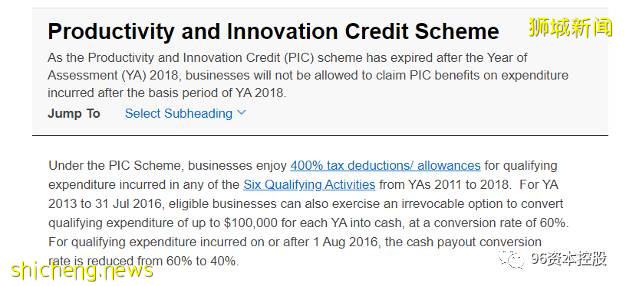

低稅率+免稅+稅收回扣,你以爲就結束了嗎?答案是還沒有。新加坡爲了鼓勵創新,如果企業的經營範圍屬于生産力及創新優惠計劃(Productivity and Innovation Credit Scheme)之一,公司在六大項目的開支可獲得的稅額扣減額爲開支的400%,並可得到最多3萬新幣的現金補助。

資料來源:新加坡稅務局

02 個人所得稅

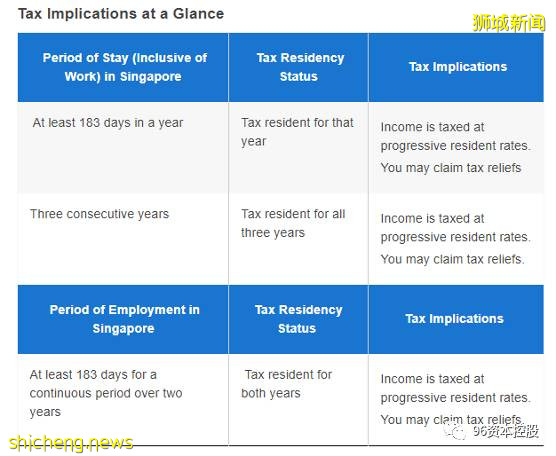

首先,無論是新加坡公民、永久居民還是外國人,均需要繳納個人所得稅。其中,新加坡政府對外國人的稅收居民定義根據在新加坡居住的時長而定:

(1) 一年之內在新加坡超過183天,則當年是稅收居民。

(2) 在新加坡連續工作2年及以上,並且連續的2年內一共呆在新加坡超過183天,則屬于這兩年的稅收居民。

(3) 連續三年在新加坡居住或工作,則屬于這三年的稅收居民。

兒童一說。經常能在新加坡商場或者地鐵等公共區域看到巡警,讓人有一種無形的安全感。

資料來源:新加坡稅務局

如果在新加坡沒待滿183天,不屬于稅收居民,則個人所得稅的繳納稅率會有不同。

(1) 非新加坡稅收居民,在新加坡居住超過61天,且不滿183天,則僅根據在新加坡的收入,以15%的稅率或累進稅率(以較高者爲准)繳納個人所得稅。

(2) 非新加坡稅收居民,在新加坡居住不滿61天,短期收入將免稅。其中,如果在新加坡擔任公司董事,或職業是藝人、專業人士,仍需繳納個人所得稅。

其次,新加坡的個人所得稅的起征點是年收入2萬,超過2萬的個人收入需繳納個人所得稅。稅收居民的個人所得稅稅率爲累進稅率制,從2%開始起征。具體如下:

資料來源:新加坡稅務局

舉個例子,按新加坡的平均年收入$67,152計算,則前$40,000新幣的收入需納稅$550。剩下的$27,152收入,按7%征稅,即$1900。個人所得稅納稅總額爲$550+$1900=$2,450。平均稅率才3%,這也是爲什麽大家都說新加坡是低稅國的原因之一。

這裏要特別提出來的一點是,新加坡稅法和國內稅法最大的區別就在于是否全球征稅。根據《中華人民共和國個人所得稅法》,中國的居民個人需承擔無限納稅義務,需要就中國境內和境外取得的收入在中國繳納個人所得稅,也就是我們常說的全球征稅。新加坡僅對與新加坡有關的個人收入進行征稅,如在新加坡的公司賺取了海外的收入。如果是和新加坡業務無關的收入,例如在中國的投資收益,就不用向新加坡政府納稅。

此外,新加坡個人所得稅還可以在14個領域享受稅收減免,其中包括慈善捐款,學費開銷、公積金繳納、贍養父母及照顧兄弟姐妹和子女、在職母親收入稅減免等。

03 雙重征稅協議

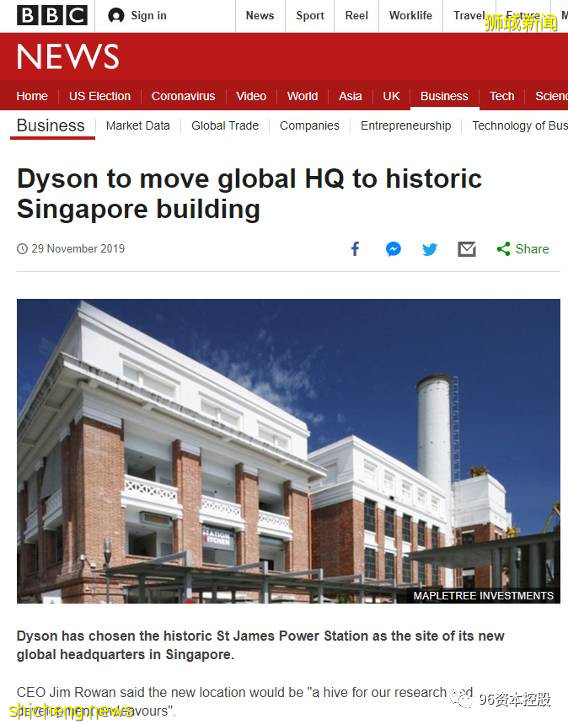

身爲全球金融中心之一,新加坡與全球70多個包括日本、中國、和英國在內的國家達成雙重征稅協議。 雙重征稅協議規定新加坡與條約國之間在某些跨境收入上的征稅權,有效避免了雙重征稅。這也是爲什麽很多企業把總部搬來新加坡的原因。近幾年大熱的英國科技公司戴森(Dyson)就把企業總部從倫敦遷移到了新加坡。同樣的收入,在新加坡可以享受低稅甚至免稅,在其他國家要被征收高達20%-35%的稅務。換任何人誰都願意來新加坡。

資料來源:BBC

04 免稅部分

除了以上的雙重征稅協議以外,新加坡的資本收益是免稅的(固定資産出售收益,資本交易外彙收益等)。並且也不再對公司向其股東支付的股息以及國外的收入征收新稅。此外,新加坡還沒有遺産稅,這對很多正在考慮財富傳承的人士來說是一個非常好的政策。

結語: 新加坡的稅收制度以簡單易懂爲原則,保持低稅的情況下,給予各種稅收減免、收稅回扣等。此外,由于其只對本地收入收稅、無資本收益稅、無股息稅、無遺産稅等政策,爲新加坡納稅居民和外國投資者提供了一個良好的稅收環境。此外,在新加坡也無外國所有權的限制和外彙管制。

隨著瑞士金融業對財産隱私不再提供絕對保護,新加坡嚴格的銀行保密法規更受全球高淨值人士的青睐。新加坡也從“亞洲稅務天堂”慢慢走向了“全球稅務勝地”。