新加坡是一個很神奇的“小國家”,有多小呢?我們拿北上廣深的面積來比劃一下,大概深圳可以裝下 3 個新加坡,上海可以裝下 9 個新加坡,廣州可以裝下 10 個新加坡,北京可以裝下 22 個新加坡 —— 對,就這麽小。

可是,就這麽一個小國家,他居然是亞太第一大、全球第三大外彙交易市場,金融市場發達程度位居世界第三,超過 200 家銀行(包括 40 家代表處)擠在一起居然還能枝繁葉茂生意興隆(回憶一下咱們香港的銀行數量是多少)。究竟是什麽成就了新加坡這麽發達的金融産業呢?

在展開介紹新加坡支付清算體系之前,我們先來把這個疑團解開,知其然也要知其所以然,有旺盛的金融需求才有發達的支付清算體系。新加坡“旺盛的金融需求”是從哪裏來的呢?

這事啊,還得從大航海時代說起……

13-18 世紀這 500 多年間,隨著遠洋航海的技術發展,人類劃著船發現了很多新大陸,有些國家,比如我泱泱大明朝,航海出去主要是爲了顯擺,耀兵異域,示我強盛,顯擺夠了就走,人畜無害,心情好的話還能順手打賞你點兒;另外一些別有用心的國家就不一樣了,一下船看人家這地不錯,就不走了……比如英國,1819 年來到新加坡,就開始了對新加坡的殖民統治,這一統治就是 100 多年,直到 1942 年,日本人又跑來把英國人趕走了,占領了新加坡,緊接著沒幾年日本戰敗,英國人一轉身又回來了,直到 1965 年新加坡才曆經磨難獨立建國。

這時候的新加坡眼神呆滯、面黃肌瘦,前途一片迷茫,跟今天我們看到的冠軍相八竿子都聯系不到一起去。

帝國主義國家,不管是出于經濟原因考慮還是戰爭訴求,爲什麽對新加坡這個地方“情有獨鍾”呢?其實道理很簡單 —— 馬六甲海峽。新加坡是馬六甲海峽的橋頭堡,那馬六甲海峽又爲什麽這麽重要呢?先看圖感受一下:

一看圖就秒懂了,走馬六甲海峽這條海路,是溝通亞洲大陸東西部、歐洲、非洲的最短的一條路,在茫茫海洋上飄了數月的船,經過“狹窄”的馬六甲海峽的時候,都能看到陸地了,正常人都會考慮停靠下來休整休整,補充補充物資什麽的,久而久之,新加坡港就成了這個世界上最重要、最繁忙、最吸金的海港之一。

今天,全球商品貿易的 90%、石油貿易的 65% 都是靠船運輸的,其中印度洋航路承擔了全球約 50% 的貨櫃運輸,70% 的石油從中東出來後都是走印度洋航路、穿過馬六甲海峽運往太平洋沿岸地區(當然也包括我國在內)。每年,有 80000 多艘船穿梭往來馬六甲海峽,運送著占全球商品貿易量 40% 的貨物。

脫貧致富先修路,腰纏萬貫建港口,此路是我開此樹是我栽,要想從此過,進來坐坐啊大哥!感受一下。

有了港口,就必然會在此處發生貨物的交割;有了貨物的交割,就必然涉及到資金的流動;涉及到資金的流動,發現能賺錢的金融中介(銀行)聞著氣味就聚集過來了。

五湖四海的貨幣從此在新加坡交融,順理成章的,新加坡就成爲了外彙交易中心,再加上新加坡正好處于全球另外兩個外彙交易中心(倫敦、紐約)的中間位置,倫敦閉市下班了紐約天還沒亮,咱亞洲的外彙交易總不能跟著你們的時間表走吧?你四平八穩的上班了,我黑眼圈熬夜交易?那不行。就這樣,新加坡被世界選中了,成爲了亞洲的外彙交易中心。

新加坡“躺贏”後並沒有大金鏈子小手表一天三頓小燒烤,反而是更加發奮了:在大家手忙腳亂野蠻生長金融業的時候他開始閉關修煉金融制度了;在大家被金融危機打的滿地找牙開始惡補金融制度的時候他居然開始寬松制度鼓勵金融創新了;在大家被夾雜著騙子的金融創新搞得烏煙瘴氣的時候他卻把新的金融業態放在一個叫做沙盒的容器裏氣定神閑地觀察了……他總快你一步,氣不氣人?

這一切,都歸功于這個小國家裏面的大機構 —— MAS,新加坡金融管理局,新加坡的央行。

MAS 用了許多年時間,陸續頒布和實施了包括銀行法、保險法、證券法、期貨交易法、基金管理法、外彙交易法等在內的一火車皮金融律法,對新加坡所有金融機構和持有資金服務牌照的公司履行監管職能,其管理的對象除了涵蓋像我國“一行三會”(現在應該叫“一委一行兩會”)所監管的所有對象之外,還包括對財富管理、信用評級等准金融類機構的管理。面對新加坡金融混業經營的局面,MAS 也只能咬咬牙拼了,一把抓。

在健全的法律框架內、在 MAS 的主持下,新加坡建立起了自己的支付清算體系,呼……終于聊到正題了……

MAS 是這麽分類新加坡的支付清算體系的:

國之重器:systemically important payment system,也就是那些一旦出問題就會引發系統性金融風險、破壞國家金融穩定的清算系統,典型的比如爲銀行業、證券業提供同業清算服務的:MAS Electronic Payment System (MEPS+)

民之重器:system-wide important payment system,也就是那些一旦出現問題就會動搖人民群衆支付信心、但是不足以動搖金融根本的清算系統,這類通常是民營公司搭建的、服務零售行業的清算系統,比如 GIRO、FAST、PAYNOW 等

對外合作的系統:比如外彙交易的 CLS 系統(Continuous Linked Settlement)。CLS 是全世界外彙交易裏舉足輕重的系統,以後我們有機會專門介紹(又挖一個坑)

MEPS+

MEPS是一個 RTGS 清算系統,也就是實時全額清算系統,爲什麽 MEPS 後面帶了一個加號呢?是因爲 2006 MAS 發布並上線運營了新版的 MEPS,所以現在叫做 MEPS PLUS。

我們前面說 MEPS+ 是新加坡支付清算國之重器,那他是幹什麽的呢?MEPS+由兩個子系統組成:

MEPS+ IFT 子系統:IFT = Interbank Funds Transfer,是爲銀行間的、大額的、SGD(新加坡元)轉賬服務的

MEPS+ SGS 子系統:證券行業 DvP 交收子系統,所謂的 DvP 就是銀貨兩訖,一手交貨一手交錢概不賒賬別耍賴。

MEPS+ 系統倒是有幾個值得拿出來吹吹牛的功能:

系統消息傳遞機制基于 SWIFT 系統

更牛 X 的支付隊列處理機制,黑科技,算法保密

交易日內自動提供流動性,央行出錢幫你提高效率,不隔夜不收費哦親

交易死鎖自動預警和處理,智慧清算,節能增效

你看,我們之前說過啥來著,提高支付清算的成功率是每個國家 RTGS 的必選的研究課題,越是金融發達的地方越重視,程序員真是拯救世界啊。

最有意思的是第一條,MEPS+ 的消息傳遞機制是基于 SWIFT 系統的,MAS 是這樣考量的:我是國際金融中心,我這裏的銀行很多都是跨國銀行,既然大家都已經和 SWIFT 對接了,也用慣了 SWIFT 的消息機制了,那麽爲了降低銀行們的成本,方便銀行們,幹脆我們也別瞎折騰了,就一起通過 SWIFT 系統來通訊吧。

從技術角度考慮,沒毛病很正確,但是,前面說好的 MEPS+ 是“國之重器”,一旦出問題是會出系統性風險的,結果話音未落呢,MEPS+ 就把通信通道的控制權拱手交給別人了,假設哪天 SWIFT 受人指使掐了你 MEPS+ 的網線,你連個消息都收不到了,還清算個啥?什麽?你說 SWIFT 不會這麽做?別鬧了,朝鮮、伊朗、俄羅斯(涉及到部分商業主體)的SWIFT通信是誰限制的?哎,別光說別人家了,咱香港的RTGS也是使用SWIFT網絡進行通信的,所以前段時間美國不也威脅要拔香港的SWIFT網線麽…這就是美元霸權,什麽是美元霸權呢我們以後專門聊貨幣的時候再唠。

截止目前,MEPS+ 共有63家直接成員銀行,我國銀行裏中行、工行是其成員。

MAS 作爲國營官辦機構爲銀行業提供了 MEPS+ 這樣的金融基建,由于政府鼓勵支持發展金融科技,所以民間也沒閑著,各種銀行間組織、科技公司也爲零售行業搭建了不少的支付清算基礎設施,這點新加坡確實比香港要做的好一些。下面我們就來看下新加坡支付清算行業有哪些“民之重器”。

GIRO

提到 GIRO 通常都是指的 Interbank GIRO (IBG) ,GIRO是什麽意思呢?GIRO = General Interbank Recurring Order。

看名字就知道,GIRO 是用來處理定期付款(只支持新加坡元),比如繳稅、電話費、停車費等各種賬單。早在 1984 年 GIRO 就面世了,2001 年,新加坡 ACH(Automated Clearing House)將其升級到了 eGIRO,簡單說就是 GIRO Online 了,之前都是靠磁帶存儲信息的一個離線運作的系統;2008年,又升級了一下,叫 eGIRO+。不過不用糾結這麽多不同的名字,我們就統一叫 GIRO 好了。

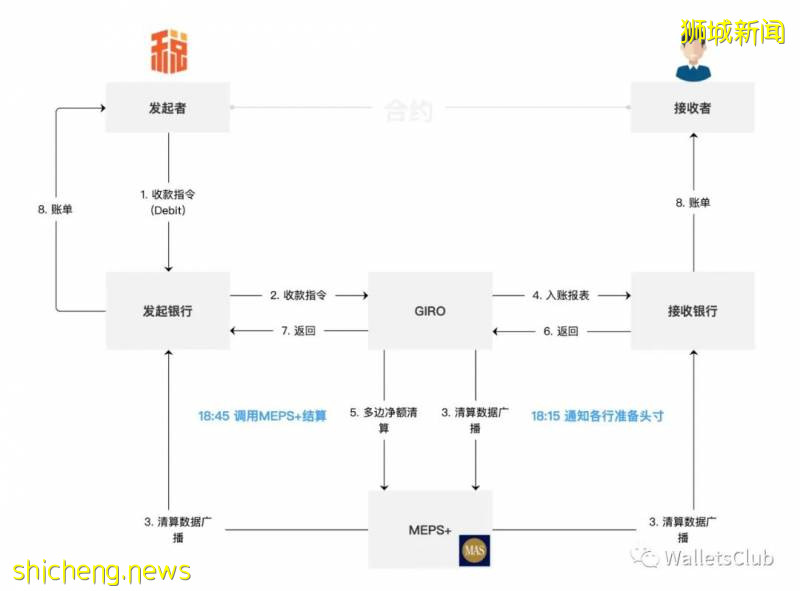

GIRO 的運行原理跟我們之前聊過的美國 ACH 其實是一樣的(有興趣的查看我們曆史文章哦,我們就不再贅述了),GIRO 專注處理定期、小額的支付,下圖我們以繳稅爲例,看一下 GIRO 的清算原理。

GIRO 的運行機制比較簡單,核心原理就是“多邊淨額清算”,GIRO 手續費便宜,但是速度就沒那麽快了,通常需要 2-3 個工作日才能實際到賬。你沒看錯,就是這麽慢,你說要是什麽政府收個稅、運營商扣個費什麽的,多慢其實你都無所謂,但是要是你的開戶行的彙款網絡也是 GIRO ,你彙筆錢 2-3 個工作日才能到賬,是不是很崩潰?

目前,GIRO 的成員銀行有 48 家,感興趣的朋友可以搜索一下名單。

FAST

因爲 GIRO 作爲彙款通路實在是有點太慢,已經無法適應人民群衆日益增長的金融服務需求了,于是在 2014 年,一家叫做 BCS(Banking Computer Services Pte Ltd)的公司發布了一個叫做 “FAST” 的清算系統,專門爲銀行賬戶間的轉賬提供 7×24 小時、快速、不間斷的清算服務(只支持新加坡元轉賬)。

FAST 這名字真的不錯,其實它是 Fast and Secure Transfers 的縮寫。類似 FAST 的快速轉賬系統其實在很多國家都有,比如我國的 IBPS 也是幹這事的 (IBPS = Internet Banking Payment System,網上支付跨行清算系統,是二代支付系統的子系統) ,以後我們遇到了再慢慢介紹吧。這裏,我們簡單介紹一下 FAST 的原理,它是怎麽做到“快速到賬”的呢?

其實原理很簡單,無非就兩種方法:

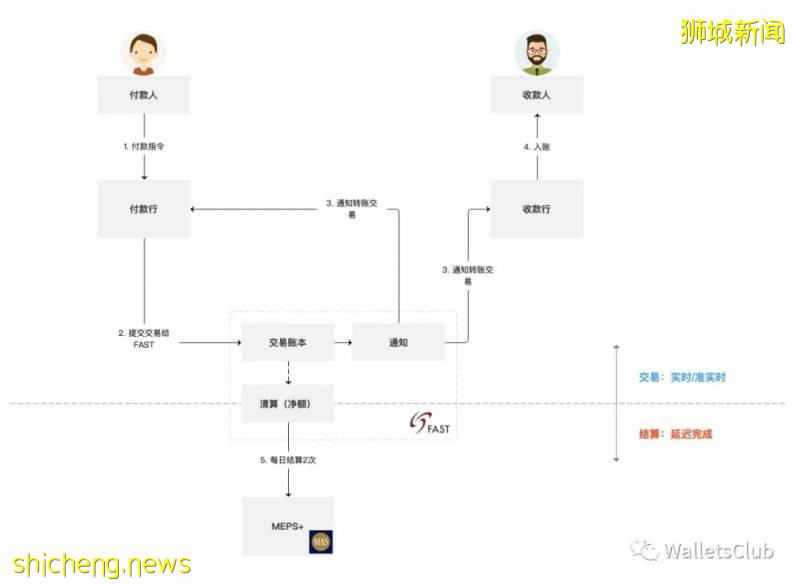

即時清算,清算速度很快,收款行很快就能收到付款行的結算,然後馬上給收款人入賬,這種模式對清算速度的要求很高,這種模式叫做:Real-time settlement。

收款行先墊資,也就是收款行先給收款人入賬,然後收、付款銀行回頭再慢慢結算,這種模式叫做:Deferred settlement。

FAST 使用的就是“Deferred settlement”模式,這種模式的簡單原理如下圖所示:

快速轉賬到款系統也是每個國家民用領域、零售行業一個重要的研究分支,我們以後分享到其他國家,也會介紹其快速轉賬到款系統,其實大家的原理都差不多。

FAST 的設計思路不僅僅是爲銀行賬戶間的轉賬提供服務的,實際上也在規劃讓移動電子錢包等非銀機構加入,打通銀行賬戶、電子錢包賬戶等各種資金賬戶,想起來了麽?是不是跟香港的 FPS 很像?

作爲一項服務,在新加坡也不是所有的銀行都支持 FAST,目前只有 20 家左右的銀行對接了 FAST 清算系統,有興趣可以去新加坡 ABS(新加坡銀行公會)網站上看看名單。

PAYNOW

隨著人們逐漸的步入移動支付時代,新加坡移動支付清算網絡也被提上日程。2017年,PAYNOW 發布上線,它實際上就是架構在 FAST 之上的、適用于銀行移動端應用的清算系統,只不過他比 FAST 在應用場景上更多了一些功能,比如:

支持更方便的 P2P 彙款:支持用對方手機號、身份證件號碼直接轉賬

支持商業收款:支持零售商戶從 PAYNOW 移動端收款,比如通過二維碼等

支持 PAYNOW 的銀行目前只有 9 家,也就是說只有這 9 個銀行的 APP 上可以用 PAYNOW 這個功能。你看,其實挺沒勁的,搞來搞去還是基于銀行賬戶的一個移動應用,離開了銀行賬戶體系就玩不轉了。

完結撒花

說到新加坡的支付清算行業,有一家公司始終繞不過去,就是 NETS。

NETS 已經有超過 30 年的曆史了,可以說是新加坡支付清算行業的帶頭大哥,它提供了一系列支付清算服務,比如 POS 服務(EFTPOS NETS)、移動支付(NetPay)、卡服務(CashCard、FlashPay 卡等)、支票處理服務(CTS),包括我們上面提到的電子資金轉賬服務(FAST、Paynow、GIRO),這些,統統都是 NETS 這家公司的服務,實在是不服不行。

好了,我們今天的分享就到這裏吧,其實還有不少其他值得說一說的,比如新加坡的 ATM 清算網絡、新加坡電子支付工具(也就是電子錢包,新加坡居然有 40 多種電子錢包應用),新加坡統一二維碼(Singapore Quick Response Code,簡稱 SGQR,我國最近不也在如火如荼的搞多碼融合條碼互通嘛對吧?)

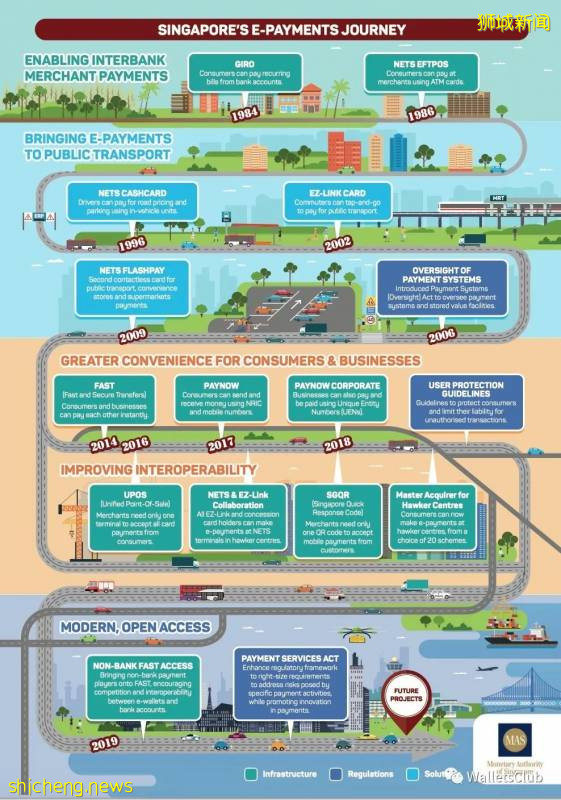

最後放一張圖,大家看完這張圖就會對新加坡的“電子支付”發展史有一個更直觀的概念。