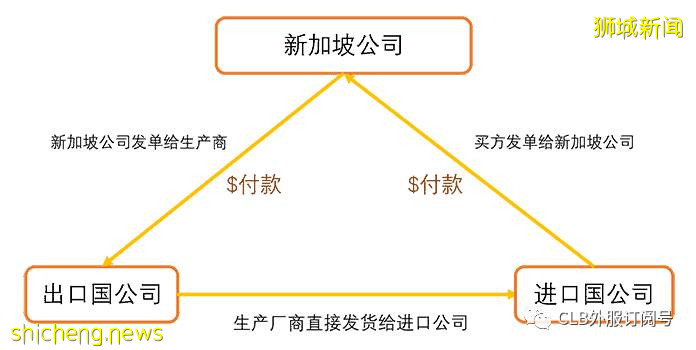

國際貿易結構是一種較爲常用的貿易公司模式。

這種模式是指,個人或者機構,以獨資或者合資的形式成立一個新加坡公司(香港或者新加坡)。然後再配合貨物生産國以及貨物購買國的公司,從而達到全球自由貿易,國際結算,稅收優化等目的。

特點:

可以享受到貨物生産國的出口優惠,以及貨物進口國的優惠政策

可以借助新加坡的金融平台爲貿易提供資金支持

有限責任制,股東只對自己的投資承擔有限責任

公司是一個獨立的法律個體

開設賬戶以後可以離岸操作

公司管理簡單容易

享受新加坡的稅收政策

股東分紅不用二次征稅

滿足至少兩個條件則豁免審計

公司年營業額少于1000萬新幣

公司總資産少于1000萬新幣

公司員工數量少于50人

適用于:

跨境貿易

國際結算

區域貿易管理

企業國際化

離岸公司需要做帳麽?

離岸公司成立之後正常運營並且有業務來往,都是需要做帳的,這是政府對公司的商業行爲規範管理。做帳完成公司財務報表之後,還需要做納稅申報。

你的離岸公司爲什麽要做帳?

除了政府的監管外,離岸公司開設銀行賬戶後,銀行對公司賬戶的監管主要是通過財務報表來實施,近年來各大銀行每年都要求客戶提交財務報表,未能及時提交資料,賬戶會被限制使用或被凍結。做帳規範也有助于公司的管理層清楚的了解公司的運行情況,以便針對性的對公司的業務做出調整。

做帳需要客戶怎樣配合?

離岸公司做帳一般是按照年度進行的,公司應在發生第一筆業務時就做好記賬工作,爲日後及時提交財務報表做准備。如果在政府或者銀行抽查的到再來做記賬的工作,很有可能會影響賬戶的正常使用。公司在平時一定要注意票據、發票的整理和分類。例如,保留每月的銀行月結單,每筆業務發生購銷單,發票,其他費用發票等。

審計報稅

新加坡公司的第一個財政年要求公司成立12~18個月做納稅申報。非新成立的公司根據本公司財務年結日,按時遞交審計報告及稅表。

公司如果不能在規定的時間期限內進行做帳報稅,則會産生罰單。爲了避免逾期,建議公司在收到稅表前,就提早開始著手准備做帳和審計事宜。

不同屬地的基本稅率

新加坡所得稅標准稅率爲17%,消費稅7%。。

新加坡會計准則

新加坡財務報告准則(Singapore SFRS)是基于國際財務報告准則(IFRS)制定的。這套新加坡財務報告准則包含40多個部分,被命名爲“ FRS X”(如FRS 1、FRS 2等)。每一個部分都涵蓋一個單獨的主題,如:財務報告的列報、存貨會計或收入的確認。您可能需要了解的新加坡財務報告准則之一是權責發生制會計。

雙重征稅

新加坡稅務居民公司的外國來源收入在海外被征稅,並且該筆收入彙入新加坡時,將會發生雙重征稅情況。但是,根據新加坡稅務局(IRAS)的外國稅收抵免(FTC)計劃,同一筆收入,公司可以申索抵免,即在外國繳納的稅可抵免新加坡的應納稅。

有兩種類型的抵免或減免:

雙重稅務減免(DTR) – 新加坡已經簽署了20多項自由貿易協定(FTA),以及74個全面的和8個有限的避免雙重稅收協定(DTA),以促進跨境貿易,並使到在新加坡的公司減輕他們的海外擴充的成本。因此,雙重稅務減免(DTR)是避免雙重稅收協定(DTA)提供的減免,以抵消雙重征稅狀況。

單邊稅收抵免(UTC) – 在沒有避免雙重稅收協定(DTA)的地方,如果有以下情況彙入的收入,則允許單邊稅收抵免(UTC):

來自專業、咨詢和其他服務的收入

版稅收入

股息收入

就業收入

分支利潤