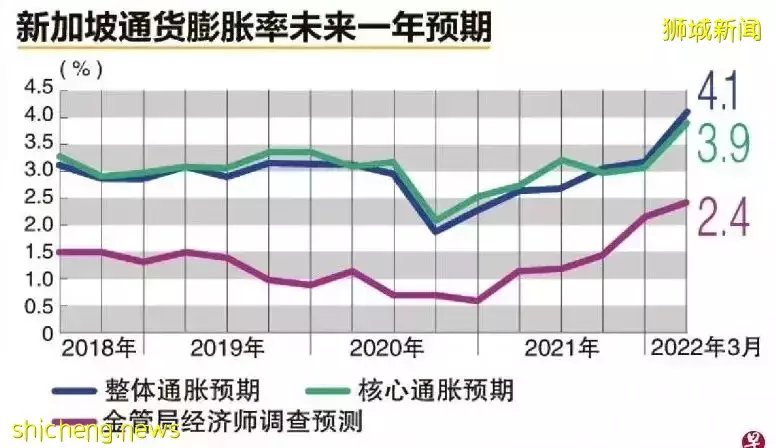

根據最新調查顯示,預計未來一年,新加坡的整體通貨膨脹率將達到4.1%,這將會創下新加坡有記錄以來的新高。那麽,問題來了,面對持續上漲的通脹,作爲在新加坡生活的普通消費者,該怎麽應對呢?

相信不少人會選擇一種簡單直接的方式,就是把錢存進銀行,不過要清楚的是,銀行活期存款的利息在0.5%左右,三年期的定存,也不過1.2%左右,很明顯,利息是遠低于4.1%的通脹的,基本上,存錢就是虧錢。

另外,也有一些人會選擇購買儲蓄保險,年利率在3點多,覺得會比銀行定存高不少,但是,這個收益仍舊是跑不過通脹,再加上漫長的20-30年資金鎖定期,顯然,這也並不是一個明智的選擇。

話說,到底該如何做理財呢?

其實,理財方式和理財産品,有很多種選擇,可根據自己的實際情況、承受風險的能力和收益預期,選擇最適合自己的産品,不過總的一個原則是,盡量選擇預期收益高于通脹的理財産品,這也是一個基本前提。否則的話,折騰很久,也是白白忙活。

還有一點很重要,就是要換一種思維方式和理財觀念,做理財,是要在可承受的風險範圍內,將自己的財富升值空間最大化,而不是固守舊的思路。

把錢存銀行,或者是買儲蓄保險,當然很安全,收益多多少少有保障,但是這種理財方式和收益,已經基本不能滿足目前很多人的需求,甚至連通脹都跑不贏,那麽承諾的20年後的收益,錢還沒到手,其實就已經貶值,即便很穩,又有什麽意義呢?