作爲一名在泰國科技行業的投資者,我常常會被問到一個問題:“爲什麽泰國沒有獨角獸企業?”

我每次都感到很奇怪:爲什麽我們需要獨角獸?

提出問題的人或許是覺得,如果泰國有獨角獸企業,那會有更多投資者對泰國的創業公司産生興趣,緊接著在泰國就會出現更多創業公司。但事實上,獨角獸企業是非常少見的,僅有1% 的創業公司有機遇成爲獨角獸。所以真正的問題是,我們應該期待獨角獸出現嗎?我們需要獨角獸企業嗎?

沒有獨角獸再正常不過了!

縱觀整個東南亞,只有寥寥幾家科技公司市值超過10億美元。獨角獸稀少的原因是我們還在科技産業的早期階段。

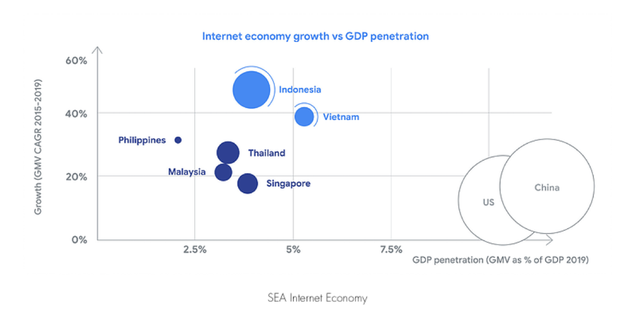

東南亞地區的科技行業與美國、中國相比還有巨大的發展空間。 在2018年,東南亞地區互聯網經濟價值僅 1000億美元(不到 GDP 的3%)。 同年美國互聯網經濟價值1.5萬億美元(占 GDP 的8%),中國互聯網經濟價值8540億美元(占 GDP 的7%)。獨角獸數量同理,東南亞地區僅有11 家獨角獸企業,只占全球447家獨角獸企業的2.5%。相比較而言,美國有206家獨角獸企業,中國有109家。

互聯網經濟增長 VS. GDP 占比

重中之重:投資退出機會

我們真正需要的不是獨角獸企業,而是創業公司投資退出機會。爲了實現高速增長和商業模式擴大,創業公司在高風險的初期可能無法實現盈利,需要依賴外部資金。銀行不會爲沒有盈利能力的公司提供資金,因此創業公司高度依賴風險投資。

風投看中的是資金退出時從所投公司獲得的財務回報,而投資退出可以通過所投公司被收購或 IPO 實現。因此,投資退出機會決定了風投意願,而風投決定了創業公司生存的機會,以及最終成爲獨角獸企業的機會。

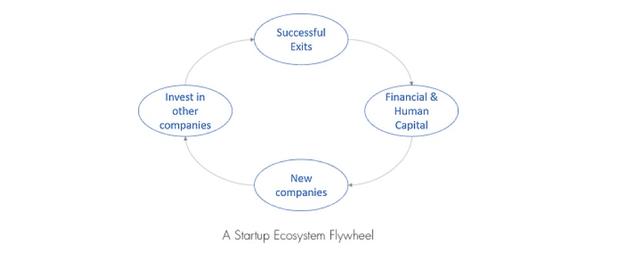

對于創業生態系統而言,投資退出機會比成爲獨角獸企業更重要的另一點原因在于,成功的投資退出會開啓創業生態系統“飛輪效應”:投資退出後産生的資金資本將爲下一代創始人、投資人和創業公司提供資金。比方說,1957年仙童半導體公司( Fairchild Semiconductor )促使了硅谷崛起;而在 Paypal 賣身 eBay 後,原團隊陸續創立了13家公司,其中8家成爲了獨角獸企業;東南亞的 Lazada 被阿裏巴巴收購後,原團隊也陸續創立了 Pomelo 、Aspire 和 Intrepid 等公司。

創業生態系統“飛輪效應”

跨國公司(尤其是中國公司)選擇通過收購的方式進入東南亞市場並不稀奇,原因是東南亞地區中等體量的收並購交易規模比 IPO 大11倍 [1]。另外,東南亞地區擁有6.5億的龐大線上用戶群,其中一半都是活躍用戶。因此,收購方在東南亞的戰略利益使被收購帶來的財務回報要比公司上市要大得多 。

亞洲地區每年有幾千起收並購交易,然而每年在東南亞證券交易市場上市的公司只有上百家。迄今爲止,只有15家創業公司上市 ,其中只有7家選擇了東南亞的證券交易市場。

這是因爲在國際證券交易市場挂牌上市會面對更友好的政策、流動性更充足,而投資者對科技公司的興趣也更強烈。因爲我們完全可以改善東南亞地區創業公司的投資退出機會,增加創業公司在東南亞證交所上市的公司數量。

- 改善上市標准,支持創業公司 IPO

不僅要改善與公司收入或盈利能力相關的要求,還要改善合規成本、上市程序的效率和審批速度。就創業公司上市而言,新加坡是東南亞地區中做得最好的。新加坡專門爲高增長公司設立了凱利板(注: Catalist ,類似國內的創業板),新加坡主要證券交易市場新交所( SGX )對公司的收益要求也比泰交所( SET )低。即便如此,因爲新交所的要求沒有澳交所( ASX )友好,新加坡企業家 Patrick Grove 選擇讓旗下四家公司在澳交所上市。

公司管理問題可能也會阻礙公司在地區性交易所上市。有些交易所不允許公司在開曼群島注冊,比如港交所( HKEX ),這可能也是當初阿裏巴巴選擇在紐交所上市的原因之一。新交所則不允許公司在兩地上市,因此希望保留對公司日常經營控制權的創始人往往更喜歡兩地上市,比如 Mark Zuckerberg 。

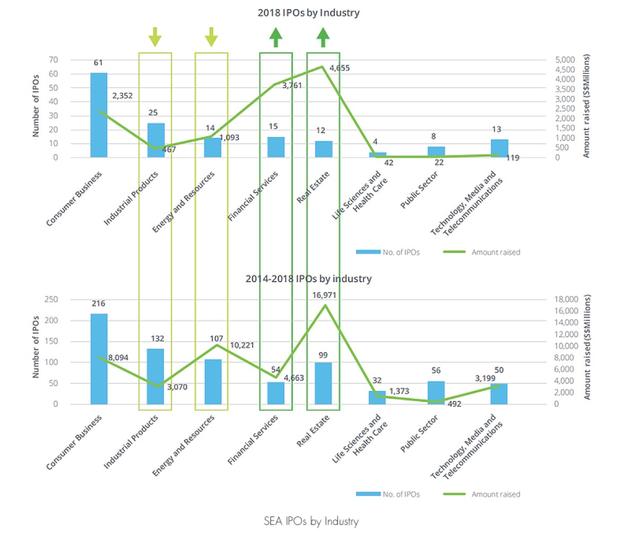

2018 年各行業 IPO 上市情況

- 提高投資者對科技公司的興趣

如今東南亞的證券交易所中,消費品、工業産品和能源行業公司居多,但科技公司即將在地區性證券交易市場上崛起。

投資者的興趣這很大程度上取決于他們對該行業的了解程度,這一因素也決定了公司選擇上市的地區。例如,礦業公司喜歡在加拿大或澳大利亞上市,科技公司往往赴美上市,消費品公司則喜歡在亞洲上市。另外,當交易所中散戶占比較大時(比如泰交所),如果散戶能夠理解公司的盈利方式和生命周期,公司的股市表現就會比較好。一個行業的分析師數量也會影響投資者的興趣。

- 增加股票市場流動性和吸收能力

在原股東占股比例稀釋盡可能少的情況下,公司會選擇發行定價盡可能高的證券交易市場。2017 年 Sea Group 在納斯達克上市時,IPO 融資總額高達 10 億美元,這是當年 IPO 融資金額第五高的公司。相比之下,亞太地區同一季度 IPO 融資金額中位數僅4700萬美元。納斯達克的流動性和吸收能力使得 Sea Group 的市值超過了40億美元。考慮到亞太地區公司上市後市值中位數僅1.93億美元,如果當時 Sea Group 選在亞洲上市,恐怕無法拿到那麽高的發行定價。

打個比方,假設 Grab 明天要上市 ,公司估值100億美元,希望融資15億美元(假設股權稀釋爲15%)。考慮到東南亞地區證券交易市場 IPO 融資中位數僅爲8200萬美元 [2],沒有一家東南亞證券交易所能夠支持 Grab 的上市方案。