這幾年,SPAC在美國發展迅猛,香港作爲全球金融中心,也不甘落于人後,也引入了SPAC上市機制,2021年9月香港交易所公布了《有關特殊目的公司的咨詢文件》,香港版的SPAC此時開始正式進入投資界的視野。

香港去年底改變了規則,新規則對SPAC 制度提案進行了調整,放寬了其中一些初始規則。以支持更具吸引力的SPAC上市,該規則于2022年1月1日起生效。

新加坡推進稍快些,2021年9月2日,新交所發布SPAC主板上市規則,並于次日正式生效,新交所也成爲繼韓國、馬來西亞兩國證券交易所後,亞洲第三個引入SPAC機制的證券市場。

1.什麽是SPAC模式?

SPAC(Special-purpose acquisition companies)。

SPAC是“空殼公司”,這類公司相較于普通的企業,它們通常都沒有明確的經營收入和資産。

SPAC的主營業務就是尋找一家擁有良好發展前景的非上市公司,然後與之合並,使其獲得融資並且完成上市,所以SPAC可以說是一種專門爲了幫助非上市公司快速完成上市的公司。如果SPAC物色到了合適的目標企業,並且公司的多數股東同意合並之後,這家非上市企業就會獲得SPAC存在托管賬戶中的資金,而SPAC獲得合並後公司的一部分股權作爲回報。

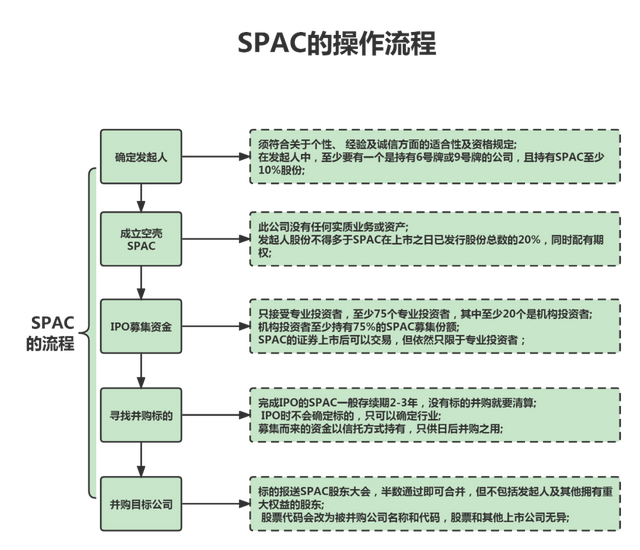

擬上市企業借由SPAC模式上市一般分爲四個階段:專業發起人創立SPAC;SPAC殼公司完成IPO上市;尋找並購標的,並通過PIPE(私募股權融資)確保並購順利完成;完成並購(De-SPAC),更換股票代碼及公司名稱。

SPAC可以作爲中小企業的上市捷徑。

2.SPAC和傳統IPO有什麽區別

SPAC指的是一家空殼公司,該類公司設立的唯一目的是通過首次公開發行股票進行集資,並以集資所得收購合並有經營活動的目標公司,從而達到合並後的繼承公司成爲上市公司的目的。

SPAC模式本質就是一筆並購交易,也是一條比傳統IPO要便捷得多的上市捷徑。想要上市的公司只要和SPAC的管理層談妥了,並且得到了大多數股東的認可之後,它即便是財務表現和經營時間等條件不滿足傳統的上市條件也能夠完成上市。

整體上看,SPAC相對于傳統IPO時間上更短一些。SPAC的流程是主辦人先造一個殼,然後募集投資者,形成一個只有現金“殼”,然後推動這個“殼”,也就是SPAC先上市。因爲全部是現金,所以上市審核相對容易。

上市後這個SPAC必須在規定時間內找到目標業務,然後用自己殼裏的錢和/或新增股票作爲支付手段與目標業務合並。因爲這個合並類似借殼上市,所以不需要像IPO一樣進行申購、 路演、 招股等流程,所以可以很短時間內完。

簡單來說,傳統IPO是公司找錢,SPAC是錢找公司。

3.SPAC模式的優勢

1、上市成功率高,SPAC是先上市,然後再收購目標公司,收購標的公司的交易僅需雙方同意,不存在其他原因導致發行失敗。

2、上市時間縮短,費用低,若准備工作安排得當,六個月內可以完成SPAC和De-SPAC的交易過程,公司可以更好利用股市上市窗口期。

3、價格確定性更高,交易更具有靈活性。

4、上市門檻比傳統IPO爲低,沒有盈利要求。

5、投資保障度高,若公衆投資人對SPAC並購的標的不滿意,可以行使贖回權,收回本金及利息。

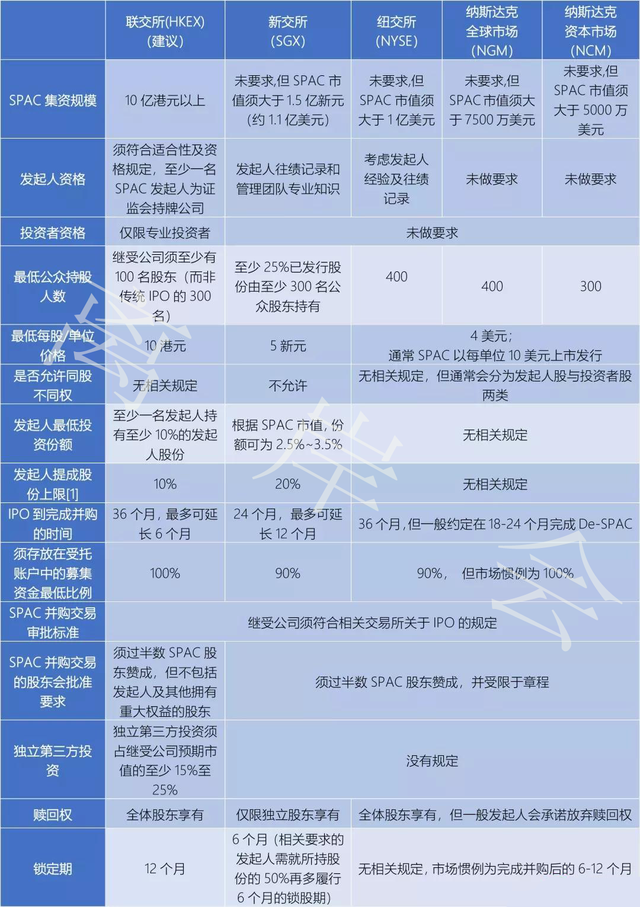

4.香港、新加坡與美國

SPAC上市規則之比較

1、 最低集資規模

納斯達克全球市場未給予具體的募資要求,但從過去實踐角度經驗,SPAC 發行規模大于7500萬美金市值的 SPAC 更容易通過 SEC 審核。根據新加坡交易所最新的文件,要求 SPAC 最低發行規模爲1.5億新元,相當于1.1億美金。港交所明確集資規模爲 10億港元,相當于1.5億美金,從基礎門檻上來看港交所的門檻最高。

2、 發起人資格

美國交易所對發起人並沒有需要要求,以發揮市場主管能動性爲主,對于發起人沒有很大要求,但是SPAC 發行的成功與否還是要看市場對發起人的簡曆“買不買賬”,在市場上是否能順利融資。

新加坡會參考發起人的過往簡曆,會考慮SPAC 的創始股東的往績記錄和聲譽以及其管理團隊的經驗和專業知識。其次新交所亦規定,如果創始股東及/或管理團隊的情況有重大改變而可能對業務合並成功與否造成關鍵影響,則有關變動須先獲得獨立股東通過特別決議批准,SPAC才可繼續上市,否則 SPAC必須清盤。

港交所方面對發起人的資格要求最爲嚴苛,一方面需要符合相關符合性及資格規定,另一方面發起人中需要至少有一位是證監會持牌企業且持有至少10%發起人股份。

3 、投資者資格

港交所要求在進行SPAC並購交易前,僅限專業投資者可以投資SPAC。新交所與納斯達克未作要求。

4、 最低公衆持股人數

納斯達克全球市場規定最低公衆持股人數爲400人,新交所要求至少25%已發行股份由至少300名公衆股東持有。港交所的關注點不在 SPAC 上在于繼受公司,要求繼受公司須至少有100名股東。

5、 最低每股/單位價格

納斯達克要求最低股價4美元/股,但一般以10美元/股發行。新交所要求最低5美元/股。港交所要求最低10港元/股。

對于股價發起人而言發行SPAC 也有相應的成本和風險,較低的股價能夠提高股票的流動性,但是根據美股的經驗,爲了發起人和早期投資者有足夠的套利空間,美股市場上的 SPAC 往往都是以 10元的價格發行。

6 、同股不同權問題

新交所不允許同股不同權。港交所還未有相關規定,美股也沒有相關規定,但是通常情況下發起人及機構股東的投票權要遠大于散戶,所以美股SPAC 的發起往往將發起人股和投資人股分割開來發行。

7、 發起人最低投資份額與獎勵股權上限

新交所和港交所加強了對散戶投資者的保護,強制要求發起人最低股權認購數額,同時限制了獎勵股權數額。新交所要求發起人需認購2.5%~3.5%的數額,具體數額根據SPAC市值而定,獎勵股權不超過20%。港交所要求至少有一名發起人認購至少10%的股權數額,而獎勵股權不得超過10%。

8、 IPO到完全並購的時間

港交所規定SPAC從IPO到完成並購交易的時限爲36個月,最多可延長6個月。新交所規定爲24個月,最多可延長12個月。納斯達克規定爲36個月,但一般會約定在18-24月完成並購交易。

9 、須存放在受托賬戶中的募集資金最低比例

納斯達克規定SPAC募集的資金最低需有90%存放在受托賬戶,但市場慣例是將100%募集資金存放在受托賬戶。聯交所的規定爲100%,新交所的規定爲90%

10、 SPAC 並購交易的股東會批准條件

新加坡和美國基本一致,需要半數股東贊成,但主要依據具體章程爲主。香港加大了投資人保護,仍需要半數股東贊成,但這半數股東中不包括SPAC 發起人以及其他擁有重大權益的股東。

11、 PIPE(上市後私人股權投資)規定

Pipe意爲“私人股權投資已上市企業”, 在SPAC與標的企業合並時如果資金不足可以引入私募,由一筆或多筆私募滿足企業並購的要求。通常來講這筆私募由私募、SPAC、目標公司三方來協商。但在港交所對這一項內容有了新的規定,港交所要求私募的投資根據並購公司上市前的估值,須占繼受公司(合並後企業)預期的市值7.5%-25%的份額,估值越高,份額的要求越低。同時,港交所還對PIPE投資人有所要求,PIPE投資至少要有50%來自至少三名機構投資者,三者的資産管理總值須分別至少達80億港元(10.3億美元)。

12、 權證攤薄限制

港交所規定SPAC 發行權證的總數不得令行使後所發行股份數目超過該等權證發行時已發行股份(包括發起人股份)數目的 50%。換言之,就是認購權證對股權攤薄的影響不得超過50%。新交所僅規定了首次公開發售發行的權證産生的攤薄影響不得多于 50%。納斯達克對此無明文規定。

13、 贖回權

爲了保護基礎投資人,通常SPAC 在上市後會給予投資人相應數額的贖回權,在投資人對目標公司感到不滿意時,或者有相關需求時可以行權,強制 SPAC 贖回投資人所持有的相關股份。港交所與納斯達克規定全體股東享有贖回權,但在納斯達克,一般發起人會承諾放棄贖回權。新交所規定僅獨立股東享有贖回權。

14、鎖定期

爲了保護投資人權益,上市之後大股東股權會有一定鎖定期。納斯達克沒有相關明文規定,但市場慣例爲完成並購後的6~12個月具有股權鎖定期。新交所在鎖定期上分爲兩個階段,大股東50%的股權有6個月的鎖定期,在減持前50%後,剩余的50%還有6個月的鎖定期。港交所規定大股東需要有12個月的鎖定期。

5.SPAC的操作流程