每經記者:蔡鼎 蘭素英 張壽林

● 時至今日(3月19日),俄烏戰鬥已持續24天。美國去年就已通脹嚴重,美聯儲爲何不提早加息,偏偏堅持在炮火聲中加息?這次加息是否是又一輪全球“割韭菜”?俄烏之戰中,美國扮演了什麽角色?

● 中國是美國的第二大債權國,美聯儲加息,對中國持有的美債是利還是弊?中國將如何應對?在美聯儲加息的前一天,3月16日,中國率先展開行動,國務院副總理劉鶴主持召開專題會議,正面回應了所有市場擔心的話題。我們看到,連續下跌的A股、港股以及美國市場的中概股,隨即止跌反攻……

● 加息周期已開啓,預計未來美聯儲還有幾次加息?加息路徑是怎樣的?

● 此前40年間,美聯儲6輪加息引發5次金融危機!這次加息,又將有何影響?

陽謀篇

美聯儲:加息是爲了抑制通脹

美 聯儲又“出手”了!北京時間3月17日淩晨,美聯儲主席鮑威爾宣布將基准利率上調25個基點至0.25%-0.5%區間。這是美聯儲時隔1183天以來,首度宣布加息。

但是,有票委認爲加25個基點還不夠!美聯儲聯邦公開市場委員會(下稱FOMC)在貨幣政策聲明中表示,在本次利率決議的投票上,全體票委以8-1的投票通過加息25個基點的決定。唯一投反對票的票委爲聖路易斯聯儲行長布拉德,他認爲美聯儲在本次會議上應加息50個基點,而非25個。

■ 根據美聯儲的政策聲明,其表達的意思是“這是一次陽謀”

美聯儲政策聲明表示,加息是由于通脹和新冠疫情等原因,“(美國)經濟活動和就業指標持續加強。近幾個月的就業增長強勁,失業率也大幅下降。通脹仍處于高位,反映出與新冠肺炎大流行相關的供需失衡、能源價格上漲和更廣泛的價格壓力。”

“俄烏沖突造成了巨大的人力和經濟困難。這對美國經濟的影響是極其不確定的,但在短期內,沖突相關的時間可能會給通脹帶來額外的上行壓力,並對經濟活動造成壓力。”美聯儲在聲明中補充道。

■ 食物貴得離譜,“第一夫人”也抱怨肉貴

的確,這一次加息,與美國創40年來最高通脹水平密切相關。 過去一年多來,強勁增長的消費需求與疫情下的供應鏈瓶頸推高了美國的通脹。

在本次加息前,美國的通脹已經離譜到了美聯儲不得不出手幹預的程度:

肉蛋奶是居民生活中必不可少的物資,就在去年10月底時,美國某款牛肉已經漲到了每磅16.97美元(約合每公斤237元人民幣),而在4個月前,這款牛肉價格還只售12美元/磅(約合每公斤166元人民幣)。[1]

今年初,就連美國“第一夫人”都在抱怨肉價太貴了!作爲世界第一強國身居高位的人,是真的覺得吃不起肉了,還是作秀?

■ 房價飙升,創20多年來新高;CPI漲幅創40年新高

美國全國房地産經紀人協會(NAR)的數據顯示,2021年美國房屋銷售價格同比上漲16.9%,創下1999年以來的最高紀錄。美國房價上漲也助推美國通脹升至幾十年來高點,2月該國消費者價格指數(CPI)同比漲幅創40年新高。

房利美最新的全美住房調查顯示,43%的受訪者認爲,未來12個月,美國房價將上漲,另有14%和35%的受訪者認爲未來房價將下跌或保持不變。美國最大房地産信息網站Zillow則預測稱,2022年美國房價或將提高16.4%。

■ 油價逆天,美國人跑到墨西哥加油

而美國人的另一件生活必需品——石油,則讓衆多美國人感到生活糟糕透了。

而2月底俄烏沖突將全球資本市場卷入漩渦,以石油爲代表的能源價格更如脫缰野馬,一路向上狂飙,進一步推高了通脹水平。美國原油價格于當地時間3月4日再次飙升至每桶115.68美元,創十四年以來的最高水平。

據多家美媒報道,由于油價太高,不少德州人甚至選擇驅車跨越美墨邊境,前往油價更便宜的墨西哥加油。

高盛將2022年布倫特原油現貨價格預估從每桶98美元上調至135美元,並稱最壞情況下可能飙升至175美元/桶。而美銀、巴克萊銀行等則紛紛抛出了油價將上漲至200美元/桶的可能性。

■ 美國今年的通脹可能會沖至接近10%的水平

全球能源與食品價格不斷飙升,推高了通脹。美國勞工統計局近日發布的數據顯示,美國2月份未經季調消費者價格指數(CPI)同比上漲7.9%,創1982年1月以來同比最大漲幅——2月物價的大幅攀升主要受能源、住房和食品價格上漲等因素影響。能源價格在該月環比上漲3.5%,同比上漲25.6%,其中汽油價格環比上漲6.6%,爲CPI貢獻近1/3環比漲幅。食品價格環比上漲1%,爲2020年4月以來最大漲幅。而占CPI權重約三分之一的住房成本環比上漲0.5%,同比增長4.7%。[2]

“新債王”岡拉克認爲,美國今年的通脹可能會沖至接近10%的水平。他認爲,即便是在俄烏沖突引發新的不確定性之際,也凸顯出美聯儲大幅收緊貨幣政策的必要。[3]

目前,市場預計美國通脹的峰值尚未出現,同時擔憂通脹的居高不下將削弱經濟增長,進而引發滯脹和經濟衰退風險。

俄烏之戰是否破壞了美聯儲行動?

■ 美聯儲爲何只加息25個基點而不是50個?

有票委認爲本次加息應該加50個基點,而不是25個。那麽,美聯儲此次僅加息25個基點,是否受到俄烏之戰的影響?

在俄羅斯與烏克蘭開展特別軍事行動之前,美國的通脹就已起飛。美聯儲加息的目的是爲了抑制通脹,而俄烏之戰進一步助推美國通脹的同時,由于供應鏈受到嚴重打擊,疊加能源成本的上升,美國實體經濟也受到創傷;美聯儲不得不在抑制通脹和維護經濟增長之間做出平衡。

■ 如果加息過猛,可能會出現什麽情況:

(1)導致企業使用資金成本上升過多

(2)可能影響拜登政府1.2萬億美元基建計劃的資金成本,而基建計劃的推出原本是爲了刺激經濟發展

(3)抑制居民消費

(4)可能在一定時間內深深傷害美國資本市場,進而影響到企業的直接融資水平

可見,如果加息過猛的話,將傷害複蘇中的美國實體經濟。所以,我們最終看到,美聯儲在本次利率決議的投票上,全體票委以8-1的投票通過加息25個基點的決定。只有一個票委認爲應加息50個基點。

陰謀篇

雖然美聯儲將本次加息包裝成了“陽謀”,但美國作爲世界第一強國,其很多行動背後,難免都會有維護美元霸權的考量,且大國間的博弈也並非只有加息和應對加息那麽簡單……

加息鍵按下的瞬間,又一輪美元回流啓動。

美聯儲行動的背後:維護美元霸權

圖片來源:視覺中國-VCG111345409747

■ 經濟學家:這是其全球“收割韭菜”的陰謀

有經濟學家認爲,在美國通脹“逆天”的大背景下,加息是對全世界的又一次“韭菜收割”![4]

在這些經濟學家看來,近年來,美國經濟決策路徑是似曾相識的“割韭菜”輪回:

第一輪“收割”面臨重大經濟沖擊時大規模舉債印鈔,利用美元低融資成本刺激經濟,而美元大量流向海外,這實質上是強行向別國借錢;

第二輪“收割”美元流動性過剩疊加經濟複蘇預期導致全球通脹後,美聯儲通過加息等手段,收緊貨幣政策,客觀上促使資本回流,最終令不少國家蒙受惡性通脹和資本外流的雙重沖擊,甚至出現資産價格暴跌的慘景。

第三輪“收割”趁其他國家資産價格暴跌時,美國又大量印鈔去“抄底”,如此周而複始。

■ 加息將驅趕美元回流美國本土

從曆史經驗看,一旦美聯儲開啓加息,將在短期內擴大美國與其他各國的利率差異,美元升值預期和美債收益率上升會吸引國際資本回流美國本土,導致全球資金面緊張和利率水平上升。

在這種情況下,脆弱經濟體通常會面臨著兩難的境地——如果本幣跟隨美元升值,疲軟的經濟會繼續因爲出口喪失競爭力而承壓;如果脫鈎美元貶值,則可能出現資本外流。

俄烏之戰,美國在背後扮演著什麽角色?

自2月24日俄羅斯總統普京宣布在頓巴斯地區進行特別軍事行動以來,截至3月19日,俄烏之戰已經持續24天。

雙方的沖突是怎麽升級到這一步的?是誰導致了這一切?

當地時間2022年2月26日,烏克蘭哈爾科夫,一名烏克蘭士兵在一輛裝甲車前抽煙。

圖片來源:視覺中國-VCG111370984240

■ 俄烏之戰背後不無美國的身影

我們不難發現,俄烏之戰背後不無美國的身影。俄羅斯發起特別軍事行動之前,美國一直在散播俄羅斯將“入侵”烏克蘭的虛假消息,渲染俄羅斯的威脅。

彭博社剛爲發布“俄羅斯入侵烏克蘭”的假消息道歉沒幾天,美國又拿著所謂的“情報”稱,俄羅斯會在2月16日攻打烏克蘭。彼時,如此的虛假消息就連烏克蘭總統澤連斯基都懵了,呼籲西方不要制造恐慌,並指出沒有迫切的戰爭威脅。

據外交部發言人華春瑩在2月底的一次例行記者會上表示,美國一段時間以來,一直在不斷推高緊張、煽動戰爭危險,在過去一段時間裏面,美國向烏克蘭運送了至少價值15億美元、1000多噸的武器彈藥。[6]

當地時間3月16日,美國總統拜登在白宮發表公開講話,宣布向烏克蘭提供8億美元的額外軍事援助,這使美國在過去一周內承諾對烏克蘭的安全援助總額達到10億美元。自拜登政府成立以來,美國對烏克蘭的援助總計已達20億美元。根據白宮發布的聲明,軍事援助計劃還包括反坦克導彈和更多美國已經開始提供的防禦性武器。[7]

這一切的背後,美國的真實意圖是什麽?

■ 制造恐慌,促使資金“回流”美國

有分析稱,美國不斷在俄烏問題上“煽風點火”,目的是加大全球金融市場的恐慌,促使資金“回流”美國。[8]

今年年初以來,衡量美元對六種主要貨幣的美元指數延續上升趨勢,年初至3月17日,美元指數累計上漲2.48%。3月7日,美元指數盤中更是錄得99.42,創2020年5月底以來的新高。由于美元指數是追蹤美元兌一籃子六種主要貨幣表現的指數,所以美元的強勢表現,也能反映出其他貨幣的相對“疲軟”,例如因俄烏沖突而走弱的歐元。另外,也有分析指出,美聯儲指數之所以連續走強,與美聯儲官員陸續釋放鷹派信號有關,並導致美債利率加速上升。

路透社3月11日報道稱,投資者以有紀錄以來的最快速度逃離歐洲股市,在黃金和現金等被視爲“避風港”的資産中需求庇護。

美國銀行基于EPFR數據的報告稱,全球範圍內,投資者向黃金投入24億美元,從股票中撤走14億美元,從債券中撤出132億美元。新興市場債券也出現兩年來最大規模的資金外流,金額爲35億美元。

■ 美國還有更大圖謀:強化歐洲對美國的軍事依賴

分析人士指出,美方在烏克蘭動作頻頻的目的之一就是要挑撥俄歐關系,拉攏歐洲盟友,強化它們對美國的軍事依賴。

莫斯科國立大學富蘭克林·羅斯福美國研究基金會主任尤裏·羅古列夫指出,一直以來,美國以提供安全保障爲由,迫使歐盟服務于自己的地緣政治目的。對美國來說,烏克蘭是進一步控制歐盟的絕佳工具。美國通過渲染俄羅斯軍事威脅,持續維持東歐地區高度緊張的軍事政治局勢,從而牢牢地把歐盟捆綁在美國霸權的戰車上。[9]

■ 對俄制裁,爭奪歐洲天然氣市場

除了軍事上的利益,美國也在進行經濟利益的爭奪。由于其LNG産能增長迅速及LNG液化裝置建設的不斷提速,美國一直致力于開拓海外市場。 歐洲對于美國LNG出口具有高度的戰略價值,而擁有豐富天然氣資源的俄羅斯則是美國在該地區最主要的競爭對手。

隨著俄烏局勢的升級,美國拉上歐洲對俄羅斯進行的制裁也逐級加碼,從太空到航空,再從金融到能源領域,歐洲的利益也隨之被侵蝕。

以歐洲的能源供應爲例,歐洲天然氣供應的40%以上來自俄羅斯。2021年俄羅斯天然氣對歐盟出口達1926億立方米,占其出口總量的81%。

生生被拉著切斷與俄羅斯的聯系,如何保障未來的經濟發展以及能源安全將成爲歐洲的最大挑戰。惠譽自然資源和能源項目高級總監馬林申科(Dmitry Marinchenko)此前接受《每日經濟新聞》記者采訪時稱,從更長遠的時間來看,歐洲國家很有可能偏向依賴LNG資源,包括美國LNG。

■ 美國遭到了俄烏之戰的反噬

俄羅斯和烏克蘭均是全球重要的能源、農産品與金屬出口國。 根據國際能源署(IEA)的數據,俄羅斯是世界第三大石油生産國,僅次于美國和沙特阿拉伯,其石油産量占全球供應總量的10%。 俄羅斯和烏克蘭合計小麥出口量占全球約29%,合計玉米出口量占19%。 另外,俄、烏兩國葵花籽油出口量占全球大約80%。

俄烏之戰進一步打擊了新冠疫情以來一直處于緊繃狀態的全球供應鏈。

爲響應西方國家對俄羅斯采取的制裁行動,全球前兩大集裝箱航運公司馬士基和地中海航運同時宣布,除食品、醫療和人道主義用品外,暫停所有進出俄羅斯的貨物預訂。此前,法國達飛輪船、德國赫伯羅特和總部位于新加坡的日本海洋網聯船務公司已先後暫停俄羅斯貨物的預訂服務。據國際航運業分析機構Alphaliner的數據,這五家運營商總運力占全球市場的近60%。有市場人士預測,它們暫停對俄服務,將造成供應鏈困境加劇,船運費大幅上行。[10]

富國銀行企業和投行業務董事總經理、首席經濟學家傑·布賴森(Jay Bryson)在接受每經記者采訪時指出,“在俄烏沖突爆發之前,包括我們在內的機構對通脹的預期都很高,如今,飛漲的大宗商品價格和俄烏沖突帶來的供應鏈中斷的潛在風險讓通脹壓力進一步升高。”

應對篇

美國加息前一日,中國率先出手

就在美聯儲加息前約13個小時,大洋彼岸的中國率先展開行動——

■ 國務院副總理劉鶴主持專題會議正面回應市場擔心的話題

3月16日,國務院副總理、金融委主任劉鶴主持召開國務院金融穩定發展委員會專題會議,研究當前經濟形勢和資本市場問題。

專題會議新聞稿雖然只有短短幾百字,卻對于當下發展的重點、貨幣政策、中概股、平台經濟治理等焦點問題,都一一做出了明確回應,可謂是正面回應了所有市場的擔心。

會議還強調,有關部門要切實承擔起自身職責,積極出台對市場有利的政策,慎重出台收縮性政策。凡是對資本市場産生重大影響的政策,應事先與金融管理部門協調,保持政策預期的穩定和一致性。

嗅覺靈敏的市場隨之展開了轟轟烈烈的絕地大反攻,一掃此前陰霾。

■ A股、港股全面飄紅

當日收盤,A股三大指數全線上漲,其中滬指收漲3.48%,報3170.70點;深成指收漲更多,漲幅達4.02%;創業板則收漲高達5.2%;香港恒生指數直線拉升9%,重新站上20000點,錄得2008年10月以來最大單日漲幅;恒生科技指數漲幅更是創下曆史,擴大到22%,爲該指數推出以來盤中最大單日漲幅。

■ 中概股絕地反攻

此前,因美國證券交易委員會(SEC)稱,基于《外國公司問責法案》,如果外國上市公司連續三年未能提交美國上市公司會計監督委員會所要求的報告,SEC有權將其從交易所摘牌。包括百濟神州、百勝中國、再鼎醫藥、盛美半導體、和黃醫藥這五家中國公司出現在預摘牌名單中,引發了中概股連續數日的暴跌。

這次會議特別提到,關于中概股,目前中美雙方監管機構保持了良好溝通,已取得積極進展,正在致力于形成具體合作方案。中國政府繼續支持各類企業到境外上市。

隨後,當日美股交易時段,中概股集體展開反攻,納斯達克中國金龍指數收漲近33%,多只中概股暴漲,知乎漲近80%,金山雲漲超72%,叮咚買菜漲超65%,歡聚漲超67%,鬥魚漲超60%,拼多多漲超56%,愛奇藝漲超50%,哔哩哔哩漲超47%,京東、百度、虎牙漲近40%,阿裏巴巴漲超36%。

■ 專家:應對美聯儲貨幣政策調整,中國去年已開始行動

中銀證券全球首席經濟學家、國家外彙局國際司原司長管濤在接受《每日經濟新聞》記者采訪時表示,“美聯儲貨幣政策的一舉一動對世界經濟金融都有很大的溢出影響。應對美聯儲的貨幣政策調整,實際上中國政府從去年開始就一直在研究這個問題,加強形勢的研判。”

隨著美聯儲貨幣政策正常化的操作進入不同階段,它的影響可能會逐步加大,所以應該在這方面加強研判,做好預案,采取應對措施,“預案比預測更重要。”管濤強調。

作爲美國的第二大債權國,中國如何應對?

據美國財政部美東時間3月15日公布的國際資本流動報告(TIC)報告,中國美債持有量降至1.0601萬億美元,仍爲僅次于日本的美國第二大債權國。

那麽,美聯儲此次開啓加息對其第二大債權囯中國會帶來怎樣的影響?

管濤 圖片來源:每經記者 張建攝(資料圖)

■ 美債持有到期,收益率會更高;持有的美國權益類資産,可能會出現損失

“就中國拿的美債而言,要看投資策略,”中銀證券全球首席經濟學家、國家外彙局國際司原司長管濤對《每日經濟新聞》記者表示,“如果投資策略是通過一買一賣賺差價,那麽美聯儲加息、美債收益率上行,就意味著你持有的債券價格就會下跌。要是賺差價的話,做錯了方向,就會有一定的市場風險。但是,如果你的投資策略是持有到期,美聯儲緊縮、美債收益率上行,則意味著你持有到期的話,收益率會更高。另外還有一塊,你可能不僅是拿美債,還可能拿了一些權益類資産。那麽,如果美聯儲緊縮,引發風險資産價格如美股的劇烈調整,你拿的美國權益類資産可能就會出現損失了。”

■不能簡單照搬上一次美聯儲貨幣政策正常化過程中資本市場的表現

在管濤看來,每次情況都不一樣,“我們不能簡單照搬上一次美聯儲貨幣政策正常化過程中資本市場的表現。一是這次貨幣政策退出的力度跟上一次不一樣,上次是漸進的退,這一次加息加得很快。二是這一次不但是美聯儲退出,其他的發達經濟體央行也會退出,就是貨幣政策集體轉向,那麽對全球流動性收緊的影響或金融條件收緊影響跟上一次也不太一樣。三是估值問題,上一次,即從2009年初到2014年開始縮減購債,美股也漲了五六年時間,但是這一次漲得比上一次還多,估值偏高的問題比上次更加突出。”

此次美聯儲開啓加息周期,會不會對中國的貨幣政策空間形成壓縮呢?

■ 降息降准可以避免彙率進一步升值

北京大學光華管理學院應用經濟學系副教授唐遙對每經記者表示,“經過貨幣政策和彙率制度改革,目前中國的貨幣政策有較大的自主空間,可以按照國內經濟的需求進行貨幣寬松。由于人民幣最近幾個月較爲強勢,降息降准可以避免彙率進一步升值,保持在均衡水平附近浮動,發揮浮動彙率穩定經濟的作用。”

■美聯儲緊縮不會掣肘中國央行貨幣政策

管濤則指出,因爲中國一直強調貨幣政策對內優先,所以,美聯儲緊縮不會掣肘中國央行貨幣政策。”當然,我們要接受中美貨幣政策錯位帶來的後果。如果我們寬松、他們緊縮,這會對資本流動和人民幣彙率走勢帶來影響。比方說,美聯儲緊縮,美債收益率上行,有可能會封堵中債收益率下行的空間,甚至會拉動中債收益率往上走。那麽這意味著我們央行的貨幣政策要降融資成本,在資本市場可能就會遇到傳導問題。”

在談到加息帶來的外溢影響,管濤坦言,“(美聯儲加息)未來對中國跨境資本流動人民幣彙率走勢的影響,既可能是偏空也可能偏多,人民幣彙率既可能漲也可能跌。預案比預測重要。”

■目前不需要特別出台措施應對美元的加息

唐遙則認爲,“由于資本市場已經對加息有充分的預期,加上中國的貨幣政策有自主性,中國目前不需要特別出台措施應對美元的加息,貨幣政策應以考慮國內經濟管理需求爲主。在資本市場方面,應引導中小市場參與者理性應對,避免情緒化的交易行爲。”

未來篇

美聯儲今年還有幾次加息預期?

如今美聯儲加息的輪軸已經開始轉動,後續將以什麽樣的節奏前進呢?

富國銀行首席經濟學家傑·布賴森(Jay Bryson)在接受《每日經濟新聞》記者采訪時給出了自己的預測,認爲“今年美聯儲至少將加息四次,加息五次的預測中值是最有可能的結果。2023年,美聯儲還將加息四次,但2024年不會額外收緊貨幣政策。”他同時預計,“美聯儲將在今年7月底的會議上宣布縮表的決定。”

牛津經濟研究院首席美國經濟學家凱西·博斯特揚奇(Kathy Bostjancic)則更加激進,他向記者表示,“我們預計美聯儲將在今年總共加息175個基點(注:若按25個基點/次計算,加息次數爲7次),(在本輪加息周期末期)將聯邦基金利率提升至2%以上。此外,美聯儲還可能在今年5月份開始縮表。我們預計美聯儲今年將縮減6000億美元的債券持倉,2023年縮減1萬億美元,相當于1.5~2.5次加息(一次加25個基點)的規模。”

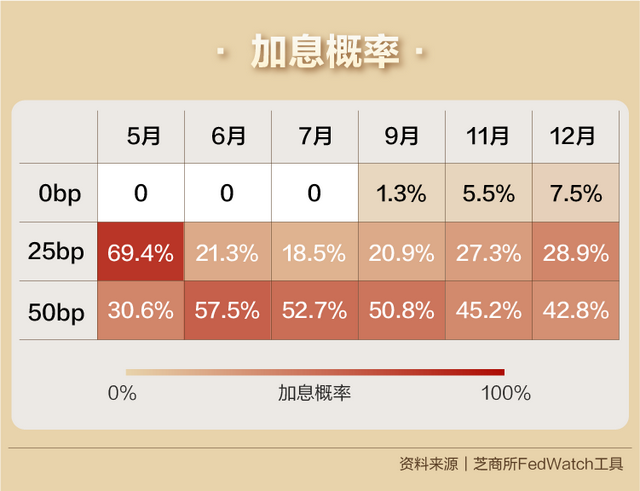

美聯儲利率決議後,我們透過芝商所利率觀察工具FedWatch的數據發現:

(1)在年內剩下的6次FOMC會議中,5次會議大概率都將加息25個基點,而3月15日的數據顯示則爲4次;

(2)6月是目前交易員預測最有可能加息50個基點的月份。

不少華爾街人士指出,在高企的通脹數據之外,地緣政治風險也存在諸多不確定性,這爲美聯儲主席鮑威爾帶來了新挑戰。

據彭博社調查的經濟學家表示,受到俄烏動蕩局勢、歐美對俄羅斯制裁加碼和大宗商品價格飙升等因素影響,整個金融市場可能會持續劇烈波動。經濟學家因此預計,美聯儲將會對加息持謹慎態度,今年可能不會在每次議息會議上加息,並且今年可能不會有單次50個基點的加息幅度。

此前40年6輪加息5次金融危機,誰是最大受益者?

有媒體曾如此評述,美聯儲的“一小步”,對全球來說則是“一大步”。隨著美聯儲新一輪加息周期開啓,通常會發生什麽呢?

回顧過去的40年,我們發現,自上個世紀80年代以來,美聯儲共經曆了6輪顯著的加息周期。可以看到,美聯儲加息周期內多次在世界經濟鏈條上相對脆弱的環節引爆金融危機。

① 美聯儲加息後,拉美借貸成本攀升,償債能力惡化,1982年8月,墨西哥宣布無力償債,拉開拉美債務危機序幕。1984~1989年,巴西、阿根廷、委內瑞拉等國相繼發生還債困難。[11]

② 跟隨美聯儲加息的步伐,日本1989年加息,房市、股市崩盤,銀行業遭重創,日本經濟陷入“失去的二十年”。[12]

③ 1994年,美聯儲加息後,東南亞多國貨幣受國際遊資投機攻擊。1997年7月2日,泰國宣布放棄固定彙率制,貨幣貶值,股市重創,房地産泡沫破裂,金融風暴隨後擴散至整個東南亞。[11]

④ 20世紀90年代後期,互聯網技術興起,科技/網絡相關股票受追捧。1999年6月,美聯儲加息,流動性緊縮,股價巨幅回落,互聯網泡沫于當年3月開始破裂。[13]

⑤ 互聯網泡沫危機後,美聯儲連續降息,刺激房地産繁榮,次級房貸開始資産證券化。2004年,美聯儲開始貨幣緊縮,兩年後,次貸市場違約事件劇增。2008年,次貸危機全面爆發,迅速波及全球。[11]

對此,花旗集團前全球外彙主管、深數宏觀(DeepMacro)聯合創始人兼CEO傑弗瑞·楊(Jeffrey Young)在接受《每日經濟新聞》記者采訪時解釋了背後的邏輯:“美聯儲的加息周期下,新興市場受到較大沖擊的原因通常有兩個:一是新興市場國家(和公司)發行了美元計價的債券,當美元利率上升時,償還債務往往會變得更加困難。二是較高的美元利率可以吸引海外資本,特別是來自新興市場的資本,因此(美聯儲加息)會收緊這些新興市場國家的國內金融狀況。”

管濤提醒稱,“我們不能忽視美聯儲進一步緊縮的外溢效應。大部分新興經濟體因爲疫情的影響,經濟的恢複落後于發達經濟體,他們跟美國的經濟周期是存在差異的。發達經濟體的貨幣政策集體轉向,就可能給新興經濟體帶來資本流出、彙率貶值的壓力。對于脆弱的新興市場來講,實際上受的溢出影響都很大。所以,這也是去年以來,國際貨幣基金組織和世界銀行一再發出預警,就是美聯儲的過快收縮貨幣政策有可能會加重新興經濟體經濟恢複難度。”

此時,再品味下尼克松時代的美國財長康納利曾說過的那句話:“美元是我們的貨幣,卻是你們的麻煩。”

縱觀過去40年的6次加息周期,每一輪加息的節奏和幅度都有所不同,且背景也不完全一樣,既有供給端壓力導致的高通脹,地産、互聯網經濟帶來的泡沫壓力,也有非常規政策實施後的正常化過程。[14]

加息落地往往會引起美股較爲明顯的調整,但從整個周期看,主要指數大概率均在震蕩中保持上漲勢頭,以收漲結束加息周期;美元指數(UDI)和倫敦金現(XAU)在周期內表現則較爲平均,3次上漲,3次下跌。

(聲明:本文內容與數據僅供參考,不構成任何投資建議。)

每日經濟新聞高級記者 蔡鼎

Email:[email protected]

記者手記丨 美國制定貨幣政策時應具備全球視角與包容性

毫無疑問,美聯儲再次動用美元霸權行使“使命”。

作爲全球最重要的貨幣政策制定者,美聯儲長期以來忽略了最關鍵的一項義務——美元作爲本位貨幣,已經成爲一種國際公共産品,美聯儲需要在制定其貨幣政策時具備全球視角與包容性。

然而,從二戰後至今,美聯儲在制定貨幣政策時,始終都是基于一種內向性的視角。事實上,美國在制定貨幣政策時,其對其他市場的影響極少被提及,美聯儲的政策長期單純以美國國內金融指標爲基礎,只顧及美國的通脹和失業率,並不考慮對外圍國家的溢出效應。這種內向性的視角在俄烏沖突蔓延對全球經濟造成不確定性的當下,顯得尤爲明顯。

幸運的是,從過往的經驗來看,中美貨幣政策差異對中國經濟的影響將較爲有限。近20年來中國經濟金融運行情況表明,在中國貨幣政策松動的同時,美聯儲貨幣政策收緊對中國宏觀經濟、資本市場和外彙市場的影響是階段性的、低強度的,中國的經濟運行和貨幣政策更多地是受自身相關因素的影響。在中國人民銀行不久前發布的2021年四季度貨幣政策執行報告中,在通脹問題上,央行認爲“通脹壓力總體可控”,而且作爲生産國的特性,中國經濟自給能力強,有利于應對輸入型通脹。

代表作品:

昨晚,特朗普一聲令下,80萬人夢碎!美國炸開了鍋 深夜巨震:歐美股市狂瀉,道指盤中跌近千點,蘋果市值一度蒸發5600億

【不知細葉誰裁出,二月春風似剪刀!各位粉絲朋友,《每經頭條》自推出以來,已經用779期優質原創內容成爲您的精神食糧。如何用更好的方式,更佳的內容,更妙的閱讀和您繼續同行是我們一直不斷思考不斷努力的方向。自這個春暖花開的季節開始,我們決心“慢工出細活”,把“快餐”變爲“大菜”,不定期呈上具有“專業、深度、故事、傳播”四大價值標准的“大菜”,而在“大菜”間歇,我們將爲大家獻上“甜點”:各類精彩財經資訊】

參考資料 References

[1] 牛肉一公斤漲至237元、豬肉一公斤81元!美國物價飙漲,央視財經

[2] Labor Force Statistics from the Current Population Survey,美國勞工部

[3] Jeffrey Gundlach says inflation could hit 10% this year, calls Fed’s target ‘laughable’, CNBC

[4] 通脹潮湧 美國再次“收割”世界?新華社

[5] 警惕美聯儲連續加息的外溢效應,經濟參考報

[6]華春瑩說美國一直在煽動戰爭危險,新華社微博

[7] 美國總統拜登宣布向烏克蘭提供8億美元額外軍事援助,央視網

[8] 俄烏局勢惡化帶崩全球市場,避險資金爲何沒“回流”美國卻湧入中國?成都商報

[9] 對俄放狠話 美國頻打“烏克蘭牌”意欲何爲,新華網

[10] 俄烏危機加劇全球供應鏈緊張 業者:對新加坡船運與港口影響料不會太大,中國駐新加坡共和國大使館經濟商務處

[11] 這次會是誰:曆次美國加息引發金融危機的原因及啓示,澤平宏觀

[12] 曆史上的美聯儲加息周期,長江宏觀

[13] 複盤科網泡沫–大浪淘沙 沉者爲金,國盛證券

[14] 美國曆次加息,都長什麽樣? 中信建投

[15] 流動性估值跟蹤:上一輪美聯儲加息周期內的北上資金流動,浙商證券

記者:蔡鼎 蘭素英 張壽林

編輯:蘭素英

視覺:蔡沛君

排版:蘭素英

每日經濟新聞