< class=”res_iframe js_editor_audio audio_iframe” frameborder=”0″ high_size=”187.33″ isaac2=”1″ low_size=”46.9″ name=”歡迎關注福智霖集團微信平台” play_length=”23000″ source_size=”46.9″ src=”/cgi-bin/readtemplate?t=tmpl/audio_tmpl&name=%E6%AC%A2%E8%BF%8E%E5%85%B3%E6%B3%A8%E7%A6%8F%E6%99%BA%E9%9C%96%E9%9B%86%E5%9B%A2%E5%BE%AE%E4%BF%A1%E5%B9%B3%E5%8F%B0&play_length=00:23″ style=”width: 558px;” voice_encode_fileid=”MjM5MDA4MzEyNl8yNjU2OTU4NDAy”>

在新加坡如何支付企業所得稅?!有智霖姐的陪伴,你的商旅不孤單哦!

GIRO是首選的付款方式。

大多數納稅人選擇由GIRO支付稅款。

GIRO允許您分期付款。新加坡注冊公司可在其財政年度結束後三個月內以電子方式提交預估應課稅收入,最多可享有10個免息每月分期付款。

你沒看錯!是的, 你可以選擇零利息分期付款的方式來支付企業所得稅!!!

您可以通過向IRAS的地址提交GIRO申請表格申請GIRO:

Inland Revenue Authority ofSingapore

55 Newton Road

Revenue House

Singapore 307987

關于所得稅,財産稅和消費稅,都有不同的GIRO申請表。但是,如果您要支付多個自己的稅收(所得稅,財産稅或GST),您只能使用一個Master GIRO申請表。

通過1800 356 8300聯系新加坡稅務局獲得關于GIRO申請的幫助。

或者,DBS / POSB,OCBC或UOB客戶可以通過網上銀行申請GIRO支付所得稅的繳納,這可被即時批准。DBS / POSB客戶還可以在AXS機器申請GIRO支付所得稅

申請處理時間

所有GIRO申請將在14天內處理。稅務局將在處理GIRO申請後寫信給納稅人。

更改/終止GIRO安排

更改銀行帳戶:

如果您與新加坡稅務局IRAS已存在GIRO安排,並希望更改您的銀行帳戶,則需要提交新的GIRO申請。您的現有GIRO安排將繼續,直到新申請獲得批准。批准後,稅務局將向您發送修訂的GIRO分期付款計劃通知。

終止GIRO安排:

要終止您的GIRO安排,您可致電新加坡稅務局IRAS,電話1800 356 8300或發送電子郵件給稅務局。在您終止GIRO安排之前,請全額結清所有逾期稅款。

GIRO企業所得稅

公司可以通過自動轉賬GIRO免息分期付款支付企業所得稅。 GIRO分期付款方式僅適用于在新加坡注冊的公司。

基于估計的可收費收入計算分期付款計劃

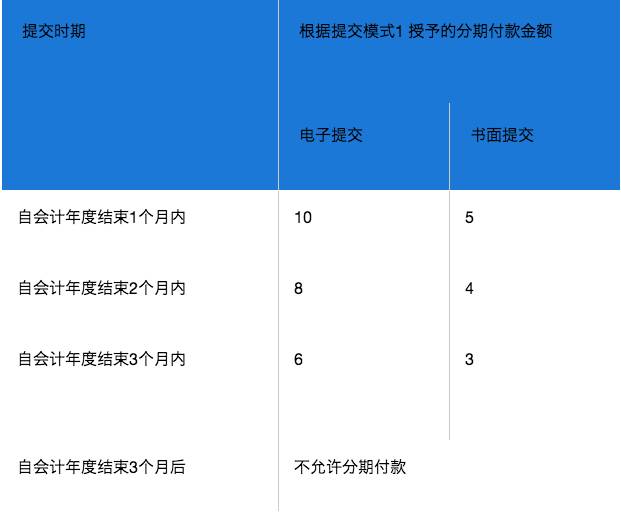

一旦GIRO自動轉賬申請獲得批准,授予該公司當時的交稅年度的分期付款數量取決于是否及時提交預計可收取收入(ECI)表格以及提交方式。回溯稅將不會被給予分期付款安排。

根據ECI的提交日期,開始的幾個分期付款可以在第一個GIRO扣除日期結合並扣除。請參見下面的示例1。

分期付款數量最大化

電子提交:

若想享受最多十個月的分期付款,您應該在會計年度結束後的月份26日e-File ECI表格。例如。一家擁有會計年度截至12月31日的公司享有十個免息分期付款,當公司在1月26日之前發出ECI表格。

書面提交:

如果您在會計年度結束後的下個月24日將紙質文件ECI表格提交,您將被給予最多五個月的分期付款。例如。一家擁有12月31日會計年度末的公司將在1月24日之前提交ECI表格,將給予5個免息分期付款。

根據ECI的提交日期,開始的幾個分期付款可以在第一個GIRO扣除日期結合並扣除。請參見下面的示例。

根據最終評估修訂分期付款計劃

當您的評估完成而剩余的分期付款尚未支付時,新加坡稅務局將根據您的實際納稅義務向您發送修訂的分期付款計劃。當評估在分期付款計劃結束後結束,而還有可以支付的額外稅時,將會有一個爲了支付額外稅的最終一次GIRO扣款。

扣款日期

扣款將在提交的ECI表格被批准後的每月6日作出分期付款。如果扣款日期是周末或公衆假期,扣除將在下一個工作日進行。扣款將以交易代碼“ITX”反映在您的銀行對帳單或存折中。

示例1:根據ECI的提交日期,第一次GIRO扣除的日期

甲公司的財政年度截至于十二月。在1月份以電子提交的方式提交ECI,並爲應付稅款($10 000)分十期付款。

提交日期

1月1日至20日內

1月21日至26日內

首次次GIRO扣款

2月6日

3月6日

扣除金額

$1,000

$2,000

後續扣除金額

之後,從3月至11月,每月6號將扣除$1,000

2月6日沒有GIRO扣除。2月和3月的分期付款金額將于3月6日一並扣除。

此後,從4月至11月,每月6號將扣除$1,000

扣款失敗的情況

如果6日的扣款不成功,我們將嘗試在當月20日再次扣除該金額。如果兩次嘗試都失敗,GIRO安排將被自動取消,您需要立即支付所有逾期稅款。請確保在扣除日期之前,您的銀行帳戶中有足夠的資金。一些銀行可能對不成功的扣款征收服務費。

及時提交GIRO申請

爲避免逾期付款處罰,請至少在付款到期日前兩周處理您的GIRO申請。

我們將在處理GIRO申請後寫信給您。

電子付款模式

通過網上銀行支付:網上銀行繳稅由以下銀行提供:彙豐, 華僑銀行, 渣打銀行, 大華銀行。

通過DBS PayLah支付稅款: DBS PayLah!移動應用

通過電話銀行支付:爲已訂閱此服務的大華銀行賬戶持有人的電話銀行服務。

現金/ NETS

在任何新加坡郵政局通過櫃台支付現金/ NETS。

請攜帶您的付款單進行付款。您可以選擇在付款時使用現金,支票或NETS。付款後將發出收據。了解有關支票付款的更多信息。

關于使用支票/收銀員訂單:

可以使用新加坡任何銀行的支票/收銀員訂單支付。請附上付款單和您的支票付款,並在支票背面寫上稅務編號,以便付款可以更新到稅務帳戶。爲了要將付款及時記入正確的稅務帳戶,請將您的付款單的下部附加到您的支票/收銀員的訂單。如果您不在GIRO付款計劃上,付款單將與您的稅單一起發出。如果您沒有付款單,請在您的支票/收銀員訂單背面列出稅務/憑證參考編號和稅務類型。

確保在您的支票劃出“不可議”和“僅帳戶收款人”

稅務類型/費用

收款人

須寫在支票/收銀員訂單的背面的詳細信息

個人/企業所得稅,信托; 慈善機構,S45預扣稅,免稅,成分或傳票費

所得稅主計長

付款單號(如有),稅務參考編號,稅務類型/費用,納稅人姓名和聯系電話。若是預扣稅,請注明當地付款人的姓名。

商品和服務稅,成分或傳票費

貨物和服務稅主計長

付款單號(如有),稅務參考編號,稅務類型/費用,稅期,納稅人姓名和聯系電話

財産稅

財産稅主計長

付款單號(如有),稅務編號,稅務類型/費用,納稅人姓名和聯系電話

印花稅

印花稅署專員

文件編號,付款人姓名和聯系電話

如果您使用單個支票/收銀員的訂單支付多個稅務參考號,請:

1. 將所有相應的付款單附加到支票/收銀員的訂單

2. 在支票/收銀員訂單的背面寫上所有的稅務參考編號和付款金額的細分

3. 用自封信封郵寄該支票/收銀員的訂單。

如果您沒有自封的信封,您可以郵寄到:

IRAS

新加坡郵政中心郵局

P.O. Box 394

新加坡914014

請確保支票上所述的信息是正確的,並由賬戶持有人正式簽名。

不要發送過期支票。銀行將拒絕不完整的信息或過期支票。這些拒絕將向您 收取銀行費用。

付款處理

您的付款將在收到支票後三個工作日內發布到稅務帳戶

電彙

電彙只適用于海外付款,或上述付款方式都不適用。

延遲付款或不繳納稅款

公司必須在評估通知(NOA)之日起一個月內繳納稅款。如果在到期日還未收到付款,新加坡稅務局則可以對逾期稅收征收5%的罰款和1%的額外罰款。

逾期付款懲罰

公司必須在評估通知(NOA)之日起一個月內繳納稅款。如果在到期日還未收到付款,則可能會對該稅款征收5%的罰金,以及對其征收接下來每個月1%的額外罰款。

取消GIRO

GIRO扣款未成功的公司將被取消其分期付款計劃(針對ECI),並對逾期稅收5%的罰款。 GIRO扣除失敗可能是由于銀行帳戶中的金額不足,或扣除金額高于公司設定的限額。在這種情況下,IRAS新加坡稅務局將發送需求通知單和GIRO取消信,通知公司GIRO計劃已取消。公司必須在需求通知單上的截止日期前支付全部未繳納稅以及罰款。如果您希望繼續分期付款,請致電(+65)6356 7012與新加坡稅務局聯系,以便稅務局審核您的請求。修訂的分期付款計劃將包括5%的罰款。

需求通知單以及5%的罰金

當實施5%的罰金時,將會發出一份顯示未繳稅金和罰款的需求單。必須在“需求通知單”上注明的到期日付款,以避免采取進一步的執法行動。

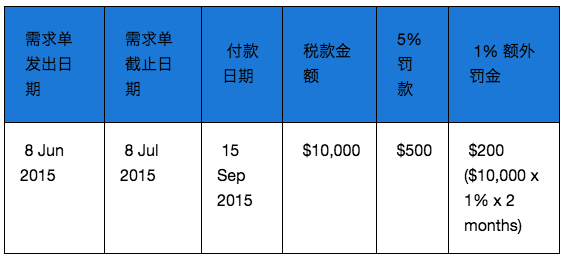

示例:逾期付款的處罰

公司Y在收到了2015年10月19日的評估通知書(NOA),$10,000的應付稅款的到期日爲2015年11月19日(從NOA發出日期起一個月)。由于公司Y在2015年11月19日之前未繳納稅款,因此征收5%的罰款,即$500(即5%x $ 10,000)。

征收1%的額外罰款

如果在5%的罰款後60天內仍未支付稅款,可能在每月征收1%的額外罰款。只要未繳納稅款,每月1%的罰款即將持續,爲期最長12個月。請注意,公司的銀行,租客,律師等作爲代理人委任收回欠稅將于1%的追加處罰施加之前。

示例:征收1%的額外罰款

Z公司沒有在NOA到期日前支付$10,000的稅款,以此在2015年6月8日收到了關于逾期稅和5%罰款的需求單。需求單上繳付稅款及罰款(即10,500元)的截止日期爲2015年7月8日(由需求單發出日期起計一個月)。公司Z最終于2015年9月15日繳納了稅款和罰金。由于付款在需求通知書逾期兩個月後逾期(即八月及九月),所判處的罰款總額爲700元(即5%罰款x $ 10,000加1%附加罰款x $ 10,000 x 2個月)

申訴豁免逾期繳付罰款

一般來說,除非有特殊情況,否則不會免除處罰。IRAS新加坡稅務局可以考慮您的申訴,以及放棄逾期付款罰金若:

1. 這是你的第一個申訴;

2. 您在最近兩年按時提交和支付; 以及

3. 您承諾在未來的到期日支付稅款。這包括采取措施,確保不會再次發生非遲到的付款,例如注冊GIRO。

請致電(+65)6356 7012尋求豁免。選擇選項(1),然後按照通過電話提供的說明進行操作。您將在三個工作日內收到回複。

有困難支付稅金或罰金

作爲一個負責任的企業,公司應當作出繳納稅款的規定。如果您的公司面臨財務困難,請在付款到期日之前致電(+65)6356 7012申請分期付款計劃。當在新加坡稅務局審核您的申訴時,您公司的納稅申報和付款合規記錄是一個主要因素。此外,您也可能需要提供以下文件以證明您的要求:

· 最新的銀行對賬單;

· 債務人清單; 以及

· 任何其他文件證明公司的財務狀況。

分期付款通常包括實施逾期罰款。

進一步采取執法措施

如果稅款和罰款未在需要單的到期日前支付,我們可能會在沒有事先通知的情況下采取行動收回逾期稅款。此類行動的示例包括:

· 指定公司的銀行,租戶,律師等作爲代理人向IRAS支付貨款;

· 采取法律行動。

除上述情況外,IRAS可能會對每月未繳稅款的逾期稅征收1%的額外罰款。

釋放作爲您的代理的銀行

被指定代表公司支付逾期稅款的銀行將在支付逾期稅款和罰金後,作爲代理人釋放。銀行將在以下情況被自動釋放:

· 銀行向IRAS支付全部的余額; 或

· 公司向IRAS支付全部的未付金額。如果您已結清納稅款,請致電(+65)6356 7012通知IRAS,以便可以提前釋放制定的一方。

請注意,銀行不會處理在星期六,星期日和公衆假期收到的釋放要求。在工作日(周一至周五)下午2點後收到的任何釋放請求只能在下一個工作日處理。

申請退稅

大多數退稅是自動提供的 – 納稅人很少提出索賠。在非常具體的情況下,退款不將是自動的。

自動退款

至少$15的稅收抵免將在30天內自動退還,無需納稅人提交退款索賠。超過90%的稅收抵免在7天內退還。IRAS將在30天後支付任何延遲退款的利息。但是,在某些情況下,IRAS將無法正確退還稅收抵免,因此這些情況不需要支付利息。

不會給予自動退款的情況

在以下情況下,納稅人將不會收到自動退款:

1. 逾期稅/罰款:

當納稅人有未完成的稅收或罰金時,稅收抵免將用于抵消未清償的負債。

2. 稅收抵免少于$ 15:

當稅收抵免少于$15時,該抵免額將用于抵消您未來的納稅義務。

如果您希望退還稅款抵免,請發送電子郵件或寫信給新加坡稅務局。您的請求將在30天內處理。當您通過電子郵件或寫信時,請注明:

· 您的退款申請;

· 您的全名/公司名稱/地址;

· 稅務參考編號(例如NRIC/ FIN / ROC /財産稅參考);

· 到期信貸余額;

· 聯系電話; 和

· 電子郵件地址(如果有)

3. 留下信用余額的說指示

當納稅人已經通知IRAS新加坡稅務局在其稅務帳戶中留下金額以抵消未來的稅收。

4. 預繳稅款評估

當納稅人預付稅務評估預付款。

5. GIRO扣除的金額

當稅務抵免是您的臨時分期付款計劃的GIRO扣除的結果,並且稅務評估尚未在該年度評估中完成。

6. GST退稅未提交

當納稅人有一個或多個未提交的GST退稅。

7. 在審計或調查

當納稅人受審計或主計長調查時。

8. 先前退款不成功

之前嘗試退款時,未能成功。

9. 未能提供退款詳情

當納稅人未能遵守任何IRAS提出的關于提供必要的信息以實現退款的要求。

10. 信息不足

當IRAS新加坡稅務局對您退款時缺乏足夠的信息。

11. 沒有回複評估查詢

當納稅人沒有回答任何可能影響稅務情況的逾期評估咨詢。

12. 公司解散

當公司解散並且公司帳戶中的任何與IRAS有關的金額將被移交給破産和公共受托人辦公室(IPTO)。

已停業公司的股東可以向IPTO索取信貸。

13. 超額預扣稅

當根據所得稅法第45節向預繳所得稅的部門支付超額預扣稅時。

退款索賠需要由彙款人或其收入可能納稅的非居民的當地付款人提交。在IRAS新加坡稅務局同意退款時,IRAS將通知當地付款人或非居民,並且貸款將從IRAS同意超額繳稅30天後退還。

14. 財産出售後批准的索賠

任何在出售房産後獲得的索賠而産生的金額將不會自動退還給前房産的所有 者。

向前業主的退款只有在他的要求後,在IRAS發給前業主的信中規定的期限內處 理。

15. 其他情況

當有任何其他不允許IRAS退還金額情況發生時。

當稅收抵扣發生:

稅種

情況稅收抵免可能出現

所得稅

-

超額付款

-

還款

-

經修訂的評估

財産稅

-

超額付款

-

降低年價值

-

業主自用稅優惠

商品服務稅

-

超額付款

-

還款

-

經修訂的評估

印花稅

-

多付款

-

取消或終止銷售和購買協議

-

已取消或取消的文檔

新加坡福智霖集團短片介紹

本文內容由新加坡福智霖集團發布

未經許可不得抄襲,翻版必究