在上一篇文章裏,我簡單介紹了CPF裏的不同賬戶;也提到了CPF本質上是一項強制的退休儲蓄計劃,目的是盡量滿足新加坡公民和永久居民的養老金需求。

那麽這篇文章我們就來說說關于CPF養老金的事兒。

提到CPF的養老儲蓄,第一個重要的時間節點是在你到達55周歲時。此時,你原來在CPF普通戶頭(OA)和特別戶頭(SA)裏的儲蓄將被轉入一個新成立的戶頭——退休戶頭(RA)。這實際上相當于你用OA和SA裏已有的存款購買了一份由政府背書的年金産品。

存入退休戶頭的金額越多,等到可以開始領取養老金時(目前是65周歲),每月能領到的養老金也就越多。不過需要注意,在55歲時能存進退休戶頭的錢有一個最高限額,叫做“超額存款”(Enhanced Retirement Sum,簡稱ERS),目前是26.4萬新幣,逐年遞增。

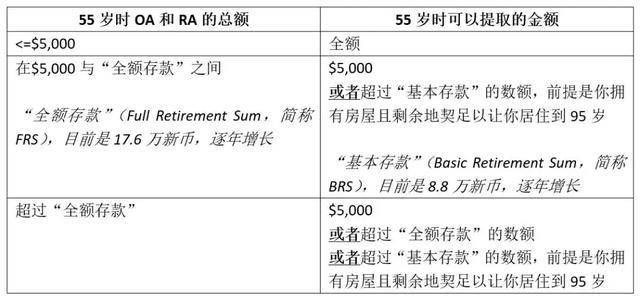

此外,當你到達55歲時,也可以選擇從CPF提取一部分錢作爲其他用途,具體提款限額如下表:

如果你是1958年或之後出生的新加坡公民或永久居民,只要在滿65歲的半年前,退休戶頭裏有至少6萬新幣,就將自動被納入公積金終身入息計劃(CPF LIFE)。換句話說,只要滿足以上要求,你就可以從65歲開始按月領到一定數額的養老金了,直至你去世的那一天。

如果此時退休戶頭裏不到6萬新幣怎麽辦?

你仍然可以手動申請加入CPF LIFE,或者選擇加入退休存款計劃 (Retirement Sum Scheme)。與CPF LIFE不同,後者並不提供終身養老金;你仍然可以按月提取養老金,直至退休戶頭枯竭爲止。

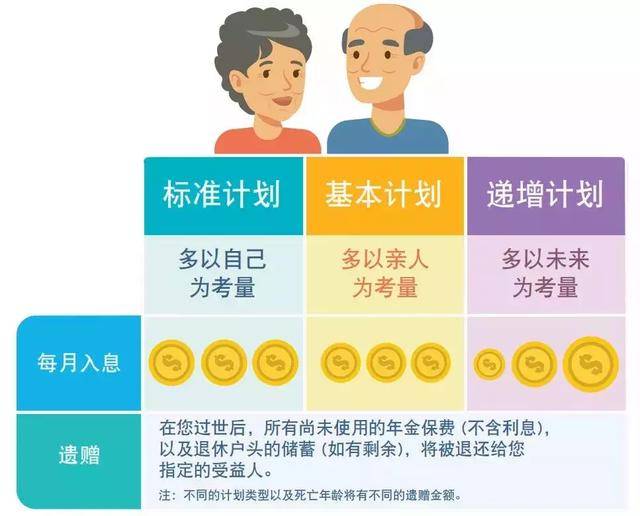

同時,爲了滿足不同人群的需求,CPF LIFE提供了三種方案可供選擇。如下圖所示,“標准計劃(Standard Plan)”和“基本計劃(Basic Plan)”的區別在于前者可以每月領到更多的養老金,後者則可以在身後爲家人留下更多遺産。在“遞增計劃(Escalating Plan)”下,每月能領到的退休金則以每年2%逐年遞增,起步較低,但逐年增加。

那麽下一個問題就來了,通過CPF LIFE每個月到底能領到多少錢呢?

依據你退休戶頭裏存款金額的大小,以及你選擇CPF LIFE哪種方案,具體能領到的養老金也有不同。如下:

需要注意的是,你用來參與CPF LIFE的金額並不僅局限于圖中所示的情況,即你在55歲時退休戶頭裏的金額並不需要一定是BRS、FRS或ERS之一,而是可以任意數額,只需注意最高限額爲ERS。當然,如果退休戶頭裏的金額很小,你仍然有資格領取終身養老金,只是每個月能領到的錢實在少得可憐而已。

最後,一點思考

1. 新加坡在政府層面提供的養老福利比較有限,因而CPF對于絕大多數新加坡公民和永久居民來說是一項必不可少的滿足退休後生活開銷的方式。

2. CPF LIFE作爲一個由新加坡政府背書的年金計劃,可以爲參與者提供終身的養老收入,而不必擔心“人還活著,錢沒了”的窘境。同時,如前一篇文章提到,CPF的存款利率相當不錯,在整個新加坡低利息的環境下,算是少有的又高又穩的存錢方式。

3. 然而,CPF LIFE也有它的局限。在目前,最早要等到65歲才能開始領取養老金,而且隨著老齡化以及退休年齡的增長,能夠開始領取CPF LIFE養老金的年齡也大有延後的趨勢。對于希望能早一些享受退休生活,或者有更靈活選擇的人群來說,CPF LIFE或許過于呆板,不妨考慮爲自己額外添置一份更靈活的退休儲蓄計劃。

4. 此外,依據現行的限制,在55歲時最多可以往退休戶頭裏存入26.4萬新幣,根據“標准計劃(Standard Plan)”,每月可以領取的養老金額爲$1,960 – $2,110。對于想要享受更高養老金的人群來說,在CPF之外也需要有其他的理財打算。

有興趣的朋友可以參考本系列的第一篇文章:

了解新加坡的公積金制度(一):CPF裏的OA,SA,MA,RA都是啥?