在衆多海外基金設立地中,新加坡以其有力的稅收激勵措施,完善的法律及監管體系和知識密集型勞動力等優勢成爲重要的角逐方之一。尤其是近年來,新加坡政府加大制度設計,例如出台基金免稅計劃及可變資本公司法等,增加了在新加坡開展基金管理業務的吸引力。本文將簡要介紹新加坡基金管理人資質、新加坡基金結構的新發展,以及針對基金和管理人的稅務優惠政策,供讀者卓參。

新加坡基金管理人資質

在新加坡,基金管理業務屬于《證券及期貨法》(Securities and Futures Act)規定的受監管活動,新加坡的基金管理人需要取得下列資質之一:

1.取得資本市場服務牌照(Capital Markets Services License),成爲持牌基金管理公司(licensed fund management company,“LFMC”);或

2.登記爲注冊基金管理公司(registered fund management company,“RFMC”)。

LFMC可進一步分爲公募基金管理公司(Retail LFMC)、合格投資者基金管理公司(A/I LFMC)和創業投資基金管理公司(VC LFMC)三類。

· Retail LFMC是可向公衆募集資金和開展業務的公募基金公司;

· A/I LFMC是僅能向合格投資者(qualified investors)開展業務的管理公司,合格投資者主要包括:

(a)符合下列標准的高淨值投資者(accredited investors):就個人而言,淨資産超過200萬新幣[1](或等值外幣),或金融資産淨值超過100萬新幣(或等值外幣),或最近12個月收入不少于30萬新幣(或等值外幣);就公司而言,淨資産超過1,000萬新幣(或等值外幣);

(b)僅向(a)項所述高淨值投資者發售的基金;

(c)機構投資者(institutional investors),包括但不限于中央政府及其下設機構(不限于新加坡)、多邊組織、國際組織、銀行、保險公司、信托公司、持有資本市場服務牌照的公司、受認可交易所、清算機構、存托機構等、金融監管機構(不限于新加坡)、養老基金;或

(d)僅由上述高淨值投資者和/或機構投資者組成的有限合夥企業。

· VC LFMC是指僅能管理創業投資基金的管理人,且創業投資基金須滿足如下條件:

(a)將基金至少80%的認繳出資(扣除費用和支出)直接投資于成立未滿10年的非上市創業型企業(unlisted business venture);

(b)不能持續開放認購,且不能任意由投資者贖回;及

(c)僅能向高淨值投資者及/或機構投資者進行募集。

· RFMC屬于豁免持牌的管理公司,相較LFMC有更多業務限制,例如僅能向不超過30名合格投資者募集,且資産管理規模(不包括投資者認繳但未實繳的金額)不能超過2.5億新幣。

新加坡基金結構新發展

在新加坡設立基金可采取的傳統組織形式主要包括公司型、有限合夥型和單位信托,市場對于此類傳統基金結構也並不陌生,囿于篇幅,本文不作詳述。

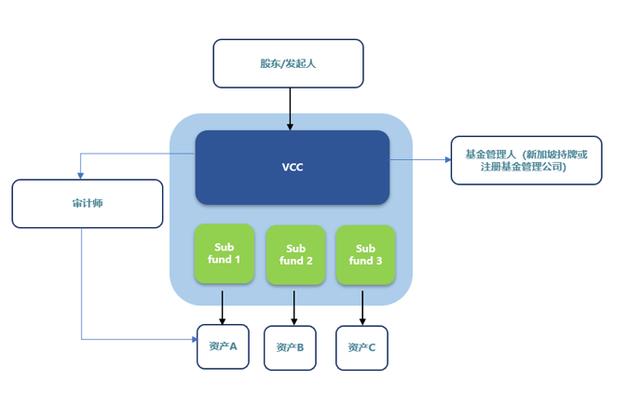

除了這些傳統結構,新加坡政府于2018年通過頒布《可變資本公司法》(Variable Capital Companies Act 2018),創建了可變資本公司(“VCC”)這一新型基金結構,該法案預計于2019年第四季度生效。

VCC的推出爲新加坡基金提供了更具吸引力的結構方案,其主要特點包括:

· 可作爲單體公司基金,也可以作爲傘形基金結構,在後者情形下子基金之間的資産和負債相互隔離;

· 可同時發行封閉式基金(如私募股權基金)和開放式基金(如對沖基金);

· 必須由新加坡持牌/注冊基金管理公司擔任管理人;

· 必須在新加坡有經營實質,且至少1名董事在新加坡境內居住,基金的董事可以由管理公司的代表或者董事擔任;

· 有新加坡境內注冊地址,且必須委聘新加坡境內的秘書公司;

· 有強制審計要求,且必須委聘新加坡境內的審計師;

· 無需召開年度股東大會,且無需公開股東名冊;以及

· 允許現有新加坡境外的公司制基金可以轉移至新加坡並注冊爲VCC。

VCC的大致結構圖如下:

圖片來源:作者繪

稅務考量

1. 基金稅收優惠

新加坡針對基金的免稅計劃[2]主要包括:離岸基金免稅計劃(Offshore Fund Tax Exemption,Section 13CA of the SITA)[3]、新加坡境內基金免稅計劃(Onshore (Singapore Resident Company)Fund Tax Exemption Scheme,Section 13R of the SITA)和特級基金免稅計劃(Enhanced Tier Fund Tax Exemption Scheme,Section 13X of the SITA)。

(1) 離岸基金免稅計劃

該免稅計劃的適用需要滿足以下兩個條件:

(a)基金形式須爲公司制;及

(b)不能是新加坡稅務居民。

該類型的免稅待遇對基金規模、基金支出和投資者策略沒有要求,且無需經新加坡金融管理局(Monetary Authority of Singapore,“MAS”)批准,只要自行判斷符合要求的,就無需進行納稅申報。

(2) 新加坡境內基金免稅計劃

該等免稅待遇沒有基金規模限制,但需要滿足以下五個條件:

(a)基金形式須爲公司制;

(b)基金必須是新加坡稅務居民,即基金在新加坡成立且基金行政管理發生在新加坡境內(administration performed in Singapore);

(c)基金的行政管理人(fund administrator)必須是新加坡境內的行政管理人;

(d)每年在新加坡境內發生的商業支出至少爲20萬新幣;及

(e)需要MAS的批准。

(3) 特級基金免稅計劃

該免稅待遇適用于所有基金形式,包括公司、信托和合夥企業,且包括基金的共同投資實體、非公司型特殊目的公司(SPV)及兩層以上的SPV,且不要求是新加坡居民。但該免稅計劃的適用需要滿足以下四個條件:

(a)基金規模不低于5,000萬新幣;

(b)每年在新加坡境內發生的商業支出至少爲20萬新幣;

(c)需要MAS的批准;及

(d)如果基金是在新加坡境內成立的基金,則基金的行政管理人必須是新加坡境內的行政管理人。

2. 管理人稅收優惠

除基金之外,新加坡也有適用于基金管理人的稅收優惠政策。原則上,基金管理人收取的管理費適用的所得稅稅率爲17%,但根據“金融行業激勵”(Financial Sector Incentive,FSI)計劃,在滿足下列主要條件及取得MAS批准的前提下,可以適用10%的優惠稅率[4]:

(1)基金管理人是MAS批准的持牌/注冊基金管理人;

(2)基金管理人至少聘用三名有經驗的投資專業人員(experienced investment professionals),每名專業人員每月的工資至少爲3,500新幣,且實質性地從事基金管理活動;及

(3)基金管理人的資産管理規模不低于2.5億新幣。

結語

在開曼群島等離岸地的基金管理人受到經濟實質法沖擊的情況下,市場對新加坡等在岸資産管理中心的管理人和基金架構的關注度在持續上升。除了法律框架和稅收優惠等硬實力,穩定的政治環境、完善的基礎設施、領先的醫療和教育體系、多元化的文化背景和宜居的環境等軟實力也有利于吸引海外基金及其管理團隊在新加坡落地。

注釋:

1:按照2019年9月6日國家外彙管理局公布的人民幣彙率中間價,100新加坡元折合513.91元人民幣。

2:新加坡目前施行的基金免稅計劃有效期截至2024年12月31日,在期限屆滿前,新加坡政府會視情況修改和延期(如需)。

3:當基金的管理人是新加坡持牌/注冊的基金管理人時,無論基金是否在新加坡境內成立,其收入可能被視爲來源于新加坡境內,並需在新加坡境內繳稅。

4:現行稅收激勵計劃有效期截至2023年12月31日,在有效期屆滿前,新加坡政府會視情況修改並延期優惠待遇(如需)。

本文來源:北京市競天公誠律師事務所