不受待見的定期壽險

有人正在推銷這樣一款保險——“每年交保費,生病不賠,受傷不賠,住院不賠,只有死了才賠;如果在指定的時間內沒死,之前所交的保費一分都退不回來。”聽罷,李阿姨轉頭就走:“走開走開!咒我死嗎?我還想多活兩年呢!真晦氣!”一對年輕夫妻走過來,聽完介紹,丈夫笑著對妻子說:“我覺得挺好,死了可以給你留一大筆生活費。”妻子說:“呸呸呸,別胡說!我就要你健健康康的!”上面這款保險,就叫做“定期壽險”。定期壽險每年繳費很少,卻能撬動很大的身故杠杆,讓被保險人在不幸英年早逝時,可以給家人和孩子留一大筆錢,解決他們的後顧之憂。我們每個人都不是“不死之身”,我們對家庭來說也絕非“一文不值”,因此定期壽險存在的意義與價值是顯而易見的。但是,由于定期壽險“不能返本”,而且它要與被保險人在明面上“談生死”,因此定期壽險也是目前最不受中國人待見的一種保險。

然而,定期壽險並非在世界各地都那麽冷冷清清。定期壽險保單數占市場總保單數的比例,在美國是40%左右,在日本是15%左右,在新加坡的IFA(獨立代理人)銷售渠道是20%左右。但是在總保費收入已經排到全球第二名的中國,定期壽險保單數的占比卻可能連千分之一都不到。定期壽險明明是曆史上最早出現的人壽保險,是最純粹、最有效的死亡風險轉移工具,是最能夠展現一個頂梁柱家庭責任感的保單,也是最能夠體現一個人“身價”的保單。真正打開國內定壽市場的契機來自于互聯網市場,由于低價、高保障的模式,同時又有許多業內同仁的不斷科普,定壽逐漸由幕後走向了前台。但是不可否認,中國的保險市場的具體推動者—“業務員”,90%以上對于定期壽險的積極度都較低,主要是基于一方面是傭金確實低,另一方面就是保險公司“壓根就沒教過”。但保險的需求性和導向性,驗證了在未來的二十年的光景,定期壽險定將掀開中國保險市場的新一波潮流,今天就由經紀人Jack給大家從産品角度進行切入。

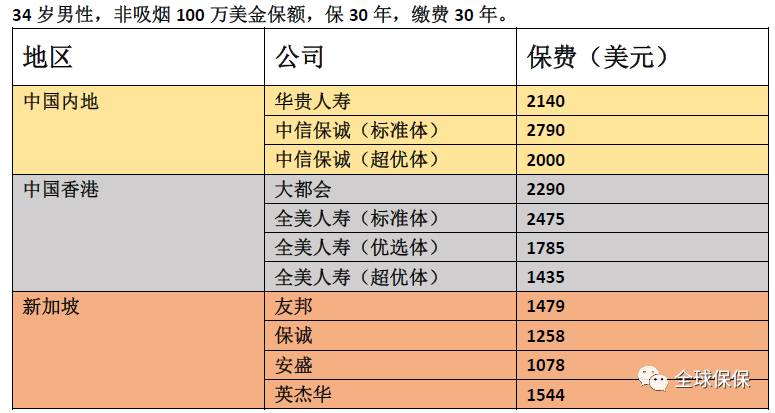

三地定期壽險産品性價比

爲什麽一上來就以新加坡的視角來談論定期壽險,簡單直接—便宜!這個便宜可以用白菜價來形容,而且還是質高價廉型的代表。

說幾點這個比較表的細節補充:

中國內地的幾個産品100萬美金的保額,其實無法實現。因爲目前最高的免體檢、直接投保的華貴人壽也僅能支持350萬人民幣的保額上限。更不用說中信保誠PRU的産品還需要進行健康狀況的檢測。中國目前主要的定期壽險還是主要基于互聯網平台的銷售方式,如有興趣,可以點擊下方的“閱讀原文”,進行查閱;

中國香港的幾個重量級嘉賓其實並未出現在這個榜單,主要是由于香港的主要保費來源還是儲蓄險、危疾險(重疾險),定期壽險由于保費較低,風險較高,明顯處于大蛋糕背後的小蛋糕,所以主流就是以大都會MetLife和全美人壽爲代表的産品。而這個領域,中國內地的客群接觸相對較少;

新加坡的優勢的確就非常突出了,重量級嘉賓悉數到場,友邦AIA、保誠、安盛AXA、英傑華AVIVA,而且保費的性價比優勢異常明顯!

其實這就是我作爲一位經紀人,特別想跟大家分享的點。一個市場的熱度、喜好,其實還是在整個行業的掌舵人手中。就如同房地産商,幾個巨頭喜歡造二室、三室的房子,那麽就會導致整個區域的房地産商都會效仿開發類似的房子。而另外的區域,可能房地産的主要開發房型爲複式、別墅,那麽同樣整個風格也會發生變化。作爲保險行業,新加坡的優秀代表把主要精力都放在了【定期壽險】,一來說明了整個市場的熱度在此;二來也說明這個險種已經有了足夠的市場競爭,更容易讓消費者在成熟、競爭的環境下挑選到更適合的産品。

新加坡保險公司衆多,客戶也可以貨比三家。在新加坡有本地的保險公司:比如NUTC income 、Great Eastern、Singapore Life ,有外資的保險公司:AIA、AXA、 PRU、 AVIVA、 MANU更有我們熟悉的CHINA LIFE 、CHINA TAIPING,每家的核保政策、投保政策都不完全一樣,客戶可以根據自己的需要來做選擇。

至于除了性價比外,整體的保障性細節如何,上一講中的開篇有詳細的介紹:新加坡定壽-初章。 同樣,新加坡定期壽險還有一些與衆不同的特性:

新幣、美金、英鎊、歐元、澳元幣種的定期壽險保單都有

免體檢保額上限-150萬新幣(約100萬美金)到200萬新幣(約140萬美金)左右

免收入證明保額上限-200萬新幣(約140萬美金)到300萬新幣(約200萬美金)

保額最高可以買到年收入的30倍

可以做預核保

投保折扣大。有些公司給出的投保優惠是每年都有保費的折扣(注意:這裏的折扣是“每年所有保費”的折扣,並非是首年保費折扣或續繳保費折扣)

想必說到這裏,已經會有很多感興趣的朋友想進一步了解:如何繳費、如何理賠、如何購買,對于中國身份居民投保有何限制等等,這些我們會在第三篇繼續詳細分析,敬請期待。

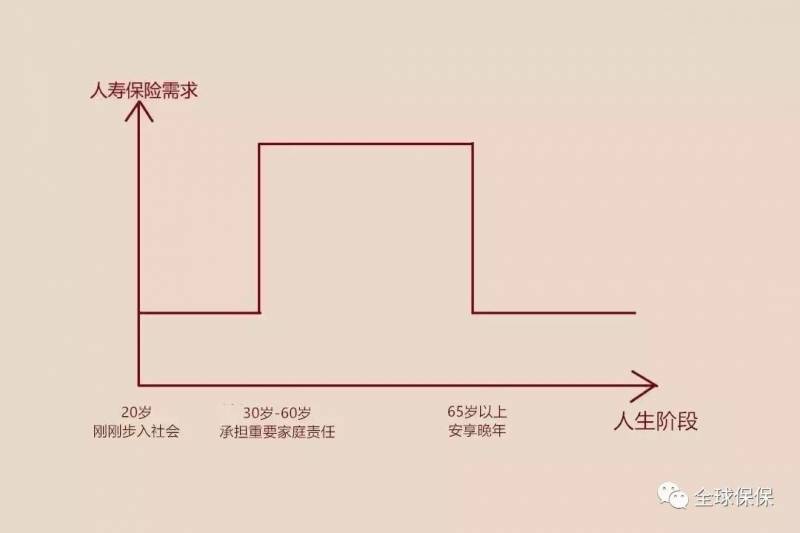

到底我是不是需要購買定壽的人群

本篇的最後,跟大家探討下,究竟怎樣的情況適合配置定壽産品。

0-20歲要不要買人壽?

答案是否定的,在嬰幼兒、讀書階段,由于對家庭、社會的貢獻力度相對較弱,所承擔的責任義務還並沒有完全展現。不太需要著重給小朋友考慮這一類的産品。反而是此類人群的父母恰恰是重點購買人群。

20-50歲要不要買人壽?

重點考慮購買人群。因爲這個階段屬于事業上升期,很多人都是上有老下有小,並且各種房貸車貸都集中于一身。尤其是若要考慮新加坡保險,普遍是具有一定高知水平的中産階層以上。不乏有很多是來一二線城市打拼的新一代。身上背負著幾百萬的房貸、車貸很普遍。而作爲這樣的家庭,是最應值得配置的人群!因爲看似美好的家庭,對重大風險抵禦能力弱不禁風。非常需要商業保險杠杆的加持保護。

50歲以上要不要買人壽?

謹慎考慮,更應該考慮傳承類的終身壽險。因爲這是階段已經步入老年,所有貸款已經慢慢減少,子女長大,又不需要太大的花銷,對定壽的需求已經明顯降低。並且對于原本高杠杆比的定期壽險,由于高齡帶來的費率已遠不如年輕人。建議考慮傳承意義並且可變換被保險人的儲蓄險,這樣可以滿足既有保障的同時,又可以進行延續。

人生階段所對應的人壽保險的需求 保險雖然是一紙契約,但它就與我們的家人一樣都是陪伴我們到終身,能有幸購買到性價比足的保險,相信已經值回一張來回的飛機票了,不是嗎?如此努力的你,值得擁有一份30年期,100萬美金的定期壽險,爲了自己,更爲了家人!