新加坡福智霖爲大家解釋新加坡消費稅的進項稅相關小知識。

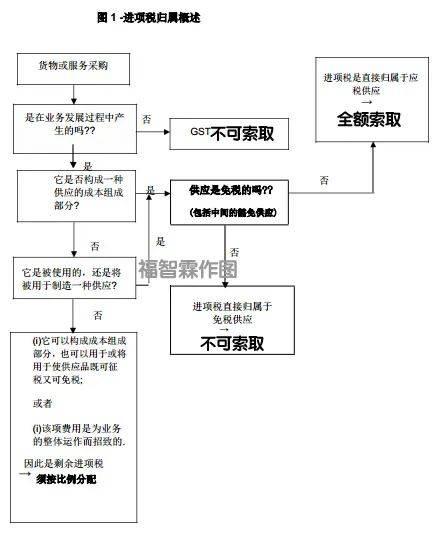

簡單的說,消費稅的進項稅如果直接歸因于作出應稅供應,是可以申報的。如果你同時制造應課稅品和免稅品,除非符合最低限額規則,否則你將不被允許申請可歸屬于免稅品的進項稅。

注意:

部分豁免業務如果不符合最低限額規則,則須按下列規定申報進項稅:

直接可歸屬于制造應稅物資的進項稅將可申報

直接歸屬于獲豁免供應品的進項稅,除非獲豁免供應品符合新加坡《商品及服務稅(總則)條例》第33條的清單及第35條的條件,否則不得申報

應按分攤公式分攤的剩余進項稅

從2020年1月1日起,如果您是GST注冊人員,從海外供應商采購服務,您可能會被收取反向費用,如果您沒有完全的進項稅抵免,或者如果您屬于一個GST機構,沒有完全的進項稅抵免。從海外采購的直接歸屬于應稅供應的服務不屬于反向收費範圍。但是,如果你被規定了一個固定的進項稅回收率,或者適用于你所有的進項稅的一個特殊的進項稅回收率公式,那麽這種免除就不適用。

名詞解釋

進項稅

以商品及服務稅(GST)注冊人士身份向閣下提供的貨品或服務的供應稅;

貴方就進口貨物到新加坡所支付或應付的稅款,貨物或服務用于或將用于您的業務目的的地方。

最低限額規則

部分獲豁免者可申報所有的進項稅項,包括在制造豁免物料時的進項稅項,但所有已獲豁免物料的總值須少于或等于:

(a)平均每月$40 000新幣;

(b)該期間所有應課稅品及免稅品總值的5%。

條例33獲豁免的物料

如符合規例第35條的規定,則制造下列免稅供應品(如《商品及服務稅(一般)規例》第33條所述)所招致的進項稅,可視爲可直接歸因于制造應課稅供應品,因此可申報:

存款;

貨幣兌換;

第一期債務證券;

股本證券的首次發行;

向雇員提供任何貸款、預付款或信貸;

轉讓貿易應收款;

發行任何單位信托或商業信托下的單位;

明顯的對沖活動;

債券利息;

提供貿易信貸;

發行或轉讓伊斯蘭債務證券的所有權;

根據伊斯蘭債務證券安排提供資金。

條例34業務

有關允許在制定第33條豁免物料規例時申報進項稅的條文,並不適用于部分獲豁免人士經營下列業務,或經營類似的業務[如《商品及服務稅(一般)規例》第34條所述:

根據《銀行法》需要取得執照的全行、批發銀行或離岸銀行;

根據《新加坡金融管理局法》第28條,須獲批准爲金融機構的商業銀行;

根據《保險法》注冊的人壽保險、一般或人壽再保險公司/社會,或再保險經紀人;

根據《金融公司法》需要獲得執照的金融公司;

根據《放債人法》需要獲得許可的放債人或貨幣交易商;

根據《支付服務法案》需要獲得許可才能經營以下任何一項或兩項支付服務業務的人:

跨境轉賬業務;(2)說法服務;

根據《當鋪經紀人法》需要取得執照的當鋪經紀人;

債務因素;

信用卡、簽賬卡或其他支付卡公司;

單位信托,但不包括任何房地産投資信托(或其特殊目的機構)或商業信托(或其特殊目的機構);

數碼付款令牌交易商。

條例35測試

《商品及服務稅(一般)規例》第35條規定,部分獲得豁免的人士,如果所制造的非規例33豁免供應品的價值少于或等于該期間所制造的所有免稅供應品總值的5%,則只可申報在制造規例33豁免供應品時所招致的進項稅。

如何判定是否“可直接歸屬的”

要確定購買某種貨品或服務所招致的進項稅是否“可直接歸屬”,你應研究:

(a)采購是否構成供應的成本組成部分;

(b)該采購是用作投入或將用作供應。

一般來說,如果采購作爲供應成本反映在會計記錄中,它將構成供應的成本組成部分。當你購買原材料來生産最終的銷售産品時,這些原材料的購買成本在會計記錄中反映爲銷售産品的成本,並與從這些産品中獲得的銷售收入相抵消。因此,購買原材料將構成最終貨物供應的成本組成部分。

産生的成本可能形成一個以上的供應或企業的所有供應的成本組成部分。一般間接費用(如辦公室租金、水電費或文具費)直接歸屬于企業的所有用品,因爲它們是整個企業的成本組成部分。這種費用所産生的商品服務稅稱爲剩余進項稅。如果你同時生産免稅和應納稅的供應品,即使你可以從你的應納稅供應品中收回一般管理費用,但産生的一般管理費用將構成免稅和應納稅供應品的成本組成部分。

如果在會計記錄中沒有將費用作爲銷售收入的成本組成部分反映,則應檢查采購是否用作輸入。

要將購買視爲供應的輸入,必須使用購買來生成供應,而不僅僅是連結到供應。另外,購買:

(i)不能歸因于過去的供應品;

(ii)只有在沒有中間免稅供應的情況下,才可歸屬于應課稅供應

例1:爲了購買商業物業,你聘請了物業轉易律師,並就物業轉易費支付了商品及服務稅。隨後,你租賃獲得的財産,以換取租金收入。在這種情況下,運輸服務是用于購買物業,這是至關重要的作出應稅供應所産生的租約。因此,運輸費用的進項稅直接歸屬于租賃産生的應納稅供應,即使它可能不反映爲租賃的成本組成部分。

例2:你在購買一塊商業用地時支付了消費稅。土地的分區後來改爲“住宅”,你決定出售土地。由于土地被劃作“住宅”區,你可以從出售土地中獲得免稅供應。然後你的客戶與你簽訂合同,在那塊土地上建造一個工人宿舍。在這種情況下,你有兩種不同的供應,一種是出售土地,另一種是提供建築服務。購買土地是你出售土地的一項投入,而不是提供建築服務的一項投入。

例3:你需要支付經紀費用來出售一家子公司的股票,爲你的應稅供應業務籌集資金。由于發生的經紀費用用于制作因出售股份而産生的免稅供應品,所以經紀費用中支付的消費稅直接歸因于出售股份。盡管出售股份的收益最終用于公司業務,但情況確實如此。

剩余進項稅

可直接歸屬于應課稅品和免稅品

例如,銷售或租賃混合開發項目所産生的營銷和費用直接歸因于應納稅和免稅供應品,因此被視爲剩余性質。

一般間接費用、辦公室租金和水電費是直接由企業所有供應品引起的費用。如果你同時制造應稅品和免稅品,這些費用將被視爲可直接歸屬于應稅品和免稅品,因此屬于剩余性質。

進項稅的剩余性質將不會改變,即使你收回相關成本作爲你的應稅供應的一部分。

是爲你的整體業務運作而招致的

支付股息給股東所産生的費用不能直接歸因于任何供應,因爲它們不是用于供應。但是,作爲向股東支付股息的方式,是將資本返還給股東的

投資者曾爲你的業務活動提供資金,這些費用可視爲你的業務整體運作所招致的費用,因此屬于剩余性質。

總結

舉例

舉例一

ABC Pte. Ltd.(“ABC”)是一家在新加坡上市的投資控股公司,爲其在新加坡的子公司提供管理服務。ABC直接持有新加坡的房産,賺取租金收入。ABC還通過在擁有物業的公司中持有股份來間接持有物業,並賺取股息收入。ABC是一家部分免稅的企業,因爲它也爲其子公司的貸款、住宅單元的租賃、股票和債券的發行提供免稅供應。

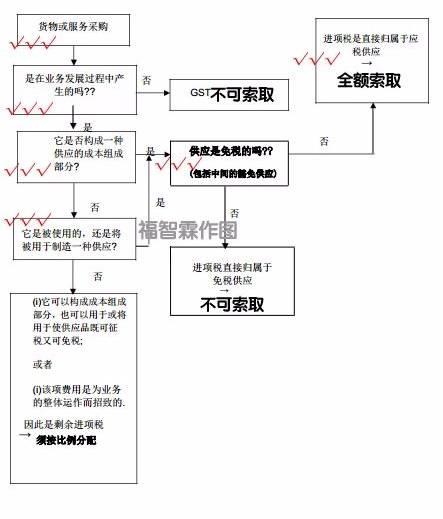

由圖解析:發生的法律費用的進項稅直接歸屬于ABC對非住宅物業租賃的應稅供應,因此可以全額索取。

舉例二

ABC Pte. Ltd.(“ABC”) 爲購買非住宅物業進行租賃而獲得的按揭貸款而産生的專業費用。

由圖解析:獲得抵押貸款並不會導致ABC提供免稅供應。沒有免稅供應中斷ABC使用專業費用使其出租非住宅物業的應稅供應。因此,發生在專業費用上的進項稅直接歸屬于ABC的應納稅供應,並可全額索取。

如果ABC獲得了用于營運資金的通用貸款,並購買了其資産,那麽在專業費用上産生的GST將被視爲剩余進項稅,需要進行分配。

舉例三

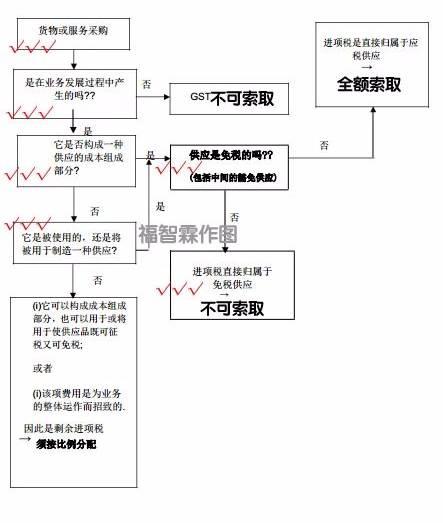

ABC爲起草一份協議向當地子公司XYZ Pte Ltd提供貸款而産生的法律費用。

由圖解析:法律費用的進項稅直接歸屬于ABC提供貸款的免稅供應,不能索取。