在新加坡創業_經營階段

公司所得稅

公司稅基本知識

1 基本部分

A. 應納稅收入

新加坡本地或外資企業在新加坡累積或取得的收入都需納稅。

B. 資本收益

資本收益無需納稅。例如,一間從事制造業的公司出售其生産用的廠房,廠房出售的收入無需納稅。

2 稅率及稅務豁免

A. 公司稅率

– 無論是本地或外資企業,都按統一稅率對應納稅收入納稅。

– 從2010估稅年起,企業按 17%的統一稅率對應納稅收入納稅。

B. 部分稅務豁免*

從2008估稅年起,常規應納稅收入(不包括新加坡稅務減免股息)的部分稅務豁免金額將提高到300,000 新元,具體稅務豁免如下:

– 應納稅收入中首10,000新元可獲得75%的稅務豁免

– 應納稅收入中隨後的290,000新元可獲得50%的稅務豁免

C. 新成立公司/起步企業的完全稅務豁免*

企業在首3個連續估稅年期間,常規應納稅收入的首100,000新元可獲得完全稅務豁免,從2005估稅年起生效。從2008估稅年起,常規應納稅收入首100,000新元後的200,000新元可獲得50%的稅務豁免。

*此項豁免不適用于2013年2月25日之後成立的投資控股公司和從事物業開發活動的公司。

*從第4個估稅年起,起步企業不再享有完全稅務豁免。但起步企業仍然有資格享有部分稅務豁免。您的企業必須符合有關資格條件才可以獲得此項稅務豁免。

D. 對海外來源收入的稅務豁免*

在2003年6月1日和之後,新加坡居民公司在新加坡本地收到的海外來源的股息,海外分支機構的利潤和海外來源的服務收入,在以下情況將無需納稅:收入來源的國家對此項收入的年度稅率超過15%,並且這些收入已經在來源的國家納稅。

注:此僅爲簡要的稅務豁免說明。請向新加坡國內稅務局或稅務會計師咨詢,以便充分了解如何以及在什麽情況下申請稅務豁免。

3 稅務減免

您的應納稅收入 (需要納稅的部分) 是您的總收入 扣除 所有稅務減免部分。爲了降低稅負,請充分利用所有的合法稅務減免。

A. 可扣除開支

完全和僅用于産生企業收入的開支可被扣除:如租金開支,員工薪酬,中央公積金(CPF)供款開支,會計費,董事費用和董事薪酬都可被視爲“可扣除開支”。

請特別注意,另有不同規定適用于以下開支:貿易債務減值損失;無收入資産相關的利息開支;醫療開支;人壽保險費開支;機動車開支;研發開支;向保健儲蓄賬戶自願供款開支。

B. 資本津貼

在爲企業購置固定資産時,例如機械,家具和配件,您可要求資本津貼。

C. 未使用虧損,資本津貼和捐款

虧損,資本津貼和捐款可用于抵扣調整後利潤。在每個財政年度中,虧損或資本津貼中任何未能完全用于抵扣企業收入的部分都被稱作“未使用”或“未吸納”。您還可以結轉這些未使用虧損,資本津貼和捐款,用于抵扣下一個財政年度的收入。

從2006估稅年起,您還可以退算本年度的未使用虧損,資本津貼和捐款最高至100,000新元,用于抵扣上一個財政年度的收入。

D. 集體估稅扣稅

從2003估稅年起,一間公司可以向同一個集團旗下的另一公司轉移其虧損項目。以下虧損項目可被轉移:本年度的未吸納資本津貼;本年度的未吸納貿易虧損,和本年度的未吸納捐款。

4 避免雙重征稅協議 (DTAs)

DTAs 由國與國之間簽訂。用于幫助新加坡居民公司避免同一筆收入雙重納稅。例如,企業在澳洲的子公司已在澳洲繳納公司稅。當此納稅收入彙入/接受于新加坡的母公司時,無需再納稅。根據DTA,企業可在海外納稅要求稅務寬免。DTA也清楚列明每個國家對跨境活動而産生的不同種類收入的征稅權。新加坡居民公司可受益于避免雙重征稅協議(DTA)。

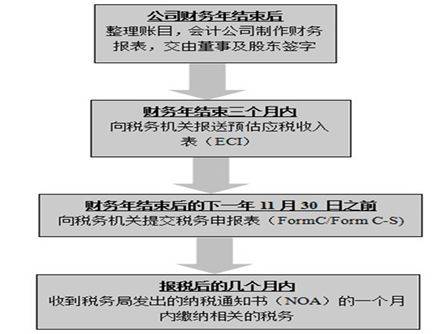

公司稅申報流程:

—END—