近年來,國際上有關巨額遺産稅的新聞層出不窮。在2018年,爲規避本國高額的遺産稅,2200名韓國人選擇移民海外,是2017年的2.7倍之多。而據聯合早報報道,韓國針對價值超過30億韓元的遺産繼承收取的遺産稅高達50%,因此才會出現韓國富豪們紛紛移民的現象。

聯合早報2019年報道

當然,遺産傳承和遺産稅的征收不僅僅只是富人們應該關心的問題,其實每個人都有必要詳細了解一下關于遺産繼承的方方面面,比如繼承次序和合法規避遺産稅的方法,提前做好自己的遺産規劃。

1. 什麽是遺産稅?

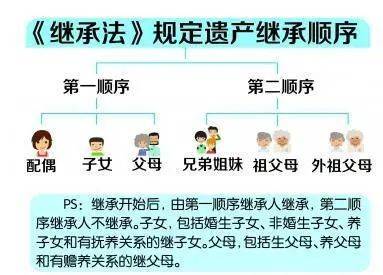

繼承遺産時,親屬需按順序遞次進行,優先級從高往低分別是配偶、子女、父母、兄弟姊妹和其他半血緣親屬(如祖父母等)。

遺産繼承順序

在實際的繼承過程中,除了要理清繼承順序之外,還會涉及到的就是遺産稅(Estate Duty)。遺産稅是指一個人死亡之後,另一人爲擁有、占有或享用死者的財産而須繳納的稅。需要注意的是,被繼承者去世到正式計算遺産稅中間的時間也會影響遺産稅的稅率。

而與遺産稅密切相關的,還有贈與稅(Donation tax),即以贈送的財産價值爲征稅對象而向贈與人或受贈人征收的一種稅。贈與稅是爲了防止遺産稅逃漏而設立的稅種,從而使財産所有人無法在生前以贈與的方式分散財産。因此贈與稅作爲遺産稅的輔助稅種,也在世界上許多國家實行。

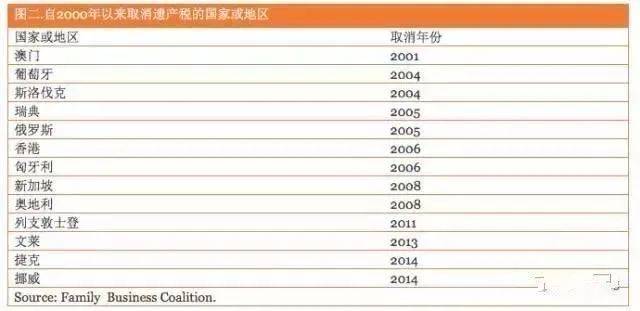

2000年來取消遺産稅的國家與地區

遺産稅常和贈與稅通常會連系在一起設立和征收。但是,爲了吸引海外投資,也有一些國家和地區故意不設立遺産稅或者已經廢除遺産稅。

2. 中國遺産稅現狀

在了解了遺産稅是什麽之後,小夥伴們一定好奇中國是否征收遺産稅?事實上雖然網上衆說紛纭,但中國至今還沒有開征遺産稅。

新中國成立後,1950年通過的《全國稅政實施要則》將遺産稅作爲擬開征的稅種之一,但限于當時的條件未予開征。直到1996年全國人大批准的《國民經濟和社會發展“九五”(第9個五年計劃)和2010年遠景目標綱要》中才提出“逐步開征遺産稅和贈與稅”。

1996年“九五計劃”

伴隨著近年來網絡上“政府即將開始征收遺産稅”的假消息引起網民們的不斷熱議,財政部2017年曾發表文件表明了目前政府對遺産稅問題的態度:我國目前並未開征遺産稅,也從未發布遺産稅相關條例或條例草案。從近年來遺産稅和贈與稅的國際發展趨勢看,征收遺産和贈與稅在調節貧富差距的同時,可能會對一國的經濟特別是國外資本流入和國內資本流出産生一定的影響,是否征收遺産和贈與稅已逐步成爲國家、地區間稅收競爭、吸引投資的一項重要內容。部分開征遺産和贈與稅的國家和地區近年來出現了取消或弱化該稅種的趨勢。下一步,財政部將繼續跟蹤國際上遺産稅的發展趨勢,進一步研究遺産稅有關問題。

遺産稅一直是媒體討論的一大熱點

不過針對財政部的這一表態,大部分人還是認爲:作爲沒有實際征收過遺産稅的國家,中國政府無法確認遺産稅對本國的國際競爭力影響有多大,因此政府還是有很大概率在未來開征遺産稅。

3. 新加坡遺産稅現狀

新加坡的遺産稅征收是由英國殖民地政府遺留下來的,截至1984年,遺産稅是相當高的,最高稅率在60%左右。爲了吸引更多的外來投資並引進優質人才,新加坡政府從2008年起,正式取消遺産稅。

尚達曼現任新加坡國務資政兼社會政策統籌部長

取消遺産稅政策是新加坡當時的財政部長尚達曼在國會公布政府預算案時宣布實施的。此舉的目的是爲新加坡吸引更多的外國投資和高級人才,包括吸引亞洲各地富裕人士將資産放在新加坡。

新加坡作爲亞洲金融中心之一,一直以吸引高素質移民爲發展方針。停征遺産稅後移民新加坡變得更加熱門,畢竟政府幾乎不會再重啓遺産稅。相比之下,不需要依靠吸引海外移民的中國,顯然更適合征收遺産稅來提升財政收入,因此中國在不久的將來開征遺産稅是極有可能的。

然而富人們總有辦法應對高額的遺産稅。因此在實際操作中,遺産稅增加政府稅收、縮小貧富差距的意義很難實現。相反,自由的富人們往往是“用腳投票”,哪裏稅低就往哪裏移民。

4. 如何做好遺産規劃?

俗話說上有政策下有對策,富人們有很多手段可以合法規避高額的遺産稅,主要有移民、人壽保險與信托這三種方式。

移民至無遺産稅國家

正如開篇所言,如今不少移民國家,如新加坡都已停止征收遺産稅。若移民至當地並獲取公民身份,自然可以合法規避遺産稅的征收。只不過移民牽涉的問題較多,並不是最簡便的辦法。

而被繼承者死亡後,法律規定遺産稅的征收須遵從被繼承者死亡時經常居住地的法律。值得注意的是,不動産的繼承須遵從不動産所在地的法律 。

以被繼承者爲新加坡公民爲例,被繼承者住在國外,且遺産都在國外的,動産和不動産均須遵從外國的法律。而如果被繼承者住在新加坡,遺産在國外的,那麽動産須遵從新加坡法律,不動産須遵從不動産所在地的法律。

需要注意的是,在後輩想要繼承海外遺産時,由于被繼承者的經常居住地、所屬國籍、不動産所在地或者遺囑行爲地的不同而適用不同的法律,從而形成不同的處理結果,因此在遺産規劃時需要將這些問題考慮周全。

人壽保險

在國際上,大額壽險保單是公認的避稅工具。如果指定了受益人,保險事故發生時(被保人死亡),受益人將取得身故保險金,身故保險金不屬于被保人遺産,因此不需要交納遺産稅。

關于人壽保險規避遺産稅,有兩個來自台灣地區的例子,大家可以通過對比來體會一下這兩者的不同。

曾經的台灣首富蔡萬霖利用大額壽險成功規避了巨額遺産稅。2004年,蔡萬霖去世,留下超過46億美元的遺産。按照台灣地區的遺産稅規定,蔡萬霖的繼承人需要繳納的遺産稅高達782億新台幣,但實際其繼承人只繳納了5億元新台幣的遺産稅,原因就在于蔡萬霖在去世之前購買了價值數十億新台幣的人壽保險。

壽險避稅的全球富豪還有很多

相反的例子來自台塑集團創辦人王永慶。王永慶去世後,其繼承人須繳遺産稅119億元新台幣。這讓其繼承人頗爲爲難。最終,其12名繼承人通過“質押股票”或“借款”等方式才湊夠了稅款,從而拿到了遺産。

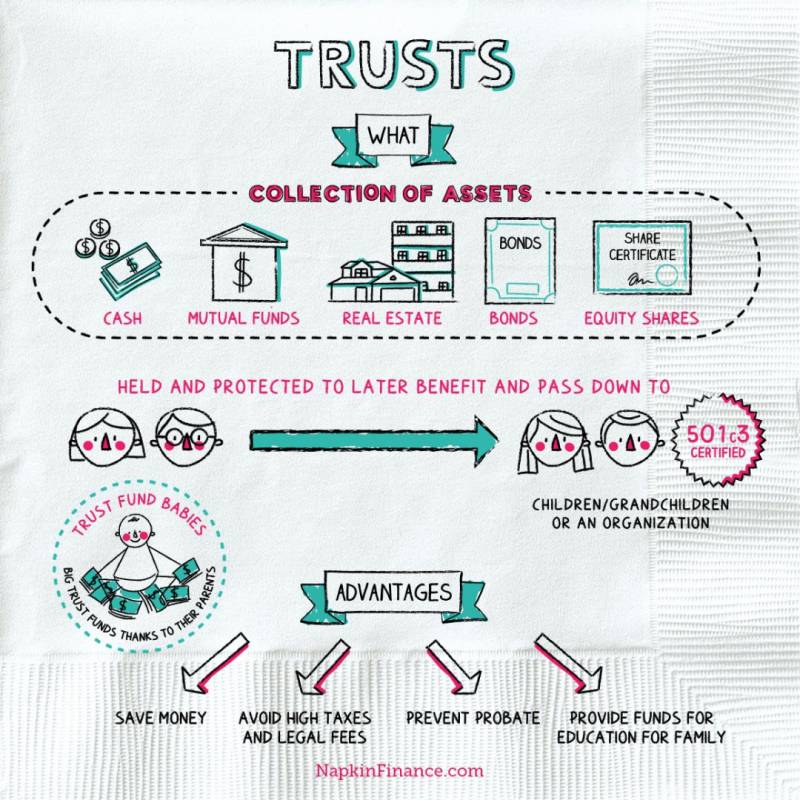

信托

信托(Trust)是委托人基于對受托人的信任,將其財産權委托給受托人,由受托人按委托人的意願以自己的名義,爲受益人的利益或特定目的,進行管理和處分的行爲。 信托是一種理財方式,是一種特殊的財産管理制度和法律行爲,同時又是一種金融制度。

信托的運作方式圖解

信托是一項三方委托的關系。第一方爲委托人,轉移財産至第二方受托人,使得第三方受益人獲得利益。信托可視作獨立出去的財産,因此第一方委托人去世後,遺産稅不會征收在信托上。

家族信托方式在海外市場應用較廣,不過暫時來看受中國法律空白限制,其在遺産稅避稅、資産隔離及免除債務追索等方面存在較大法律風險。在中國,信托對規避遺産稅影響最大的問題,莫過于信托登記制度的未確立。因此不少有意向投資信托的富人都選擇了海外成熟金融市場下的信托。

以上就是有關遺産稅方面的知識分享了,若您有任何問題,歡迎給我們留言!

關注獅城財富通,資産配置一站通!