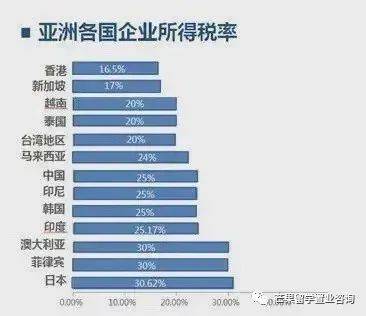

7月2日 G7(七國集團)首次達成協議,提議全世界各國的公司稅至少定在15%以上,據知已得到130個國家和司法管轄區支持。同時也設立全球最低企業稅率,結束各國企業稅逐底競爭

新加坡雖然小,但是仍舊吸引了大量外資和跨國企業在這裏設置區域總部。其主要的原因之一是新加坡對企業的稅率比較低。

目前新加坡的總體公司稅率爲17%,但很多新加坡公司有效稅率甚至低于15%

對比一下中國,中國標准企業所得稅率爲25%,內資企業和外資企業一致,國家需要重點扶持的高新技術爲15%,小型微利企業優惠稅率爲12.5%或以下。歐洲標准企業所得稅率爲21.7%,而美國標准企業所得稅率爲21%。

新加坡財政部長黃循財7月5日在國會表示,一旦全球對這項稅收規則達成共識,必定對許多大型跨國企業、新加坡稅收制度以至國家財政狀況帶來影響。不過他強調,應對稅率變化的最佳做法是不斷加強新加坡的整體競爭力。

而新加坡政府自身對于本地的定位也與開曼群島、巴哈馬和英屬維京群島等類似。作爲亞洲最大的金融中心,一直致力于打造全球財富管理中心,不少富豪都喜歡移民投資新加坡,當中最主要的原因之一就是它的低稅、友好的經商環境和其他利好免稅的優惠政策。

新加坡現行的稅種主要爲財産稅、關稅、印花稅、個人所得稅、消費稅、公司所得稅、車船稅等。

新加坡按照屬地原則征稅,全國實行統一的稅收制度。任何公司和個人在新加坡發生或來源于新加坡的收入,或在新加坡取得的收入,都屬于新加坡的應稅收入,須在新加坡納稅。

也就是說,即使是發生或來源于新加坡之外的收入,只要是在新加坡取得,就需要在新加坡納稅(有稅務豁免的除外,如股息、分公司利潤、服務收入等)。

新加坡稅收政策的根本宗旨是保持稅率對企業和個人都具有競爭力,保持企業稅率的競爭力將有助于新加坡繼續吸引外資。

新加坡有哪些稅收特點呢? 一、單一稅制

美國、中國等國家,稅種多,采用全球征稅的原則。而新加坡的稅種少,稅率低,采取屬地征稅原則,且是單一稅制。例如,新加坡公司繳納所得稅後,公司股東收到的分紅,在新加坡免稅。

二、低稅率

新加坡公司所得稅率0-17%(中國25%),新加坡個人所得稅率22%封頂(中國45%),並且有一系列的稅務減免優惠。

三、免稅

在新加坡,對從海外獲得的資本收益、股息或收入免稅,在繼承或贈與中取得的資産免稅。

四、豁免雙重征稅

新加坡與70多個國家簽訂豁免雙重征稅協定,從國外收入和資産中受益的公司和個人只被征稅一次。

所以,近幾年來越來越多的高淨值人士在新加坡配置資産,設立信托架構和家族辦公室,以達到合理規劃稅務,債務隔離風險的目的。讓富豪甚感吸引力的是,讓後代進入家族辦公室工作,不僅可享有移民的便利,更能讓他們盡快掌握財富管理的觀念,使家族資産順利傳承。

例如:海底撈張勇和他的妻子舒萍,就分別在新加坡設立了自己的家族信托。

英國戴森家族不僅舉家遷至新加坡,還將公司總部設立在新加坡。

總結 無遺産稅,無資本利得稅,較低的個人所得稅和企業所得稅,這讓新加坡得以獲得“東方瑞士”的稱號。隨著中國富豪的崛起和財富傳承需求的上升,新加坡接連出台的利好政策、無疑將釋放更多吸引力。這足以吸引全球有實力的高淨值人士前來投資!