作者:胡淵文

本季倒下或受凍的新加坡加密貨幣業者(早報圖表/李太裏)

從獲得特斯拉創辦人馬斯克(Elon Musk)青睐,到交易付款采納率增加,加密貨幣一度頗有打入主流貨幣的勢頭。

但全球宏觀經濟下行,多年不遇的高通貨膨脹率促使中央銀行激進加息,資金市場緊縮,今年5月穩定幣TerraUSD及和它挂鈎的Luna崩盤,加密貨幣進入有史以來最冷酷的寒冬。

同時,新加坡對加密貨幣的監管似乎更加嚴格,有公司把總部遷至其他國家及地區,當局接下來對加密貨幣投資也將出台措施,尤其是散戶投資者方面。加密貨幣會否走出寒冬?新加坡能否繼續吸引這領域的新興業者?

一年前,名爲Luna的加密貨幣價格略高于8美元,半年不到飙升到99美元,今年初跌落近50%後繼續高歌猛進到110美元以上,狂熱的支持者更是形容Luna代幣“要登上月球”。如今,它已不值分文,背後的原因主要是TerraUSD的崩盤。

比特幣一度暴跌 引發多米諾骨牌效應

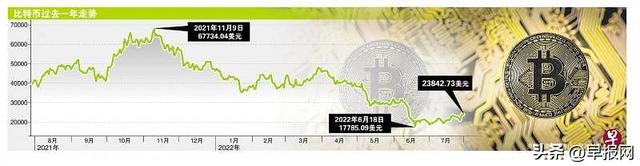

這兩個貨幣的崩盤殃及更廣泛的加密市場,比特幣從去年11月的6萬7000多美元高點,一度跌破2萬美元,最近回到近2萬4000美元以上。

這引發加密貨幣圈內的擠兌和流動資金緊縮,形成多米諾骨牌效應。

對沖基金三箭資本(Three Arrow Capital)過度押注加密貨幣價格漲勢,大量借貸進行杠杆交易,價格大跌時候蒙受巨額虧損。之後三箭資本貸款違約,對三箭有曝險的加密貨幣借貸公司收不回錢,投資者擔心這些公司倒台,趕緊提取貨幣和抛售離場,引發擠兌現象。

有人說,加密貨幣是一場“龐氏騙局”(Ponzi Scheme),也有人相信,在加密貨幣還未更普及時發生危機,有助于監管更完善,讓行業健康成長。

多數受訪的業者和觀察人士認爲,TerraUSD崩盤並非加密貨幣進入嚴冬的唯一因素,背後還有衆多宏觀經濟因素在起作用。

德尊律師事務所(Drew & Napier)區塊鏈和數碼資産主管蔡如良說,在TerraUSD崩盤之前,市場已充斥負面情緒,並不是加密貨幣行業獨有,如不斷上升的通貨膨脹,只不過TerraUSD的崩盤加劇了這個情況。

加密貨幣交易所Gemini亞太業務發展主管菲利普斯(Alex Phillips)說,過去幾年加密貨幣的采納速度很快,所以更多人感受到市場衰退的影響。

蔡如良不認爲這會影響到穩定幣和加密貨幣生態圈。“所有的經濟都會經曆周期,最近比特幣價格的大幅回升表明生態系統仍具基本面。”

加密貨幣律師所Ressos的律師雷索思(Alexander Ressos)說,加密貨幣一直以來經曆動蕩走勢,2020年冠病疫情暴發時比特幣低于4000美元,以太幣跌至90美元,現在的價位還是那時的好幾倍。這次事件再次凸顯了高杠杆的問題。

新加坡李白金融學院院長白士泮認爲,加密貨幣大跌根本原因是它的投機性質,包括風險投資的資本炒作,“加密貨幣經紀商和借貸平台提供超高存款收益和杠杆,杠杆押注加密貨幣等業務運作模式不透明也不可持續。”

他預計這個多米諾骨牌效應會逐漸顯現出來,加密貨幣會經曆一輪洗牌,超過1萬5000個幣種大部分將被淘汰。

比特幣過去一年走勢(早報制圖)

高杠杆和不透明是問題

目前已有數個加密貨幣平台倒下,包括Voyager Digital、Celsius和Vauld,貝寶金融暫停賬戶提款。其中不乏因貸款給三箭資本無法收回,導致資金危機。不透明的運作方式也是導火線。

KPMG金融服務業咨詢服務主管拉頓克勞(Anton Ruddenklau)說,許多零售加密貨幣商業模式以牛市爲前提,只有價格持續上漲,經濟效益才會疊加。

“最近許多平台獲取客戶的成本已不可持續。某些商業模式有根本缺陷,例如算法支持的穩定幣。”TerraUSD就是以算法支持。

拉頓克勞也說,過度杠杆化的平台缺乏強大的資本和流動性管理控制,價格下跌時遭受巨大損失,如果沒有大量資本緩沖,企業就會失敗。市場回調鼓勵了可持續的商業模式,散戶投資者已不再青睐高風險商業模式。

去中心化金融(DeFi)業者Cake DeFi聯合創始人及首席技術官蔡佑軍說:“許多加密貨幣借貸者以‘黑匣子’模式運作,他們在如何爲客戶創造收益方面不透明,而且可能使用循環借貸和杠杆貸款。未來可能有更多借貸者出現流動性問題。”

德勤東南亞風險咨詢主管郭志忠認爲,穩定幣並未失去它的地位。100%由單一貨幣支持的穩定幣、或價值與多種資産挂鈎的穩定幣,可在經濟中發揮作用,但是需要監管,如資産支持、客戶披露和客戶盡職調查等事項。

影響僅限加密圈內

新加坡加密貨幣交易所Independent Reserve新加坡執行董事松迪(Raks Sondhi)說,穩定幣是加密貨幣生態系統的重要部分,在波動期提供了安全空間。

穩定幣仍處于早期階段,可隨更好的法規提高透明度和信任度增長。

全球首三大穩定幣泰達幣(Tether USDT)、USD Coin和Binance USD過去一年基本穩定在美元等價水平。

穩定幣分好幾種,包括法定貨幣支持、加密貨幣支持、商品支持和算法等,菲利普斯說,市場會繼續測試不同模式的韌性,模式也會不斷演變改善。

新加坡金融科技協會會長泰亞比(Shadab Taiyabi)指出,盡管市場動蕩,但加密貨幣的基礎科技已證明了它的價值,政府參與許多項目說明這點。

在新加坡有烏敏島項目(Project Ubin)和守護者計劃(Project Guardian),這些項目探索區塊鏈、分散式賬本科技(distributed ledger technology)和數碼資産的應用。

加密貨幣的這一輪多米諾骨牌效應,似乎局限在加密圈內。

蔡如良說:“傳統金融業將加密貨幣視爲高風險資産,雖然機構投資者對這個領域有興趣,但一般都謹慎行事。”尤其受監管的機構有披露和風險管理的責任,所以它們估計會被要求設置適當的護欄(ring-fencing),以保護資産。

相較下,開設加密貨幣交易戶頭門檻低,網上交易便捷,打著高回報率的廣告,吸引了衆多散戶。

國際清算銀行(BIS)的報告發現,比特幣價格上漲與新用戶顯著增加關聯度高。比特幣上漲10%,用戶增加3%。

比特幣暴跌之後兩星期,用戶平均減少5%至10%。

主要用戶是年輕人和男性,他們被認爲最偏好“尋求風險”,或可能出于“唯恐錯過”心態而進場。

今年初新加坡金管局公布指導方針,闡明數碼代幣業者不應在公共區域進行行銷或宣傳活動,如公共交通工具、公共交通場所、廣播及印刷媒體、期刊、第三方網站、社交媒體平台、公共活動和路演,目的是保護散戶。

7月初,新加坡國務資政兼社會政策統籌部長尚達曼通過書面回複議員提問說,金管局一直在仔細考慮引入額外的消費者保護措施,這些措施可能包括對散戶參與的限制,以及在進行加密貨幣交易時使用杠杆的規則。

加密貨幣遇到嚴冬,引起全球各國對監管的重視。(路透社)

全球加強監管保護最終投資者

加密貨幣遇到嚴冬,引起全球各國對監管的重視。

道富數碼(State Street Digital)亞太産品主管艾哈邁德(Irfan Ahmad)說,這些事件促使行業更快采取措施,確保適當的保障措施到位。各國衆多監管機構已提出公共咨詢,保護最終投資者,並允許創新蓬勃發展。

日前,國際證券委員會機構(IOSCO)、國際清算銀行旗下的支付和市場基礎設施委員會(CPMI)表示正式采納提議,要求大型穩定幣的監管條規要和付款行業一致。

白士泮說,多國對加密貨幣尤其穩定幣的監管會趨嚴到位,有前瞻思維的監管機構或相關政府部門會更關注並引導加密貨幣的發展方向,比如培育真正促進金融民主化和具包容性的普惠金融。郭志忠認爲,爲傳統金融服務業制定的標准,如健全的交易對手信用風險和流動風險管理,以及透明的客戶披露,也應當用于數碼資産。金管局局長孟文能不久前在新加坡金管局的年報發布會上指出,全球加密貨幣行業不斷發展演變,監管仍在追趕行業趨勢。新加坡以及多數主要司法管轄區,監管重點一直是防範洗錢和恐怖主義融資風險,但不涵蓋消費者保護、市場行爲和穩定幣儲備等。

不過孟文能說:“國際標准制定機構和監管機構正在進行審查和公衆咨詢,以加強這些領域的監管。”

雷索思認爲,穩定幣應披露它和美元之間的挂鈎如何運作,如Tether應發布審計後財務報告,顯示USDT背後有足夠資産。例如Circle和USD Coin有公布審計報告,顯示USD Coin有美國國債和存在由聯邦存款保險公司承保的銀行的現金支持。“穩定幣的監管對于加密市場的信任度至關重要。”

雖經曆了風暴,星展集團資深投資策略師何玓倫認爲,加密貨幣仍可加入投資組合的輔助部分,它相對新,所以不是核心資産。“投資者應更清楚認識,加密貨幣存在‘未知的未知風險’(Unknown-Unknown Risks),不要因害怕錯過而買入炒作。”

仍會視新加坡爲安全投資地

這次加密貨幣寒冬“受凍”的業者,有幾個以新加坡爲總部或基地。

孟文能在年報發布會上已澄清,這些以新加坡爲基地的加密貨幣企業,與新加坡加密貨幣相關法規並沒太大關系。

三箭資本不受新加坡《付款服務法令》(Payment Services Act)規範。它是注冊基金管理制度下運作有限的基金管理業務,在它陷入清盤前,已經暫停管理新加坡基金。新加坡金管局此前譴責它提供假信息,管理資産規模超出規定。

TerraUSD與Luna代幣背後的發行商Terraform Labs和Luna Foundation Guard並未獲得金管局的執照或受當局監管,兩者也沒申請任何執照或尋求豁免持有任何執照。

蔡如良不認爲新加坡作爲金融中心或金融科技中心的聲譽因此受損。事實上,這讓人知道這裏有行業重要的參與者,即使當中一些陷入困境。

他舉例,家族理財室Archegos Capital的崩盤,並沒沖擊紐約全球金融中心的聲譽。

新加坡金管局正計劃強化對加密貨幣行業的監管,接下來幾個月會就擬議措施進行磋商。

之前,全球最大加密貨幣交易所幣安(Binance)已把總部遷離新加坡,另一業者Bybit也把總部從新加坡轉移到迪拜。

香港不久前宣布要推出加密平台執照機制,讓人擔心新加坡會否失去這個領域的領先地位。

針對一些業者遷往迪拜,雷索思說,迪拜相較新加坡這個金融中心還有很長距離。

松迪認爲,新加坡有能力成爲全球加密貨幣中心。“新加坡將繼續提供消費者保護,同時允許持續和負責任的行業增長。長遠來看,精明的投資者會把新加坡視爲投資加密貨幣更安全的目的地。”

他說,受到良好監管的加密貨幣行業,會把具有良好運營模式和基本面的認真參與者,與不健全的區分開來。這有助于建立一個更強大的生態系統,以促進行業的繁榮和發展。