伊利股份近120億元定增的結果揭曉。

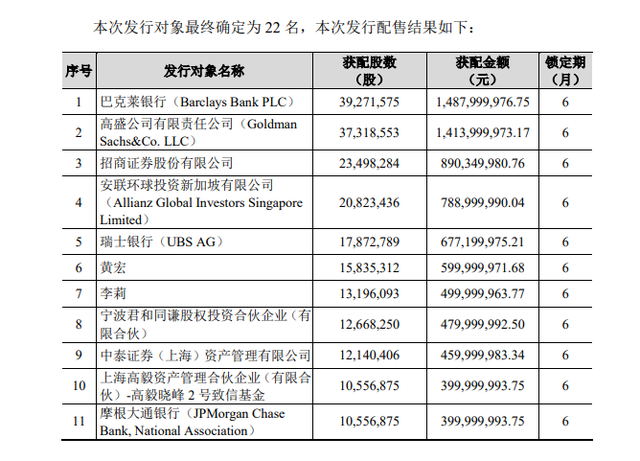

參與機構明星雲集!其中,巴克萊獲配14.88億元,高盛獲配14.14億元,高瓴旗下禮仁投資獲配近7億元,高毅獲配近4億元。

本次定增發行價格爲37.89元/股。12月9日,伊利股份股價漲0.78%至41.41元/股。

伊利股份發布百億級定增結果

12月9日晚間,伊利股份發布2021年非公開發行A股股票發行情況報告書,發行對象最終確定爲22名。

來源:公司公告

巴克萊銀行獲配股數和金額拔得頭籌,獲配3927.16萬股,獲配金額爲14.88億元。其他獲配機構依次爲高盛、招商證券、安聯環球投資新加坡有限公司、瑞士銀行、君和同謙、中泰證券資管、高毅資産、摩根大通、諾德基金、香港上海彙豐銀行、易方達基金、禮仁投資等。

伊利股份稱,本次發行募集資金到位後,公司總資産和淨資産將同時增加,資産負債率將有所下降。本次發行使得公司整體資金實力和償債能力得到提升,資本結構得到優化。

“項目實施完成後,公司乳制品産能將有所擴大,銷售能力和研發能 力將得到進一步增強,市場份額有望進一步提升。”伊利股份稱。

聚焦液態奶賽道

伊利股份披露的公告顯示,此次定增募集資金擬用于6個大項目。其中,液態奶生産基地項目擬投資總額爲89.27億元,擬使用募集資金54.8億元;全球領先5G+工業互聯網嬰兒配方奶粉智能制造示範項目擬投資21.2億元;長白山天然礦泉水項目擬投資7.44億元;數字化轉型和信息化升級項目擬投資18.33億元,乳業創新基地項目擬投資6.22億元,補充流動資金及償還銀行貸款項目所用資金爲38.6億元。

伊利股份表示,在國家政策指引下,公司積極在全國多地布局奶産業集群。隨著乳制品需求總量提升、消費機構升級,國産品牌迎來良好的發展機遇。此外,通過長期聚焦主業發展,公司已取得多方面的競爭優勢,亟需通過推動全産業鏈創新構築未來長期競爭壁壘。

伊利股份對于液態奶細分賽道的笃定,在這份定增預案中也得以體現。

定增預案顯示,伊利股份擬投資89.27億元用于液態奶生産基地建設項目。公司稱,此次“液態奶生産基地建設項目”的新建産能將更多用于生産高端液態奶、高端常溫酸奶等高增長潛力和高附加值産品,從而優化公司産品結構,進一步提升公司盈利能力。

伊利股份2020年年報顯示,公司液態奶相關産品實現營收761.23億元,公司的總營收爲965.24億元。也就是說,液態奶是伊利股份的支柱産品。

業內人士分析,高端液態奶和嬰兒配方奶粉都是伊利的高盈利品類,新增産能投産後對公司盈利能力將有很大提升。

機構給出唱多評級

對于伊利股份此次的定增計劃,券商也給予了高度的關注。

中金公司認爲,這是伊利股份基于長期願景的全産業鏈前瞻性布局,中長期來看不僅有助于公司實現新十年規劃收入翻番的目標,也有助于其利潤率伴隨結構化、效率提升等實現進一步提升。

浙商證券預計,伊利股份産能提升計劃項目合計産能約7544噸/日,簡單折合産能約275萬噸/年,預計在2-3年時間內爲公司帶來約21%的産能增量。

中信建投稱,公司主要通過債務融資方式滿足資金需求,有息負債余額和資産負債率均明顯增長。使用部分募集資金補充流動資金及償還銀行貸款後,有利于降低公司資産負債率,提高公司抗風險能力。

東方財富Choice數據顯示,近3個月,共有33家機構發表了伊利股份的評級報告,其中,給出“買入”評級的機構有29家,“增持”評級的機構有4家。

編輯:徐效鴻