真的是見證曆史!

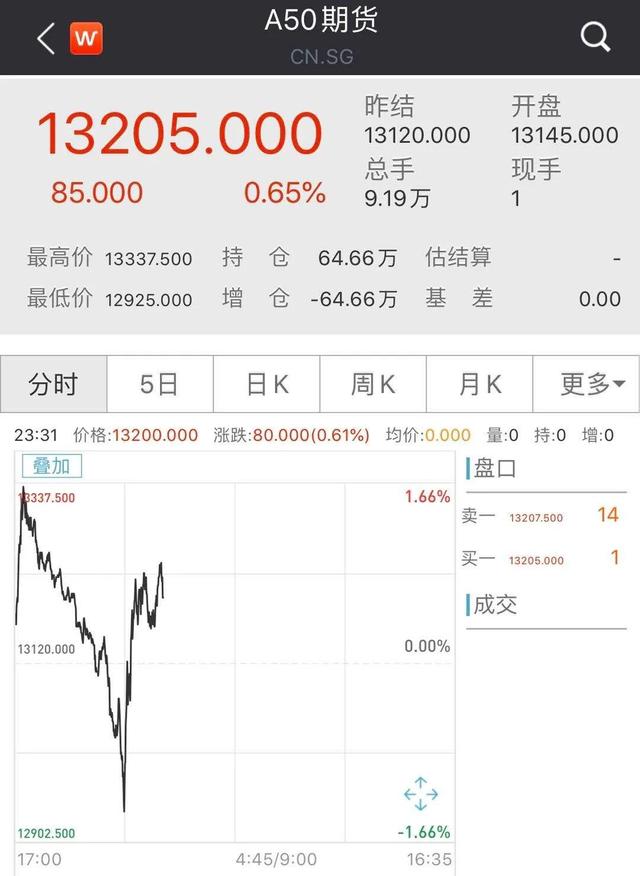

油價崩盤引發的全球股市踩踏式暴跌正在上演,僅僅在周一,就有包括美股在內的至少3個國家股市觸發熔斷機制。需要說明的是,表征A股人民幣資産的A50期貨表現仍相對強勁,截至發稿,A50期貨報13205.00點,上漲0.65%。

受原油市場崩盤疊加新冠疫情影響,全球資本市場經曆了極不尋常的星期一。在早前亞洲交易時段,科威特股市即再度熔斷,標普500指數期貨下跌5%也觸及熔斷。

稍後歐洲股市開盤,多國盤中急挫逾8%。

而到了晚間美國股市開盤後,也因跌幅過大很快熔斷。標普500指數開盤四分鍾便下跌7%,觸發第一層熔斷機制,美股全線暫停交易15分鍾;此外,觸發熔斷的還有巴西股市。

油價崩跌引發連鎖效應:全球多國股市接連熔斷

因國際油價崩跌引發的全球股市恐慌性下跌正在産生多米諾骨效應。

北京時間3月9日晚間,接著歐洲股市開盤的美股開盤後急速下行,標普500指數很快大跌7%,觸發熔斷機制,暫停交易15分鍾。以至于在分時圖形上,該指數顯示爲一段15分鍾的直線。

道指的分時圖上也出現一條類似的直線,彼時道指下跌近1900點。此後一度下跌超過2000點!

而這也是美股曆史上第二次觸發熔斷。美國在1987年“黑色星期一”的3個月之後,推出了股指熔斷機制,分爲7%,13%,20%的三檔下跌熔斷。三十多年來的美股市場,此前真正觸發熔斷僅有一次:1997年10月27日,道瓊斯工業指數暴跌7.18%,收于7161.15點,創下自1915年以來最大跌幅。

南美的巴西股市同樣未能幸免,該國主要股指盤中暴跌10%,也觸及熔斷。

複牌這場暴跌可以發現,第一塊多米諾骨牌是中東股市。

北京時間3月8日,周日仍交易的中東地區股市普遍暴跌,沙特股市重挫,沙特阿美破發,而科威特股市則首度熔斷。

北京時間3月9日,亞太股市開盤後集體重挫,日本股市跌勢慘烈,日經225指數收盤暴跌5.07%,跌破20000點大關,創最近一年多新低。當天,A股、中國香港、韓國、新加坡、泰國股市也全部暴跌,無一幸免。

中東地區股市跌勢尤爲慘烈,科威特股市周一再次熔斷。周一沙特股市盤中跌幅超9%,迪拜、阿聯酋股市盤中跌超8%。

在周一標普500指數成分股中,跌幅居前的均是石油股爲主的能源股,多只石油股盤中跌幅超過了40%。作爲美股的重磅公司,石油巨頭埃克森美孚盤中跌幅一度超過10%。

全球股市一日蒸發掉巴西+加拿大的GDP

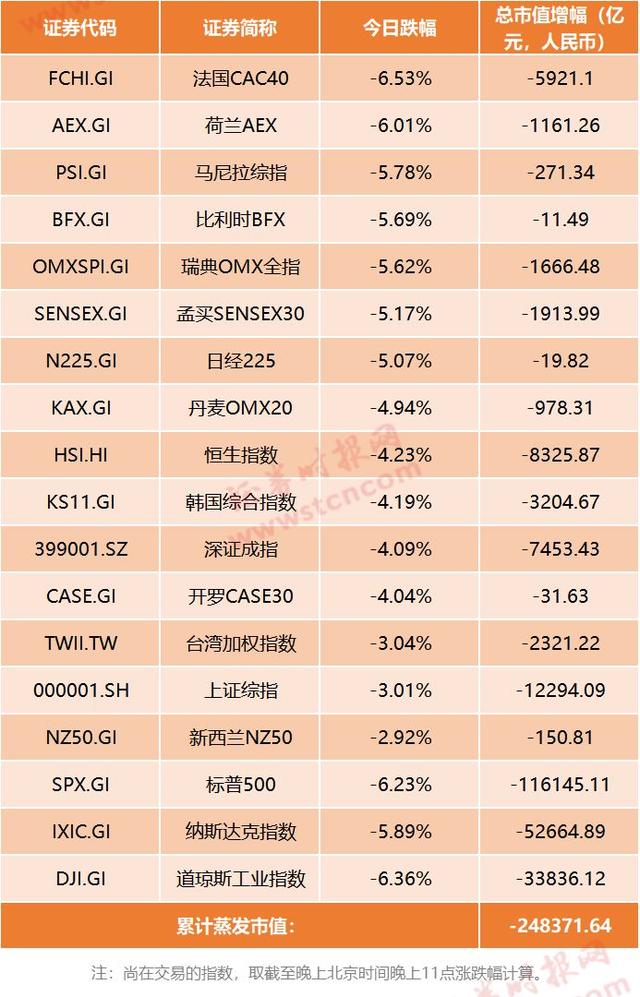

暴跌之下,據記者測算,全球重要指數單日累計蒸發24.84萬億人民幣,相當于3.58萬億美元。

3.58萬億美元是一個什麽概念呢?

按照IMF(國際貨幣基金組織)的預估,2019年全球GDP總量大約是86.6萬億美元。其中美國2019年GDP爲21.43萬億美元,位列全球首位,中國2019年GDP約14.36萬億美元,緊隨其後。前10名中,排在第4的德國GDP爲3.96萬億美元,第五的印度爲2.97萬億…周一蒸發的市值大約相當于排名第9的巴西(1.96萬億美元)+第10的加拿大(1.74萬億美元)之和。

3.58萬美元=1/6美國2019年GDP=1/4中國2019年GDP。

若以中國A股來比較,今日全球股市蒸發的市值相當于A股最新總市值的2/5。滬深交易所數據顯示,截至3月9日,滬市總市值爲35.44萬億元人民幣,深市爲25.56萬億元人民幣,合計約61萬億元人民幣。

不過,表征A股人民幣資産的A50期貨表現仍相對強勁,截至發稿,A50期貨報13205.00點,上漲0.65%。

油價崩盤成全球股市連環暴跌導火索

此輪全球股市連環暴跌,乃至熔斷的導火索是國際油價的突然崩跌。

北京時間周一早間,國際油價單日暴跌20%,一度跌近30%,創曆史罕見跌幅。

本來受到新冠疫情沖擊,近期國際油價就連續走低,但周一如此大的單日跌幅卻仍讓人始料未及。

歐佩克與以俄羅斯爲首的非歐佩克産油國未能就原油生産政策達成一致的消息,成爲油價崩跌的導火索。

在3月5-6日召開歐佩克與非歐佩克部長級會議上,歐佩克提議擴大減産150萬桶/日;其中歐佩克100 萬桶/日非歐佩克50萬桶/日。但俄羅斯表示反對,最終未達成協議。

據彭博報道,與俄羅斯的産量談判未果後,沙特阿拉伯采取激進措施,計劃下個月將石油産量提高到遠超每日1000萬桶的水平,打響全面價格戰,對原油價格進行了30多年來的最大下調。國家能源巨頭沙特阿美對亞洲,歐洲和美國的客戶提供了前所未有的折扣,以吸引煉油廠使用沙特原油。

數據顯示,就在上周四,國際油價合約價格還在46美元左右,短短兩天時間暴跌約30%。這種下跌速度不僅是在近年,在國際油價曆史上也非常少見。

全球金融資産暴跌背景下 機構再論後市

光大證券的策略觀點將油價對股市的影響做了一番分析。該機構認爲,從供給側看,WTI原油現貨價45美元/桶可能對應著美國頁岩油生産平均盈虧線,構成油價底的錨。美國儲油量雖不靠前,但産出占比上升,2014年已超過沙特。WTI原油價格跌破45美元/桶,美國頁岩油産出或會由于市場自發的力量而減少。無論沙特發起石油價格戰的動機是什麽,美國龐大的石油産業將是低油價的直接受害者。而沙特與美國的特殊盟友關系也意味著,美國將難以接受石油價格因爲沙特的價格戰而持續低迷的前景。因此,當前油價暴跌的態勢不可持續,後續或將存在變數。

光大證券認爲,A股對海外波動免疫能力增強,若繼續大跌可考慮逐步買進。①美股大跌的根本原因是其“水牛”下的估值太貴,以股市市值/GDP衡量的估值水平,美股達到了100%的曆史分位;②從二戰的人員和物資的動員數據來看,美國動員能力方面絲毫不比其他的體制差,無需過度擔憂美國面對疫情的動員能力;③中國進出口總額占GDP的比重由2006年64.2%下降至2019年31.8%,對海外風險的免疫能力明顯增強。④在政策經濟周期的分析框架下,決定市場大勢的不只有經濟數據,還有政策松緊。石油價格大幅超預期下跌,降低了近期出現滯脹的風險,拓寬了政策寬松空間。

銀河證券則認爲,全球經濟下行風險增加,A 股短期面臨調整壓力。該機構認爲,全球市場下跌,避險情緒提升,市場信心下降的影響不容忽視,貨幣的本質是信用創造,而信用創造依賴于對經濟和市場的信心。同時隨著 A 股市場海外資金占比逐步提升,北上資金持續大幅淨流出,也對 A 股市場帶來壓力。當前 A 股自 身也存在短期積累漲幅較高,部分科技股過熱的現象。在疫情爆發後,調控政策持續發力,政策呵護成爲推動市場上漲重要動 力,但是需要明確政策本身具有內生性,彙率貶值和通脹壓力對政策空間限制性強。中國原油對外依存度較高,石油 價格下跌降低通貨膨脹風險,疊加美聯儲降息,中國貨幣政策空間提升。

長城證券的研究觀點認爲,疫情在海外不斷擴散,全球風險資産均遭到資金抛售,A股市場也同樣受到波及,短期漲幅較大的板塊也面臨情緒性抛壓。

中期影響方面,長城證券認爲,人民幣資産有望成爲全球資産的避難場所:在此次疫情的全球擴散過程中,我國的體制優勢和對疫情的快速、有效控制有目共睹,我國的證券市場在全球普跌大背景下顯示出了非常明顯的價值韌性。當前全球疫情呈現擴散態勢,我國疫情則反過來呈現明顯的收斂態勢,人民幣資産有望成爲全球資産的避難場所。

長期影響方面,長城證券堅定看好我國資本市場長期向好方向不變,卡位彎道超車吸納全球資産。