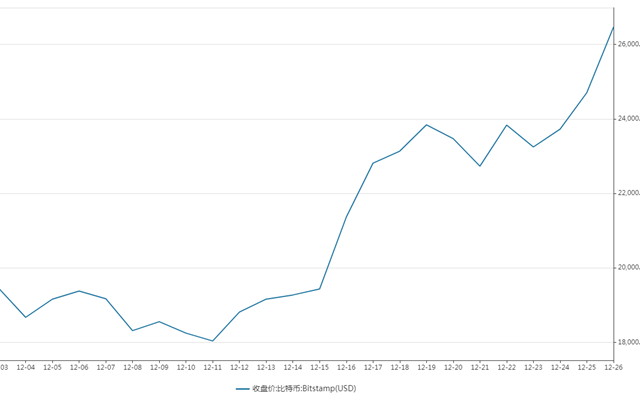

2020年12月以來,比特幣持續上攻,單價從突破2萬美元關口到漲破2.8萬美元僅用了短短的十天。12月27日19:00前後,比特幣突破28000美元/枚,24小時漲幅達13%。

即使是幣圈的圈內人,也毫不諱言比特幣的暴漲已是一場大泡沫,但在全球天量流動性的驅動下,比特幣成了“剛性泡沫”。不過,和三年前相比,這次有些不同。

“可能與大家想到的投機或炒作原因不一樣,投機和炒作成分確實存在,但非主因。直接原因來自于高淨值和機構投資者的入場,自今年下半年以來,諸如美國保險巨頭萬通人壽保險公司、商業分析公司MicroStrategy等機構紛紛買入比特幣;而在線支付巨頭PayPal、新加坡最大的商業銀行星展銀行也紛紛宣布將推出加密貨幣支付服務。目前超過69億美元的比特幣由上市公司持有。”OKExResearch首席研究員威廉對第一財經記者表示。

只不過,早年比特幣等加密資産的溢價來自于“技術信仰”,而在負利率資産擴容、全球流動性放量的今天,各路玩家已將比特幣作爲“新黃金”,這場“博傻遊戲”將持續多久,似乎和流動性更爲相關。

金融機構、上市公司湧入

沉寂近3年,近期加密貨幣卷土重來。除了比特幣,其他加密資産也水漲船高。要知道,美股較今年3月崩盤後的最低點已經大漲近70%,而比特幣則從當時的5000美元附近大漲超350%。

在比特幣突破2萬美元大關時,第一財經就報道,高淨值個人、華爾街機構的入局是推動此輪行情的主力。如今,機構化有愈演愈烈的態勢。

不少華爾街的傳統資管機構仍在觀望,但對沖基金早就試水。例如,著名的古根海姆合夥人(GuggenheimPartnersLLC)就是關注加密貨幣的機構投資者之一,該機構最新表示可能會將其53億美元的宏觀機會基金的最多10%投資于一個比特幣信托基金;對沖基金巨頭都德·瓊斯(PaulTudorJones)也加入了比特幣投資潮流。此外,不少上市公司也開始入局,比特幣持倉統計平台BitcoinTreasuries數據顯示,目前超過69億美元的比特幣由上市公司持有,由此帶來了比特幣市場的繁榮。

值得一提的是,目前已有一些挂鈎比特幣、以太坊的受監管的信托産品。據了解,一些受限于合規要求而無法直接投資加密資産的華爾街機構,開始通過這類信托進行布局。在這類信托中,灰度信托今年風頭無兩。

例如,灰度比特幣信托(GBTC)是灰度旗下規模最大的加密數字資産信托産品,GBTC基金類似于ETF(交易所交易基金),但沒有贖回機制,在二級市場的出手也有6個月的鎖定期。GBTC的一級市場申購只面向合格投資者。其三季報顯示,80%的客戶是機構投資者(主要是對沖基金),因此是一個很好的觀測機構資金入場的指標。

GBTC的總持倉量不到半年的時間增長了58.3%,已經接近57萬枚比特幣,這表明在今年下半年,大量的機構資金開始湧入比特幣。

負利率環境下的“博傻遊戲”

傳統機構大量買入比特幣,其背後的深層次原因是今年全球宏觀經濟形勢變化。一方面,受疫情的影響,未來一年裏全球經濟複蘇減緩;另一方面,歐美央行推出極度寬松的貨幣政策推高金融市場的通脹預期。

渣打銀行此前提及,美聯儲、歐洲央行和日本央行的資産負債表總規模已超22萬億美元,我們正在目睹二戰以來最大規模的全球財政擴張。但這種擴表的態勢或許要持續到2022年,因爲債務負擔過重,利率維持低位才不至于導致政府財政問題。在發達國家,疫情也正好促成了貨幣政策和財政政策的有機協調。

“爲了規避名義本金的受損,以及追求更高收益的需要,投資者囤積現金的需求自然演變成對黃金和比特幣的需求,”威廉對第一財經表示,“MicroStrategy公司就是一個典型代表,該機構CEO在今年9月受訪時表示,‘未來的年均通脹率將達到20%,極大地削弱購買力,持有比特幣比持有現金的風險更小。目前,比特幣是唯一能讓我們獲得正收益的資産’。”不論通脹會否真的擡頭,但人們尋求資産保值和收益的沖動正在不斷提升。

目前,巴克萊全球負收益率債券美元名義市值已擴大至近17萬億美元,創出今年以來新高,也觸及2019年9月以來最高水平。

貝萊德智庫(BII)亞太區首席投資策略師龐文博(BenPowell)此前對第一財經表示,未來五年間主要發達國家長期國債都可能維持負利率(債務壓力巨大),這將引發投資格局的巨變,即更多資金將轉爲配置權益資産等。當然,非生息資産黃金也是其中之一。

如今在很多人看來,比特幣也被作爲黃金的等價物。分布科技(Onchain)創始人、CEO達鴻飛對第一財經稱,在十多年的發展過程中,比特幣已逐漸退出與法幣的競爭,更偏向于在價值儲備功能上發展,未來比特幣更可能作爲儲備資産的一種形式,類似黃金。但比特幣與黃金的區別也非常明顯,黃金凝結了數千年人類對價值的共識,而比特幣基于密碼學和分布式網絡、抗審查並極易轉移,它在數字化浪潮下成爲重要的新生資産的同時,也存在巨大的泡沫。

達鴻飛表示,的確比特幣具有諸多類似黃金的特點。例如,比特幣是一種通縮資産,數量以每年約4%增長,並設計成至2140年增速緩慢下降到零增長。黃金的的生産率變動也很小且穩定,平均每年的開采數量略多于3000噸,約占曾開采黃金總量的1.7%。但加密資産並非只有比特幣一種,加密資産軍團正持續擴大。

不過,第一財經也多次報道,比特幣絕非“黃金”,只是在流動性盛宴下,圈內人士認爲這場“博傻遊戲”或將持續。例如,比特幣極高的波動性無法匹敵黃金的穩定儲值功能。比特幣僅在2017年就漲了13倍,後因監管趨嚴而從20000美元左右跳水至3000美元附近,近兩年來動辄幾千美元的波動非常常見。相比之下,今年黃金出現的最大閃崩也只有50~100美元的量級。據統計,比特幣的價格波動是黃金的10倍左右,是股市的4~5倍,因此比特幣的避險屬性遠不如黃金。

而且,比特幣交易價格多次出現過令人咋舌的溢價,比如買賣價差一度高達近9%、交易所價格比其內在價值高40%等,這對于黃金ETF的投資者而言幾乎難以想象。

除了央行,銀行、其他機構和散戶都是黃金的持有者。

“相比起來,比特幣的持有結構不夠分散,有時可能出現操縱。盡管比特幣也能用來支付,但僅是在有限場景。”上述幣圈人士對記者表示,因此比特幣已經論爲流動性盛宴下的“博傻遊戲”。

區塊鏈應用卻進入“祛魅階段”

與流動性驅動的加密資産盛宴相比,區塊鏈應用本身卻在進入“祛魅階段”,這也與前幾年的“神化階段”形成鮮明反差。

早前,各界認爲,區塊鏈將被用來構建新一代金融基礎設施,包括清算和支付。相比中心化的信用保證機制,使用區塊鏈可以降低成本。區塊鏈的技術特點,例如鏈上數據難以篡改、不可撤銷,在供應鏈、物流、溯源等行業都可以發揮重要作用。但事實上,業內人士如今的共識也在于,盡管傳統金融存在低效的一面,但低效往往爲的是合規、風控。此外,例如央行已經作爲一個有效的中心化的調控機制,真要轉爲分布式、去中心化是缺乏意義的。

微軟(中國)首席技術官韋青在10月份表示,“如果金融行業一定要用人工智能、區塊鏈,你要加前提,即在什麽樣場景和金融痛點的情況下,你需要用區塊鏈;什麽樣情況下,還是需要用中央管控的數據結構。不可能全是分布式的,同樣也不可能全是集中式的,關鍵要根據監管結構、監管的內容和監管的目標來決定。”

記者經過調研後也發現,即使是在合適的場景下,區塊鏈應用也存在現實挑戰。例如,在汽車整車物流供應鏈領域,各界此前認爲區塊鏈優勢巨大。從業人士對記者表示,原理在于,汽車整車物流的承運商很多是個體戶,貨車的過路費、油費、保養費、司機工資等,綜合起來是筆不小的開支。而運費往往有較長的賬期,資金周轉很容易出現問題,導致業務難以持續拓展。此前,銀行很難觸達這些承運商,一是因爲貸款額度太小(幾萬到幾十萬元),二是很難對這些貸款申請進行專程調查,承運商同樣很難向銀行提供應收帳款憑證,提交貸款所需的審計報告等。

爲了解決這個問題,以“汽車供應鏈物流服務平台”爲例,通過將整車物流業務相關方上鏈管理,汽車主機廠商和物流總包商可在線發布訂單和運單,各級承運商可將作業交接憑證、結算憑證、發票等業務數據記錄在線,並實現上下遊企業在線對賬。金融機構則可以根據鏈上記錄的業務數據,爲承運商提供金融服務。

區塊鏈相當于爲承運商增信,使得銀行敢于爲承運商提供金融服務,一般可使得銀行貸款利率由此從15%~18%降至7%左右,銀行也觸及了更多客戶。

但是,“尴尬的問題在于,太差的企業我們不太敢讓他們上鏈,好的企業可能以後銀行就會直接去給他們放貸,區塊鏈並沒有一個不可或缺的地位,因此大家現在談到行業應用也不像起初這麽熱火朝天。”另一區塊鏈技術企業的業務拓展人士告訴第一財經記者。

可見,區塊鏈應用的發展正在不斷從“神化階段”回歸現實。而另一方面,加密資産仍在享受著流動性盛宴。

威廉對第一財經表示,對于機構投資者,在乎的是利潤,而非“比特幣信仰”或“區塊鏈革命”這類情懷。需要關注的風險在于,在疫苗上市、疫情得到逐漸緩解後,隨著經濟複蘇,貨幣政策也將逐漸由寬松轉爲適度緊縮。屆時,機構投資者可能會抛售比特幣。威廉認爲,在這之前,比特幣總體上仍會保持上漲的主趨勢,當然隨著比特幣價格越來越高,市場的波動也會逐漸放大,不建議投資者加過高的杠杆。