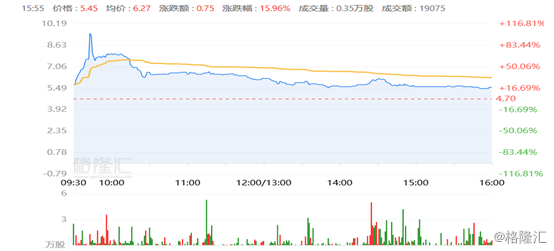

11月21日,雅仕維(01993.HK)在高開21.7%後遭遇暴力拉升,盤中股價一度暴漲106.39%至9.7港元/股,創下曆史新高。不過,此後其股價遭遇回落,截至今日收盤,該股最終上漲18.94%,報收5.59港元/股,全天成交了1009.65萬港元,最新總市值爲24.6億港元。

(圖片來源:格隆彙)

該公司的股價在今日大大幅拉升的情況也引起了市場投資者的高度關注。

資料顯示,雅仕維是一家投資控股公司,其附屬公司主要于中國、香港、澳門及東南亞從事戶外廣告媒體發展及經營,包括機場、地鐵廣告、廣告牌及大廈創意廣告。

公司的廣告客戶類型一般分爲廣告代理商及廣告客戶本身,其中不乏知名企業,包括騰訊、三星電子、BMW、日清食品、H&M、 箭牌、新鴻基地産及OK便利店。

從消息上來看,該公司今日股價一度暴漲主要是因爲昨日晚間發布的一則公告。

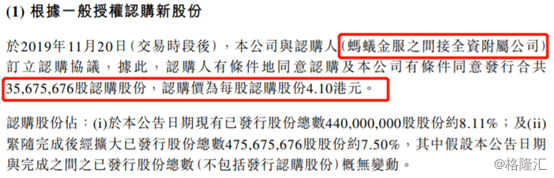

11月20日,雅仕維公告稱,于當日(交易時段後),公司與認購人(螞蟻金服之間接全資附屬公司)訂立認購協議,據此,認購人有條件地同意認購及上市公司有條件同意發行合共3567.57萬股認購股份,占發行後股份總數的比例爲7.5%,認購價爲每股認購股份4.1港元,較股份于認購協議日期于聯交所所報每股股份收市價4.7港元折讓約12.77%。

(圖片來源:雅仕維公告)

以此次的發行價4.1港元/股計算發行後的市值相較于今日大漲之前的市值而言,相差並不太大。

此次交易所得款項總額和所得款項淨額估計分別約爲1.46億港元以及1.43億港元。該上市公司擬將所得款項淨額用作一般營運資金及旗下中國及新加坡項目之資金。

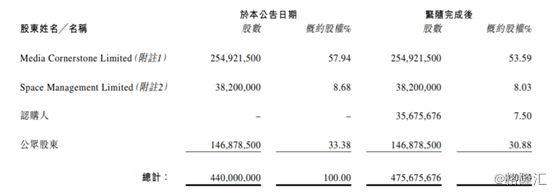

在發行前,林德興爲代表的家族成員及其他人士通過Media Cornerstone Limited以及Space Management Limited合計持有上市公司66.62%的股份,而在發行後,林德興等人將持有雅仕維61.62%的股份。

由此可見,該上市公司的持股比較集中。

(圖片來源:雅仕維公告)

不過,雅仕維也在公告中表示,由于認購事項未必一定會進行,股東及潛在投資者于買賣股份時,務請審慎行事。

值得一提的是,該公司還稱現正考慮可能將集團在東南亞、香港和澳門的業務分拆及于一間認可證券交易所獨立上市,但相關事宜目前尚未定案。

值得注意的是,雖然螞蟻金服很有可能入股,但是從近幾年的數據來看,該上市公司的業績表現比較一般。

數據顯示,2017年至2019年6月30日,雅仕維分別實現營收17.68億港元、19.38億港元、9.07億港元,同比增速分別爲19.91%、9.59%、1.67%;同期的淨利潤分別爲0.45億港元、0.63億港元、-0.42億港元,同比增速分別爲164.7%、40.87%、-740.99%。

(圖片來源:Wind)

關于今年上半年淨利潤大幅下跌,該公司表示由于開展多個仍處于起步階段的新項目(例如北京地鐵14號線、溫州軌道交通S1線及海口美蘭國際機場)以及采納于2019年1月1日生效的香港財務報告准則第16號租賃(“香港財務報告准則第16號”)的不利影響,公司在2019年上半年錄得虧損。

不過,雖然今年業績有所下滑,但是該公司已建立廣闊的全國性業務網絡,覆蓋大中華地區40個主要城市,媒體資源算是很豐富的。

官方網站披露的信息顯示,雅仕維的媒體資源包括:31個擁有主要媒體資源獨家特許經營權的機場(包括海南三亞鳳凰國際機場2號航站樓);19條擁有主要媒體資源獨家經營權的地鐵線路;高速鐵路(香港段)西九龍站的媒體資源獨家特許經營權;港珠澳大橋珠海人工島的媒體資源獨家特許經營權;超過300個廣告牌及大廈創意廣告。

另外,集團並于2019年成爲新加坡地鐵湯申-東海岸線(TEL)的廣告非車費獨家經營者。

隨著北京地鐵14號線、溫州軌道交通S1線及海口美蘭國際機場等項目步入正規,該上市公司的媒體資源還將進一步獲得提升。

雅仕維在昨日的公告中也表示,公司與螞蟻金服將尋求機會在創新室外廣告方面合作。

從目前的情況來看,雖然螞蟻金服認購上市公司股份的消息刺激股價在今天上漲19%,但是從雅仕維過往的股價表現來看,該公司算得上是一只典型的“仙股”,交投非常清淡,投資者在投資過程中還需理性看待。