2021年12月2日東南亞互聯網巨頭Grab于納斯達克上市。據Euromonitor,Grab出行、配送和金融三大業務在東南亞市占率均列第一,市占率分別爲72%、50%和23%,本篇文章主要分析Grab所在東南亞市場及業務經營情況,探討其核心競爭力及對中國相關公司發展的借鑒意義。

對標公司:滴滴,美團

摘要

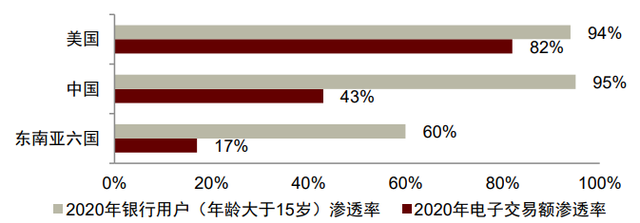

東南亞是一個什麽樣的市場?1)全球GDP第五大,人口第三大經濟體:2019年GDP爲3.2萬億美元,人口達6.7億人;2)年輕化,勞動力資源豐富:人口年輕化(30歲以下人口占比49%),勞動力資源豐富;3)數字化普及度高:東南亞互聯網滲透率達75%(中國約70%)且用戶依賴度高(日均上網時長約8小時v.s.中國3.7小時);4)基礎設施落後:交通欠發達,人均汽車保有量低(千人保有80輛v.s. 中國166輛);銀行滲透率2020年僅爲60%;參保率低。

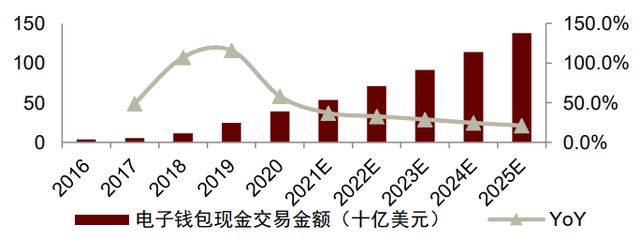

分業務看,1)出行:Euromonitor預計2020年東南亞網約車市場規模達45億美元,未來五年或達200億美元。Grab以72%的市占率領先對手Go-jek,競爭格局穩定。2020年Grab的抽傭率爲21.3%(滴滴:20.8%),EBITDA/GMV爲9.5%(滴滴:2.2%),盈利能力較強。2)配送:Euromonitor預計2020年東南亞在線餐飲市場規模達94億美元,未來五年或達281億美元,在線食品雜貨配送市場規模41億美元,未來五年或達119億美元。Grab外賣配送業務市占率爲50%,我們認爲其業務驅動來自于滲透率提升、用戶價值增長和服務多元化;3)金融:Euromonitor預計2020年東南亞電子錢包市場規模達389億美元,未來五年或超1300億美元。公司將形成電子支付、借貸、保險、財務管理等綜合金融服務能力。

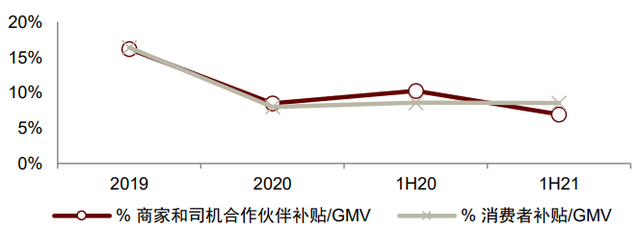

如何看待Grab的核心競爭力?1)飛輪效應下,多業務聯動有效降本增利:公司業務相互協同,提升運營效率和用戶粘性,2018-2020年GMV/MTU複合增速爲43%,補貼占GMV比重由2019年19%下降至2020年10%。2)先發優勢帶動規模效應,築高行業競爭壁壘:Grab率先切入市場,形成規模效應實現平台正反饋交互提升商業效率,構築了行業較高的競爭壁壘,且率先上市拓寬融資渠道以持續擴大業務規模。3)注重用戶體驗,本地化提升用戶粘性:公司充分考慮東南亞多元文化實行本地化策略,契合居民使用習慣,提升用戶粘性,並加強研發,1H21研發投入占收入比重14%(1H20爲18%,滴滴2020年爲13%)。

風險

勞工關系法律風險,數據安全法律風險,疫情恢複不及預期。

正文

Grab是一個什麽樣的公司?

東南亞“超級應用”,打造本地生活生態系統

業務介紹:覆蓋四大業務,行業領先的超級APP

Grab涵蓋四大業務,穩居行業首位。Grab是一家東南亞領先的超級APP,成立于2012年,總部位于新加坡,在東南亞地區的8個國家(柬埔寨、印度尼西亞、馬來西亞、緬甸、菲律賓、新加坡、泰國和越南)的465個城市開展出行(Mobility)、配送(Deliveries)、金融服務(Financial Services)與企業和創新業務(Enterprise and New Initiatives)領域的業務。根據Euromonitor數據,2020年,Grab在東南亞的出行、配送、金融服務領域市場份額分別爲72%、50%和23%,相對于行業第二名的倍數分別爲2.5x、4.8x、1.6x,處于行業領先位置。

圖表:2020年Grab主要業務及覆蓋市場

資料來源:Grab公司公告,Euromonitor,中金公司研究部

以出行起家,不斷擴展業務邊界,打通本地生活生態系統。Grab以出租車出行業務起家,初衷是解決東南亞的安全乘車問題,2012年推出GrabTaxi,隨後不斷豐富出行領域産品矩陣,在出行業務做深的同時,以出行業務所積累的司機資源,向快遞和配送等領域拓展。例如,在2015年推出GrabExpress,2018年推出配送服務GrabFood;Grab的業務爲其構建起高頻線上線下支付場景,Grab于2017年推出數字支付服務GrabPay,以大量交易數據爲基礎,Grab接著提供保險、貸款、先買後付等服務,拓展金融生態。公司利用現有資源發展新業務不斷打開收入來源。2018年Grab創立GrabAds部門,將數字廣告投放在Grab出租車的平板電腦上。此外,基于自身應用數據及解決叫車欺詐方面的經驗(如僞造GPS、虛假訂單等),Grab開發出名爲GrabDefense的欺詐檢測和預防軟件,向第三方夥伴開放。

經營情況:短期業績受疫情擾動,配送業務表現亮眼

業績短期受疫情擾動,仍處于虧損狀態:

► GMV:公司2020/1-3Q21實現GMV分別爲125/116億美元,2020/1-3Q21分別同比增長2.0%/29.6%,2021年GMV的大幅增長主要源于配送業務,1-3Q21配送業務GMV同比增長60%;

►MTU:2020/1-3Q21MTU分別爲0.25/0.24億,2020/1-3Q21同比-16.1%/+1.8%,2020年同比降低主要系疫情期間;

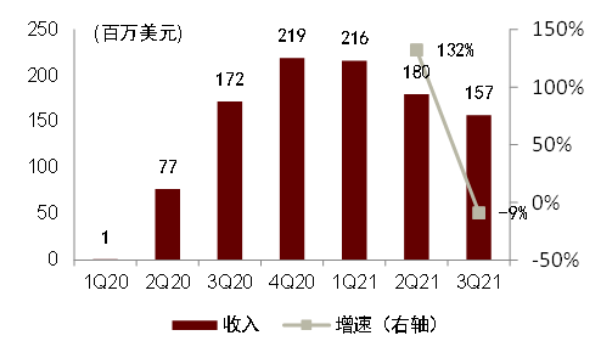

► 營業收入:2020/1-3Q21實現營業收入(扣除給予消費者、司機、商家的補貼)分別爲4.7/5.5億美元,2020/1-3Q21分別同比增長155.5%/121.2%;

► 調整後EBITDA:2020/1-3Q21調整後EBITDA分別爲-7.8/-5.4億美元,2020/1-3Q21分別收窄65%/21%;

► 淨利潤:2020/1-3Q21淨虧損分別爲27/25億美元,2020/1-3Q21分別收窄31%/14%。

分業務看,出行受疫情影響較大,配送業務表現亮眼。疫情對公司運營産生負面影響,導致出行業務需求顯著下降,但配送業務需求快速增長:1-3Q21出行、配送、金融服務與企業和創新業務GMV分別爲20/61/25/10億美元,占比爲17%/53%/22%/9%;收入分別爲3.51/1.47/0.28/0.28億美元,占比爲63%/27%/5%/5%;相較于2020年,1-3Q21出行業務的GMV占比下降9ppt而配送的GMV占比上升了9ppt;而同期出行的收入占比分別下降30ppt,配送業收入占比提升26ppt。

圖表:Grab收入情況

資料來源:公司公告,中金公司研究部

圖表:1-3Q21各業務貢獻收入百分比

資料來源:公司公告,中金公司研究部

如何看待Grab的業務發展?

出行業務:公司基本盤,短期疫情承壓,龍頭企業強者恒強

市場空間:出行行業高景氣,網約車未來五年市場規模或近200億美元

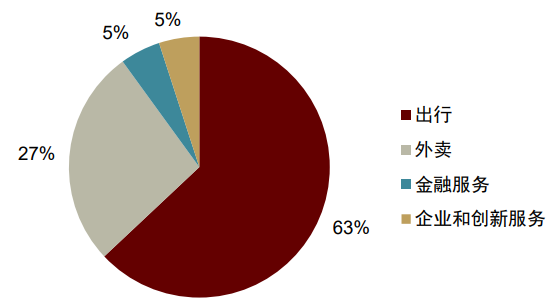

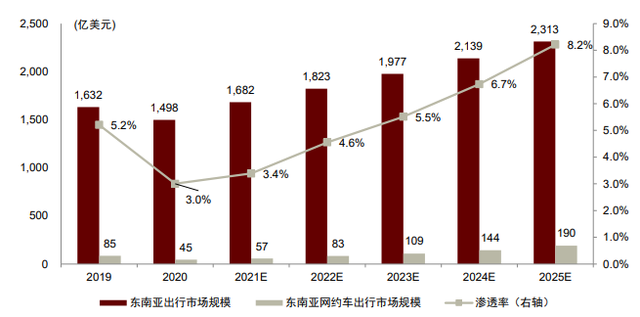

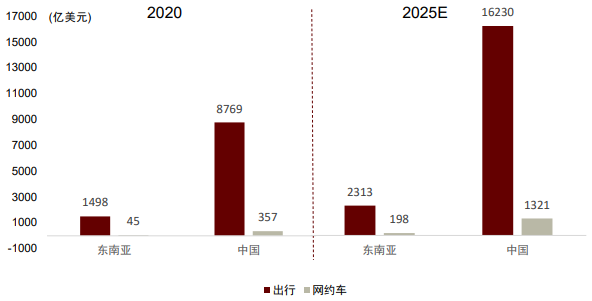

東南亞網約車滲透率有較大提升空間。據Euromonitor測算,2020年東南亞居民總出行市場規模達1498億美元(中國:8769億美元),並將以9.1%的複合增長率增長,到2025年達到2313億美元(中國:16230億美元),預計東南亞網約車滲透率將從2020年的3.0%(中國:4.1%)提升至2025年的8.2%(中國:8.1%),市場規模從2020年的45億美元(中國:357億美元)擴張到2025年的198億美元(中國:1321億美元),年複合增長率達33.4%。當前東南亞網約車滲透率仍然處于較低水平,未來存在較大的提升空間。

圖表:東南亞出行及網約車市場規模快速增長

資料來源:歐睿咨詢,中金公司研究部

圖表:2020年及2025E東南亞與中國出行市場和網約車市場規模對比

資料來源:歐睿咨詢,中金公司研究部

高人口密度疊加基礎設施落後,網約車更具效率和經濟性。如前文所述,東南亞落後的交通基礎設施建設使得交通擁擠,同時東南亞人口密度是中國的1.2倍,是世界平均的3.0倍,高人口密度帶來司機乘客高密度分布,有效增加訂單量的同時顯著降低應答時間,提升網約車商業模式效率。與出租車相比,網約車的價格更具競爭性,根據Moneysmart數據,對于7.1公裏的距離,在新加坡Go-jek平均車費爲8.1美元,Grab車費爲8.5-9.0美元,出租車則爲10.8-12.25美元,Go-jek和Grab網約車比出租車便宜近 20-50%。因此,我們認爲網約車的經濟性與高效性或助力其在出行市場的滲透率得到快速提升,形成對出租車的有效替代和補充。

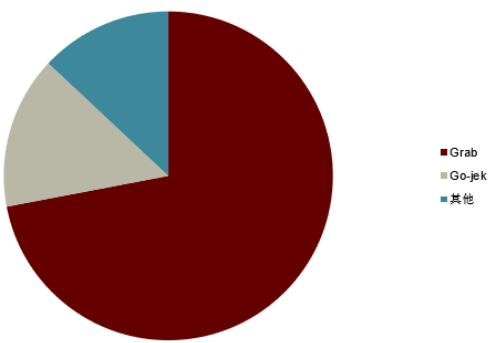

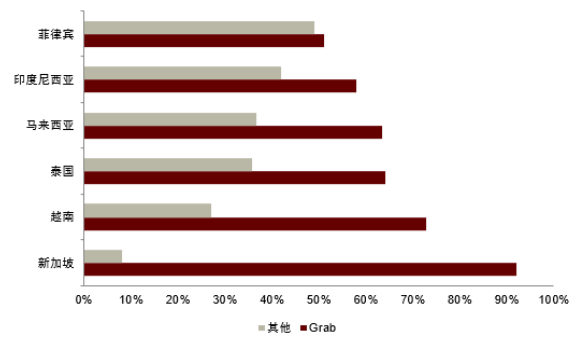

競爭格局:Grab與Go-jek兩強相爭

兩強相爭,Grab占據72%的市場份額。2018年Uber向Grab出售了東南亞8個國家的所有業務,東南亞市場則剩下Grab與Go-jek兩位主要市場參與者。2019年Grab在東南亞出行市場份額中占72%穩居第一,在主要東南亞國家新加坡、越南、泰國、馬來西亞、印度尼西亞及菲律賓中,Grab市占率均超過50%。Go-jek則以全東南亞市場15%的份額位列第二,印度尼西亞爲其主要市場(其2020年印尼出行市場市占率爲42%)。

圖表:東南亞出行市場競爭格局(2021)

資料來源:ABI Research,中金公司研究部

圖表:Grab在各國出行市場市占率

資料來源:公司公告,Bloomberg,中金公司研究部

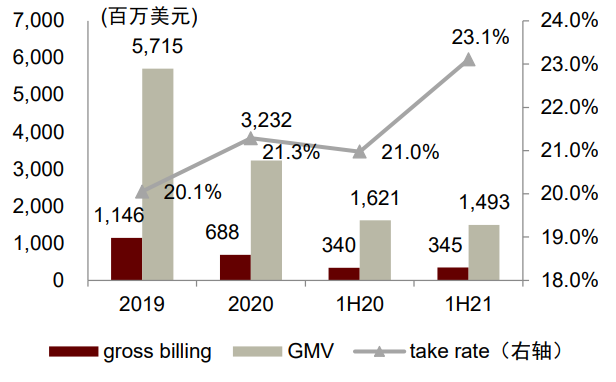

盈利分析:短期受到疫情沖擊,仍貢獻正向盈利

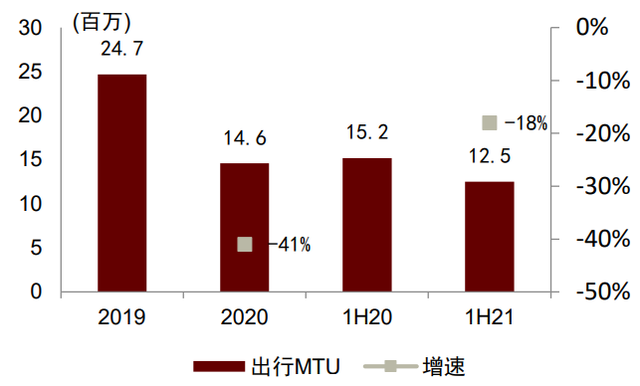

出行業務受疫情沖擊。受到疫情影響,Grab經營的8個國家中有6個市場面臨嚴格的出行限制,對業績造成一定負面影響。

► MTU下降:1H21月度交易用戶(MTU)減少18%至約1250萬人,僅爲2019年的50.6%。

► GMV下降:1-3Q21,Grab出行業務GMV同比降低15%至20.2億美元

► 收入和調整後EBITDA有所提升:1-3Q21實現收入3.5億美元,同比增長19%;調整後EBITDA同比增長38%至2.7億美元。

盡管受疫情影響嚴重,但公司出行業務調整後EBITDA已經連續8個季度爲正。

圖表:出行業務月度交易用戶及增速

資料來源:公司公告,中金公司研究部

圖表:出行業務GMV、收入及take rate

資料來源:公司公告,中金公司研究部

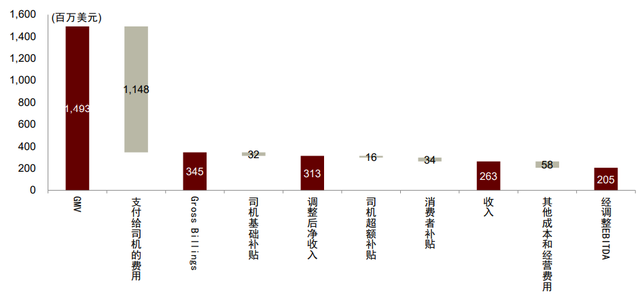

圖表:1H21出行業務盈利拆解圖

資料來源:Grab招股書,中金公司研究部

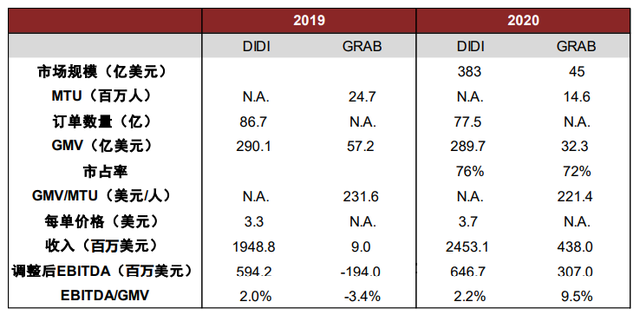

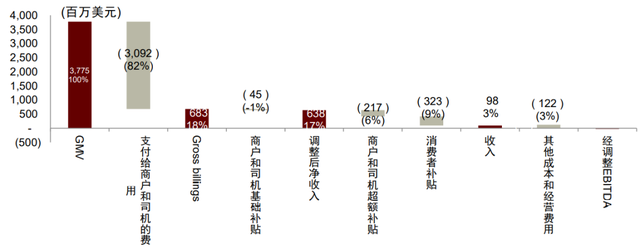

與滴滴出行對比:滴滴營收規模更大,Grab盈利能力向好

從各項經營數據來看,滴滴的體量較大且經營相對穩定,Grab尚處于成長階段,補貼退坡後盈利能力好轉。從産品上看,考慮到東南亞的環境,Grab提供摩托車和三輪車的叫車服務,其余産品上滴滴和Grab的差異較小,均提供出租車、網約車、包車、拼車等服務。由于滴滴在目前網約車市場規模更大的中國運營,因此GMV和收入(扣除司乘補貼)規模均遠超Grab,2020年滴滴中國出行業務GMV和收入分別是Grab的9.0/5.6倍。但由于2020年Grab大幅削減了補貼金額,實現了出行業務扭虧,盈利能力大幅好轉,所以盡管受益于體量,滴滴中國出行業務的EBITDA爲Grab的2.1倍,但滴滴的EBITDA/GMV低于Grab約7.3ppt,Grab的盈利能力表現更優。

圖表:Grab與滴滴經營和財務數據對比

資料來源:公司公告,中金公司研究部

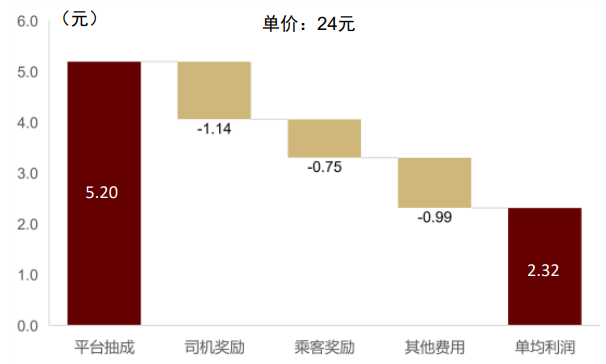

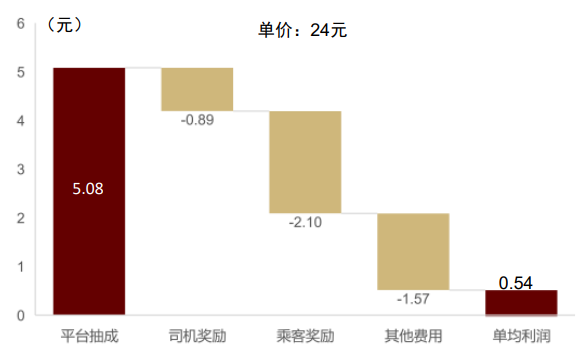

2020年Grab出行業務的抽傭率和利潤率高于滴滴。我們拆分了Grab和滴滴中國出行業務(含網約車、順風車、拼車和出租車業務)的UE模型,2020年Grab的抽傭率約爲21.3%,而滴滴的抽傭率爲20.8%(考慮數據的可比性和可得性,抽傭率計算時扣除了網約車司機收入、其他出行服務司機收入和獎勵),扣除司乘獎勵和其他費用並加回折舊攤銷後,Grab的單均EBITDA利潤率爲9.5%,而滴滴的單均EBITDA利潤率爲2.2%。

圖表:Grab典型網約車UE模型(假設單價和滴滴相同)

資料來源:Grab招股說明書,中金公司研究部

圖表:滴滴網約車UE模型

資料來源:滴滴招股說明書,中金公司研究部

配送業務:新需求下的新增長引擎,拉動公司大盤增長

疫情助力消費習慣養成,加速行業滲透

餐飲線上化、連鎖化率低,隨著經濟發展“到家”市場大有可爲。東南亞目前的餐飲線上化率和連鎖化率(11%和13%)相比美國(21%和37%)和中國(21%和15%)都處在較低水平,其“到家”市場處于發展的早期階段。東南亞地區是全球經濟增長較快的地區,我們認爲隨著東南亞經濟的發展及城鎮化率的提升,加上數字技術的滲透,東南亞配送市場具有較大想象空間。

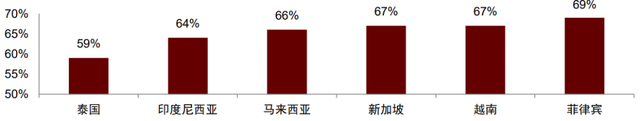

疫情背景下,消費者、商家、司機/配送員三方共贏,共同推動行業高速發展。對于消費者而言,疫情期間出行不便,大家偏好通過線上點餐、配送滿足消費需求;對于商家而言,到店生意減少不得不開啓外賣模式獲取訂單;對于Grab的司機而言,乘客訂單減少,不過可以提供配送服務同樣獲得收入。根據谷歌、淡馬錫與貝恩的報告,相比電商、網約車、娛樂而言,外賣服務的用戶粘性更高,達到98%;另外有65%的消費者提升外賣服務的使用頻率。

圖表:疫情後,東南亞各國提高外賣消費頻次的用戶占比

資料來源:谷歌,淡馬錫,貝恩,中金公司研究部

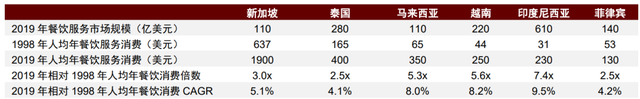

隨著東南亞中産階級的崛起,當地居民的飲食消費愈發多元化,其在成品餐飲上的支出也隨之增長,墨騰的報告顯示,東南亞的餐飲服務業在過去的20年中增長迅速,越南、印度尼西亞和馬來西亞的餐飲業整體規模都增長了5倍以上。從人均餐飲消費的視角來看,東南亞地區在20年內增長了2.5倍以上,其中印尼、越南、馬來西亞增長較快。

圖表:東南亞各國2019年餐飲市場規模與人均消費概況

資料來源:Momentum Works,中金公司研究部

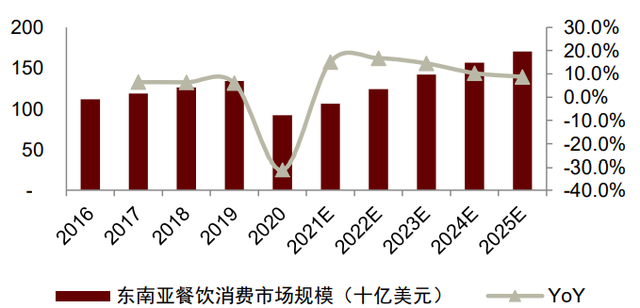

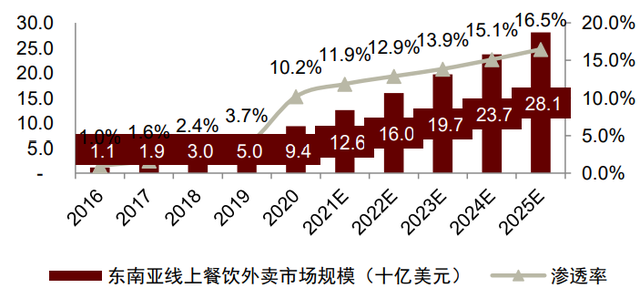

► 線上餐飲外賣配送:Euromonitor估計,2020年東南亞地區的餐飲消費支出總額爲923億美元,到2025年將增長至1,705億美元。2020年COVID-19疫情導致到店就餐大幅下降,隨即使得用戶對外賣配送的需求激增,推動東南亞在線餐飲外賣的線上滲透率由2019年3.7%增長至2020年的10.2%,對應在線餐飲配送市場規模爲94億美元。Euromonitor估計到2025年東南亞在線餐飲配送市場規模將增長至281億美元。對應滲透率將從10.2%提升至16.5%,2020-2025E CAGR爲24.4%。

圖表:東南亞餐飲消費市場規模及增速

資料來源:Euromonitor,中金公司研究部

圖表:東南亞線上餐飲外賣市場規模及滲透率

資料來源:Euromonitor,中金公司研究部

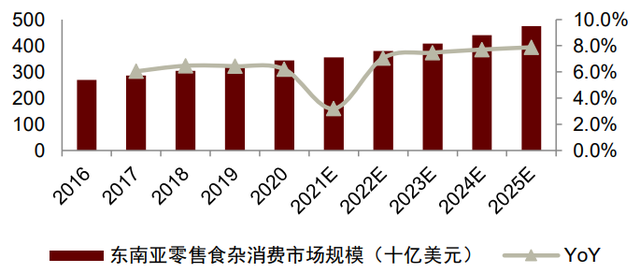

► 非餐飲類配送業務:根據Euromonitor,東南亞零售食雜市場預計在2020年將達到3,441億美元,到2025年將增長到4,748億美元。受疫情影響與線上消費趨勢驅動,2020年在線訂購的食品雜貨銷量約爲41億美元,線上化率僅爲1.2%,而2019年爲0.7%,隨著用戶消費習慣的逐漸變化,我們認爲這部分市場的增長空間較大。Euromonitor預期到2025年東南亞在線食品雜貨配送市場規模將增長至119億美元,對應滲透率爲2.5%,2020-2025E CAGR爲23.8%。

圖表:東南亞零售食雜消費市場規模及增速

資料來源:Euromonitor,中金公司研究部

圖表:東南亞線上零售食雜配送市場規模及滲透率

資料來源:Euromonitor,中金公司研究部

滿足多元需求、覆蓋多元商戶,提供多元品類和多模式的本地配送網絡

配送業務(Delivery)是Grab旗下的核心業務板塊之一,自2018年3月Uber出售東南亞業務給Grab後,Grab也一並收購了其餐飲外賣服務“UberEats”,而後Grab推出其餐飲外賣GrabFood服務;爲了滿足消費者多元配送需求以及助力商戶成長,Grab圍繞此又拓展至“雲廚房”GrabKitchen業務、商超配送GrabMart業務和自營商超次日達GrabSupermarket業務等;同時Grab也擁有包裹快遞同城送業務GrabExpress(2015年推出)。

一張即時配送大網,同時實現消費者需求多元化、商戶多元化。在消費者的需求層面,從包裹快遞的配送,到餐食的外賣配送,再到雜貨、日用品等的配送,疫情期間Grab利用同一張即時配送網絡滿足用戶不斷多元化的即時配送需求;在商戶層面,除了多元化商戶類型,從餐飲商戶到商超便利店商戶,Grab逐漸延伸到上遊,在助力商戶更好開展經營(設立“雲廚房”)的同時,向自營/合作零售供應鏈上布局(推出自營/合作商超GrabSupermarket)。由此Grab進一步打開即時配送市場,不斷獲取新增用戶、邀請更多商戶和司機入駐,以此形成一網覆蓋多需求

以超級App爲核心構建面向商家、顧客和司機的多邊網絡

► 面向消費者:本地化運營的一站式Super App

當新冠疫情來襲時,人們很難出門買到所需的東西,Grab通過外賣和本地即時配送服務便利消費者,也爲司機和商戶創收。

Grab面向終端消費者提供本地化的一站式服務。Grab App入口的設計和所提供的服務會根據不同的市場而有差異化,但均提供多個入口至餐飲與商超的配送服務;用戶體驗與美團、DoorDash等主流外賣App類似。在廣告設計上,GrabFood與GrabMart在一級與二級頁面設置有智能推薦與促銷活動展示,在于獲客、留客;提供一定的橫幅廣告位,但總體廣告數量與形式上少于美團外賣,其在線營銷能力尚未完全釋放。在GrabMart中Grab會根據本地市場特色、節日特色等定制特色品類或進行節日促銷,例如新加坡早市商品或聖誕禮物配送等。

► 面向商家:全方位賦能中小商家

根據Grab招股書,截至2Q21,公司在有超過200萬注冊商戶合作夥伴,覆蓋從小餐館、便利店和雜貨店到跨國連鎖店和酒店、旅行社等。線上營銷的主要優勢是使得商戶不再受局限于其本身的區位條件,通過線上營銷而獲得更好的曝光,從而提高單店的收入。

GrabKitchen雲廚房,提升訂單密度,降低商家經營門檻。由于東南亞地區小型個體戶爲地區商業的主要組成部分,因此小規模和分散化是當地商業的主要特點,一方面小型個體戶生存、門面租賃以及資金周轉都有壓力,另外商家分散的布局也對配送業務帶來一定的挑戰。由此GrabKitchen推出雲廚房的模式,通過在GrabFood能高效觸及的區域例如辦公樓附近等開設場地,幫助中小餐館集中化運營。加入GrabKitchen以後,商家無需考慮選址、裝修、菜品准備、銷售渠道等問題,需要做的就是專心研究怎麽把菜品做好吃,其他事情由Grab負責。對Grab而言,多餐廳集中經營使得多店集單派送成爲可能,同時也能滿足顧客同一訂單交叉選購的需求,提高服務質量與配送效率。

► 面向司機:新工作模式獲得司機青睐

更好報酬、靈活的工作時間吸引司機加入。根據Grab招股書與季度公告,截止2Q21,Grab平台已經擁有500萬注冊司機,同比2Q21數量翻倍。根據Nielsen IQ于2021年4月對5,000多名司機/配送員進行的調查,46%的受訪者表示他們在成爲Grab平台上的司機合夥人之前沒有工作,61%的受訪者同意他們能夠通過與Grab平台的合作獲得更高的平均月收入。根據MoneySmart按Glassdoor平台新加坡市場信息整理,GrabFood配送員每小時約能獲得10-16美元收入,對應新加坡平均工資時薪爲23美元(新加坡人力資源局、Dollars&Sense)。Grab使司機能夠在工作時間和工作量方面擁有靈活性,能夠選擇在配送和打車業務之間切換,以提高一天工作之中的綜合收益。例如,根據招股書,印度尼西亞的摩托車司機早上可以送外賣,然後送乘客上班,隨後完成貨物配送訂單,在午餐時間做外賣等。

平台配送員的收入主要由三部分構成:配送費、積分獎勵與顧客小費,另外,平台會爲其提供一定的燃料折扣、休息日津貼、保險等福利機制。其中,配送費分爲基本費用與距離費用;積分獎勵爲Grab設置的配送員忠誠度計劃,旨在通過積分與任務系統、顧客評價反饋機制等,培養配送員對于平台的粘性並提高他們的服務質量。在按質量完成相應數量的單量後(以總傭金貢獻衡量),會員等級會有所提升,平台將會爲其提供更好的社保與服務體系,此外每日完成一定任務也能夠獲得相應的報酬。

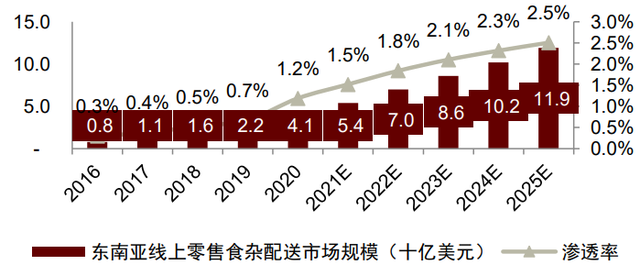

► 消費者、商家、配送員、平台的四方共贏

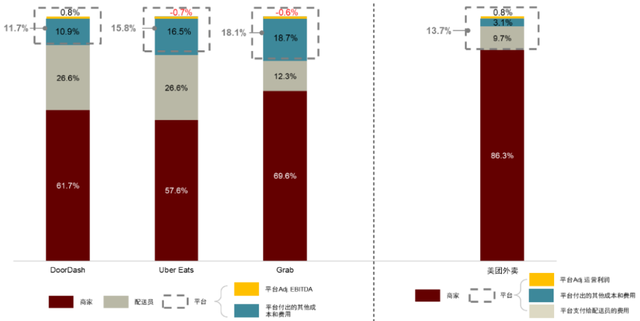

根據Grab招股書數據,假設一單外賣的價格爲27.6美元,其中餐品成本是24美元,配送成本爲2.6美元,平台補貼7%(2美元),消費者實際支付25.6美元;對于商家而言,餐品售賣價格爲24美元,商家需要向平台支付傭金17%(4.8美元),但目前平台補貼商家3%(0.8美元),最終商家實收20美元;對于平台配送員而言,配送費用爲3.6美元,配送員需要向平台支付傭金1%(0.2美元),但目前平台補貼配送員4%(1.2美元),最終配送員實收4.6美元;最後對于平台而言,平台的毛抽成率在18%,扣除給商家的補貼3%,給配送員補貼4%以及給消費者的補貼7-9%,最終平台的淨抽成率在3-4%(1美元)。典型的訂單流水的分配方式如下圖所示:

圖表:配送業務典型訂單流水分配方式

注:非餐品費用一般不隨餐品成本直接變化,與配送距離、是否高峰期有關。

資料來源:Grab招股書,中金公司研究部

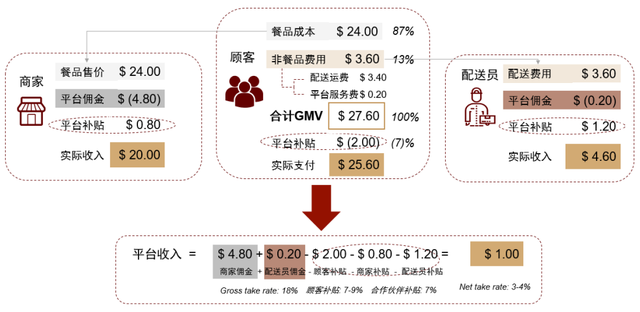

圖表:1H21配送業務盈利示意圖

資料來源:Grab招股書,中金公司研究部

配送業務競爭優勢明顯,增長潛力大,規模效應下EBITDA趨于盈虧平衡

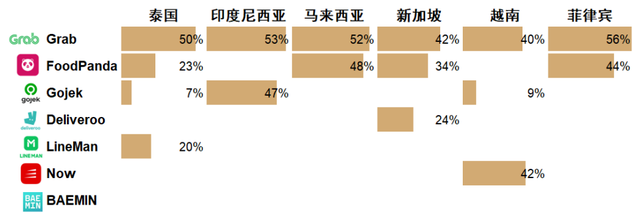

根據Euromonitor與公司公告,2020年Grab在所經營地區的外賣配送市場市占率爲50%,大幅領先第二名(FoodPanda,市占率20%),與Gojek,Deliveroo等其他本土或國際競爭對手形成明顯差距。從具體各國的數據來看,墨騰指出Grab在東南亞六個國家的市占率均保持較高水平,均達到40%以上,尤其在菲律賓、印度尼西亞和馬來西亞占比超過50%。

圖表:2020年東南亞各國餐飲外賣配送市場規模與主要市場參與者市占率

資料來源:Momentum Works,中金公司研究部

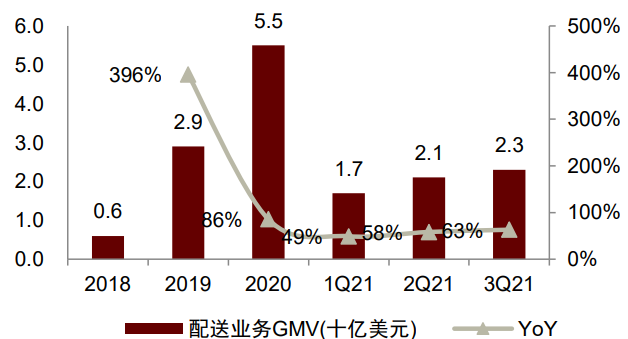

配送業務基于Grab打車業務中所積累的運力資源發展而來,通過運力的共享與積極與商家展開合作,借助其多業務協同及深度本地化運營的優勢,Grab迅速在東南亞配送市場取得快速發展,2020年公司配送業務GMV達到55億美元,2018至2020年GMV複合增速達到203%。

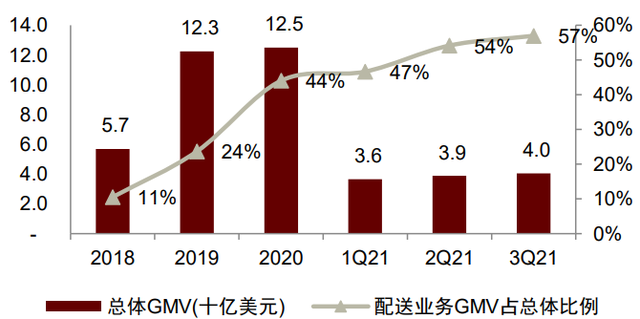

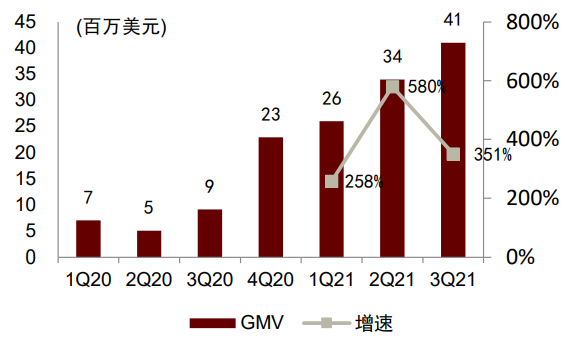

配送業務成爲公司GMV增長主要驅動力。2021年以來,前三個季度的配送業務GMV增長再次提速,同比增速同比爲49%/58%/63%;此外配送業務GMV占公司總GMV比例不斷提升,2018-2020分別爲11% / 24% / 44%,2021年前三季度占比達到53%。其中,3Q21 GrabMart表現強勁,季度GMV同比3Q20增長380%,其中GrabFood爲GrabMart起到了很強的引流效果,約85%的新用戶由GrabFood轉化而來。

圖表:配送業務GMV呈現快速增長

資料來源:公司公告,Grab招股書,中金公司研究部

圖表:配送業務GMV占公司總GMV比不斷提升

資料來源:公司公告,Grab招股書,中金公司研究部

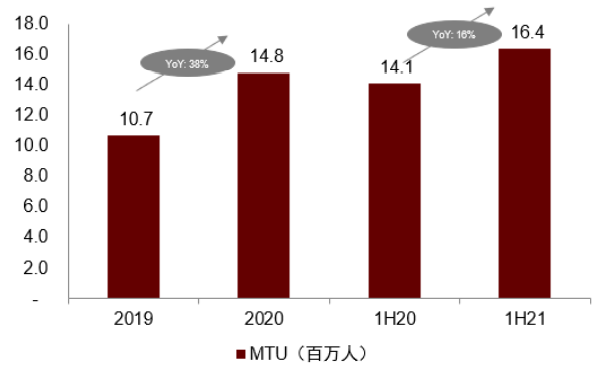

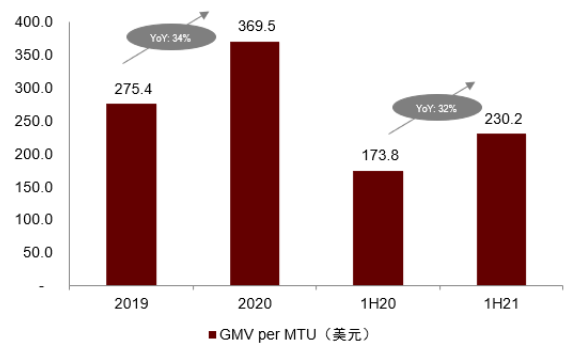

配送業務用戶量及單用戶價值增長迅速,但滲透率仍較低。Grab配送業務月交易用戶數上升趨勢明顯,2020年和2021年上半年同比增速分別爲38%和16%,2021年上半年月交易用戶數達到1640億人;Grab配送業務GMV/MTU單用戶價值呈現穩健增長,2020年和2021年上半年同比增速分別爲34%和32%,2021年上半年客單價達到2302美元。目前GrabMart仍滲透較低,其MTU數量僅占GrabFood的5%。

圖表:Grab配送業務月交易用戶(MTU)

資料來源:公司公告,Grab招股書,中金公司研究部

圖表:Grab配送業務客單價

資料來源:公司公告,Grab招股書,中金公司研究部

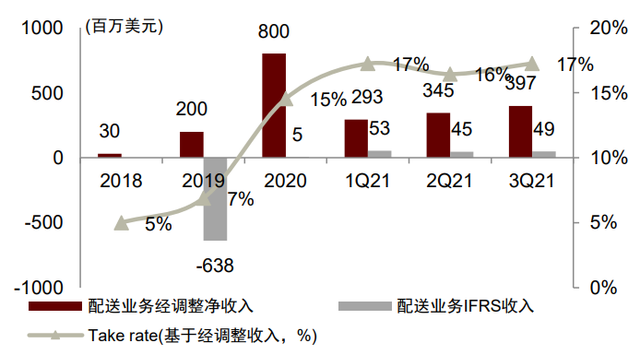

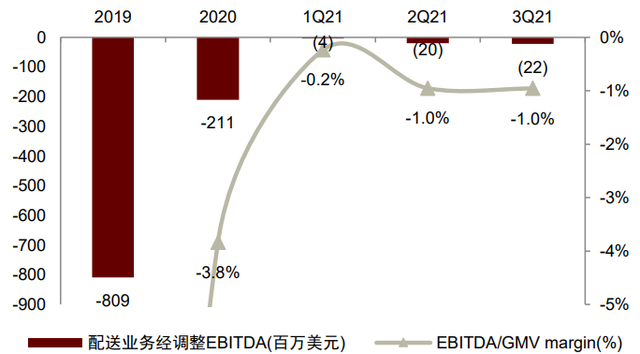

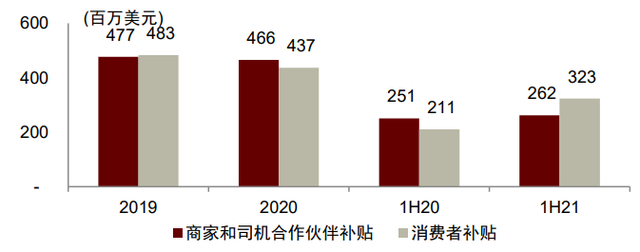

大額補貼逐步退出,配送業務抽成率轉好,虧損大幅收窄並趨于盈虧平衡。2018-2020,配送業務經調整淨收入(加回合作方基本補貼)分別爲0.3 / 2 / 8億美元,呈現高速增長;其扣除超額補貼與消費者補貼的IFRS標准收入于2020年由負轉正,爲其配送服務的可持續運營創造基礎。隨著大額補貼逐步退出,配送業務take rate出現好轉。業務EBITDA虧損在2020年大幅收窄,並于2021年基本取得EBITDA盈虧平衡。總體來看,公司對于配送業務的補貼力度較大,配送激勵總支出上沒有明顯降低,但補貼支出占GMV比例從2019年的33%下降至2021年上半年的15%。

圖表:隨大額補貼逐步退出,配送業務抽成率好轉,經調整淨收入高速增長

注:主要差異來自于平台給予司機與商家的超額激勵金(超出平台傭金收入部分)與給予消費者的激勵金,3Q21經調整收入數據缺失

資料來源:公司公告,Grab招股書,中金公司研究部

圖表:配送業務EBITDA虧損大幅收窄並趨于盈虧平衡

資料來源:公司公告,Grab招股書,中金公司研究部

圖表:配送業務激勵支出于近年大幅收縮

注:合作方包含傭金內補貼與超額補貼

資料來源:公司公告,Grab招股書,中金公司研究部

圖表:配送業務激勵支出降低至16%GMV

資料來源:公司公告,Grab招股書,中金公司研究部

和美國的Doordash、Uber Eats以及中國的美團相比,Grab擁有和美國外賣平台同等高的抽成率,但是東南亞地區的外賣業務尚處發展早期,仍需要大量補貼支持,目前尚處于微虧狀態。

圖表:2021年Doordash、Uber Eats、美團、Grab各方收益占比

注:美團采用毛收入(含配送員費用)方式確認,使用Adj. 運營利潤測算盈利情況;DoorDash、Uber Eats、Grab采用淨收入(扣除配送員費用)方式確認,使用Adj. EBITDA測算盈利情況

資料來源:公司公告,中金公司研究部

金融業務:增強業務平台粘性的綜合金融服務

東南亞數字金融需求旺盛,藍海市場機會多

數字金融滲透率尚低,有望快速提升。如前文所述,對比2020年中國、美國市場而言,東南亞的數字金融滲透率較低,以Euromonitor的數據來看,東南亞電子交易和銀行用戶滲透率約爲17%和60%,距離中國43%/95%、美國82%/94%的滲透率有較大提升空間。

數字支付具有減少交易時間和成本的特點。從電子支付市場來看,東南亞存在較大的商業機遇,字支付已經成爲小企業降低交易成本的更好的選擇。2020年東南亞電子錢包市場規模爲389億美元,伴隨著東南亞銀行開戶人口規模的提升、基礎金融服務設施的完善,東南亞電子支付市場滲透率將有進一步的增長空間,Euromonitor預計2025年市場規模可超過1,300億美元。

圖表:數字金融服務滲透率情況

注:東南亞六國指印度尼西亞、馬來西亞、菲律賓、新加坡、泰國和越南

資料來源:Euromonitor,中金公司研究部

圖表:東南亞電子錢包市場規模

資料來源:Euromonitor,中金公司研究部

多元金融服務紅利依舊。除了支付流量入口尚存在市場機遇外,借貸、理財、保險等多元的金融服務需求依然沒有被很好滿足,2021E-2025E的CAGR分別爲35%,30%,29%,紅利依舊。

圖表:東南亞其他金融服務業務的規模

資料來源:谷歌、貝恩咨詢,中金公司研究部

依托集團多元交易場景,廣泛布局金融業務

橫向拓寬産品線,縱向拓寬地域,內生發展和投資並舉。Grab金融服務起始于2017年,在近5年的網約車和外賣業務發展之後,開始基于網約車與外賣板塊的平台流量,發力電子支付板塊推出GrabPay電子,同時發布GrabReward積分獎勵與兌換平台;而後,公司通過自己孵化+對外投資和合作的方式不斷擴大業務版圖。例如爲了進入印尼市場公司2018年投資印度尼西亞領先的數字支付和智能金融服務企業OVO,爲了獲得新加坡數字銀行牌照公司與新加坡電信成立合資公司共同推動牌照批准等;同時公司也根據自身業務優勢以及契合消費者、司機和商家的訴求孵化了涵蓋數字支付、借貸、保險和財富管理等全方位的金融業務。

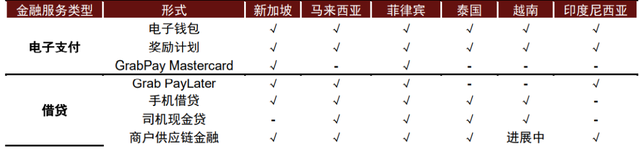

截至目前,橫向來看公司形成了電子支付、借貸、保險、財務管理等全面綜合的金融服務能力;縱向來看公司在東南亞六國新加坡、泰國、菲律賓、越南、馬來西亞、印度尼西亞六個核心市場擁有支付牌照許可,並且主要業務基本實現了全覆蓋,形成橫縱一體的綜合競爭優勢。

► 電子支付類——1)GrabPay:電子支付工具,幫助消費者進行離在線電子支付。同時基于其網約車業務,該支付工具能夠幫助司機和商戶合作夥伴接收線上付款;2)GrabRewards:積分兌換平台,消費者可以通過積分兌換支付乘車或送貨費用,進一步增加用戶粘性;

► 借貸類——1)GrabFinance:金融借貸平台,爲消費者、司機、商戶提供線上和線下的貸款服務等。尤其針對使用Grab司機和商戶,GrabFinance爲其提供了快速便捷的借貸渠道;2)PayLater:消費類金融産品,爲消費者提供購物分期支付選項;3)與新加坡電信運營商“新加坡電信”的合資企業已獲得新加坡數字銀行牌照的批准,公司即將提供包括存貸款在內的全域金融服務。

► 保險類——GrabInsure:保險銷售平台,提供如乘車和包裹遞送保險、個人意外保險、收入保障保險、重疾險、車險和旅行保險等險種。目前平台銷售險種以創新型小額保險爲主;

► 理財類——GrabInvest:投資理財平台。平台提供貨幣市場、短期固定收益理財産品等, 2020 年Grab在新加坡推出首個小額投資産品 AutoInvest,該産品的起投金額爲1美元;

► 其他類別——GrabLink:自研支付服務網關,減少對第三方提供商依賴,降低交易成本。

圖表:Grab金融服務産品分類及運營地區

資料來源:Grab官網,中金公司研究部

金融服務逐漸成爲Grab平台業務的導流和增強用戶粘性的工具

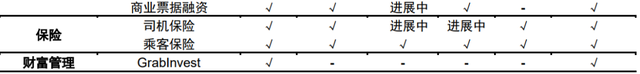

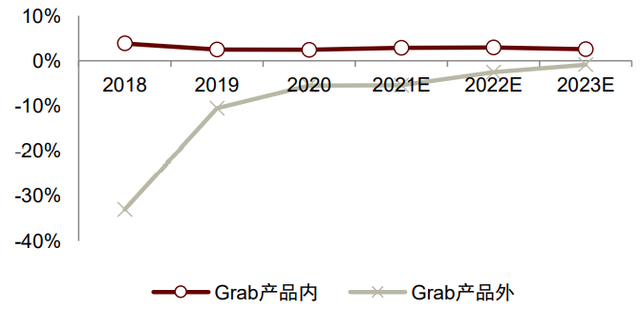

自2018年起,Grab平台交易總額快速提升。2018年平台支付總額爲22億美元,其中Grab産品外支付總額爲5億美元,占比22.7%;2020年平台支付總額達到89億美元,年化增長率達到59.3%,其中Grab産品外支付總額達40億美元,占比44.9%,非Grab産品的電子支付總額比例顯著提升。公司公告顯示,GrabPay爲平台帶來了1.8倍的消費者使用服務增長,2.2倍的消費平均支付總額增長與2.2倍消費者留存率提升。說明Grab金融服務已不再是一個輔助服務,反而可爲Grab業務産品導流,進一步鞏固了整體消費者的流量規模。

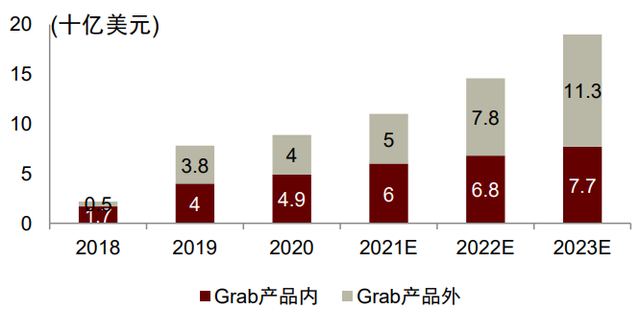

金融産品更加多元化,貨幣化趨勢加強。除了支付業務板塊外,Grab在其他金融服務領域的拓展迅猛,2020年非支付板塊的金融服務的調整後營收已達2200萬美元,占所有業務調整後營收規模6%;公司預計2023年其非支付業務調整後營收將達到3.38億美元,占比提升至53.7%,成爲其金融業務發展的主要驅動力之一。

圖表:金融業務平台交易總額TPV(按産品類型)

資料來源:Grab官網,中金公司研究部;注:預測數據爲公司預計

圖表:金融業務調整後營收情況(按業務類型)

資料來源:Grab官網,中金公司研究部;注:預測數據爲公司預計

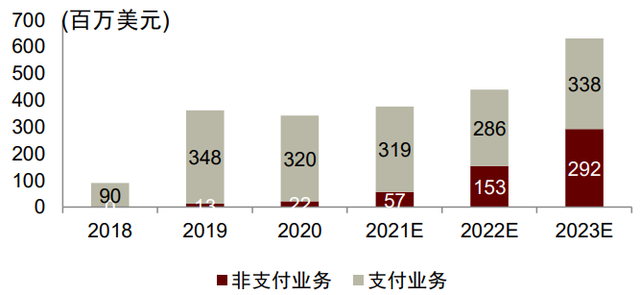

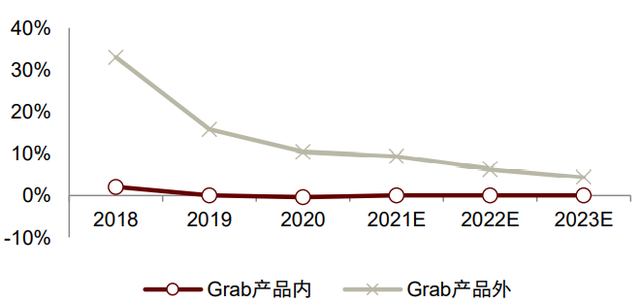

補貼以增強粘性,長期來看補貼率下降明顯。目前公司對于Grab産品外的金融支付給予較高的補貼,2020年補貼占TPV的比例達到11%,因此扣除補貼後的淨抽成率爲-6%。公司預計長期來看,補貼率下降明顯,預計2023年補貼占TPV的比例達到4%,因此扣除補貼後的淨抽成率爲-1%。

圖表:補貼/TPV(補貼率)

資料來源:Grab官網,中金公司研究部;注:預測數據爲公司預計

圖表:扣除補貼後的經調整淨收入/ TPV(抽成率)

資料來源:Grab官網,中金公司研究部;注:預測數據爲公司預計

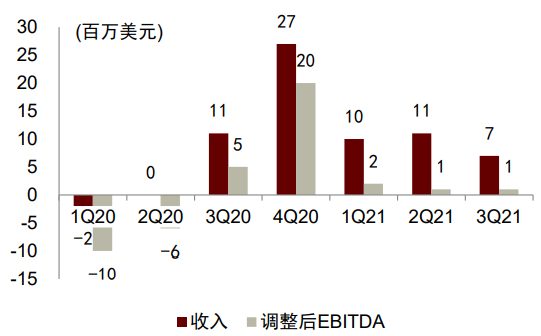

企業和創新業務:抓住數字化機遇,打造業績新增長點

當前Grab企業和創新業務主要包括廣告業務以及反欺詐服務産品,盡管收入占比較小,但增長顯著,已開始盈利。1-3Q21,Grab企業和創新業務實現收入0.28億美元,同比增長211%,GMV從去年同期0.21億增長至1.01億,調整後EBITDA爲0.04億美元,實現由負轉正。雖然企業和創新業務當前收入占比較小,但增速顯著,且調整後EBITDA爲正。單三季度來看,實現收入0.07億美元,GMV連續三季度實現增長,同比增速分別爲258%、580%和351%,調整後EBITDA連續三季度爲正,分別爲0.02億美元、0.01億美元和0.01億美元,

圖表:企業和創新業務GMV

資料來源:公司公告,中金公司研究部

圖表:企業和創新業務收入及調整後EBITDA

資料來源:公司公告,中金公司研究部

數字廣告或有效提升平台貨幣化率。根據Euromonitor的數據,2020年,在線廣告支出增長到總廣告支出的34%,即 62 億美元,是2016 年占比的兩倍以上,廣告行業也逐漸向數字化轉型,預計到2025年或達到108億美元,2020-2025E市場規模CAGR爲12%。從消費者角度看,Euromonitor調查顯示55%的消費者認爲數字廣告在決定他們選擇産品、品牌或服務方面具有影響力。從企業角度看,以中小微企業爲代表的公司逐漸意識到加大數字廣告投放的重要性。例如,印尼相關部門統計,截至2020年6月,已有超過900萬中小企業使用數字技術進行廣告投放。Grab抓住企業數字化營銷轉型的趨勢,推出GrabAds産品允許商家和B2B客戶在 Grab 應用程序上投放廣告,並利用數據來更好地進行用戶畫像。公司披露截至2021年上半年,已有47%的平台商家使用了其廣告服務。此外,Grab還充分利用線下資源,通過車內廣告、移動廣告牌等形式向B2B客戶提供線下廣告。

如何看待Grab的核心競爭力?

超級APP打造飛輪效應,多業務聯動有效降本增利

Grab App的核心定位是立足東南亞居民本地生活的超級App,其爲消費者、商家和司機提供的移動終端中均集成了衆多相關業務,使得各個業務之間能在消費者中實現導流、使得出行、配送業務之間的運力資源充分共享,不僅實現對新互聯網用戶的搶占,而且提高業務內與業務間的運營效率,最大化打造業務飛輪效應。

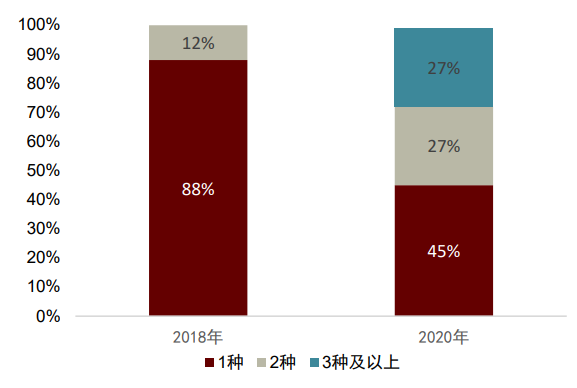

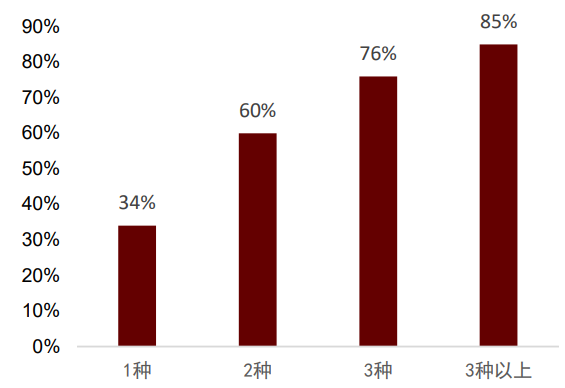

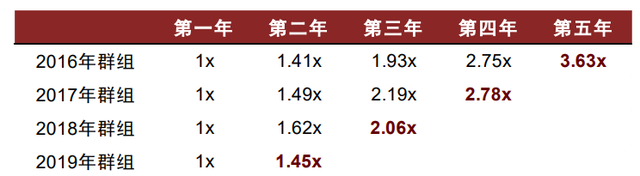

► 消費者:Grab面向終端消費者提供本地化的一站式服務。消費者可以通過Grab更便捷地獲得日常高頻所需要的服務(餐飲、出行、金融等),業務的不斷豐富增加了消費者的數量、使用頻次、留存率和消費支出。2020年末MTU中54%用戶使用2種及2種以上,較2018年增加4.5倍。根據公司公告,消費者在Grab平台使用的産品數與客戶留存率正相關,使用三種以上産品的用戶留存率爲85%,是使用一種産品的用戶留存率的2.5倍。同時,隨著用戶使用時間的推移,其在平台上的花費都呈現不同程度提升,例如2016年注冊的用戶在2021年的花費大約是2016年的3.6倍(包括出行、GrabFood、GrabMart和GrabExpress)。

► 商家:全面賦能中小商家。根據Grab招股書,截至2Q21,公司在有超過200萬注冊商戶,覆蓋從小餐館、便利店和雜貨店到跨國連鎖店和酒店、旅行社等。線上營銷的主要優勢是使得商戶不再受局限于其本身的區位條件,通過線上營銷而獲得更好的曝光,從而提高單店的收入。更多的用戶群體吸引更多的商鋪入駐Grab平台,不僅可以提升對消費者的價值,同時隨著商家密度的提升可以縮短交貨時間並改善消費者的體驗,提升用戶黏性,促進用戶在平台的消費,擴大Grab的收入,形成良性循環。

► 司機:更加靈活的就業和更好的報酬。1)靈活就業:Grab平台的司機可以在出行和外賣服務之間切換,例如根據Grab的招股說明書,截至2021年6月,泰國Grab 66%的兩輪車司機同時服務出行和外賣服務。2)更好報酬:根據Nielsen IQ于2021年4月對5,000多名司機/配送員進行的調查,46%的受訪者表示他們在成爲Grab平台上的司機合夥人之前沒有工作,61%的受訪者同意他們能夠通過與Grab平台的合作獲得更高的平均月收入。而司機供給的增加也將有效提升資源匹配效率,提升用戶體驗,吸引更多用戶使用相關服務,從而擴大Grab的收入。根據Grab招股書與季度公告,截止2Q21,Grab平台已經擁有500萬注冊司機,同比2Q21數量翻倍。

金融服務産品支撐著Grab的生態系統,促進無縫交易,並爲交叉銷售提供額外的機會。Grab提供服務越多,用戶在其應用上的參與程度就越高,也能吸引新用戶的加入,而不斷擴大的用戶基數也將促進商業和合作夥伴的入駐,從而進一步豐富Grab所能提供的産品和服務,實現更好的留存與納新,同時降低服務的邊際成本。參與者與平台之間的持續互動創造了一個充滿活力的生態系統,對Grab的整體業務具有高度的協同作用,形成了Grab的生態飛輪。在過去兩年,平台上使用一個以上産品的消費者比例從2018年12月的33%上升到2020年12月的55%。

圖表:使用不同功能數量用戶結構(%MTU)

資料來源:公司公告,中金公司研究部

圖表:使用更多種功能的客戶留存率更高

資料來源:公司公告,中金公司研究部

圖表:使用時間越長的客戶消費金額越高

資料來源:公司公告,中金公司研究部;注:1)2016年群組包括2016年1月1日至2016年12月31日期間在Grab 平台上首次下單的所有消費者;2)不包含金融服務部分GMV,因爲所示時期與金融服務上線時期不匹配,且金融服務GMV的貢獻可能大于Grab的其他服務

飛輪效應幫助公司實現收入提高及成本下降:

► 收入端:如前文所述,業務協同有利于增強消費者的支付頻次和意願。從財務數據上看,2018/2019/2020年每筆交易貢獻總成交額分別爲3.1/4.6/6.6美元,每名用戶貢獻總成交額分別爲249/419/509美元,反映出Grab每筆交易支出和用戶質量的提高,Grab通過提供更多的服務來提升單個用戶在平台的消費支出,從而實現收入的增長。

► 成本端:我們認爲互聯網公司早期獲取和留存用戶需要付出較高成本,包括大額的補貼和營銷費用,但隨著用戶對平台的忠誠度不斷增加,公司可以逐漸削減相關支出。根據公司公告,公司的營銷成本(包括用戶留存、用戶獲取和一般直接營銷成本)占調整後收入比重由2018年105%下降71ppt至2020年34%。2019-2020補貼占GMV比重由19%下降至10%。

先發優勢帶動規模效應,築高行業競爭壁壘

Grab最早進入東南亞市場

從商業模式上看,我們認爲出行和外賣平台的競爭優勢主要在于價格、匹配成功率及時效性、用戶習慣三方面。Grab率先切入市場獲取用戶,形成規模效應實現平台正反饋交互提升商業效率,疊加本地化發展契合東南亞居民使用習慣,而因此構築了行業較高的競爭壁壘。

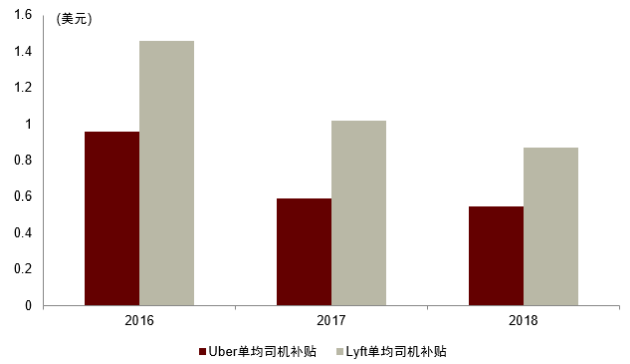

先發優勢:Grab于2012年已在東南亞市場布局,是進入市場最早的公司之一。2018年收購Uber東南亞業務後,ABI Research測算其占據整個東南亞出行市場三分之二的份額。同時,網約車和外賣平台運營在市場導入期需持續地不斷投入大額補貼,一旦補貼斷供或減少,用戶傾向于回流到該市場的頭部平台。以美國Uber與Lyft每單補貼爲例,新興企業Lyft通過長時間高于Uber的每單補貼才得以維持其在美國市場的一定份額。後續東南亞市場參與者若想侵占Grab份額,需要長時間付出高于Grab的補貼投入,競爭成本高(2019年Grab在出行上的補貼投入爲11.37億美元)。

圖表:Uber和Lyft單均司機補貼對比

資料來源:公司公告,中金公司研究部

率先上市加快攻城掠地

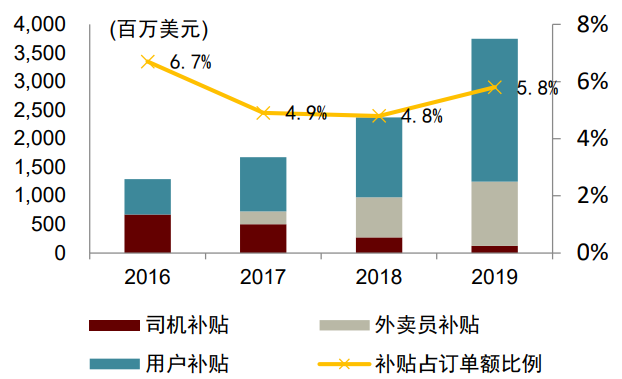

早期“燒錢”+後期精細化運營的行業共性策略,對資金需求較大。參考互聯網企業發展經驗,早期通過燒錢快速搶占市場,後期通過精細化運營提高用戶粘性,降低補貼提高盈利水平,是整個互聯網行業的共性。例如美國出行領域巨頭Uber,在早期通過發放巨額補貼獲取用戶,2016年補貼占訂單額的比例爲6.7%。因此,我們認爲在市場發展的前期擁有雄厚資源和資本支持是關鍵。

圖表:Uber分對象補貼及占訂單額百分比

資料來源:公司公告,中金公司研究部

廣受資本方青睐,上市籌集45億美元,資金雄厚。Grab仍處于典型成長階段,尚未盈利,面對競爭激烈的東南亞市場,Grab需要利用巨額融資向客戶、司機、商家提供補貼,搶占市場,出清對手。公司預計于2023年實現盈利,但受到疫情以及激烈競爭的影響,業務盈利不確定性增強。我們認爲短期Grab業務尚不足以實現自我造血,仍需較大資金的持續投入。自成立以來,Grab就得到多家實力雄厚的資本方的支持,總共獲得融資超過120億美元,這在發展中國家較爲可觀,並隨著美國上市籌集到了45億美元資金,相較于其在東南亞市場的其余競爭對手來說,拓寬了融資渠道,或將有利于其業務規模的再次擴張。

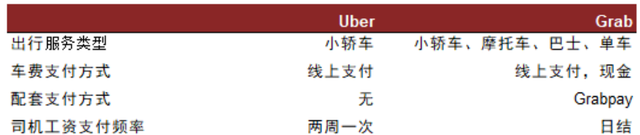

注重用戶體驗,深度本地化提升用戶粘性

本地化運營:東南亞地區並非一個完整的整體,其組成國家多樣的宗教、文化及經濟發展情況對公司本土化能力提出了挑戰。相較于國際化標准化發展的Uber,Grab秉承著永遠比競爭對手更了解東南亞客戶的競爭策略,開發高度本地化的服務産品以贏得市場競爭。首先,Grab根據不同國家展示不同的APP頁面,再以出行服務舉例,在産品設計上,公司在新加坡推出電召巴士Grabshuttle服務而在交通擁堵情況嚴重的菲律賓和柬埔寨公司應地制宜提供GrabTrikes及GrabTukTuks電召摩托車服務。在消費習慣上,考慮到東南亞消費者無電子支付手段,其允許現金支付並研發Grab pay電子錢包解決司機乘客收付兩難的痛點。在工資結算上,Grab根據東南亞司機收款習慣采取了工資日結的方式,增強了平台對司機的吸引力。

圖表:Grab與Uber本地化策略對比

資料來源:Yelowsoft,中金公司研究部

研發充分考慮當地需求:Grab在北京、班加羅爾、克盧日-納波卡、胡志明市、雅加達、吉隆坡、西雅圖和新加坡共設有八個研發中心,布局不僅考慮到了研發人才資源的分布,還體現了研發的本地化。例如考慮到東南亞交通安全問題頻發以及交通路況複雜的現狀,Grab已重點在以下兩個方面加強研發並取得突破:

► 安全強化:在叫車服務上通過面部識別、行程監控等方式檢測安全事故、提高駕駛質量,在 2019 年至 2020 年期間,Grab已成功將平台上的安全事故率(包括道路交通事故和刑事犯罪)降低了40%;

► 路線優化:Grab專有的路線和地圖技術能夠在地圖中添加新的或更小的街道和小巷,司機傳輸的GPS數據可以及時更新未曾識別的路況,從而通過更准確的路線和導航提高司乘體驗,通過實時數據分析,地圖軟件預估到到達時間准確率已達到86%。

根據Grab披露的財務數據,1H21公司研發投入1.7億美元,同比增長23.7%,1H21研發投入占收入(收入爲GMV扣除司機收入)比重14%(滴滴2020年爲13%)。截至3Q21擁有研發人員2699人,占全部員工的32%。

風險提示

勞工關系法律風險。Grab的司機爲獨立承包商身份,而非公司員工。當前網約車平台司機的身份被政府以及工會等團體關注,若司機身份未來轉變爲公司員工,公司將面臨員工最低工資保障、福利待遇以及稅收和罰款等相關支出,或將對公司業務和財務造成一定的不利影響。

數據安全法律風險。Grab業務涉及大量個人敏感數據,同時在多個國家和地區運營,因此可能會面臨各國基于用戶隱私以及數據保護的審查、監管和行動,包括但不限于下令暫停、中止其運營的全部或部分業務,或將對公司經營和業績産生負面影響。

疫情恢複不及預期。疫情對于公司出行業務影響較大,若疫情未能得到有效控制,或觸發政府對于出行的限制以及降低消費者出行意願,從而影響公司業績。

文章來源

本文摘自:2022年1月5日已經發布的《Grab:東南亞本地生活的超級APP》

張文傑 SAC 執業證書編號:S0080520120003SFC CE Ref:BRC259

吳維佳 SAC 執業證書編號:S0080521010011SFC CE Ref:BHR850

顧袁璠 SAC 執業證書編號:S0080121090152

王秋婷 SAC 執業證書編號:S0080121030013

趙欣悅 SAC 執業證書編號:S0080518070009SFC CE Ref:BNN872

法律聲明

特別提示

本公衆號不是中國國際金融股份有限公司(下稱“中金公司”)研究報告的發布平台。本公衆號只是轉發中金公司已發布研究報告的部分觀點,訂閱者若使用本公衆號所載資料,有可能會因缺乏對完整報告的了解或缺乏相關的解讀而對資料中的關鍵假設、評級、目標價等內容産生理解上的歧義。訂閱者如使用本資料,須尋求專業投資顧問的指導及解讀。

本公衆號所載信息、意見不構成所述證券或金融工具買賣的出價或征價,評級、目標價、估值、盈利預測等分析判斷亦不構成對具體證券或金融工具在具體價位、具體時點、具體市場表現的投資建議。該等信息、意見在任何時候均不構成對任何人的具有針對性的、指導具體投資的操作意見,訂閱者應當對本公衆號中的信息和意見進行評估,根據自身情況自主做出投資決策並自行承擔投資風險。

中金公司對本公衆號所載資料的准確性、可靠性、時效性及完整性不作任何明示或暗示的保證。對依據或者使用本公衆號所載資料所造成的任何後果,中金公司及/或其關聯人員均不承擔任何形式的責任。

本公衆號僅面向中金公司中國內地客戶,任何不符合前述條件的訂閱者,敬請訂閱前自行評估接收訂閱內容的適當性。訂閱本公衆號不構成任何合同或承諾的基礎,中金公司不因任何單純訂閱本公衆號的行爲而將訂閱人視爲中金公司的客戶。

一般聲明

本公衆號僅是轉發中金公司已發布報告的部分觀點,所載盈利預測、目標價格、評級、估值等觀點的給予是基于一系列的假設和前提條件,訂閱者只有在了解相關報告中的全部信息基礎上,才可能對相關觀點形成比較全面的認識。如欲了解完整觀點,應參見中金研究網站(http://research.cicc.com)所載完整報告。

本資料較之中金公司正式發布的報告存在延時轉發的情況,並有可能因報告發布日之後的情勢或其他因素的變更而不再准確或失效。本資料所載意見、評估及預測僅爲報告出具日的觀點和判斷。該等意見、評估及預測無需通知即可隨時更改。證券或金融工具的價格或價值走勢可能受各種因素影響,過往的表現不應作爲日後表現的預示和擔保。在不同時期,中金公司可能會發出與本資料所載意見、評估及預測不一致的研究報告。中金公司的銷售人員、交易人員以及其他專業人士可能會依據不同假設和標准、采用不同的分析方法而口頭或書面發表與本資料意見不一致的市場評論和/或交易觀點。

在法律許可的情況下,中金公司可能與本資料中提及公司正在建立或爭取建立業務關系或服務關系。因此,訂閱者應當考慮到中金公司及/或其相關人員可能存在影響本資料觀點客觀性的潛在利益沖突。與本資料相關的披露信息請訪http://research.cicc.com/disclosure_cn,亦可參見近期已發布的關于相關公司的具體研究報告。

本訂閱號是由中金公司研究部建立並維護的官方訂閱號。本訂閱號中所有資料的版權均爲中金公司所有,未經書面許可任何機構和個人不得以任何形式轉發、轉載、翻版、複制、刊登、發表、修改、仿制或引用本訂閱號中的內容。