“倒春寒”?不寒!新造船市場進入上升周期大勢已然

一季度全球經濟複蘇放緩,通脹水平居高不下,市場風險顯著提高。在此環境下,2022年一季度世界新造船成交量同比大幅下滑,不過仍遠高于“十三五”同期均值。中韓兩國依舊是接單主力,LNG運輸船成交暴增,其它主力船型同比負增長。中長期持續看好,船隊運力供需關系短期難緩解,航運綠色低碳轉型繼續加速,造船新周期上升動力十足。但要看到市場短期風險仍然存在,交付時間、相對較高的船價以及由散發疫情、地緣政治等突發事件導致的全球經濟波動也將給今年世界新造船市場成交帶來較大不確定性。

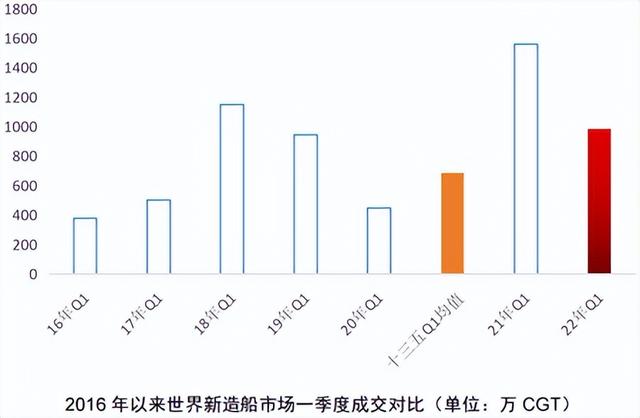

1、世界新造船成交同比大幅下滑,仍遠高于“十三五”同期均值

根據中國船協(CANSI)、克拉克森等機構統計數據,2022年一季度世界新造船市場成交1837萬DWT、985萬CGT,同比分別下降61.2%、37.4%。不同于同比下降,季度環比則呈現回升勢頭,一季度環比增長11.3%(CGT計)。可以看到一季度世界新造船市場同比出現較大下滑,主要原因是受2021年一季度高基數效應影響(曆史第五高),排除2021年一季度非典型值,實際上今年一季度全球成交量比2016-2020年同期均值仍要高出43.6%,新造船市場進入上升周期的趨勢沒有改變。

2、中韓兩國船廠接單最多,歐亞兩地船東下單最積極

從新接訂單國家分布來看,以DWT計,中國成交993萬DWT,占世界份額48.6%,排名第一;韓國成交873萬DWT,占世界份額42.7%,排名次之;以CGT計,韓國第一(499萬CGT)、中國第二(441萬CGT),兩國合計占全球總量92%。世界造船業自2016年市場進入新一輪調整期以來,中韓兩國造船業已經成爲當下全球新造船市場下的核心力量,兩國在産品結構、技術水平、生産能力、産業鏈協同等方面能力相當,雙方在市場競爭中以不同指標計算總量互有勝負已是很自然的市場現象。

我們要看到的是,中國造船業在接單結構上以集裝箱船、大型LNG運輸船、PCTC等高附加值及以雙燃料爲代表的環保新船型等産品結構上的巨大變化,這些明顯優于韓方。未來,航運綠色、智能革命大趨勢下,不僅是中韓兩國,其它海事、造船強國也將展開更激烈、更深入的競爭與合作,互爲對手、互爲朋友的發展環境將長期持續下去。

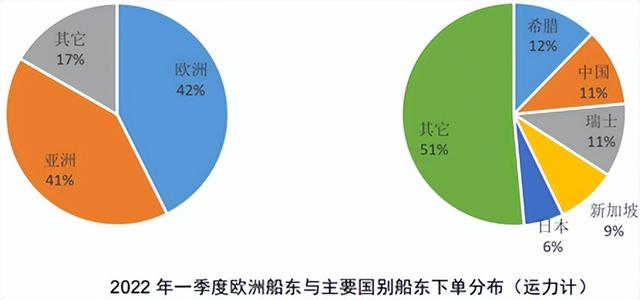

從船東分布來看,歐洲和亞洲船東分別以783萬DWT和748萬DWT位列一二。具體國家中,希臘、中國、瑞士、新加坡、日本排名前五。希臘船東超過65%的訂單在韓國船廠下單,中國船東全部訂單均在本國船廠下單;有意思的是,作爲航運與造船大國的日本,一季度有44%訂單被韓國船廠拿下,大幅超過在本國船廠的比例(約35%)。

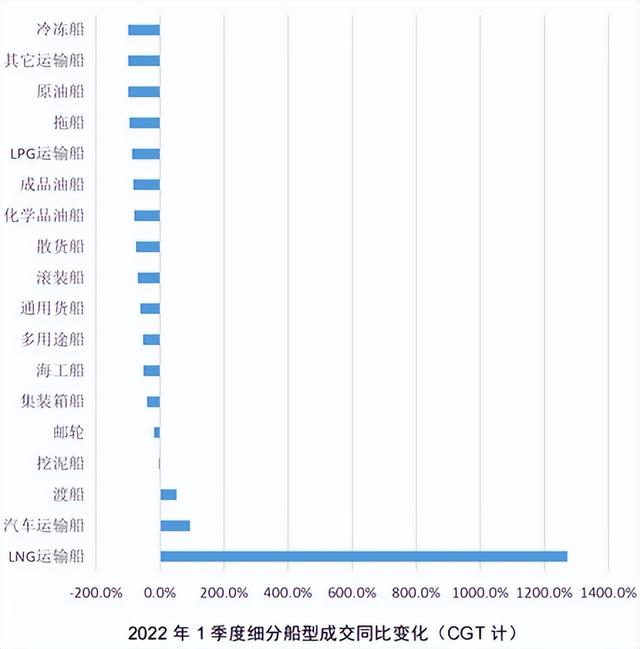

3、LNG運輸船成交增幅“一騎絕塵”,PCTC成交增幅翻倍,其它主力船型同比負增長

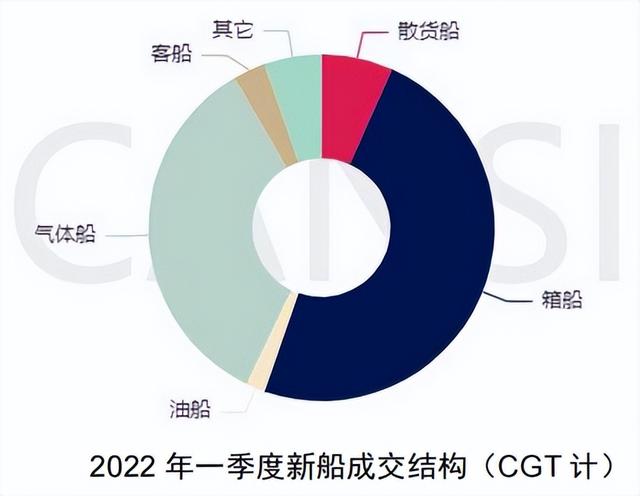

集裝箱船、氣體船是一季度成交占比較高的主力船型,特別是集裝箱船繼續保持較高規模的成交說明市場依然看好未來班輪運輸。從增速上來看,LNG運輸船成交同比增幅超過12倍,PCTC、渡船增幅也分別達到94.2%和52.2%,其它船型成交量則出現同比減少。在LNG運輸船的強勢帶動下,一季度五大主力船型中,也僅有氣體船實現大幅增長,其它油、散、集、客船等船型均現下滑。可以看到,世界清潔能源需求、歐洲能源進口替代以及當下LNG海運價格等長短期因素相結合推動了更多LNG運輸船訂單落地,未來持續看好該船型市場。

另外,全球供應鏈緊張、新能源汽車需求旺盛、環保規範實施以及全産業鏈的碳足迹核算等一系列因素進一步促使PCTC船隊加速更新步伐,以雙燃料動力爲主的大型汽車運輸船成爲船東下單的主要方向。

4、中長期繼續看好:船隊運力供需關系短期難緩解,航運綠色低碳轉型繼續加速,造船新周期上升動力十足

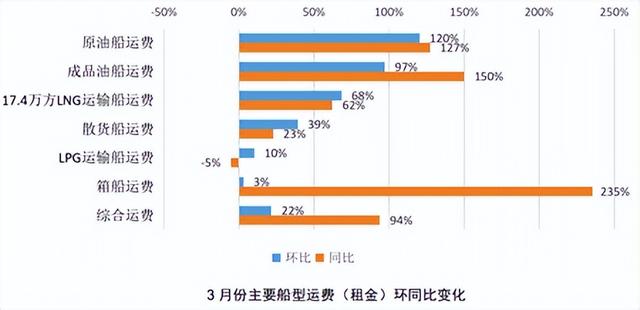

“淡季”不淡,航運運費持續保持大幅增長。2022年3月綜合運費再次突破4萬美元/天關口(曆史上2004年11月、2007年11-12月、2008年5-6月、2021年10月),環比增長22%,同比增長94%;通常,每年一季度屬于航運運費傳統低谷期,今年一季度受俄烏沖突等突發事件影響運費提前進入年度回升周期。分版塊來看,環比變化中,國際油運市場反彈明顯,LNG和散貨運費增速繼續保持較快增長,箱船運費小幅增長3%;同比變化中,除LPG船減少5%外,各船型運費均保持增長,箱船增幅超過2倍,成品油船、原油船增幅超過1倍,LNG與散貨船的增幅也達到62%和23%。

目前來看,雖然港口擁堵有緩解迹象,但實際運轉效率需要較長時日逐步恢複,二手船價格攀升勢頭也側面證明了運力供需緊張的事實。另外,疫情反複、歐洲戰事及連帶效應刺激了煤炭、石油、天然氣、糧食等大宗商品海運需求,推動物量和運距“雙提高”,有利于維持當前的高運價。

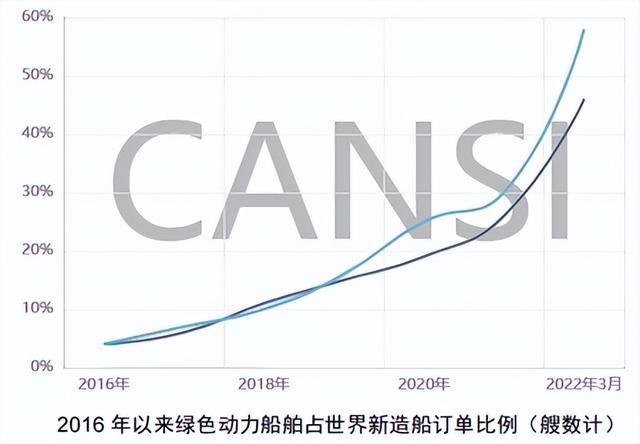

航運綠色轉型持續加速。一季度,新造船采用綠色燃料動力方案的訂單比例繼續擴大,以運力和艘數計分別達到58%和46%,均創下曆史新高,這一比例五年前還不到一成。

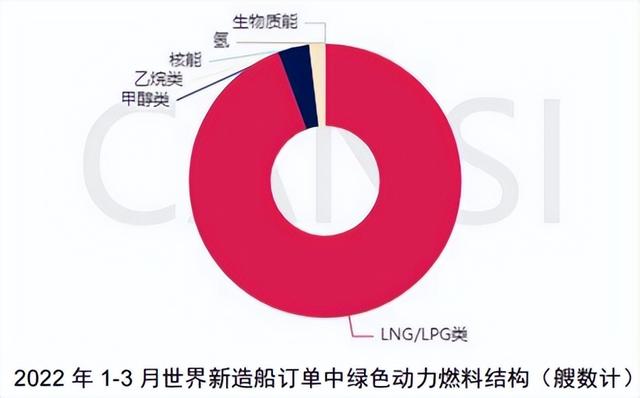

目前訂單船型的綠色動力燃料主要以LNG爲主(已艘數計超過90%),其他替代燃料類型如甲醇占比3.4%,乙烷占比0.6%,另外一季度已有20多艘新訂單采用氨燃料預留的設計。相關預測機構分析稱,以總噸計27%的船隊超過15年船齡。

預計到2026年,若不降低航速或進行改造,現有船隊中的油輪、散貨船和集裝箱船超過40%將獲得‘D’或’E’的CII評級,連續三年被評爲D級或在任何一年被評爲E級的船舶將需要實施補救計劃,這意味著全球有超過四成的運營船舶都有可能無法滿足即將到來的CII評級。從上下遊産業鏈來看,更多世界級貨主公司加入到産業鏈全周期減碳行動當中,致力于減少航運業碳排放的“零排放聯盟(Getting to Zero Coalition)”在最新分析報告中指出,零排放航運項目的數量在去年幾乎翻了一番,關注綠色船舶技術和替代燃料生産的項目明顯增加,從106個增加到203個,進一步加速船隊綠色轉型。

5、短期注意:交付時間、相對較高的船價以及由散發疫情、地緣政治等突發事件導致的全球經濟波動對新造船市場影響

目前,全球船廠手持訂單超過2億DWT,主流船廠訂單交付已排至2-3年之後,意味著今年下單船舶有可能2025年之後才到船東手中。

根據中國船協測算,2021年底全球造船業有效産能利用率升至93%,中韓兩國更是接近97%,全球造船業進一步釋放産能滿足大量訂單的空間有限。另外,2022年3月,克拉克森新造船價格指數爲156.17,同比上漲20%,當前價格指數也是2008年超級周期之後最高點,不過從2021年底以來月度環比增速已經明顯放緩,新造船價格有進入平台期的趨勢。中小船東能否適應交船時間較長、船價相對高的市場環境有待觀察。當然,好消息是船東應該不差錢,2021年僅集運業盈利就超過1900億美元,希望大幅增加的利潤可以讓船東忽略這些問題。疫情散發對短期市場的沖擊也不可忽視,商務接單、交付周期等市場活動在一定時期內受到限制。

同時,無論是俄烏沖突引起的地緣政治變化還是美聯儲加息對經濟短期內複蘇並沒有積極的作用,IMF已經將2022年世界經濟增速預測值下調0.5個百分點至4.4%,經濟增速下滑不利于海運需求擴大,有蔓延至新造船市場的風險。再結合前文提到的2021年基數較高,2022年全年接單有可能回落,但總量將仍高于“十三五”同期。(本文作者 曹博)中國船舶工業行業協會