最近房東有沒有漲房租呢?

還房貸的時候有沒有發現漲了呢?

這一切都是爲什麽?

對于以前不太關注這些事情的朋友們來說

生活上的改變

也足以引起大家的困惑了

這一切都指向了一個重要的原因

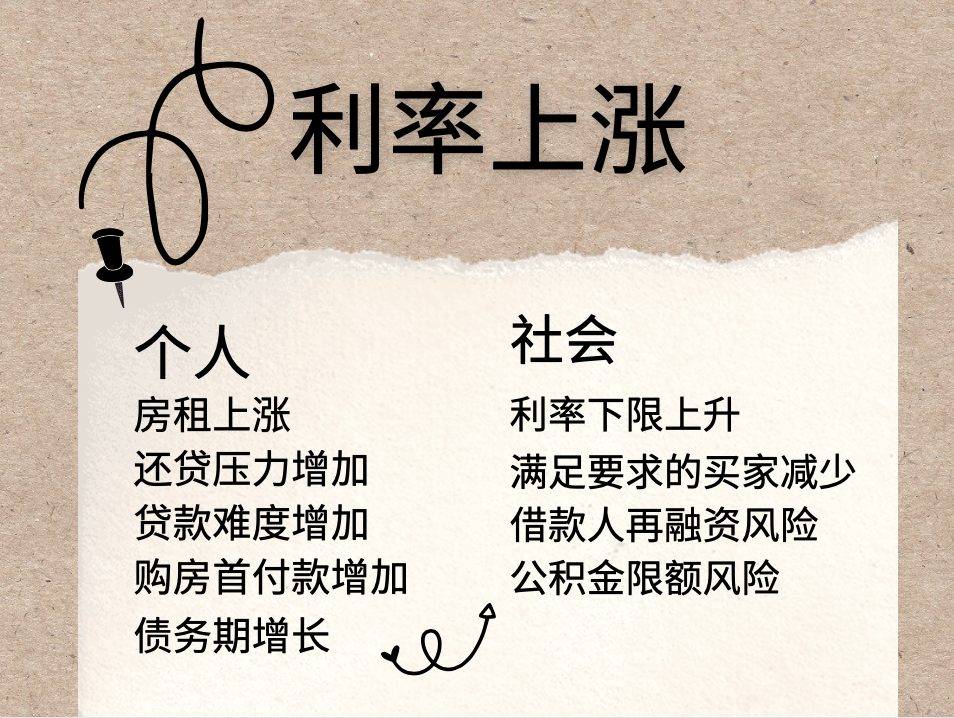

利率上漲

那麽利率上漲究竟對大家的生活會帶來什麽樣的影響?

今天小編將從個人家庭和社會環境兩方面出發

按照短期到長期的順序

來給大家詳細介紹一下

偷懶的朋友可以直接拉到最後一張圖

不過還是建議大家仔細看看哦

畢竟買房子是大事

不論是租房人士

還是准備買房子

又或者是已經買了房子的大家

相信這篇文章都會給你帶來不一樣的思考

你要多付多少錢買你的房子?

現在組屋優惠貸款利率爲2.6% ,

大多數浮動利率的房屋貸款利率約爲3%。

固定利率貸款在3.6%至3.85%

但是一些銀行已經把固定利率産品撤出了市場

短期內借款人可能不會感受到加息一個百分點的影響

但從長期來看

這可能對房地産收益産生相當大的影響

對個人來說

假設今年上漲一個百分點

一個貸款爲S$1M/25年的人

他們每個月要支付的錢會從S$4,239升到S$4,486

即每月多付S$247

好像並沒有多很多

但是25年的增長加起來一共會多S$171,071

還是很可觀的!

對社會來說

更長時期內的影響包括以下四點:

1.利率下限上升

利率下限必然高于住房貸款的市場利率

這是爲了要確保

借款人不會過度舉債

如果住房貸款利率繼續上升

利率下限也將隨之上升

這意味著購房者獲得住房貸款的難度加大

因爲購房者需要越來越高的收入來滿足各種限制

買家可能需要通過延長貸款期限或減少借款來降低月還款額

可能會導致更高的房産預付款

更長的債務期

即便是購房需求還是很高

能夠進入市場的買家數量或許會因此減少

2.房租上漲

鑒于新加坡的租賃市場正處于六年來的峰值

而且沒有降溫的迹象

可以預見

大多數房東將提高價格

並將升高的成本轉嫁給租戶

即使你選擇不買房

也無法逃避利率上升的影響

3.借款人的再融資風險

從2008/ 09年一直到2021年

一個普遍說法是“如果利率上升,你總是可以再融資”

但是現在情況有了改變

當購房者試圖再融資的時候

可能會發現市場上不再有更劃算的貸款了

而與此同時

原本還可以承擔的貸款也因爲利率上漲而變得難以維系

不過到目前爲止

新加坡的購房者似乎一直很謹慎

這樣的案例似乎並不多

但這個可能性還是要牢記在心

4.公積金限額的風險

這也是非常重要的一個點

目前的公積金提款限額是房産價值的120%

利率上升意味著

要從公積金中扣除更多的錢來償還住房貸款

所以可能會更快地達到上限

假如是在一個很不巧的時候

(敲木頭)

比如退休時間左右

這個時候改用現金可能會對生活造成很大不便

最後用一張圖概括一下

希望能給大家帶來一些思考哦~