2019年3月5日

買入 (維持)

收盤價:SGD 1.300 | 預測DIV:SGD 0.004

目標價:SGD 1.670 | 總回報:28.8%

投資概要

中國民航信息網絡為中國最大的航空業信息系統供應商,研發系統功能例如:航班控制、機票分銷、值機、配載、結算及清算和航空物流。我們採用現金折現法進行估值,並得出目標價$27.18港元,對應2018/19年市盈率分別為27.6倍及24.4倍,並給予“增持”評級,潛在回報約17.7%。(現價截3月6日)

運輸量和機場數目持續上升之下,航空信息系統將會有理想的增長空間

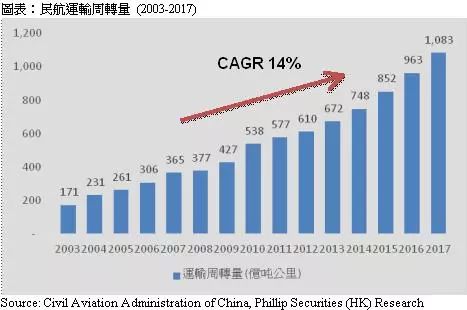

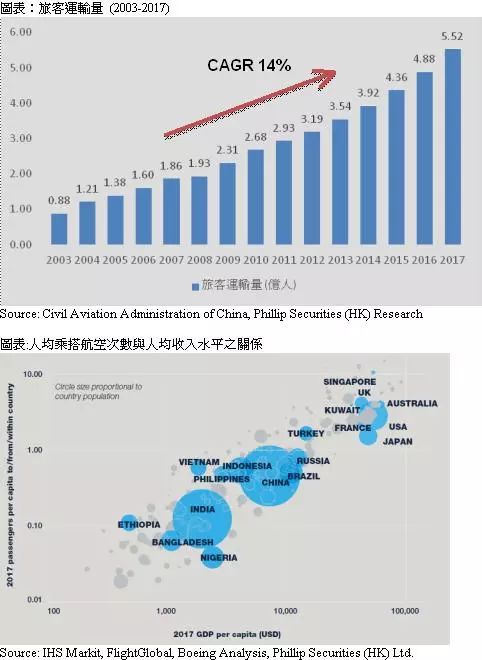

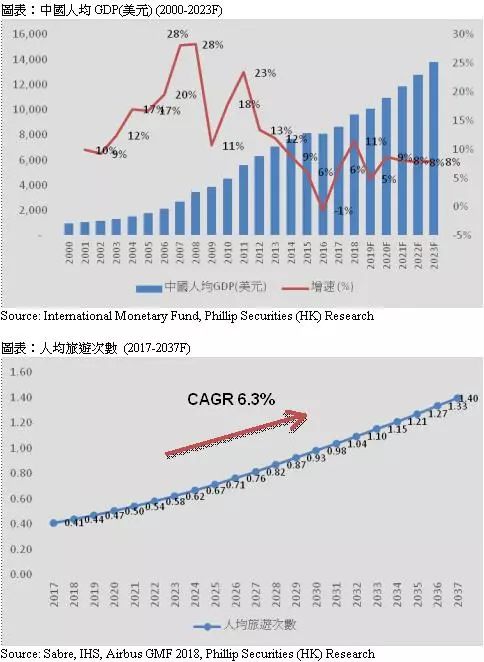

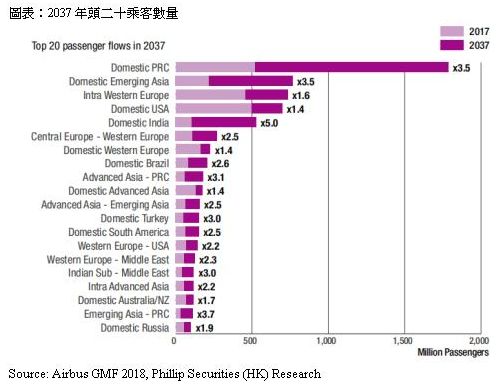

中國的民航業運輸量自2003年便一直穩步向上。根據中國民航空局,民航運輸周轉量自2003年便而14%平均複合增長率上升,在2017年已達到1,083億公裏。就旅客需求而言,中國旅客運輸量自2003亦穩步上升,由2003年的0.88億人次升至2017年的5.52億人次,年均複合增長率約為14%。而據空中巴士分析,中國的人均旅遊次數將會由2017年的0.41次上升至2037年的1.40次,20年平均複合增長率為6.3%。其中,2037年的中國國內航班乘客數量將會是2017年的3.5倍,亦會是未來20年乘客數量最多的地區,20年平均複合增長率為6.4%。

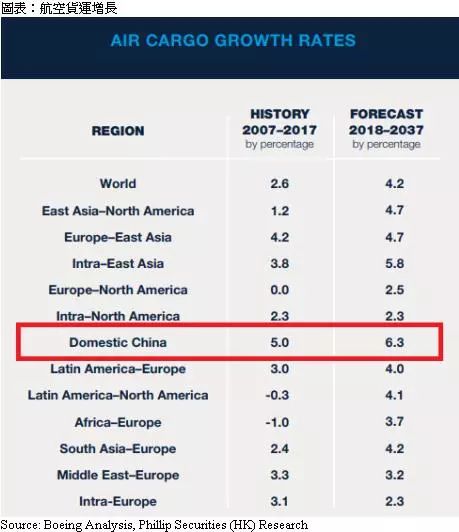

根據波音公司預測,中國2018-2037年的國內的航空貨運增長為6.3%,是增速最快的地區。另外,根據《中國民用航空發展第十三個五年規劃》中,中國政府目標在2020年運輸總周轉量達到1,420億噸公裏,旅客運輸量7.2億人次,貨郵運輸量850萬噸,年均增長率分別為10.8%、10.4和6.2%。

《中國民用航空發展第十三個五年規劃》中提出在2020年民用運輸機場達到260個左右。按照目標來算,2018-2020年每年需平均興建10.3個機埸,並高於過往12年之平均。

行業被集團壟斷,惟收費受限制

集團為中國國內唯一航空信息服務供應商。國內除了春秋航空和九元航空之外,其他國內航空公司均使用集團的航班控制、機票分銷及值機等系統。雖然沒有明文政策表明集團為國內唯一航空信息服務供應商,然而,中國政策一直沒有容許國內航空公司使用國外的GDS,因此這變相確立了集團在國內壟斷的地位。

「航班控制系統服務」及「電子旅遊分銷系統服務」的指導價上限為國內航線每一旅客航段支付的累進預訂費介乎人民幣4.5元至人民幣6.5元,國際航線則介乎人民幣6.5元 至人民幣7元 。

多家航空公司為集團之股東

中國國航、中國東航及中國南航分別持有集團股權9.17%、11.22%及11.94%,合共32.33%。而其他航空公司亦合持有6.51%股權。航空公司客戶作為集團之股東使雙方利益部程度緊扣在一起,減低航空公司要打破集團壟斷的意欲,同時亦迫使集團提供更好的服務予其股東。

公司簡介

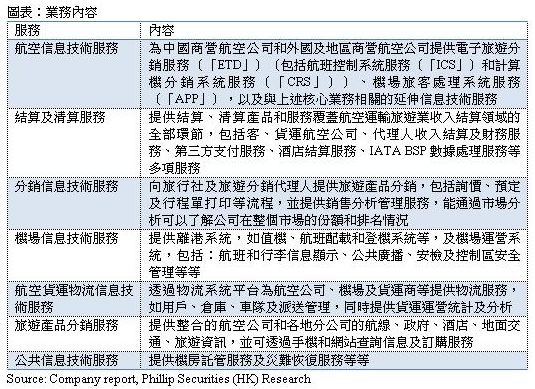

集團為中國最大的航空業信息系統供應商,研發系統功能例如:航班控制、機票分銷、值機、配載、結算及清算和航空物流。服務對象包括航空公司、機場、旅遊產品供應商、旅遊社、貨運商、IATA等大型國際組織及政府。集團的業務分成七類:1. 航空信息技術服務、2. 結算及清算服務、3. 分銷信息技術服務、4. 機場信息技術服務、5. 航空貨運物流信息技術服務、6. 旅遊產品分銷服務及7. 公共信息技術服務。

集團收入自要分成四部份:1. 航空信息技術服務、2. 結算及清算、3. 系統集成服務及4. 數據網絡及其他。

1. 航空信息技術服務

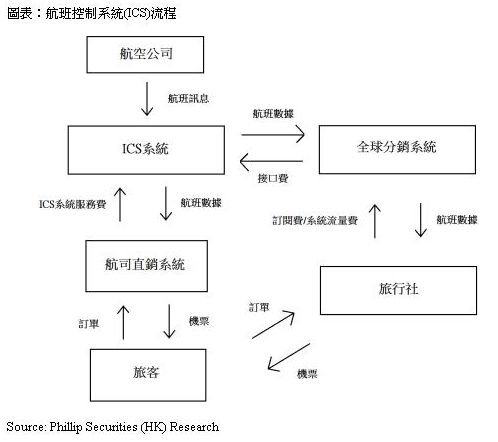

該部份收入在2017年佔總收入58%,達至38.8億人民幣,同比增長10.9%。2018上半年該部份收入亦達到20.4億人民幣,同比上升7.5%。該部份業務主要對應上述業務內容中的航空信息技術服務,當機票經集團的航班控制系統(ICS)、計算機分銷系統(CRS)及機場旅客處理系統(APP)產生、分銷及使用時,集團便會根據處理量對航空公司收取系統處理費。對國內航空公司,收費會根據用量提供一定折扣,因此這項收入增速會略低於處理量增速。

2. 結算及清算

該部份收入在2017年為5.6億人民幣,佔總收入8%,同比增速約7.2%。而在2018上半年,該收入為2.9億人民幣,同比上升約7.4%。該部份業務主要對應上述業務內容中的結算及清算服務。這項收入和機票票量和票面金額有關,而且不單只是客票,還包括航空貨物及郵件,然後集團按金額抽成一定百份比。除非是票面價格有大幅波動,否則將會與系統處理量增速差不多。同時,這板塊有部份收入來自系統更新,因此還會有一定波動性。

3. 系統集成服務

這項收入在2017年為7.4億人民幣,佔總收入11%,同比下跌約21.7%。在2018上半年收入為3.9億人民幣,同比上升約67.4%。該項收入來自集團向機場、商營航空公司以及其他機構客戶提供的硬件集成,軟件集成及數據信息集成服務。由於這項收入是根據集團所中標的項目多少決定,因此波動性特別大。另外,收入確認是則按照工期進度。

4. 數據網絡及其他

這項收入在2017年為15.6億人民幣,佔總收入23%,同比上升約23.6%。在2018上半年,該項收入約8.0億人民幣,同比增長為11.1%。這收入主要來自向代理人提供的分銷信息技術服務,向酒店等旅遊產品供應商提供的旅遊分銷服務,向商營航空公司、機場、貨運商提供的航空貨運物流信息技術服務,以及機場信息技術服務、公共信息技術服務等其他業務。假如旅行代理人需要購買機票等由集團負責分銷的旅遊產品,他們必需使用集團的分銷系統終端,因此這項收入主要跟隨代理人市場增速。系統收費分兩種,第一種是根據帳戶收費;第二種是根據流量收費。

投資概要

行業分析

商業模式

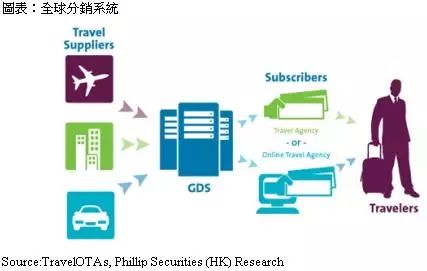

集團主要業務為營運及推銷全球分銷系統(Global Distribution System)。全球分銷系統是一套把不同旅行產品供應商(Travel Suppliers)及旅行社和旅行代理人(Travel Agencies)連接的系統。透過這系統,旅行社和旅行代理人可以對旅行產品進行詢價、預訂及出票,最後向旅客提供一套完整的旅遊產品及服務。

行業前景

由於航空信息系統需求主要受民航業發展所影響,因此我們透過分析民航業來了解航空信息系統行業的需求。

中國的民航業運輸量自2003年便一直穩步向上。民航運輸量一般會以運輸周轉量來衡量,該指標由運輸量和平均運距相乘而得,並同時考慮貨物周轉量和旅客周轉量。根據中國民航空局,民航運輸周轉量自2003年便而14%平均複合增長率上升,在2017年已達到1,083億公裏。另外,即使在2008年金融海嘯下,運輸周轉量亦依然錄得正增長,可見民航業總體平穩向上。

民航需求主要來自旅遊和貨運,因此我們將個別分析這兩方面。就旅客需求而言,中國旅客運輸量自2003亦穩步上升,由2003年的0.88億人次升至2017年的5.52億人次,年均複合增長率約為14%。

對於未來需求,根據波音研究分析,人均乘搭航空次數與人均收入水平成正向關係。換言之,當一個國家的人民愈富裕,人均乘搭航空次數亦會愈多。根據國際貨幣基金組織預測,中國人均GDP在2019-2023的5年平均複合增長率為7.4%。在2023年人均GDP將達到13,780美元。而據空中巴士分析,中國的人均旅遊次數將會由2017年的0.41次上升至2037年的1.40次,20年平均複合增長率為6.3%。其中,2037年的中國國內航班乘客數量將會是2017年的3.5倍,亦會是未來20年乘客數量最多的地區,20年平均複合增長率為6.4%。

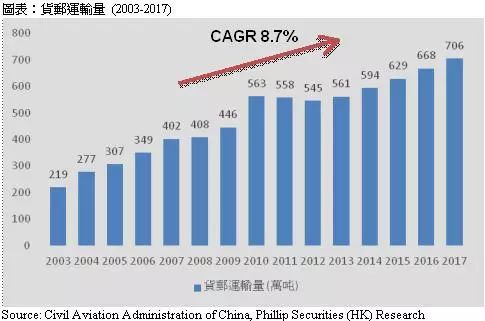

就貨運需求而言,貨郵運輸量亦同樣呈上升趨勢,在2017年達到706萬噸,年均複合增長率約為8.7%,低於旅客運輸量增速。惟相比旅遊需求,貨運需求較為波動,在2011及2012曾錄得負增長。

根據波音公司預測,中國2018-2037年的國內的航空貨運增長為6.3%,是增速最快的地區。快速的增長主要因為中國經濟迅速及中產階級崛起。然而,近日來中美貿易摩擦對短期來的航空貨運帶來一定不明朗因素。

另外,根據《中國民用航空發展第十三個五年規劃》中,中國政府目標在2020年運輸總周轉量達到1,420億噸公裏,旅客運輸量7.2億人次,貨郵運輸量850萬噸,年均增長率分別為10.8%、10.4和6.2%。

綜合而言,隨著中國經濟提升,我們相信來自旅遊和貨運的民航需求將會持續增長,這將持續為航空信息系統帶來穩定需求。

除了民航運輸量,機場的新增數量亦為航空信息系統帶來需求,因為一個新建的機場需要安裝多個系統,例如:離港系統、航班和行李信息系統、公共廣播系統及安檢控制區系統等等。截至2017年,中國共有229個頒證運輸機場,在12年間增加了87個,平均每年新建7.25個。《中國民用航空發展第十三個五年規劃》中提出在2020年民用運輸機場達到260個左右。按照目標來算,2018-2020年每年需平均興建10.3個機埸,並高於過往12年之平均。

總括來說,我們相信在運輸量和機場數目持續上升之下,航空信息系統將會有理想的增長空間。

行業特性

1. 開發周期長,而且支出高

由於航空信息系統較為複雜,其系統需要支援多項功能,如航班控制、機票分銷、值機、配載、結算及清算,因此開發周期長,而且支出高。一套系統由建成到運行便需要經過四個流程。首先需要進行系統定義,例如:考慮系統需要提供甚麼功能及研究可行性等等。然後,便要進行系統開發,考慮如何把所需要的功能實現。當中需要對系統進行設計,並透過編程實現出來。之後便要進行系統實施,包括設置購置、系統安裝和調試、系統轉換及人員培訓等等。最後,便是系統運行和維護,當系統開始投入運作後,需要經常進行維護和評估,觀察系統是否需要進行修改。

除了周期長之外,開發支出亦較高。信息系統建設是一項高智力勞動密集的工作,簡單勞動佔比非常小,因此相應支出亦比較高。

由於開發周期長,而且支出高,所以行業進入門檻亦較高。

2. 客戶轉移成本高

民航公司營運對航空信息系統依賴度高,所以轉移系統的風險比其他行業高。加上,員工們已經熟悉了原有系統操作,重新培訓成本高昂。如航空信息系統中的全球分銷系統(GDS),其需要利用專用語法輸入指令。假如更換系統,員工需要重新學習新的語法,這有可能減低營運效率,所以一般民航公司的在航空信息系統的轉移成本也較高。

3. 邊際成本低,規模優勢更明顯

像GDS這類分銷系統,邊際成本均偏低,原因每增加一個用戶的所帶來的新增服務成本低,用戶只需要在終端安裝GDS,然後便可使用服務。低邊際成本使規模效應更突出,因此這行業特性對現時的領先者帶來更明顯優勢,令行業較易傾向壟斷格局。

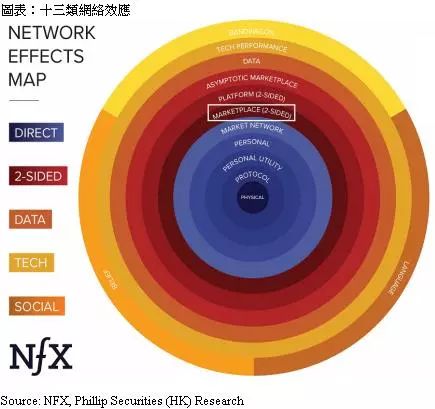

4. 具有網絡效應

網絡效應是指產品價值隨購買這種產品及其兼容產品的消費者的數量增加而增加,航空信息系統中的GDS正正擁有這特質。國外一家創業投資基金把網絡效應分為十三類,GDS則屬於當中的市場型雙邊網絡效應。這類網絡效應的特徵是裏面存在兩類不同的用戶:供應側和需求側用戶,並互相為對方提供價值。雙邊網絡中每一個新增的供應側用戶可直接增加需求側用戶的價值,反之亦然,並形成一個良性循環。而GDS為例,當航空公司、酒店或租車公司的數目(供應側用戶)增加時,旅遊代理人(需求側用戶)可選擇的旅遊產品數量便會上升,並從而得到更大價值。這有助吸引更多旅遊代理人使用該GDS,並反之為航空公司、酒店或租車公司帶來更大價值,最後形成一個良性循環。

然而,這類網絡效應同樣會造成負面的同邊網絡效應。同邊網絡效應指隨著同側用戶的增加,同邊用戶的價值發生的變化。而GDS為例,每當GDS增加多一個航空公司,現存的航空公司在同一平台的競爭對手亦同樣會增加,因此航空公司的價值將會受影響。

5. 長遠受惠於航空業發展,但不會受傳統航空業因素所影響

據我們上述行業前景分析,航空業一直穩步向上。然而,航空公司的營利表現卻十分波動。根據IATA統計,全球航空公司純利的2004、2005、2008及2009年皆錄得虧損,即使收入有所上升。航空公司的純利受油價走勢影響,同時由於航空產品標準化高,行業之間很容易出現價格戰。另外,飛機營運及維護成本高昂。這些因素都使航空公司的純利並未能和行業規模增長同步。

可是,航空信息系統則不會所這類傳統因素影響,但同時能夠受惠於航空業發展。

競爭格局

目前,集團為中國國內唯一航空信息服務供應商。國內除了春秋航空和九元航空之外,其他國內航空公司均使用集團的航班控制、機票分銷及值機等系統。雖然沒有明文政策表明集團為國內唯一航空信息服務供應商,然而,中國政策一直沒有容許國內航空公司使用國外的GDS,因此這變相確立了集團在國內壟斷的地位。我們認為中國政府一直沒有開放市場的原因主要是因為中國政府高度重視航空數據的安全性,因此只容許隸屬於國務院國資委管理的集團來進行該業務,以確保數據的安全性。

但是在中國加入世貿組織後,國內GDS壟斷的情況一直受到咎病,國外GDS公司均要求中國政府開放國內市場。因此,中國民航局在2014年頒布《外國航空運輸企業在中國境內指定的銷售代理直接進入和使用外國電腦訂座系統許可管理暫行規定》,容許國外GDS有限度進入中國市場,例如:Abacus及Amadeus。然而,範圍僅限於國外航空公司的國際航班或者與國內航空公司的代碼共享航班,而國內航空公司及國內航線仍未開放。

雖然民航局的政策為中國國內的航空信息供應商提供保護,但同時亦為收費設定了上限。「航班控制系統服務」及「電子旅遊分銷系統服務」的指導價上限為國內航線每一旅客航段支付的累進預訂費介乎人民幣4.5元至人民幣6.5元,國際航線則介乎人民幣6.5元 至人民幣7元 。「機場旅客處理系統服務」指導價上限為國內航線每一旅客航段人民幣4元及國際及地區航線每一旅客航段人民幣7元以及;及(b)每班航機收取人民幣500元的配載平衡費。

總結

我們認為中國航空信息行業是一個值得長期投資的市場。首先,隨著中國的旅客增加及貨運量上升,中國航空信息行業將會穩步增長。雖然行業和航空業有關,但不會受傳統航空業因素所影響,所以盈利能力較傳統航空公司強。此外,行業自身特性令進入門檻高及領先者的優勢更明顯,例如低邊際成本及網絡效應等等。加上,行業受政策保護,並被集團壟斷,行業競爭激烈程度低。儘管中央政府開放部份市場給國外GDS,但國內市場仍然緊緊被集團壟斷。雖然集團成功壟斷了市場,但由於民航局對收費加設了上限,所以為集團壟斷優勢帶來一定削弱。

競爭優勢

佔據多家國內航空ICS 系統

除了春秋航空和九元航空之外,其他國內航空公司的ICS均由集團提供及控制。ICS之所以重要,原因是不論是透過航空公司網站直銷還是透過代理商分銷,均需要經過ICS。一般的ICS會分別收取系統服務費或接口費,但集團收費是按旅客訂座、分銷及離港的數量向航空公司打包收費。此外,集團的分銷系統和ICS的接合程度亦比和其他分銷商的系統要高,使ICS的優勢可向分銷系統下沉。此外,由於ICS的開發周期長及支出高,大多數國內航空公司都傾向使用集團的ICS,同時外國ICS受政府限制進入中國,所以集團的ICS不但壟斷了市場,而且替代系統也不多。

多家航空公司為集團之股東,並為隸屬國務院國資委之企業

集團與多家國內航空公司關係密切。中國國航、中國東航及中國南航分別持有集團股權9.17%、11.22%及11.94%,合共32.33%。而其他航空公司亦合持有6.51%股權。航空公司客戶作為集團之股東使雙方利益部程度緊扣在一起,減低航空公司要打破集團壟斷的意欲,同時亦迫使集團提供更好的服務予其股東。

另外,集團為隸屬國務院國資委之企業。航空信息數據得到中國政府的高度重視,因此這塊業務在2014年前一直沒有向國外開放。在中國加入世貿後,要求開放的要求日逐加大後,中國民航局決定向國外GDS開放外航的分銷系統。然而,這並沒有影響集團的壟斷,原因連接各國內航空公司的ICS仍未開放。換言之,即使開放了部份市場,國外GDS亦需要連接到集團ICS進行機位預定。從這次市場開放看出,中國政府仍未放心把航空信息行業全面開放。而作為中央企業,集團是最受中國政府信任的航空信息供應商,只要中國政府保持其對航空信息的保護,集團壟斷的情況很可能繼續維持。

價格較國外GDS低

集團的平均預訂收費較其他國外GDS低。在2017年,集團的收費約$4.7元人民幣,而國外GDS巨頭Amadeus、Sabre及Travelport收費分別為$32.9、$32.5及$45.7元人民幣。假如市場進一步開放,即使集團的服務水平和國外仍然存在差距,但低收費能使集團和國外GDS競爭。

盈利預測

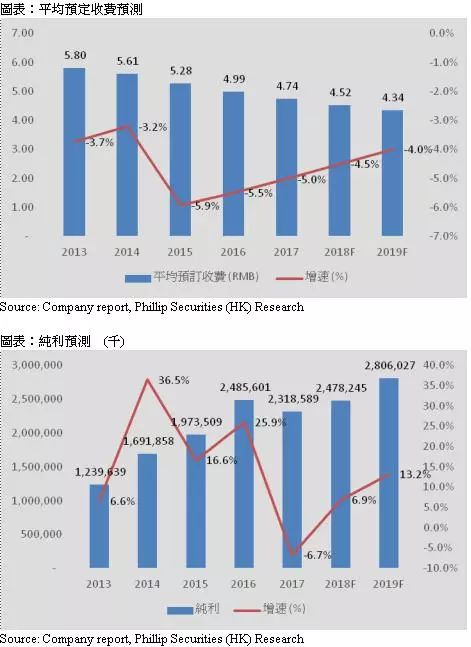

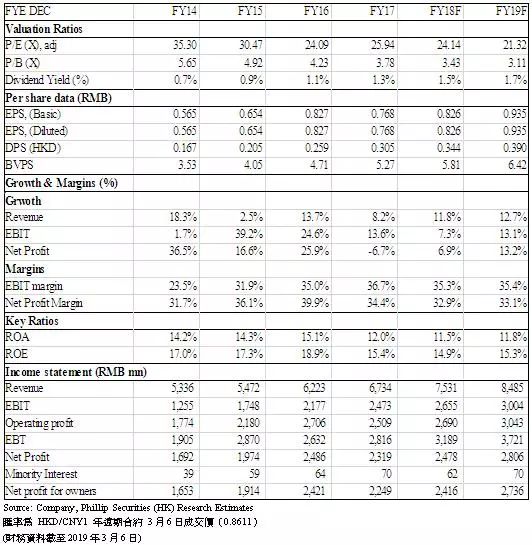

我們預計集團收入在2018/19年將錄得11.8%/12.7%增長,並預計系統處理量將會在2018/19年將會以11%/10.5%增長,主要受惠為住中國旅遊人數穩步上升。另外,我們預測在2018/19年的平均預定收費為$4.52/$4.34人民幣,下降速度分別為4.5%/4.0%。集團的平均預定收費是數據愈多,平均收費愈低,因此呈下降趨勢,但我們認為未來下降速度將會減慢,因為系統處理量的增速放緩。此外,我們預測集團純利在2018/19將錄得6.9%/13.2%增長。

估值

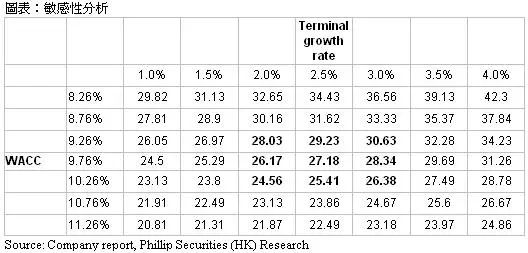

我們採用現金折現法進行估值。其中,我們假設折現率為9.76%,長期增長率為2.5%(與通脹率相符),並預測自由現金流至2027年。我們得出目標價$27.18港元,對應2018/19年市盈率分別為27.6倍及24.4倍,並給予“增持”評級,潛在回報約17.7%。(HKD/CNY=0.8611)

風險提示

1. 經濟下行

2. 航空信息市場開放

3. 航空公司自行開發系統

財務報告

開戶方式

美股 | 港股 | A股

無需最低押金 | 外國人也可以開戶

直接致電:(65)6531-1264

Whatsapp: (65) 88007686

發送郵件:[email protected]

微信留言:我要開戶,後台人員會手把手教您開戶

複制鏈接,在線開戶: http://t.cn/RrNsSAd

掃碼填寫資料/點擊閱讀全文自助開戶:

信息數據來源:東方財富網、同花順、新浪財經、騰訊證券、華爾街見聞、輝立證券、彭博

聲明:本文僅爲提供咨詢,並不構成提議或者誘使預定、購買或銷售在此提及的投資商品。它與您的任何投資目的、財務狀況或者您的任何特定需求無關。因此,我們將不提供任何允諾也不爲您因爲該資訊所進行交易但導致的直接或間接的損失而負責任。所有投資都包含一定的投資風險,包括失去投資本金的可能性。您的賬戶和獲得的服務可能受到市場狀況、系統性能和其他因素的影響。第三方的研究信息來源可靠,盡管如此,輝立證券私人有限公司不保證它准確性和完整度,也不對因使用此訊息而導致的結果進行擔保。 在決定進行交易之前,您可征詢財務顧問的專業意見。如果您決定不尋求財務顧問的意見,您應該考慮此産品是否適合您。我們建議您在通過輝立市進行交易之前仔細閱讀並理解輝立證券交易賬戶管理條件和風險披露聲明。