在新加坡,一場沒有硝煙的區塊鏈貿易金融之戰已經打響。

近期幾則與新加坡相關的消息接連公布,層層勾畫出其在全球區塊鏈貿易金融領域的重要地位,以及R3、IBM、摩根大通等平台對新加坡這片貿易沃土的搶占。

12月19日,位于越南胡志明市的蓋梅國際碼頭宣布,它已經加入了IBM和馬士基聯手推出的區塊鏈貿易平台TradeLens。而在此之前,新加坡已是使用該平台的第一個東盟成員國。

12月20日,新加坡金管局宣布將于2020年1月28日起正式實施《支付服務法案》。這項法案將使新加坡成爲少數幾個對數字貨幣業務有明確監管的國家,會進一步促進區塊鏈、數字貨幣在該國的合規發展。

互鏈脈搏觀察到,近來新加坡已不再僅是區塊鏈項目的合規出海節點,依靠其自身的貿易優勢,新加坡正日漸成爲“正規軍”攻占全球貿易支付領域的“要塞”。從數字貨幣天堂,到區塊鏈貿易金融高地,其轉變,伴隨著各國區塊鏈項目的“搶駐”和本國政策的配合。

從2017年以來“搶駐”新加坡的項目就不斷,有野心勃勃的將新元列爲錨定貨幣的Libra;與新加坡開展多項區塊鏈貿易合作的中國;與新加坡在區塊鏈跨境支付領域保持密切聯系的加拿大央行;近期與之開展數字貨幣合作的菲律賓銀行;乃至新加坡自身。

而項目之間的競賽,實質上更是技術平台之間的競爭。當前,新加坡已然成爲R3、IBM、摩根大通等平台搶占區塊鏈貿易金融領域的關鍵。

新加坡之爭:搶占區塊鏈貿易金融“要塞”

最先行動的是R3和IBM。在2017年11月,香港金融管理局與新加坡金融管理局交換了諒解備忘錄,合作開發“全球貿易連接網絡”,運用分布式分類帳技術構建跨境基礎設施建設,推動兩地及全球的貿易及貿易融資業務數碼化。據悉,該平台便是R3和IBM等技術公司參與的技術工作。

在此之後,中國作爲新加坡最爲重要的貿易夥伴國,自然不甘示弱。

2018年4月時,中國就將區塊鏈技術應用在商品貿易過程中全部關鍵參與者之中。中國四大國有石油公司之一,中化集團的子公司,完成了完全依賴區塊鏈技術從中國向新加坡的運輸汽油的任務,中化能源技術公司將汽油從中國泉州向新加坡以船舶運輸形式發貨。

其後7月份時,新加坡的公司也開始了相關的探索和實踐。總部位于新加坡的電子政務服務提供商 CrimsonLogic 宣布推出一個以跨境貿易爲重點的區塊鏈平台。該公司由一家城邦政府機構和港口運營商所有,該平台是一個經許可的網絡,由經認證的貿易合規公司作爲節點運行和驗證。據悉,平台由全球電子貿易服務公司(GeTS)創建。

而待到今年,摩根大通則是在新加坡開啓了更爲深入的區塊鏈貿易金融相關布局。

5月時,新加坡金管局與加拿大央行發布聯合公告表示,雙方對加密數字貨幣的跨境和跨貨幣支付進行了一次成功的支付試驗。加拿大央行和新加坡金融管理局在這次跨境支付的過程中,通過使用哈希時間鎖定合約技術,將各自的區塊鏈項目Jasper和Ubin的網絡進行了連接,據悉,這兩個項目分別基于R3的Corda和摩根大通的Quorum。

其後11月份時外媒報道,新加坡金融管理局和摩根大通合作開發了用于跨境支付的區塊鏈原型。該原型可以允許用戶在同一網絡上使用不同的貨幣進行支付。新加坡政府旗下的投資公司淡馬錫也參與了這款區塊鏈原型的開發工作。同時據悉,該原型是Ubin項目第五階段工作的一部分。

而另一邊,Libra“進攻”新加坡的消息是今年9月報出的。

據彭博社報道,Facebook在一封寫給美國參議員關于加密項目Libra的信中提到,支持該穩定幣的法定貨幣可能還會包括新加坡元。因Libra最主要的場景就是跨境支付領域。其選擇新加坡,不僅是在無法保證中國市場的情況下保障亞洲市場的順位選擇,更是想要借助新加坡貿易中心的背景,以貿易流轉的方式,實現其貨幣全球化的抱負。

除此之外,菲律賓國內的大型商業銀行——菲律賓聯合銀行也有與新加坡做區塊鏈貿易金融的探索。今年7月底時,菲律賓聯合銀行推出了名爲PHX的穩定幣,挂鈎該國法幣“比索”,以該行儲備爲後盾,專注于支付業務。其後,該行與新加坡第二大銀行華僑銀行達成了合作,將代幣化的法幣,從新加坡彙到位于菲律賓的坎蒂蘭銀行,成功實現了菲律賓運用區塊鏈技術進行跨境彙款的首次嘗試。

綜上來看,全球各地、各平台圍繞新加坡、以區塊鏈貿易金融爲焦點的戰爭已愈演愈烈。

新加坡以開放包容的政策相輔

而新加坡之所以成爲R3、IBM、摩根大通等平台爭奪的焦點,主要因其自身的開放性和強大的貿易地位。

新加坡是高度依賴國際貿易的外向型經濟體,具有較高的開放性。據1981年的經濟開發指數顯示,新加坡的經濟開放程度達到61%-68%,同期的美國只有9%,日本爲11%。而當前,其開放更進一步落在區塊鏈領域,且與開放相隨的就是先進性、進步性。

互鏈脈搏觀察,零一智庫曾統計2018年以來的區塊鏈投資表現,中美兩國在融資數量、融資金額上均領跑全球,其次便是新加坡和英國。同時,新加坡社會科學大學研究員 Robert W. Greene曾表示,在 2017 年至 2018 年進行代幣銷售的智能合約平台項目中,有超過40%都是在新加坡進行的。

新加坡的區塊鏈發展市場巨大,且監管相對開明。原本Libra在亞洲市場的首要目標是中國,但受制于監管,其最終的選擇便是同列“亞洲四小龍”的新加坡。

另一方面是,新加坡自身國際金融貿易地位的強大。

互鏈脈搏觀察世界銀行官網數據,2018年全球總GDP爲85.91萬億,貿易在其中的占比達59.443%。且從發展趨勢來看,總額在過去十幾年的發展中占比全球GDP的比例越來越大。貿易已然是全球最大的産業,這就意味著誰若掌控全球貿易,就相當于掌握了國際話語權。

(數據:世界銀行官網)

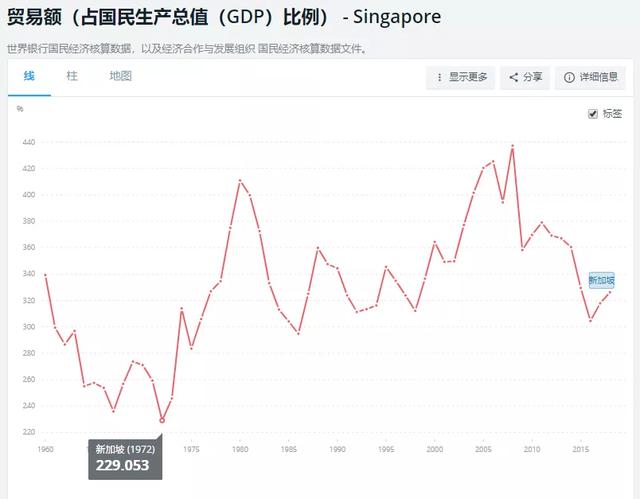

同樣,據世界銀行官網數據顯示,2018年新加坡貿易在國民生産總值中的占比達到326.195%,其曆年占比最低的時也有229.053%。新加坡基于自身獨特的地理位置和發展背景,成爲貿易的天然良港,在國際上具有較高的貿易地位。

(數據:世界銀行官網)

同時,新加坡更有著高度開放的自由貿易政策相輔。如大多數商品在進出口時關稅爲零,只對極少數産品征收進口稅;新加坡承諾將進口許可證數目保持在最低限度,嚴格限制出口的商品數目極少;且新加坡毗鄰港口和機場共設立了8個“自貿區”。

此外,新加坡電子政務建設具有相當高的水平,涉及通關的諸多環節均實現了無紙化、自動化和網絡化。在這一發展的基礎上,將貿易與區塊鏈結合,也就成了各國、各平台看重新加坡區塊鏈貿易市場的關鍵。

而新加坡也適時的推出了相應的政策,爲區塊鏈貿易金融項目在本地的發展打造了良好的條件。

早在2016年6月,MAS就推出了“監管沙盒” 制度,旨在爲金融企業創新提供一個良好的制度環境。而新加坡也一直以來都以其對區塊鏈和數字貨幣高度開明的政策而聞名。

其後,卻成爲逃避監管、尋求生存空間的加密貨幣交易所、區塊鏈項目的關鍵所在地。但事實上,新加坡的政策更多對優質項目的鼓勵,對于交易所也在嚴格監管。如2018年5月時,新加坡金融管理局便發表了“對數字貨幣交易所和首次幣發行項目發行商的警告”。並持續加強公衆的金融教育,以確保公衆意識到首次幣發行的風險。

而近來,新加坡金融管理局更是持續推動對支付服務的監管。

從2018年12月,最終確定支付服務的新監管框架,包括數字貨幣,不屬于先行監管範圍的加密貨幣服務提供商有望在新的監管框架下獲得許可。到2019年11月,《支付服務監管框架》被正式立法,並被命名爲《支付服務法案》。再到近期,新加坡金融管理局宣布將于2020年正式實施《支付服務法案》。

該政策明確了對數字貨幣的監管,從制度層面,助推了新加坡地區以區塊鏈技術爲基礎貿易金融、跨境支付領域的發展。

在區塊鏈平台搶灘、國內政策助推的雙重作用下,新加坡已成爲區塊鏈貿易金融高地,更是各國、各平台發展區塊鏈貿易金融的要塞。