獅城財富通

隨著疫情在全球範圍內持續蔓延,它不僅影響了我們的正常生活,更是嚴重地沖擊了世界的經濟。美股多次熔斷,原油價格暴跌,世界各大銀行大行“印錢”之道,紛紛降息。

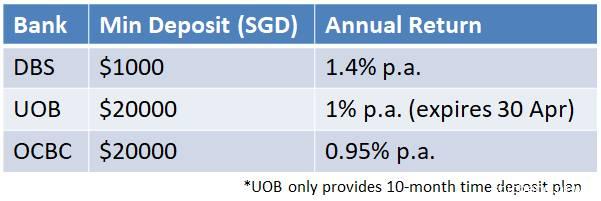

新加坡也不例外,一年定期存款的利率從去年的1.7% – 2.0%降到了如今的0.95% – 1.4%。多年定期存款的利率則是更低,可見銀行對未來幾年全球經濟的預期不甚樂觀。

三大本地銀行一年定期利率表

面對2020年接踵而至的黑天鵝,大家不僅對自己的健康擔心,更爲自己的資産而焦慮。在全球經濟動蕩的當下,我們應該把錢放到哪呢?如何進行正確的資産配置以獲得穩定的收益呢?今天小編就來爲大家介紹一類“穩健、抗打”的理財類保險産品——儲蓄計劃。

1. 什麽是儲蓄計劃

儲蓄根據存款期的長短,可分爲短期儲蓄和長期儲蓄。在新加坡,短期儲蓄的方式便是大家所熟知的銀行定存,而長期儲蓄的方式則是保險公司提供的儲蓄計劃。 儲蓄計劃是由保險公司發行的以獲取穩定儲蓄回報率爲目的的理財類保險産品,由于其存款周期比較長,存款目的比較明確,因此稱之爲儲蓄計劃。 新加坡自1965年建國以來,各家銀行的主營業務便是個人/企業貸款,而保險公司則是主營資産的保值和增值業務,所以現在各家銀行的儲蓄計劃基本上都是代售的保險公司的儲蓄計劃。

但是銀行代售有以下兩個問題: 第一,銀行代售的産品更新速度較慢,代售的産品可能不是最新的儲蓄計劃,客戶很有可能買到回報率較低的舊産品。 第二,銀行代售沒有售後服務,客戶關于已購産品的後續服務都需要親自到櫃台與不同的業務員進行溝通。而通過保險公司購買的産品則會有相應的理財顧問進行一對一的服務,相對來說更爲便捷。 由此可見,如果您想配置儲蓄計劃,請一定找保險公司進行購買!

2. 儲蓄計劃的特點

儲蓄計劃有以下幾個特點:

存款周期長

儲蓄計劃的存款期往往在10年以上,常見的周期有10年、15年、20年、30年,最長可達100年。需要注意的是,儲蓄計劃在到期前是不適合提前取出的,提前取出將會嚴重影響回報率,甚至無法保本,需盡量避免。

存款目的明確

相對于銀行的儲蓄來說,購買儲蓄計劃的客戶往往有著相對明確的存款目的。比如擔心自己退休之後工資下降而給自己購買的養老儲蓄,或是擔心孩子上大學時所需的高昂學費而給孩子購買的教育儲蓄。當客戶有著較爲明確的存款目的時,儲蓄計劃的産品結構以及回報率往往比單純的銀行定存要更爲合適。

回報率穩定

保險公司會在回報率較好的年份,預留一部分錢作爲儲備,用于補貼回報率較差的年份,從而使儲蓄産品的整體回報率趨于穩定。此外,保險公司的儲蓄計劃的自身構成中有50%以上的投資標的是優質債券,而債券在發行後利率就會固定不變。即使大環境利率越降越低,已發行的債券利率也將維持不變。而銀行主營的貸款業務的根本在于利差,在目前經濟動蕩的大環境下,爲了穩定利差,銀行不得不下調定存利率。由此可見,保險公司的儲蓄計劃的回報率相對穩定。

存取方式靈活

儲蓄計劃的存款方式除了類似于定期的整存整取,還有零存整取(每月存入一筆錢,到期後一起取出)和零存零取(每月存入一筆錢,到期後每月取出一筆錢)。不同的存取方式用于服務不同的儲蓄目的,從而使客戶獲取最佳的儲蓄回報。

3. 儲蓄計劃的選擇

定期儲蓄

特點:零存整取,回報率比銀行定期高

付款期:5-30年

取款期:客戶自行選擇10-100年後一次性取出,若取款期超過20年,20年後可以選擇分次取出

回報率:年化2.76% – 4.25%左右(時間越長,回報率越高)

適合人群:有長期的儲蓄計劃,追求高回報率,同時對資金流動性需求不高的客戶

生活實例:袁先生月薪5000新幣,已經長期定居在新加坡生活。爲了之後能有一個更好的生活,決定每個月爲自己存儲1000新幣。了解了銀行定存年利率最高只有1.4%,而爲期15年的儲蓄計劃年化則有3.6%,于是他爲自己購買了一份定期儲蓄計劃。

儲蓄方案:首個5年內,每月自動存入1000新幣,5年內一共存入6萬新幣。首個5年結束以後,便不再需要每月存錢了,只需等10年之後一次性取回約95000新幣。

靈活儲蓄

特點:靈活度高,回報率比銀行活期高

付款期:15/20/25年

取款期:15/20/25年

回報率:年化2.14%-2.75%左右

適合人群:有長期的儲蓄計劃,不追求高回報率,但對資金流動性需求較高的客戶

生活實例:龔先生月薪5000新幣,打算定居在新加坡生活。但同時由于目前還是單身,所以未來還充滿了一定的不確定性。因此他希望爲自己配置一個相對靈活的儲蓄計劃。既可以提供比銀行活期利率高的回報率以尋求資産的增值,又能提供一定的靈活性來滿足自己生活上的不時之需。

儲蓄方案:每月存入2000新幣,兩年後每月可取出940新幣,可用于固定開銷,未取出的本金以2.14%的年化收益計息,明顯優于銀行活期利率。在每月取出940用作靈活支出的同時,15年後還可以將剩余的本息取出,剩余本息共計約250000新幣。

養老儲蓄

特點:零存零取,完美符合養老需求

付款期:即日起到55/60歲

取款期:60/65歲後分10-20年取出

回報率:年化4.02%-4.16%左右

適合人群:爲今後養老生活提前規劃的客戶

生活實例:戴先生今年30歲,月薪5000新幣,打算60歲退休。因爲擔心退休之後的收入下降,想在60歲之前每月存一些錢作爲自己的養老金。戴先生希望退休之後可以每月收到2000新幣作爲生活補償,比較了銀行最高年化利率1.4%與養老儲蓄的4.16%,戴先生決定購買養老儲蓄。

儲蓄方案:購買養老儲蓄,每月只需存入434新幣,存到60歲爲止,即可在65歲-85歲時每月領到2000新幣的養老金。

教育儲蓄

特點:零存零取,完美符合爲孩子攢學費的需求

付款期:5/10/15年

取款期:13-24年

回報率:年化3%

適合人群:孩子出生後爲孩子上大學提前攢錢的新晉爸媽

生活實例:吳先生今年剛剛成爲新晉奶爸,希望爲自己的兒子存一筆錢用于支付孩子將來上大學時的學費,並且屆時可以分四筆取出以支付孩子四年的學費。目前吳先生月薪5000新幣,而NTU/NUS的學費大概爲8200新幣/年,學費通脹爲2%/年。若以此爲例,22年後吳先生需要每年提供15000新幣左右的學費。了解到當前最高的銀行利率爲1.4%,而保險公司的教育儲蓄利率爲3%,吳先生決定配置教育儲蓄。

儲蓄方案:首個10年,每月存472新幣。首個10年結束後,便不再需要每月存錢了,只需讓儲蓄賬戶裏的錢存到孩子上大學時(這裏是12年),便可分三次將錢取出。孩子22歲時上大學,可取出15000新幣,23歲時可取出15000新幣,24歲時可取出約60000新幣,完美地滿足了吳先生的孩子大學期間不同階段的花銷。

看完以上的介紹,想必大家對儲蓄計劃有了一定的了解。