您還在談“癌”色變嗎?您還在談“癌”色變嗎?曾經有一次看到一篇報道,說的是一個在國內從事保險業十幾年的業務經理,利用假期的時間專門從國內飛到新加坡給自己買了一份最簡單的人壽保險,也就是定期壽險。很好奇他的做法,一般我們從業人員都會選擇自己代理的産品,一方面可以賺取一些傭金,另一方面自己對自己代理的産品也非常熟悉。是什麽原因讓他飛到新加坡來買這份保險呢?

還有最近看到一個真實的案例,有個保險經紀一直以來跟他的醫生客戶推薦較高額度的定期壽險,建議她可以買一份保到退休年齡,給家人一個更好的保障的定期壽險。而這位醫生根據她的專業知識反駁道,根據現在的平均壽命遠遠高于退休年齡,她分析到這份保單的出險理賠的概率是非常低的,所以一直沒有買。盡管我們知道,她說的一點都沒有錯,如果出險概率高的話,保額很高的情況下保費就不可能這麽便宜了,畢竟保險公司不是慈善機構,也是需要盈利的,要不能的話,保險公司的精算師就要失業了。但是今年的新冠的疫情給她觸動很大,親眼看見跟她一起工作的醫生因爲病毒失去了生命,留下年幼的孩子和沒有工作的太太,這是她突然意識到這份定期壽險的重要性了。

那麽什麽是定期人壽保險呢?

所謂保險,在法律和經濟學意義上,是種風險管理方式,主要用于經濟損失的風險。保險被定義爲透過繳納一定的費用,將一個實體潛在損失的風險向一個實體集合的平均轉嫁。其實通俗地講,就是一旦加入某個團體,就“一人有難,大家平攤”,是以貨幣形式平攤的社會風險轉嫁機制。

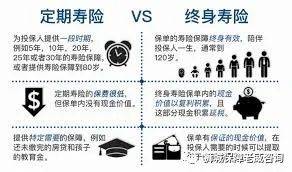

定期人壽保險(Term Life Insurance),就是在一定時期內對人的生命的一個保障,現在的壽險同時會把身故和永久殘疾放在一起來保障。也就是,保險公司會在被保人的這段保單期內如果發生身故或永久殘疾的情況下進行理賠。這是一種純粹的保險,沒有投資理財,分紅的成分。同樣,如果在保單期內沒有發生以上情況,那麽這個保單到期了就會終止,不能拿回一分錢。這就是一種純保障模式的保險,所謂“保險歸根到底姓保”的最直接代表,通常人們也會稱之爲消費型保險。

定期壽險有什麽特點呢?

定期保險的時長,可以任意選擇保單期通常爲10年以上,一般會建議到退休年齡,或者孩子成年獨立的年齡,因爲多數人這個時候沒有收入了,對家庭的經濟責任也變得很少了,而且通常房貸已經還完,孩子們也差不多畢業獨立了。當然也可以做爲一種傳承保單保到100歲(按照目前的平均壽命,一般認爲出險理賠的幾率非常大)。而繳費期可以選擇和保單期一樣長,也可以縮短繳費期長,可以任意選擇繳付期長爲5年至保單期長。

相對終身份紅型或理財型壽險在一樣保額的情況下,定期壽險保費會便宜很多,杠杆高。

而且因爲新加坡壽險的普及率比較高,保險平攤大,而且平均壽命比較高,所以相對國內的定期壽險也便宜很多。

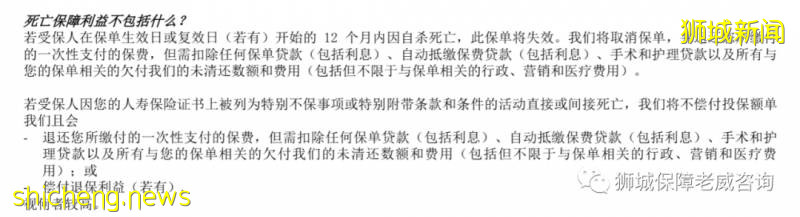

新加坡的壽險在對死亡利益的定義是這樣,被保人只有在保單生效後的一年之內自殺不保,除此之外,任何其他原因導致的死亡都是會保的。也就是說一年後的自殺身故是可以保障的,當然自殺未遂導致永久殘疾保險是不保的,而且自殺在新加坡是犯法的,動用政府資源不說,而且也太恐怖嚇到鄰居。所以千萬別想不通啊,命沒了啥都沒了。這一點充分體現了新加坡保險的人性化和法制的嚴厲。

定期壽險通常會作爲重疾保險的補充,如果重疾保險的主要功能是彌補因重疾導致3 – 5年的治療期間沒法工作,從而沒有收入的損失的話;那壽險主要是保障萬一身故,導致這個家庭的主要經濟來源永久截斷的風險,因此一般壽險保額就要買的高些。

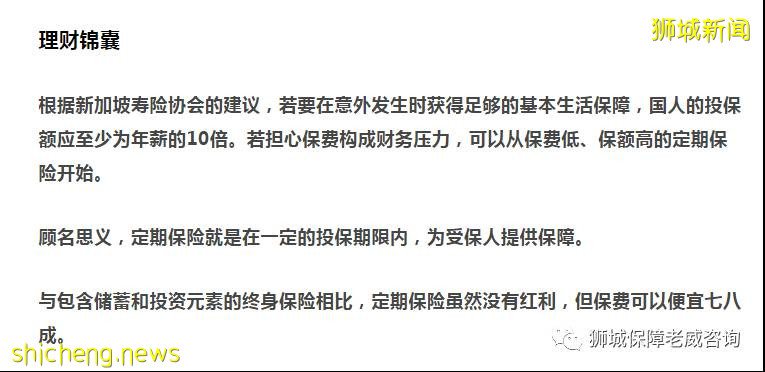

那麽具體多少保額合適呢?

根據新加坡壽險協會的建議,至少買年薪的10倍。

可以根據個人收入來計算(在不考慮加薪和通貨膨脹的情況下)。比如被保人目前年薪10萬,他還有30年退休,那麽他在接下來30年基本上可以給這個家庭帶來300萬收入,那麽他的身故保額就可以考慮在300萬左右。

可以根據被保人對子女的責任的期長來計算,比如他的最小的孩子還有20年能基本上成年獨立。那麽可以考慮保額在200萬左右。

可以根據被保人對整個家庭的責任的成本來計算,比如說要維持這個家的正常運作,在不降低基本生活質量的情況下,比如房貸,小孩教育,各種日常生活開銷的情況下,一年的開支是5萬,那在孩子成年獨立之前,至少要留下大概100萬的錢供家庭運作。

最後,可以根據被保人目前的預算來計算保額,如果現在預算不高,那麽可以在過幾年有預算的時候增加保額,又或者現在預算較高,可以多買點,如果有一天碰到經濟上有困難,可以降低保額來減少開支。這裏也順便普及下到底花多少錢在保險上比較合適的問題,所有保障性保單(住院,意外,重疾,人壽保險等)的年保費通常占家庭年收入的10 – 15% 較爲合理,這樣既不會動用太多影響到家庭正常開支,也可以有相應更高的保障。

除此之外,在新加坡買房子貸款的時候,銀行或HDB(建屋局)都會要求買一份貸款保險,而這份定期壽險可以替代傳統的貸款保險,銀行或HDB 是認可的。相對于房屋貸款保險的保額是隨著貸款額逐年遞減的,定期壽險的保額是保持不變的,甚至近年有保險公司推出逐年增加保額的定期壽險(抵消通貨膨脹)的保單。另外,房屋貸款保險是如果被保人發生身故的情況下,這份保險理賠的錢是給銀行或HDB。而一般的定期壽險是直接理賠給被保人的家屬或指定受益人,家屬可以根據自己的情況選擇一次性還清剩下的貸款額,或繼續交分期貸款按揭,剩下的錢可以做其他打算,不至于一下子因爲家庭主要收入來源不幸過世而立即沒有了收入。

新加坡本身就是一個低稅收國家,不征收遺産稅。即使是在全球征稅的美國,只要是人壽保險金的賠付,不管是在哪裏買的,都可以避稅避債。高淨值人士來新加坡購買保險,多是關注避稅、避債、避險的資産轉移功能。保險是隱形資産,保密度高。在境外保險權大于債權。

以上就是老威對于定期保險的一些個人見解,其中圖片數據來自網絡僅供參考。老威作爲專業保險從業者,尤其覺得家庭主要經濟來源的夫婦倆是十分需要一份這樣的保單來爲自己的親愛的家保駕護航的,而且對于那些預算有限的朋友也是一個性價比很高的選擇。