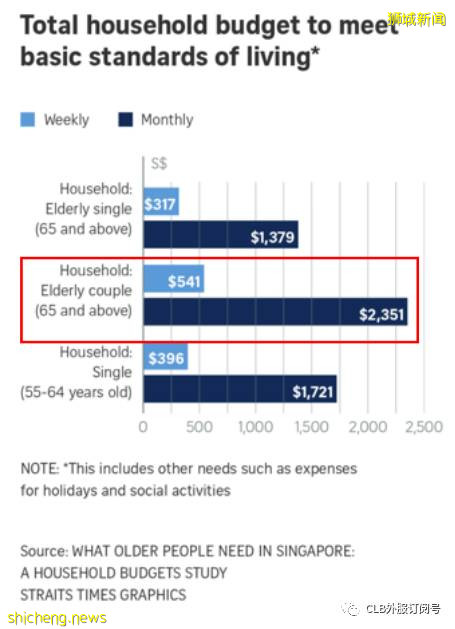

在新加坡這個全球生活成本最貴的城市裏,大家有沒有想過,一位年滿65歲的新加坡單身老人一個月需要多少錢才能滿足基本生活需求呢?

答案:$1379。

1、$1379包括哪些開支?

根據新加坡國立大學李光耀公共政策學院助理教授黃國和領導的研究團隊所得出的調查結論,受訪者同意,這$1379不只是應付基本開支,它還可以讓老人“享受有素質且獨立自主的生活,包括社交活動”的開銷。

調查對象共103人,受訪者包括居住在各種住屋類型的國人,超過半數的年齡在65歲及以上。研究團隊采納的的研究方法是沿用英國“最低收入標准”(minimun income standards)的做法,英國過去10年定期展開研究來了解不同類型家庭所需預算。

據報道,研究團隊以小組討論形式了解他們設想兩房式組屋居民所需要的生活必需品與服務,包括衣食休閑等方面,整理一份達致各受訪者共識的必需品清單後,推算出他們每月所需預算。

這一份清單除了衣食住行之外,還包括宗教及文化等方面的社交活動。例如,$54.01被列入每星期的休閑和娛樂開支,可以在特殊節日買點小禮品或新衣以及旅遊,這也是最大筆的開支。

第二大筆開支是食物和不含酒精飲料,之後依序是房子、小販中心外食、公共運輸和個人保養費用。

但是呢,在新加坡我們常說,“能死不能病”,老人最怕生病,這筆$1379還沒有把慢性疾病的醫藥費算在內,否則至少多加好百元。

一個65歲以上老人每月需要1379元,有配偶的要多加1000元左右,2351元才夠用。55歲至64歲的獨居者要用上1721元。

單身與否,誰都會變老,你准備好了嗎?

2、有多少滿65歲單身老人每月能撥出$1379?

在警察還穿短褲的年代,兩毛錢就像牛車輪那樣大。現在的1379元、1721元、2351元雖然不是什麽天文數字,但也絕對不是小數目,新加坡有多少老人能每月撥出這些“體面錢”呢?李光耀公共政策學院學者的報告沒有給出答案。

那我們轉去看看公積金數據。

去年12月從公積金戶頭領取金額,入息不到500元者逾七成

據《聯合早報》報道,人力部長楊莉明今年2月在國會 說,去年12月領取退休入息的公積金會員中,入息金額不到500元者占74%。

65歲至69歲的會員,平均退休入息只有$450;70歲至79歲的平均爲$290,80-87歲的最少,平均只拿$220。

3、如何提高和保障退休入息收入?(養老金,每月發)

提到CPF的養老儲蓄,第一個重要的時間節點是在你到達55周歲時。此時,你原來在CPF普通戶頭(OA)和特別戶頭(SA)裏的儲蓄將被轉入一個新成立的戶頭——退休戶頭(RA)。這實際上相當于你用OA和SA裏已有的存款購買了一份由政府背書的年金産品。

存入退休戶頭的金額越多,等到可以開始領取養老金時(目前是65周歲),每月能領到的養老金也就越多。不過需要注意,在55歲時能存進退休戶頭的錢有一個最高限額,叫做“超額存款”(Enhanced Retirement Sum,簡稱ERS),目前是27萬新幣左右,逐年遞增。

簡單而言, 如果工作順利能夠將退休戶頭RA繳足的話(27萬左右),65歲開始每月可以拿2000多新幣的退休金。

4、什麽是SRS新加坡退休輔助計劃?(養老專項存款,過62歲可以取出)

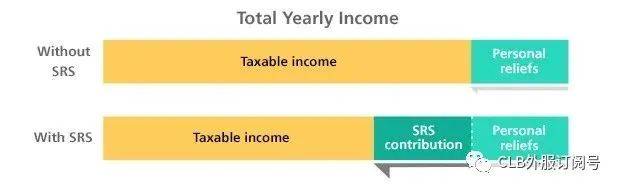

很明顯,政府也意識到光靠CPF裏的退休戶頭,很難保障國人晚年生活,最近幾年新加坡越來越推行SRS,SRS是指新加坡退休輔助計劃(Supplementary Retirement Scheme),這是一個自願性質的退休儲蓄計劃,以扣稅爲優惠鼓勵大家將收入存入SRS賬戶。

無論是新加坡公民、永久居民(PR)還是外籍人士,都可申請,而且對個人收入無門檻要求。但存款額設有頂限,新加坡公民和PR每年最多可存入SRS戶頭15,300新,外籍人士爲35,700新。

這個計劃特別適合中高收入的中年群體,優點如下:

通過減稅激勵存款,退休存款明顯增多。

SRS 所有存款均可免稅。在SRS每投入一元,需要納稅的收入就減少一元。

SRS 戶頭中的所有投資利得(新加坡紅利除外)都可免稅累積。

SRS 存款只在提取時才需納稅。若你在退休時提取存款,只需爲提取額的一半納稅。

分十年提取存款,節約更多稅款。

SRS賬戶中的錢沒有RA賬戶的利息福利,但是優點是靈活性,可以用于投資,比如定期存款、保險、股票、債券、挂牌基金、單位信托、理財産品等。根據財政部的數據,18年SRS賬戶資金的分配情況是:現金占34%、股票和挂牌基金等占28%、保險占22%、單位信托占8%、新元定期存款占1%、其他投資産品占7%。

需要注意的是,SRS戶頭裏的存款在達到退休年齡(62歲)後取出才能享受減稅優惠。若在退休年齡62歲前提取,就必須繳交相等于提款額5%的罰金,也須爲提取的款項全額繳稅。除非提前提款的原因是死亡、破産、重病,以及外國人在維持戶頭至少10年後決定一次性全額提款等特殊情況。

5、如果想提高退休生活質量,該做如何理財計劃?

核心無非是開源節流,找出並解決存不下錢的問題,然後再找出錢滾錢的辦法。

假設要在65歲退休,不同年齡的增長策略如下:

– 20歲:由于有更多時間可達到目標,策略中可承受風險的比率較高。根據個人的風險承受能力,一個可能的分配方式是80%放在股票;20%放在固定收入。不過因年輕人所擁有的錢較少,多數人會選擇投資一個較平衡的基金和定期投資計劃。

– 30歲:隨著收入增加,可供投資的資金也有所提高,不過同時人生的其他主要階段例如結婚生子也相應而來,因此退休的重要性可能降低,甚至被遺忘,所以自律相當重要。

– 40歲:隨著年齡增長,必須調整策略,守住退休金蛋成了焦點,若早前的投資策略是80%股票、20%固定收入,這時股票應逐漸下調至60%、固定收入增加至40%,甚至讓股票占更低的比率。同時,可考慮在投資組合內加入年金來補充退休收入。另外,也可考慮購置一些可提供收入的資産。

– 50歲:將投資比率調整成40%股票、60%固定收入,甚至20%股票、80%固定收入,並繼續購買可提供收入的資産。

如果打算60歲退休,而目前每年的開銷爲3萬元,並希望能活到80歲,若能通過低風險投資抵消通脹,那麽退休金只需要60萬元。若通脹是4%,而只把錢存在銀行獲取1%的利息,那麽退休金就需要84萬元。

6、購買保險不可或缺

投顧建議優先級:1醫療保險(住院險)2定期壽險(推薦到70歲左右)3理財型保險(強制儲蓄)

雖然醫療保險是一種純保險,沒有任何現金價值,因此不算是投資資産,但卻是不可缺少的一環。如果到了年紀較大才購買醫療保險,一些現有的疾病可能不受保,但還是可在非相關疾病上獲得保障,這比完全沒保障要好些。定期壽險也是性價比很高的一個選擇,特別適合家庭主要收入來源的成員,每年一千新幣左右的支出可以保障意外發生下約一百萬新幣左右的保障。另一個常被忽略的是長期的護理保障。當殘疾的時候,長期的護理將非常昂貴,而且必須支付很長一段時間。

除了醫療保險和定期壽險,保險公司也提供與投資相連的保險計劃,讓投保者根據需要在保障和投資之間進行調整。比如投保者希望能爲孩子的教育費積累更多資金,可以調高投資的比率,以增加獲得更高回報的可能性,不過與此同時保障將會減少。然而,到了一定階段若覺得需要更多保障,則可重新調整。

結語:退休兩個字,對一些人來說是享受黃金歲月,對一些人來說卻是生活沒有保障和生活質量驟降。新加坡經常可以看見年紀很大的老人在食閣裏面打工,令人唏噓。希望本文給到您一些啓發,早早規劃好你的退休生活,保障生活質量,調整好心態,確保身心健康和擴大生活圈子,這樣才能享受退休生活。