新加坡報業控股(SPH)宣布業務重組的第二步,吉寶企業(Keppel Corp)通過子公司Keppel Pegasus獻議全面收購剝離媒體業務後的報業控股所有股權,之後計劃將後者除牌及私有化。

兩家公司在8月2日早上發布聯合文告宣布這個消息。這將對報業控股的重組計劃帶來哪些影響?以下三件事,你需要了解:

1. 報業控股的股價會否受影響?

報業控股過去兩年來的股價持續走低,一度在2020年10月30日下跌至0.99元,直到2021年初才出現擡頭之勢,7月30日的最後交易價爲1.88元。

吉寶企業提出全面收購報業控股非媒體業務,獻議總價值爲34億元,每股收購價爲2.099元。

這個收購價格比報業控股3月30日宣布業務戰略檢討前的股價1.50元高出39.9%,比7月30日的最後交易價1.88元高11.6%。

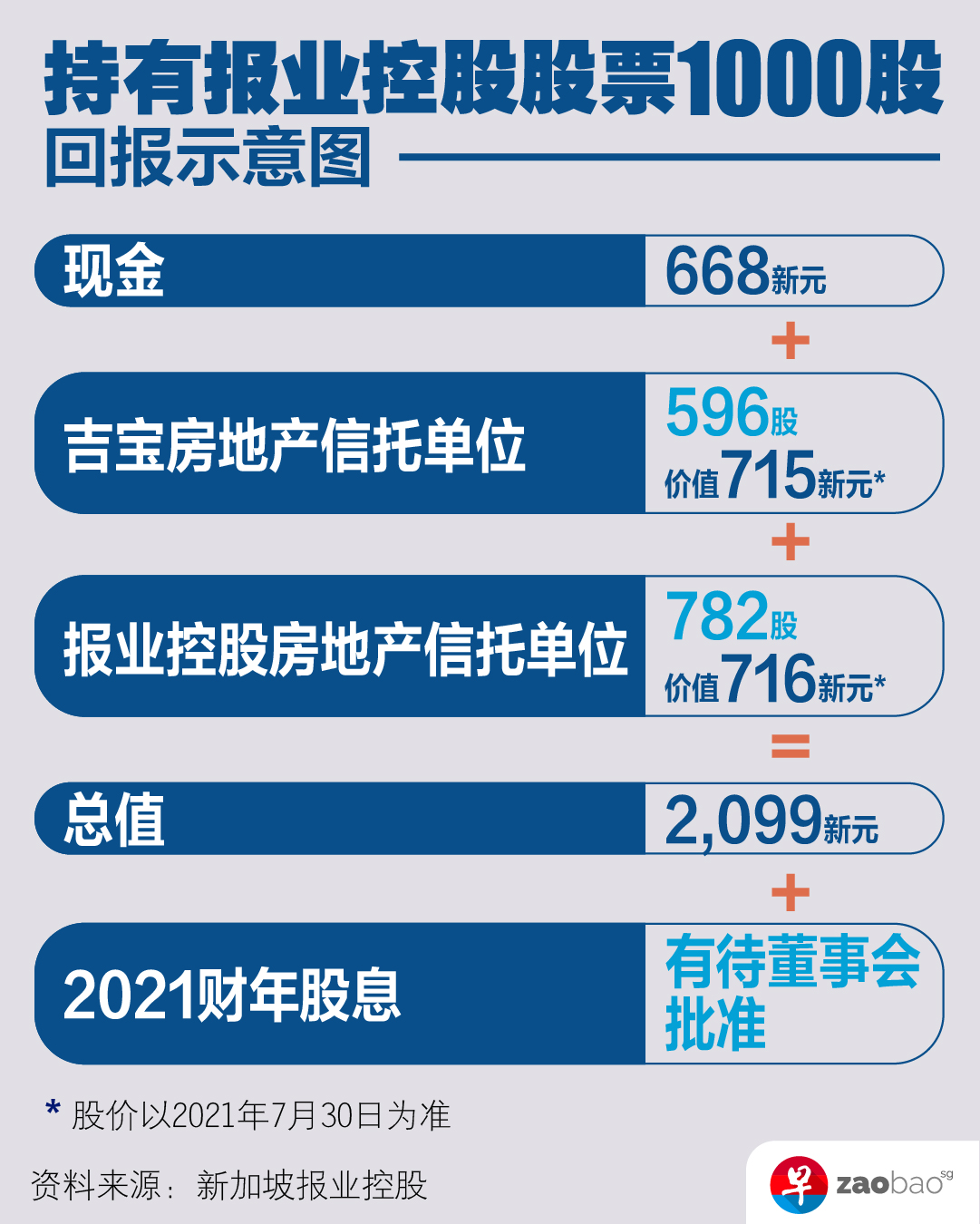

報業控股的文告指出,根據收購獻議,報業控股股東每持有1000股報業控股股票,將收到668元現金、596股吉寶房地産信托單位、 782股報業控股房地産信托單位的股票分配。

報業控股集團執行總裁伍逸松說:“這是多個月來戰略檢討的成果。我們先進行媒體業務重組,確保媒體業務有可持續的未來,並把媒體業務的虧損從集團剝離出來。下一步是全面檢討如何爲股東釋放和最大化價值。”

2. 媒體重組是否會繼續進行?

吉寶企業的收購計劃須要以報業控股完成媒體業務重組爲前提。報業控股文告中的時間表顯示:

第一步:2021年8月到9月間,將召開特別股東大會,由股東針對媒體業務重組進行投票。

第二步:2021年10月到11月間,再次召開特別股東大會,由股東針對吉寶企業提出的收購計劃進行投票。

報業控股在今年5月宣布剝離媒體業務的計劃。只有媒體業務重組獲得支持,才會來到第二步。收購計劃必須在報業控股完成媒體業務重組之後才能展開。

3. 報業控股爲何選擇吉寶企業?

兩家公司都在文告中表示,這項收購計劃有利于雙方的業務擴張。

報業控股在文告中指出,由吉寶企業全面收購剝離媒體業務後的報業控股所有股權,是一個更完整的解決方案,也有機會讓股東獲得更有利的股價。這個計劃能防止公司的優質資産被選擇性收購,進而避免集團繼續承擔債務,以及無法脫售剩余資産的風險。

吉寶企業總裁盧振華在文告中說:“這項收購將讓我們進一步發掘吉寶企業和報業控股之間的協同效益,同時進軍增長快速的特定用途學生宿舍,並加速在療養院業務的擴張。”

他說:“協議收購新加坡報業控股跟吉寶企業的2030年願景,通過內部及外部增長將業務發展成爲可持續城市化方案提供者的目標非常一致。收購報業控股的非媒體業務是個罕有的機會,它跟吉寶的商業與增長策略相符合。吉寶的商業模式和專注領域讓我們處于特殊位置,可提升及釋放報業控股資産的價值。”

盧振華指出,兩家公司在其他業務包括第一通(M1)和Prime美國房地産投資信托(Prime US Reit)以及仁定巷(Genting Lane)的數據中心項目已是緊密的合作夥伴。