每年的3月1日開始都是新加坡的報稅季節,今天在這兒就跟大家分享下,大家提前做好准備~

在新加坡如何對個人所得稅進行報稅

如何合理合法做一些減免稅

如何交稅的相關事宜

當然大家也可以自行登錄新加坡稅務局的網站(www.iras.gov.sg)進行浏覽參考。

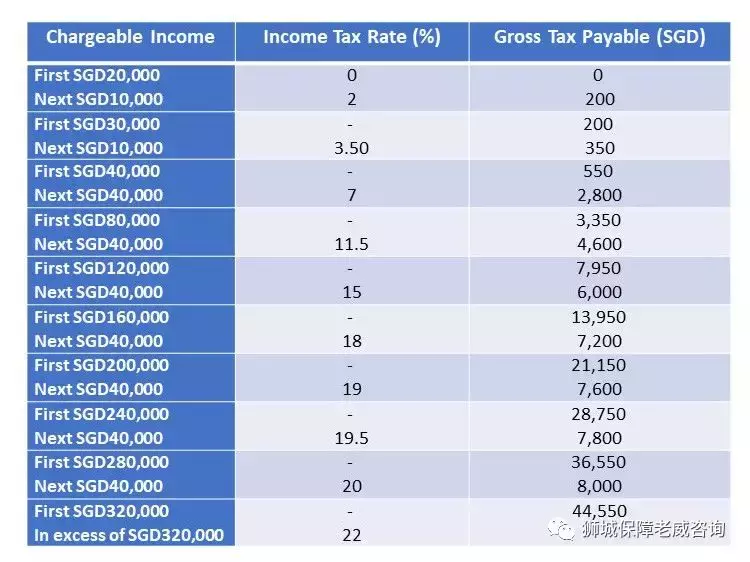

新加坡是出了名的稅率較低的國家之一,個人所得稅是實行累進稅率制,稅率在2% – 22%之間,起征點是2萬新幣,相比國內或歐美國家那是低了一半以上啊。而且不收資本利得稅(Captial Gain Tax),也就是說您通過保險理賠,理財産品産生的多余回報,出售股票,無形資産,以及房地産等都是不用交稅的。

還有這幾年新加坡政府大手筆推出一系列經濟援助配套,協助國人及企業渡過疫情難關,其中有很多援助補貼計劃(Jobs Support Scheme)等是免征稅項目,比如,像老威這樣的保險代理人等自雇人士補貼(Self-Employed Person Income Relief Scheme),失業或減薪者申請的新冠薪金補貼及各項家庭補貼等都是不用繳稅的。

而且新加坡也不像美國那樣全球征稅,就是說您在新加坡海外的收入是不用在新加坡繳納個人所得稅,避免雙重交稅。這也是新加坡政府吸引全球有錢人移民的重要因素之一吧!

接下來老威就從自己的申報經驗和在CFP理財計劃課程中學到的相關理財稅務知識來跟大家分享下。

如何報稅:

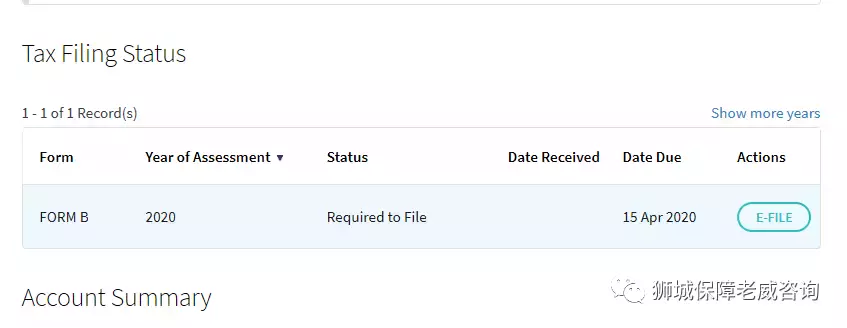

對于選擇書面表格申報的,需要在4月15日之前提交,而對于電子申報(E-filing)的一般需要在4月18日之前完成。

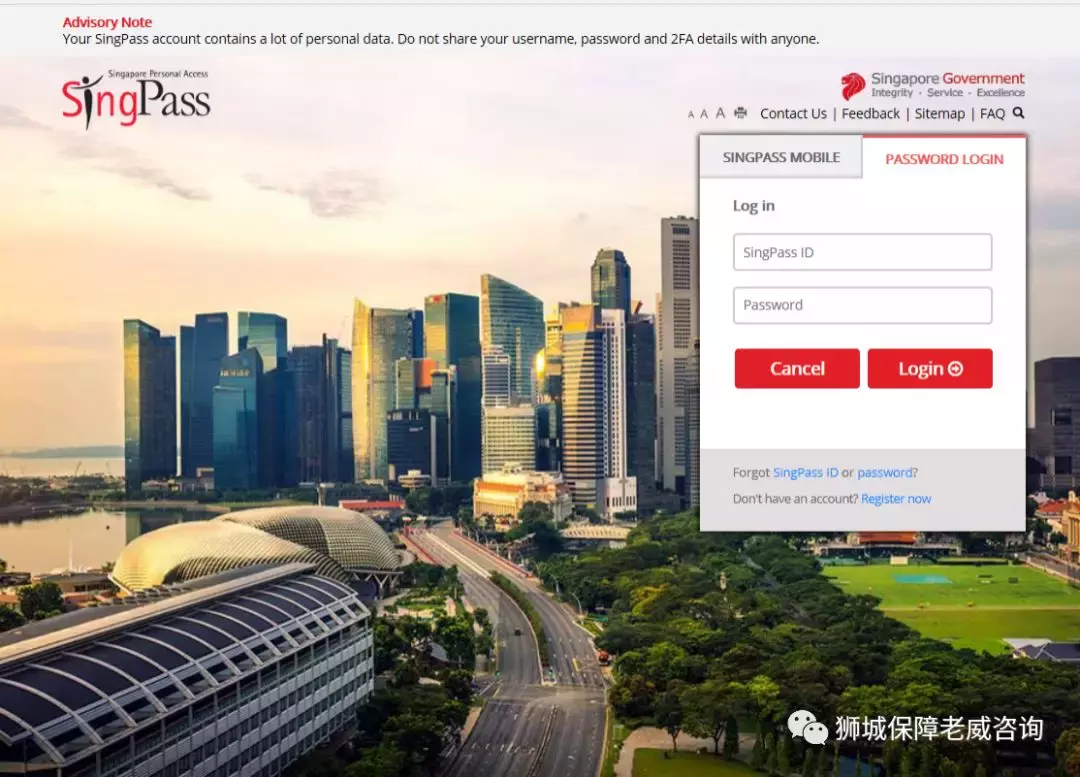

在進行電子報稅之前,首先需要一個Singpass密碼,這個無論是PR,還是工作准證持有人都需要有。可以拿著IC或准證在網上申請或者去你居住的CC (Community Club)等部門申請,並和您的手機綁定在一起,登錄時會發送一次性密碼到手機。

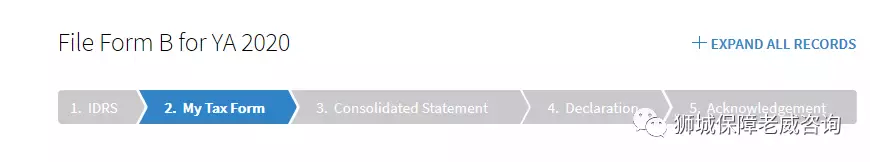

進入IRAS網站後,點開右邊的E-file就可以對收入以及減扣項目進行更改並提交了,注意了今年申報的稅是去年的收入,比如說2021年是申報的2020年的收入所需繳的稅。

但是怎樣申報,怎樣填表格才是大家比較頭疼的問題,好在新加坡稅務局的網站列出的明細都很清楚,就算有些項目不太理解的話,也可以點開旁邊的小問詢圖標“i”給您詳細解釋的。

根據以上步驟輸入過去一年即2021年全年個人所有收入,包括薪水、花紅、補貼、其他收入(比如房租金等)

接下來就是大家最爲關心的減扣項目了:

慈善捐款個稅減扣

適用人群:公民/PR/工作准證

只要捐款對象是公益機構(Institution of Public Character),無需申報,這項減扣會根據您自己的IC/FIN No自動添加到你的稅表中

目前的減扣額度是2.5倍的捐款金額

這項只能用作下一年的減稅,舉例說明2021年捐款要到2022年估稅年才能享有稅務回扣

配偶個稅減扣

適用人群:公民/PR/工作准證

需要自行申報

只有您的配偶過去一年與您一起生活居住,並且年收入低于4,000新元,如果配偶正常情況下,您可以減扣2,000新幣。如果配偶是殘障的情況下,您可以減扣5,500新幣。

對于離婚男士,如果根據新加坡法院的指令仍然在支付前妻贍養費的話,以上減扣同樣適用

子女個稅減扣

適用人群:公民/PR/工作准證

需要自行申報

您的子女未滿16歲或還是全職學生,過去一年的年收入少于4,000新幣,您們夫妻雙方可以共享每個孩子4,000新幣個稅減扣

如果孩子是有殘障或智障的情況下,您們夫妻雙方可以共享每個孩子7,500新幣個稅減扣

對于繼子女,合法養子女也同樣使用以上減扣政策

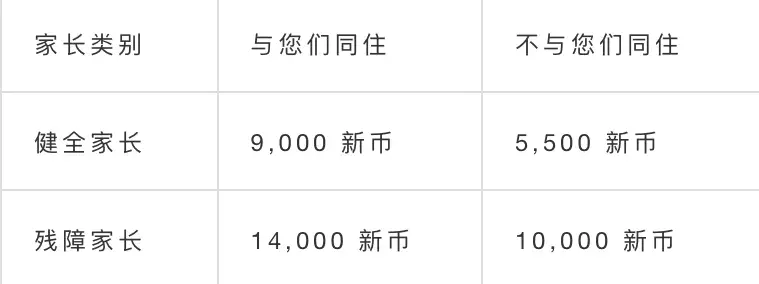

父母個稅減扣

適用人群:公民/PR/工作准證

僅第一年需自行申報,以後每年系統會自動呈現直至情況更改

如果您或配偶的父母,祖父母,年齡在55歲或以上,過去一年在新加坡居住至少8個月以上,並且年收入低于4,000新幣(殘障家長不適用收入限制)。過去一年爲每位家長花費至少2,000新元的情況下,您們夫妻雙方可以共享每位家長(最多倆位)的減扣額度如下:

祖父母協助照顧孩子個稅減扣

適用人群:公民/PR/工作准證

僅第一年需自行申報,以後每年系統會自動呈現直至情況更改

這項個稅減扣僅適用于工作母親(包括已婚、分居、離婚或喪偶)

如果您或配偶的父母或祖父母幫助照顧自己12歲或以下的孩子,並且老人沒有任何工作或職位的情況下,工作母親可以申請個稅減扣一年3,000新幣(前提是其他工作母親未就此老人申請這項減扣)

在職母親子女個稅減扣(WMCR)

適用人群:公民/PR/工作准證

僅第一年需自行申報,以後每年系統會自動呈現直至情況更改

這項個稅減扣僅適用于工作母親(包括已婚、分居、離婚或喪偶)

孩子是新加坡公民

孩子符合子女個稅扣減(QCR/HCR)

每年減扣額度:第一個孩子爲母親總收入的15%;第二個孩子爲20%;第三個及以後的孩子則爲25%。所有子女的WMCR總和不能超過母親收入的100%,針對每個孩子申請的QCR/HCR 及WMCR的總和最高爲50,000新元

殘障兄弟/姐妹個稅減扣

適用人群:公民/PR/工作准證

僅第一年需自行申報,以後每年系統會自動呈現直至情況更改

殘障兄弟/姐妹過去一年在新加坡居住至少8個月以上,並且您爲兄弟/姐妹花費至少2,000新元的情況下,您可以個稅減扣一年5,500新幣

公積金CPF個稅減扣

適用人群:公民/PR

對于工作人士強制性按照CPF比例繳納的部分都可以減扣,如果公司是在自動報稅系統下的話,這項不需你本人申報,會自動呈現在系統中

對于自雇人士,強制性繳納CPF Medisave 賬戶的錢可以減扣,如果自願繳納CPF另外倆個賬戶的話,每年可以減扣的總的CPF金額上限是 37,740新幣

課程費用個稅減扣

適用人群:公民/PR/工作准證

需要自行申報

僅適用于工作人士,爲了提升個人學曆或相關工作技能的課程,職業培訓等。只要在有合法經營執照的教育機構Full/Part time 培訓下,所有課程學費,資料,考試等費用都可以減扣,上限是5,500新幣

戰備軍人個稅減扣

適用人群:公民

這項不需你本人申報

已完成全職國民服役的戰備軍人,可享有戰備軍人個稅減扣額度如下

戰備軍人的妻子和父母分別享有750新元的個稅扣減

外籍女傭稅個稅減扣

適用人群:公民/PR

僅第一年需自行申報,以後每年系統會自動呈現直至情況更改

僅適用于已婚、分居、離婚或喪偶的女性納稅人。可減扣倆倍的過去一年支付的女傭稅的金額(無論該錢是您本人或丈夫支付的)

人壽保險個稅減扣

適用人群:公民/PR/工作准證

僅第一年需自行申報,以後每年系統會自動呈現直至情況更改

可減扣的額度需滿足以下條件

您過去一年所繳納的CPF少于5,000新元或未交

該人壽保險是在新加坡保險公司爲您自己購買的

減扣上限是5,000新元,或與CPF繳納額的差額,或低于投保保額的7%, 或過去一年所有支付的保費,以更低者爲准。

退休輔助計劃(SRS)個稅減扣

適用人群:公民/PR/工作准證

無需自行申報,會自動在系統內呈現

您在過去一年如有開通SRS賬戶,並把錢轉入該賬戶,可享有個稅減扣。如果您是新加坡公民或永久居民每年上限是15,300新元;如果您是外籍人士每年上限35,700新元。

其他(Others)個稅減扣

適用人群:公民/PR/工作准證

需自行申報,對于工作人士因爲去年居家辦公導致的每月水電費或網絡費的增加,增加的部分可以用來減稅。比如以前在公司辦公,水電或網絡費用一個月是100新幣,去年居家辦公導致這些費用增加到平均每月150新幣,那麽多出的每月50新幣是可以用來從收入中減扣的。

需自行申報,對于自雇人士如果有一些正常的應酬客戶的開銷,比如請客戶吃工作餐,喝茶/咖啡,小禮物等都是可以用作工作開銷從收入中減扣的。

如何交稅:

接下來在4月底之後就會陸陸續續收到NOA (交稅通知單),根據NOA上的金額進行交稅,可以選擇以下任何一種支付方式交稅

SAM機器

AXS機器或者AXS APP

ATM(POSB/DBS, OCBC)

支票/GIRO/網上轉賬

這裏強烈建議開通一個GIRO,而且可以按月分期零利息支付,不但減輕了因一次性支付的帶來的負擔,而且不會因忘記了交稅而産生不必要的罰款。

最後,如果大家在申報和交稅的時候碰到任何問題,或者你計劃購買或已經買了個人的人壽保險或保險理財産品不知道如何申報減扣金額的話,或者你計劃開通或已經開通了SRS想進一步做一些理財計劃的話,老威作爲一個保險理財從業人員,請隨時加他的微信私聊吧!

最後,祝大家報稅順利!

文章來源:公衆號獅城保障老威咨詢 政策總有變化,文章中信息僅供參考,以實際爲准