除了香港還有什麽地方購買保險具有更高的性價比和安全性?

其實之前小編都寫過類似文章,其實新加坡作爲亞洲四小龍之一的城市,往新加坡方向選擇合適的保險是一個非常不錯的選擇。

新加坡獨立的政治環境、發達的金融體系,嚴格的監管系統瞬間吸引了財富的流入。我們常常看到“中國富豪轉攻新加坡”,“某某某正式入籍新加坡”等等新聞不絕于耳。

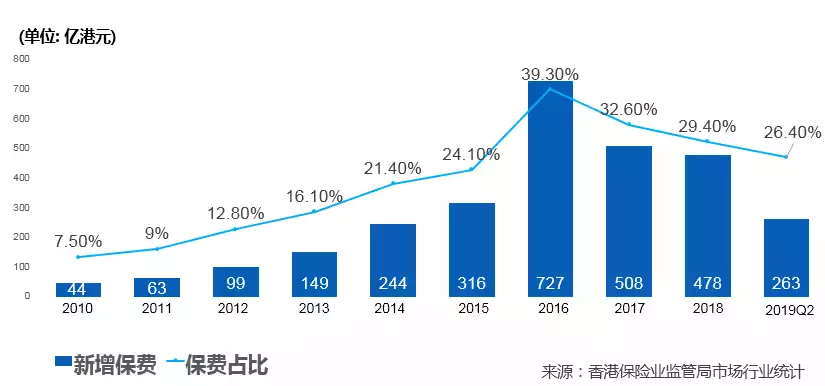

我們可以看下香港,之前整合了有關內地人群赴港購買保險的數據,在2016年前呈現噴發式增長。

但由于近年的新增生意量達到了新的平衡並且逐漸回歸理性的狀態,保費才有所回落。

其實這裏想說,內地人在港購買保障産品是非常常見。但其實大家可能不知道新加坡與香港同處高度發達的金融環境,同時也雲集許多大牌保險公司,

例如AIA/PRU/AXA等。雖然兩地保險存在很多相同之處,但監管要求、地域特點以及政治環境都略有差異。

與其說目前在香港局勢導致新加坡後來居上,還不如說“衆裏尋他千百度 ,蓦然回首 ,那人卻在,燈火闌珊處”。

新加坡VS中國香港VS中國內地

(幹貨滿滿!!!!)

1.定期壽險

爲什麽定期壽險放在首位?

原因就是新加坡的定期壽險比起香港和內地的價格便宜不少。詳細可以看看下表:

34歲男性,非吸煙100萬美金保額,保30年,繳費30年。

表格數據一眼看出新加坡定期壽險的價格是中國內地和中國香港的一半左右,原因是得益于新加坡政府的大力推廣。

其中原因有以下兩點:

第一:新加坡金管局爲提高國民參保率大大降低壽險的營銷成本,並且要求保險公司必須向消費者提供簡于理解以及容易比較的定期和終身的壽險産品。其實這樣做的好處就是産品的定價不需要考慮傭金,從而達到削價的目的,自然而然的價格就會低了。

第二:從産品角度出發,在政府大力推廣下,如果一個産品參保率高,覆蓋面廣,出險率就越容易預測,從而産品的定價就更精准。打個比喻,假如新加坡全民都購買定期壽險,那麽新加坡的人口死亡率就是定期壽險産品的死亡率,這樣基本不會有偏差。如果一個産品的參保率很低,覆蓋面很少,那麽保險公司就會認爲是那種高風險的參保人參與到這個産品當中(因爲這些人會認爲自己更容易會死),很自然的保險公司就會通過溢價來對沖産品風險,從而導致産品價格升高。這樣就會得出一個答案,就是中國香港與中國內地爲什麽定期壽險的價格會比新加坡高,原因就是因爲參保率較低所導致。而中國內地的參保率則更低,逆選擇嚴重,騙保事件頻發,以致保險公司不得不將道德風險考慮進去,因此價格一直屬于偏高。

所以一般醒目的投保人就會避免與逆選擇的人群作爲同一群體投保,從而更有效來提升購買保險産品的性價比。這就是爲什麽這麽多人跨境,跨區域購買保險産品的原

2.終身壽險

其實目前消費型定期壽險已經被國人慢慢接受,不過,說起最受歡迎的還是終身壽險。通過對比就會發現,終身壽險會比定期壽險貴4-5倍左右,這是因爲人始終會有去世的一天,而去世獲得的賠償會比所繳納的保費多很多;

在相同保費的情況下,新加坡的保額是中國內地的2倍之多,同時也是香港的1.1倍左右。所以單從價格來看三個地方的差異其實並不大。了解産品的客戶可能會發現其實新加坡偏重保障、中國香港偏向增值、中國內地就偏向平穩。

我們來看下面這個案例;

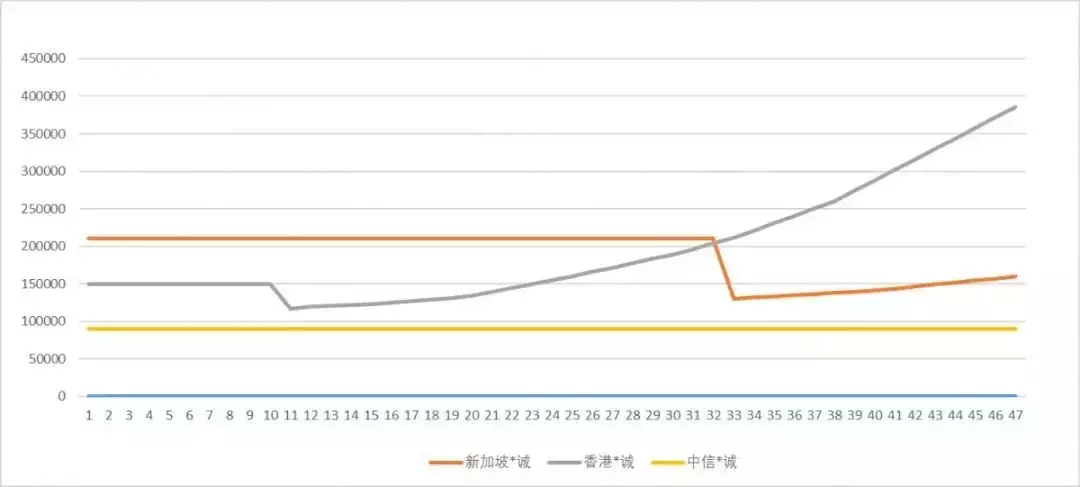

陳女士35歲,投保終身壽險,繳25年,每年3000美金。我們拿的三地的prudential來做一個比較,賠額如下圖所示

相信很多人會對于香港保誠和新加坡保誠的終身壽險比較難選擇,香港保誠把保障放在後面,而新加坡保誠把保障放在前面,而價格都差不多。不過其實這裏大家可以思考兩個問題,就是保險的作用是什麽?和我們到底在哪個年齡段最需要保險?

我們都清楚,人壽保險賠償一般包括身故、重疾、永久傷殘、終結性疾病等。而身故和重疾是賠償比例最高的兩項。

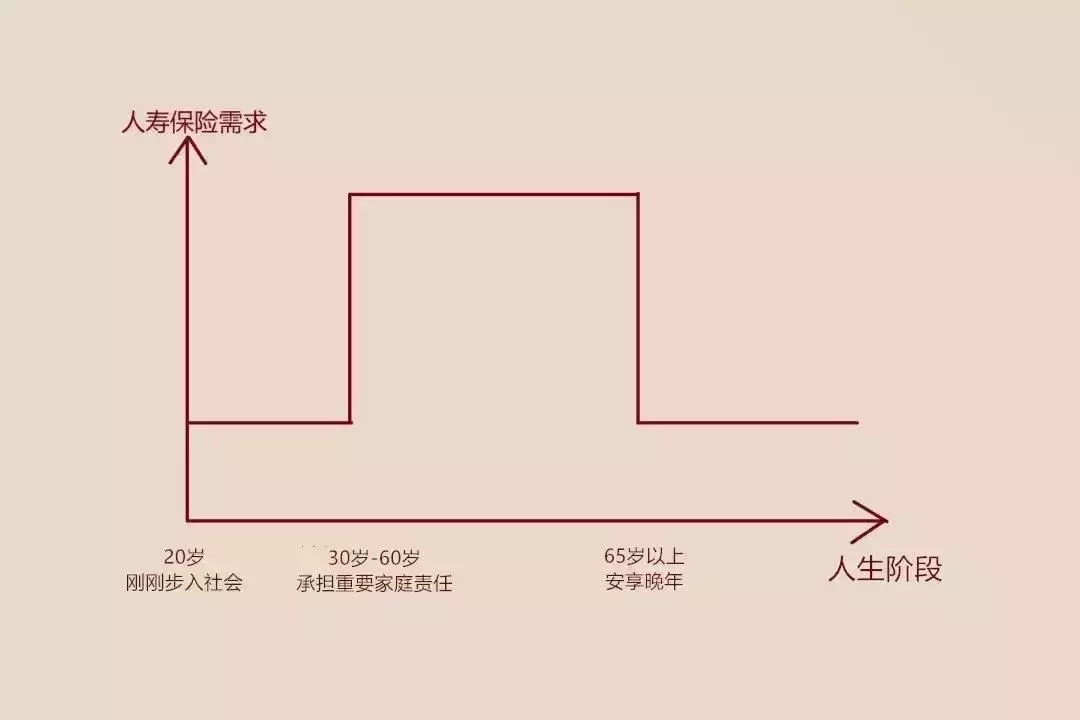

那在20-30歲要不要買人壽?

要,因爲這個年齡段雖然是很多人處于單身,沒有過多的貸款,屬于一人吃飽全家不餓的情況。但一旦患上重疾,醫藥費、後期的治療費、生活費不能光靠父母的養老金維持,總不能把他們的晚年生活全都搭進去吧。

那在30歲-60歲要不要買人壽?

要,因爲這個階段屬于事業上升期,很多人都是上有老下有小,並且各種房貸車貸都集中于一身。不論你是太太還是丈夫,有工作還是沒工作,壓在身上的擔子都不輕。萬一出現一個重大變故,孩子怎麽辦?父母怎麽辦?貸款怎麽辦?生活怎麽繼續下去

那60歲以上要不要買人壽?

要,但不需要多。因爲這是階段已經步入老年,所有貸款已經慢慢減少,子女長大,又不需要太大的花銷。而唯一擔心估計就是萬一患個疾病連累孩子們怎麽辦?總不能拖累子女吧。

因此小編覺得,人在不同年齡段對于人壽保險的需求是這樣的:

如果把這張圖片與三地的prudential圖片疊加起來,你會發現什麽呢?答案就不言而喻。新加坡的終身壽險在産品設計上更符合保障需求。而中國香港保險著重于遠期保障,客觀分析來看,對于中年階段提高保額需求明顯力不足道

3.儲蓄壽險

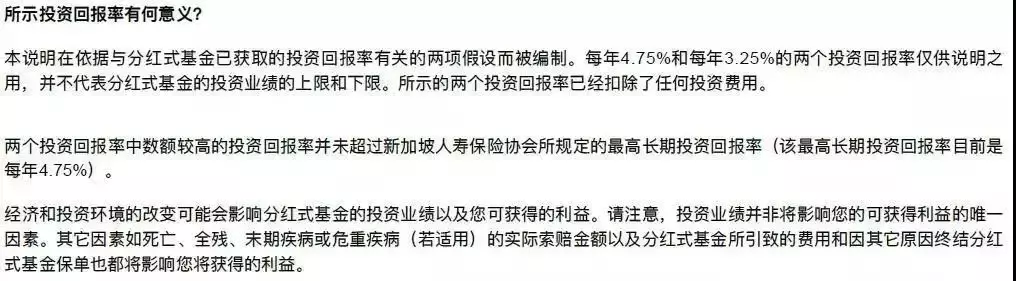

之前大家在了解新加坡儲蓄險上都有對他們的分紅演示收益,新加坡幣種只能放3.25%,4.75%,美元只能放4.0%和5.5%,這樣的目的就是爲了避免讓投資者過度樂觀的預期。而香港保險裏面,分紅收益會以“悲觀”和“樂觀”的收益演示。預期收益回報率到底有多少?不知道。但從演示結果來看的會,一定很高。

我們來看下下面這個例子:

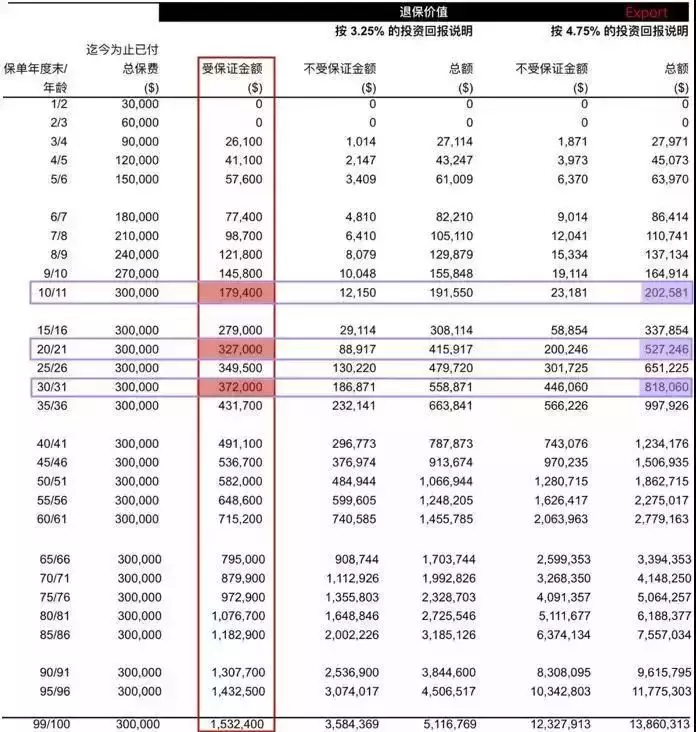

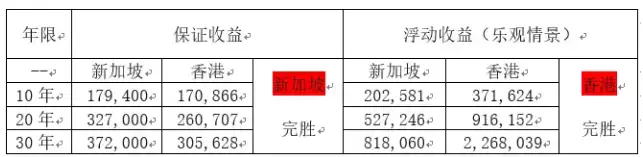

陳小朋友,0歲,父母幫他購買分紅儲蓄保險,10年繳費,每年繳3萬,合計30萬,最長至100歲,可做財富傳承。下面就來比較下新加坡和中國香港兩地退保收益:

新加坡保誠:

香港保誠:

其實大家看得到,我們拿兩地10年,20年,30年保單年度做一個保證與預期收益對比:

會發現前30年保證收益會比香港高,預期收益則是香港比新加坡高。不過無論新加坡還是中國香港,保險裏面的保證收益都會寫在合同裏面,而預期收益因爲是不確定的,所以就會出現以下條款:

新加坡:

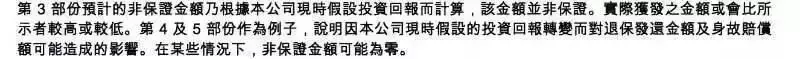

香港:

保險公司的投資能力將決定儲蓄型保險的預期收益,但是如果能找到保險公司的曆史回報率,那就是對保險公司的投資能力最好不過的證明,好過再棒的演示收益了。

以新加坡保誠爲例:

雖然根據新加坡金管局要求只能用3.25%和4.75%作爲“演示收益”,但新加坡保誠在過去10年平均投資回報率爲6.77%,這個數據在合同中可以找到,這樣會使客戶對“演示收益”的結果有較大的信心。

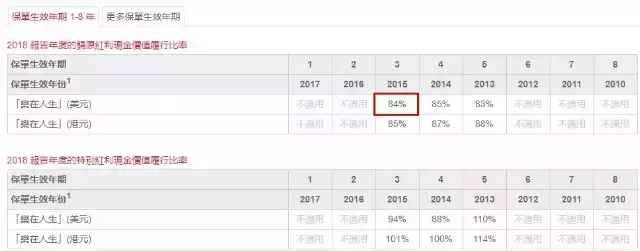

以香港保誠爲例:

在保險公司網站只有一個很模糊的指標,就是“紅利實現率”。假如某個産品的紅利實現率爲84%,這個84%不知道是達到悲觀的數據還是達到樂觀的數據,還是各占一半?

答案無從得知。

其實,對于儲蓄險而言,在巴菲特的最爲推崇的複利效應之下,香港的儲蓄保險是絕對占優的,但是分紅比率數據雖然在保險官網都有公開,但並非透明,這樣就難免讓人心裏打一個問號;而對于新加坡儲蓄險而言,數據就相對透明和直觀了。

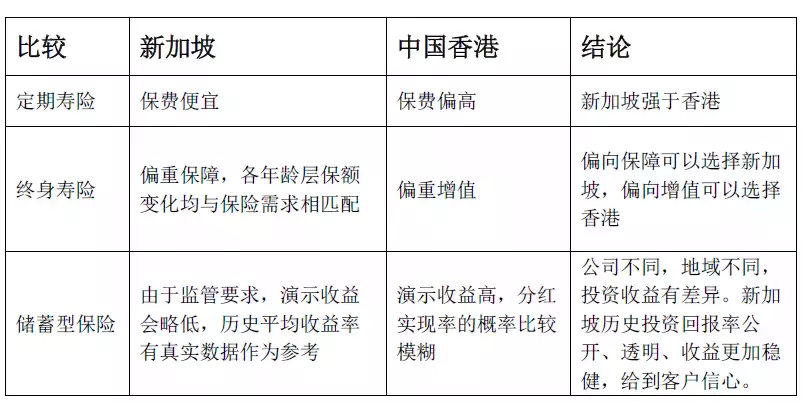

上面小編把新加坡,中國香港,中國內地的定期壽險、終身壽險、儲蓄分紅做了相應的比較,大致都基本明白個中的差異和區別。

我們來總結一下:

寫到這裏可能還有人會問這麽遠去買一張保險,不怕未來有什麽政策風險或者是理賠難得風險嗎?

小編在這裏想說的是,這個世界上沒有什麽事情是沒有風險的,包括保險也是,客觀點來說,凡是舍近求遠去買保險,所要承擔的風險一定是有,這與香港保險無異的。所以購買保險一定要理性客觀分析利弊,權衡好自身的需求方可購買。

保險雖然是一紙契約,但它就與我們的家人一樣都是陪伴我們到終身,能有幸購買到性價比足的保險