記者 | 江敏

編輯 | 楊悅

主營民辦國際化學校的楓葉教育(01317.HK)正在加大海外擴張的步伐。

該集團近日發布公告稱,擬在新加坡收購加拿大國籍學校(Canadian International School,下稱CIS),收購總代價爲6.8億新幣(約合人民幣約34.6億元),接近該公司一半的市值。

不止是在海外發展加速,該集團整體業務擴張的野心也不小。就在宣布擬收購CIS之後,楓葉教育又發布一份“六五規劃”。規劃稱,將在2020年9月至2025年8月期間發力“大區發展戰略”及“標准實施戰略”兩大戰略,最終目標是讓該集團成爲全球K-12教育領域最大的國際學校辦學團體之一。

兩則公告發布後,楓葉教育當周的股價從2.2港元漲至2.48港元。

對這一大手筆收購,質疑者認爲其價格太高,且上一年度未分紅也引起部分投資者的顧慮。在國際教育因疫情受阻的背景下,楓葉教育的海外擴張愈發引人關注。

優質標的

楓葉教育此次的收購標的是新加坡國際學校市場的頭部玩家。公告稱,按入讀學生數計算,CIS爲新加坡最大的營利性高端國際學校之一,在當地市場占有約20%的份額。

CIS成立于1990年,最初以大學預科學校起步,現如今已開設從幼兒園到12年級的全課程。它的兩個校區位于新加坡中區東部的Tanjong Katong和新興商業區Jurong Lake。前者是外籍家庭聚集地。

從學生構成來看,CIS也要面向外籍子女,提供以國際化IB及PYP爲主的課程。現有學生人數超過3000人,來自世界80多個國家。

其學費側面反映了CIS的高端定位和議價權。CIS學年收費最高至40900新元,在新加坡知名的32所國際學校中,學費排名第七。

此外,新加坡也是國際學校迅猛發展的高地。根據ISC Research的數據,該國僅占東南亞總人口的0.9%,擁有的國際學校總數卻占整個東南亞市場的9.5%。該國有約半數常駐人口來自海外,直接催化國際學校的繁榮發展。

價格劃算嗎?

僅從CIS和新加坡市場來看,楓葉的此次收購並不盲目,也符合其未來發展規劃。

其“大區發展戰略”包括設立兩個海外大區,以招收至少1萬名學生作爲目標。若此次收購結束,CIS將爲楓葉增加超過4100位學生,使得楓葉整體可容納學生總人數將增至71300人,將大幅提升楓葉教育“六五規劃”的完成度。

但對于34.6億元的收購價格是否過高,外界的顧慮也有其合理之處。

同樣主營國際學校、定位高端市場的諾德安達集團,2008年時第一次被霸菱亞洲收購,價格約爲3.6億美元,注冊學生人數約爲4000人。據《亞洲金融》報道,其收購市值(EV)是息稅前利潤(EBITDA)的4.7倍,分析人士認爲在合理範圍內。

國際上慣用EV/EBITDA的倍數來衡量收購是否值當。如果將出資金額粗略視作收購市值,在此次楓葉收購CIS交易中,這一倍數達到約13。

不過,諾德安達的首次私有化發生在十年前,這十年裏,國際學校發展勢頭良好,教育集團估值上升也在情理之中。該集團在2017年第二次私有化時,收購價值高至43億美元,EV/EBITDA倍數比也超過20。鑒于其學生數量已漲至3.7萬人,學校數量43所,且分布全球,楓葉教育此次收購與其並無可比性。

國內另一家于美股上市的博實樂教育集團(NYSE:BEDU),也曾在2019年收購海外私校。當年7月,博實樂收購英國教育集團CATS Colleges Holdings Limited(又稱劍橋文理學院,下稱CATS)的全部股權,總對價爲1.50億英鎊(約合1.92億美元)。

CATS旗下有7個校區,分別位于英國、美國、加拿大以及中國。其學生規模比CIS稍小,數量2000人以上,但其披露的集團淨收入約爲8900萬英鎊(約合爲1.13億美元),高于CIS2019年的收益1.18億新元(約0.85億美元)。

沖擊與平衡

收購只是一個開始,性價比如何還需綜合後續業務融合程度來判斷。但這筆交易卻反映了楓葉教育平衡業務重心、大步向外的發展趨勢。

1995年,楓葉教育獲得大連教育委員會批准辦學,主營國際化學校,成立之時就以輕資産擴張模式,于全國設立學校網絡,其學校主要位于二三線城市,並在2014年11月于香港上市。

根據沙利文報告,按入學人數計算,楓葉教育是當年中國規模最大的國際學校辦學團體及最大的國際高中辦學團隊,分別占有7.6%及9.0%的市場份額。

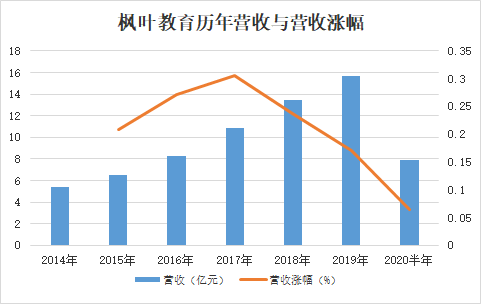

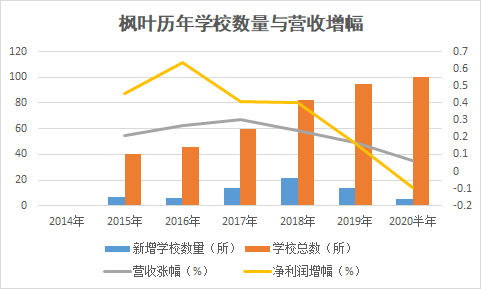

上市後的楓葉教育開始不斷並購,營收也接連上漲。至2017年,其營收突破10億人民幣,漲幅也達到曆年最高的30.5%。

2018年時,楓葉教育年度新增學校創新高達到22所,僅在海口地區就增加了1所初中、3所小學和1所幼兒園。但它的營收增幅卻出現放緩迹象。

這一年出台的兩項政策卻給民辦教育集團帶來極大不確定性。

年中《民促法實施條例(修訂草案)(送審稿)》出台,根據送審稿內容,集團化辦學者不得通過兼並收購、加盟連鎖、協議控制等方式控制非營利性民辦學校。且民辦學校的舉辦者不得設立實施義務教育的營利性民辦學校。

當年11月,《中共中央國務院關于學前教育深化改革規範發展的若幹意見》發布。該意見禁止民辦幼兒園上市,或上市公司對任何營利性幼兒園進行投資或收購。

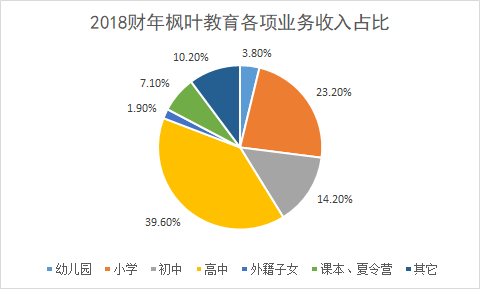

楓葉教育年報顯示,截至2018年8月31日,其幼兒園、小學和初中學校學費收入分別占總營收的3.8%、23.2%,以及14.2%。政策規範的三部分業務占總營收的近四成。

這也直接影響了投資者信心。2018年8月13日其開盤價直接從上一個交易日的6.19港元跌至4.96港元。股價經過三個月緩慢回升,又在11月16日跌向更深處,開盤價3.4港元。12月,有投資機構因政策風險將其評級由“持有”降爲“中性”。

海外步伐加速

對于政策影響,楓葉教育認爲,《送審稿》雖加強了對民辦學校的監管,但明確了其收費自主權、經備案後跨區域招生等內容。天風證券研報認爲,“四川和溫州等地發布的民促法地方細則也透露出對于民辦學校(K12+高等)的友好態度。”

但經此之後,曾高增長的楓葉教育擴張節奏減緩。從2019年開始,楓葉教育的新增學校數量開始放緩至14所。截至2020年2月29日的半年內,新增學校爲5所。

在國內外延式擴張放緩的同時,其海外步伐卻在加速。

楓葉教育的海外擴張從2016年就已開始。當年9月,該集團完成新加坡Lucrum Development的收購,代價爲6730萬新元(約3.3億元人民幣)。收購標的旗下擁有一所學校物業,楓葉教育打算待承租人搬離後,開辦第一所在新加坡市場的國際學校。

這一收購正恰逢國內國際化學校競爭加劇的時點。

據第三方機構新學說發布的數據,2016年國內民辦國際學校數量增幅創新高,達到22.54%。不僅金融機構和上市公司成爲主力資方,房企加速布局,諾德安達、惠靈頓、貝塞思等國際教育集團和海外學校品牌也入場分羹。

並購海外學校絕非面子工程,它的確能給國內教育集團提供海外師資、教學方法上的補充,但更重要的是業務層面。海外學校收入能對沖國內政策帶來的風險,平衡集團整體收入的穩定性。

此次收購CIS,楓葉教育表示,這將豐富來自中國以外地區的收入來源。“根據擬議的收購,海外學校將爲楓葉教育貢獻總收入的約30%。”此外,盡管楓葉教育主營國際教育,但其口碑與學費定位偏中端市場,如果能通過外延式收購拉升其在高端市場影響力,將增強其盈利能力。

現實與目標之間仍有些距離。從2016年計劃自建學校,到今年宣布擬收購當地已有品牌,楓葉教育也在不斷嘗試。

這期間,它還于2020年初擬通過私有化港股上市公司皇岦(08105.HK)以涉足馬來西亞市場,出資4.32億港元。皇岦是馬來西亞國際教育集團,提供從幼兒園至A-Level課程等服務。

但這筆買賣並不被外界看好,其盈利能力受到質疑。2017至2019財年,皇岦淨利潤從1102.2萬令吉下滑至225.2萬令吉,跌幅78.57%。

從資本市場來看,無論是收購海外學校,還是六五規劃,楓葉教育都需要“新刺激”。其中期業績受疫情影響,期內溢利2.64億元,下降6.1%。國際局勢不明朗,國際化學校招生是否會受影響也需到今年秋招才能予以判斷。

這家已有百所學校的教育集團仍在緊盯著前方。“到第六個五年計劃末,于中國設立10個教學區,以及在北美及亞太地區設立兩個教育學區,預計整體目標入讀人數爲11萬人。”看來,其外延式發展還有一段長路要走。