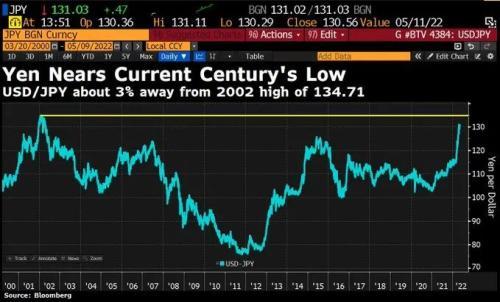

//全球最“鴿”央行:日元跌破130 日央行爲何仍癡迷寬松?//

日本央行執行董事Shinichi Uchida在周二(5月10日)表示,沒有擴大長期利率目標容忍範圍計劃,依舊捍衛其0%利率目標設定的0.25%隱含上限,並稱擴大範圍無異于加息,對經濟不利。

“鴿子”穩固地盤旋在日本央行的上空,並沒有飛走,即便這將進一步削弱日元。

日元兌美元在周一觸及20年新低131.34,周二回升至130.00附近。這凸顯了日本央行與其他央行貨幣政策的背道而馳,但日元下跌並不能打動日本央行。

不過,Shinichi Uchida也表示將關注日元的波動。日本財務大臣鈴木俊一也表示將與七國集團(G7)的其他國家密切溝通,應對日元迅速走弱的情況。

通脹擡頭

日本內務省上周五數據顯示,對日本物價具指導意義的東京核心CPI的4月數據同比上漲了1.9%,3月該數值僅爲0.8%,是排除銷售稅影響後,1992年12月以來最快的增長速度。

這個數字已經十分接近日本央行設定的2%的物價目標,但日本央行似乎並未覺得此事讓人欣喜。

日本央行曾在3月的會議中顯示,一些委員堅持,與英美不同,日本通脹率不太可能達到2%的通脹目標。而近期進口價格的上漲導致消費者通脹繼續上升的可能性不大。

日本央行還表示,除非這種成本推動型通脹導致更大範圍的物價上漲,同時伴隨工資上漲,否則仍不會收緊政策。

日本央行行長黑田東彥認爲,日本物價上漲勢頭依然疲弱,因爲缺乏堅實的工資增長等國內推動因素,因此日本央行需要保持寬松的貨幣政策。

然而,時至5月,推動日本物價上漲的能源和原材料價格依舊維持高位,甚至在一些人眼中還將繼續走高,因限制供應的因素依舊存在,如地緣沖突和供應鏈瓶頸,而需求還在擴大。

NLI研究所經濟研究主管Taro Saito表示,日元的持續走軟將使更大範圍的産品面臨通脹壓力,而除了能源和原材料之外,所有的進口商品都將受到影響出現價格飙升的情況。

通脹如此肆虐,但日本央行今日的表態卻依舊很“鴿”。

工資難增

在日本央行的硬性指標中,還有一個關鍵因素,就是工資上漲。但顯然對日本來說,這比通脹突破2%要難得多。

根據日本最大工會的傘式組織Rengo的數據,日本約有3300個工會在今年的工資談判中獲得了2.1%的平均月薪增長。不過據牛津經濟研究院高級經濟學家Norihiro Yamaguchi稱,隨著更多小公司加入,這個薪資增長水平會有所縮減。

更令人唏噓的是,由于通脹問題,日本3月的實際工資其實下降了0.2%,是三個月來的首次下降。隨著4月大幅擡高的通脹率,日本工資在4月可能會更加難看。

Yamaguchi表示,根據其預計,今年日本的消費者物價將上漲1.7%,接近日本央行2%的目標。這比其他經濟體相對溫和,但日本的實際收入可能相比法國、澳大利亞和其它亞洲國家下降地更快。

收入實際上變少,物價又升的厲害,日本家庭只能更加追求“清靜”,祭出傳統的“極簡”、“斷舍離”、“宅”套餐。根據日本官方數據,3月日本家庭開支同比下跌了2.3%,也是三個月來的首次下跌。

問題來了,日本央行寬松了這麽久,爲什麽什麽都漲了,就是漲不到工資頭上?

據Yamaguchi分析,可能是日本的勞動力市場並沒有官方公布的2.6%低失業率暗示的那麽繁榮。

相反,“勞動力市場在工作時間方面的持續疲軟將影響兼職工人的小時工資,對于正式工來說,傳統的春季談判很可能只會提供有限的增長。”Yamaguchi解釋。

這也是爲什麽日本最近頻頻有官員出面敲打想要放開邊境接納遊客——因爲日本國內需要增添工作崗位。

沒有工作,工資很難上漲;工資難漲,意味著消費不振,需要繼續寬松;繼續寬松,意味著物價還要上漲。

這就進入死循環了,迎接日本打工人的,那就只剩下更加極致的“消滅欲望”。

日本央行能怎麽辦,不加息可能就是它能做的最大努力了。

//哪有什麽“亞洲貨幣戰”?當前真正打響的是“亞洲貨幣保衛戰”……//

近期,有關“亞洲貨幣戰”的說法突然在國內金融圈“悄然盛行”:其邏輯的源頭來自于日元過去幾個月的大幅貶值,正引發“蝴蝶效應”,誘導亞洲其他國家紛紛效仿,推動本幣貶值。

而有趣的是,近來韓元、人民幣、印度盧比和多個東南亞貨幣的確在集體貶值,盡管貶值幅度比不上日元,但似乎依然給上述略帶陰謀論性質的“亞洲貨幣戰”假設,提供了天然的背書。

然而,事實真的如此嗎?

傳說中的“亞洲貨幣戰”是怎麽一回事?

根據上述“亞洲貨幣戰”論調的說法,從曆史上看,亞洲貨幣貶值的“傳染性”很強,一方面亞洲地區經濟體擁有“出口導向”的共性,另一方面彙率是一個“以鄰爲壑”的經濟變量,在經濟下行的環境中,跑得慢也就意味著承受的壓力會更大,而日元往往最先搶跑。

其中,最具代表性的例子自然是將近十年前,日本前首相安倍晉三推行的“安倍經濟學”時期——當時爲促進日本的出口增長推升經濟,日本央行通過一系列此後演變爲QQE的超常規貨幣寬松政策,一手“導演”了日元大幅貶值。在安倍上任後的第一年,日元兌美元的貶值幅度便高達27%。

日元的貶值隨即觸發了亞洲“貨幣戰”,爲了避免經濟失去競爭力,韓國、印尼和印度等國此後也均陸續采取寬松取措施促進本國貨幣貶值。在短短不到兩年時間裏,印度盧比、印尼盾及馬來西亞林吉特的跌幅便紛紛達到了兩位數!

乍一看,上述“亞洲貨幣戰”的論調和當前的外彙市場處境倒是的確很相象——同樣是日元暴跌率先“惹的禍”,各亞洲貨幣的跌幅也無一例外都不小……

但如果人們仔細剖析,卻或許能發現頗多破綻……

“亞洲貨幣戰”OR“亞洲貨幣保衛戰”?

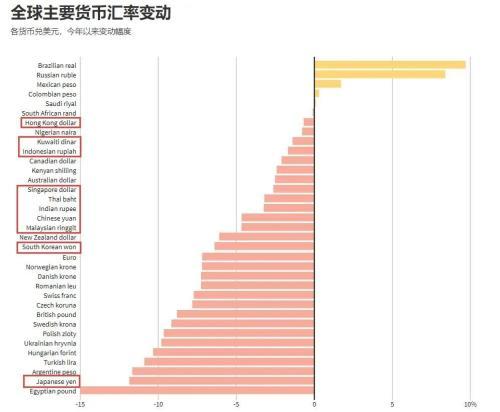

首先的一點是,既然是一場“貨幣戰”,那麽自然是帶有各國主觀性質的。而既然又給這場貨幣戰冠以了“亞洲”的名號,那麽想必亞洲貨幣的跌幅理應普遍在全球貨幣的前列。然而,如果我們縱覽全球貨幣年內的表現,卻無疑可以發現並不是這麽一回事!

從上述這張路透社今年全球主要貨幣的強弱對比中我們可以看到,除了日元年內跌幅的確在全球非美貨幣中居前外,其他亞洲貨幣兌美元的跌幅其實僅僅只是處于了整張榜單的中遊位置。即便剖除出幾大本身就錨定美元的幣種,也絕對算不上最爲疲弱,乃至嚴重到已經爲追求本幣貶值而開打貨幣戰的地步。

事實上,年內尤其是過去一個月的時間裏,全球除了美元外,其他貨幣幾乎都在跌,其中由于俄烏沖突的直接或間接影響,歐系貨幣的跌幅更是普遍在亞洲貨幣之前。因而,與其給這場傳說中的“貨幣戰”冠以“亞洲”的名號,不如幹脆改成“歐洲貨幣戰”乃至“全球貨幣戰”,似乎更爲合適。

而回到是否具有主觀意願的話題,從上面這張榜單中我們同樣可以看到,年內除巴西雷亞爾、俄羅斯盧布等少數寥寥幾類貨幣外,幾乎所有主要貨幣兌美元都在貶值。

因此,相比于亞洲主要經濟體有意引導本幣貶值利好本國出口的說法,當前的情況更像是各主要經濟體貨幣正共同面臨一場“美聯儲緊縮風暴”的摧殘,各主要貨幣在強勢美元面前都沒有太多辦法,最終不得不接受“被動貶值”——只是強弱略有差異而已。

最後,有關“亞洲貨幣戰”論調的最大破綻,其實是全球金融市場與過往經濟環境的大不同。2010年代初,全球剛剛走出了美國次貸危機,而歐洲正陷入歐債危機之中,在全球經濟相對依然陷于泥潭的大背景下,亞洲各國確實可以從各自寬松政策和本幣貶值中明顯獲利。

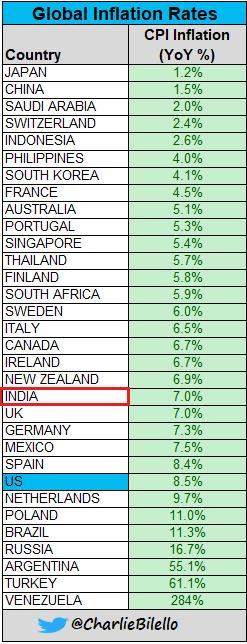

但如今,通脹才是絕大多數國家面臨的共同敵人。

在亞洲經濟體中,除了中國和日本兩國的通脹數據尚處于合理區間外,其他國家的央行決策層無一例外正開始爲節節攀升、日趨失控的通脹而苦惱。在這樣的大環境下,各主要央行思考如何制定緊縮計劃、穩定彙率還來不及,又有多少人真的敢于放任乃至助推本幣貶值?要知道,在外彙市場上,只有你“站得越高”,才越不容易被全球通脹的“海嘯”所淹沒。

也許,近來坊間傳說中“亞洲貨幣戰”,真正的現狀其實要加上兩個字:“亞洲貨幣保衛戰”!

印度:已徹底被逼到“牆角”

上周三,就在美聯儲宣布舉世矚目的50基點加息和縮表之前的數小時,鮮有人注意到的是,印度央行意外地“搶跑”了:這一南亞最大經濟體當天出人意外地召開了一場央行特別會議:宣布將回購利率上調40個基點至4.40%,自5月21日生效。這是兩年來印度央行的首次利率調整,也是近四年來的首次加息行動。

這一舉動顯然超出了市場預期,而印度央行之所以那麽緊迫的原因其實也只有兩個字:通脹。

最新數據顯示,印度3月通脹率升至6.95%,爲近17個月以來的最高水平,連續第三個月超出央行設立的6%通脹目標區間上限。這個數字在亞洲範圍內意味著什麽——意味著印度已成爲亞洲主要經濟體中通脹率最高的國家!

然而,在通脹高企和外圍貨幣政策持續緊縮的背景下,印度央行上周的意外加息卻並未能阻止印度盧比繼續走弱。相反,印度盧比反而在本周一創下了紀錄新低。

對于印度來說,忍受本幣持續貶值顯然並非長久之計:該國高達80%的原油需要從海外進口,本幣貶值將會進一步加速國內通脹壓力上行,並造成貿易逆差擴大。于是,印度央行也只剩下了直接彙市幹預這一條路。

據彭博社援引知情人士透露,印度央行周一在所有外彙市場上——即期、遠期和無現金交割遠期市場上都出手進行了幹預操作,在盧比滑向曆史新低的背景下,該行接下來預計還會繼續出手。

顯然,在印度,當前打響的並不是一場追求本幣貶值的“貨幣戰”,而是已經被逼到牆角的“貨幣保衛戰”……

韓國:通脹比經濟更令人擔憂

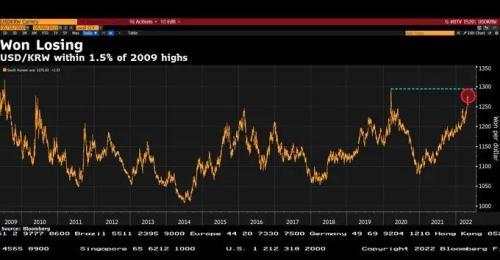

在近來有關“亞洲貨幣戰”的論調中,提到韓元的次數很多,幾乎僅次于日元,似乎這兩個貨幣正在唱起雙簧。那麽,韓國方面是否真的有意和日本打一場競相貶值的“貨幣戰”呢?

答案顯然是不。韓元兌美元在4月下跌了4.06%,乍看起來跌幅不小,但要知道美元指數同月的漲幅達到了4.92%,韓元的跌幅其實可能還在非美貨幣的平均線之下。而韓國央行自身,也從來沒有流露過想要讓韓元大幅貶值的意願。

在上月中旬,韓國央行貨幣政策委員會甚至等不及新央行行長的正式任命,就首次在沒有行長的情況下宣布了加息決定——將基准利率上調25個基點至1.5%,爲2019年8月以來的最高水平,出乎市場意料。

韓國新任央行行長李昌镛4月25日在就職後首次與記者見面時曾表示,目前韓國通貨膨脹的形勢比經濟增長更令人擔憂。韓國未來的貨幣政策將在很大程度上取決于數據流。他同時還特意提到,韓元最近的貶值速度並不比同類貨幣快多少。

事實上,即便眼下日元大幅貶值,但韓國方面還沒到格外擔心的地步。

韓國貿易協會國際通商研究院本月發布的《最近日元貶值對韓國出口的影響》報告書顯示,雖然日元貶值有利于日本出口增加,但由于韓日間産品競爭面減弱、韓元同時貶值等因素客觀存在,日元貶值對韓國出口影響有限。統計分析顯示,韓國與日本的出口競爭指數從2015年的0.487降至2021年的0.458,表明兩國出口結構相似度呈降低趨勢。

東南亞:加息可能已經不遠

在東盟方面,眼下東南亞諸國的確是今年以來全球少數沒有撤出貨幣寬松政策的地區,但這不代表該地區不打算行動……

受食品和燃料價格上漲影響,東南亞最大經濟體印尼4月通脹已經加速上漲,同比增長3.47%,爲3年來最高,接近了印尼央行年內目標範圍的上限。市場猜測,爲穩定彙率同時對抗通脹,印尼央行接下來可能被迫出手幹預市場。

印尼央行近期已表示,將繼續監測外彙市場機制,防止印尼盾大幅波動。如有需要將進入市場,但將優先考慮以市場機制管理印尼盾彙率。

新加坡銀行外彙策略師Sim Moh Siong認爲,近來印尼盾的疲軟或將引發央行幹預,爲了保持貨幣穩定印尼央行甚至可能不得不提前加息。

在泰國,近來泰國燃油價格的上漲已進一步加劇了該國的通脹。泰國的通脹數據已連續三個月超過經濟學家的預期。兩年期不可交收利率掉期(NDIRS)較政策利率的溢價擴大至122個基點,爲逾10年來最高,這表明交易員一直在消化泰國央行將采取更鷹派政策的預期。

泰京銀行分析師Poon Panichpibool表示,“市場參與者認爲,泰國央行今年不會將政策利率維持在0.5%的低位水平,泰國兩年期國債收益率的上漲已預示,第一次加息25個基點應該會在下半年到來。”

日本:日元真不能再跌了

如果說,亞洲經濟體中誰真的想發動一場彙率競相貶值的“貨幣戰”的話,日本的確是最具有嫌疑的國家——發達國家中最鴿派的貨幣政策、此前長達30年的低通脹乃至通縮,都預示著日元年內的貶值對日本經濟整體依然利大于弊,而日本央行也在一定程度上“默許”著日元的下跌。

然而,隨著眼下美元兌日元一路升破130關口,過去短短兩個月時間裏累計暴跌逾1500點的日元,或許也已經來到了一個“不能再跌”的地步。日本財務大臣鈴木俊一今日已表示,日本將與美國和其他國家當局密切溝通,以根據七國集團(G7)協議對彙率變動作出適當反應。

“彙率穩定很重要,最近看到的日元快速貶值是不可取的,”鈴木在內閣會議後告訴記者。這些言論與他近期發出的遏制日元大幅下跌的口頭警告一致。

就目前的情況來看,由于彙率貶值疊加能源價格和大宗商品價格上漲,推動日本進口額激增,已經使得日本連續幾個月保持貿易逆差。日元的貶值正進一步加大輸入性通脹,帶來企業成本和居民生活成本的上升,對日本增強出口競爭力並不有利。

日本共同社也指出,日美的利率差正持續擴大,還存在因供應制約導致的資源價格走高影響、日本經常項目逆差長期持續的隱憂。在這種情況下,日本央行更可能很快失去對通脹目標的控制。在資本流動的方面,一旦市場對日元貶值的持續性形成一致預期,不僅海外資金會撤出,日本國內資本也會把資金投向海外,失去投資價值的日本市場將面臨資金外流與市場下跌的負向循環,導致日元短期內陷入惡性貶值的漩渦之中。

美國銀行近期預計,若日元兌美元彙率進一步下跌至1美元兌140日元,可能會促使日本政府斥資1000億美元來限制日元進一步貶值。“日元走軟已經到了市場須密切關注日本政府如何幹預彙市的地步,”美國銀行分析師們在報告中寫道。

顯然,無論日元今年以來的大幅貶值有沒有主觀意願存在,但接下來,日本決策者很可能也將與亞洲其他經濟體一樣,加入到“貨幣保衛戰”的行列之中。

中國:以我爲主兼顧內外平衡

最後,在全球主要非美貨幣紛紛出現明顯貶值的大環境下,人們也的確開始注意到,人民幣近來正出現同步下跌——在岸與離岸人民幣對美元彙率從4月下旬開始被迫迅速貶值,短短半個月的時間裏貶值幅度接近5%。

中國世界貿易組織研究會副會長霍建國近期在接受《環球時報》采訪時表示,人民幣近期快速貶值,首先因爲美元指數迅速上升,另外國內經濟因疫情以及其他宏觀經濟原因受到一定壓抑,導致市場對人民幣預期發生改變,疊加離岸市場上來自海外的做空因素,使得人民幣出現下行壓力。

不過,與其他非美貨幣存在明顯不同的是,即便人民幣過去幾周兌美元大幅貶值,但如果放到更長周期看,當前的人民幣彙率也算不上格外弱勢。別忘了,人民幣和俄羅斯盧布是去年唯二兌美元上漲的非美貨幣,而在今年頭三個月,人民幣與美元也幾乎勢均力敵。

本周一,中國央行發布2022年第一季度貨幣政策執行報告。報告提到:

穩步深化彙率市場化改革,完善以市場供求爲基礎、參考一籃子貨幣進行調節、有管理的浮動彙率制度,增強人民幣彙率彈性,發揮彙率調節宏觀經濟和國際收支自動穩定器功能。

加強預期管理,保持人民幣彙率在合理均衡水平上的基本穩定。持續穩慎推進人民幣國際化,進一步擴大人民幣在跨境貿易和投資中的使用,深化對外貨幣合作,發展離岸人民幣市場。開展跨境貿易投資高水平開放試點,提升跨境貿易投資自由化、便利化程度,穩步推進人民幣資本項目可兌換。

同時,要密切關注主要發達經濟體貨幣政策調整,以我爲主兼顧內外平衡。

顯然,縱觀上述所有主要亞洲經濟體和貨幣的處境,眼下哪有什麽“亞洲貨幣戰”,真正打響的或許是一場“亞洲貨幣保衛戰”……強勢美元正再度向全世界诠釋:何爲“我們的貨幣,你們的難題”?

至于亞洲各國在這個“難題”面前究竟會交出怎樣的答卷,不妨讓我們拭目以待!

本文源自財聯社