2007年上半年,新加坡主權基金GIC的投資團隊發現市場出現了很多不正常的信號,比如異常的低波動率、極其寬松的信貸和金融衍生工具的普遍化。

在經過缜密分析後,GIC決定主動降低投資組合的風險敞口,提高防禦性。

投資團隊通過賣出股票資産和股指期貨的方式,降低發達市場股票敞口。從2007年7月到2008年9月,共減持了超過10%的股票資産,減輕了金融危機中的回撤幅度。

十年之後的2017年,GIC的投資團隊發現了四個潛在的危機和風險,並認爲投資環境的不確定性顯著上升。于是,這家機構再次開始采取謹慎的投資策略,主動降低高估資産的風險敞口。

目前來看,他們的操作精准而得當。

無獨有偶。丹麥的養老金機構ATP在應對黑天鵝方面也頗有心得。

2008年金融危機對全球養老金的投資收益和融資比率普遍造成了巨大沖擊,但ATP在當年的收益率爲-3.2%,遠高于絕大多數機構。

那麽,無論是GIC還是ATP,爲何能在應對黑天鵝時做得比別人更好?

繼去年推出的《全球頂級機構資産配置方法論巡禮》之後,國泰君安大類資産配置團隊近日發布深度報告,認爲真正的頂級資産管理機構,擁有的應對黑天鵝的“工具”和“武器”絕非只有分散配置和再平衡。

正如市場剛剛經曆的三月“黑天鵝”,由于流動性枯竭,資産相關性顯著上升,即便分散化的配置,依然無法避免資産價值的大幅回撤。

而僅靠事後再平衡,長期或許能夠獲得再平衡的溢價,但一來短期沖擊無法避免,二來對于機構的風險承受能力要求也很高。

那麽GIC和ATP,究竟做對了什麽?

01 第一招:

把握全球宏觀動態

提前進行戰術調整

讓我們回到GIC的例子中。

它能在“黑天鵝”中立于不敗之地的法則是,把握全球宏觀動態,結合定性和定量方法,在風險資産估值過高時,主動降低組合的市場風險敞口,防範“黑天鵝”引發的尾部風險。

剛才說到近幾年,GIC得出投資環境的不確定性顯著上升的結論,就是將可能導致潛在危機的風險歸爲了四類。

(1)發達市場風險資産估值過高。這意味著未來預期收益率極低。

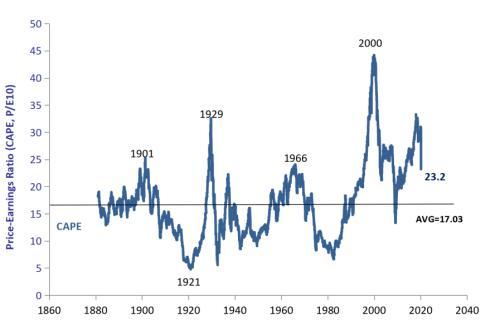

▼2017-2019年美股估值不斷攀升,遠超長期均值

數據來源:Robert Shiller,國泰君安證券研究。數據截至2020/3/27。

(2)全球政策不確定性上升。黑天鵝事件頻出,英國脫歐、特朗普上台、貿易保護主義、民粹主義,使得投資環境更具挑戰性。

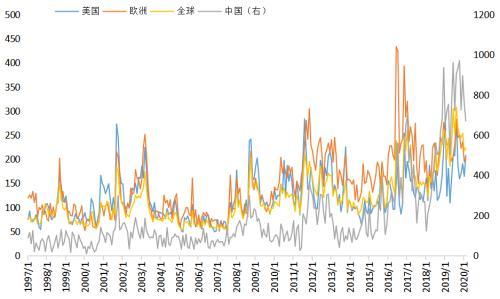

▼全球經濟政策不確定性指數顯著上升

數據來源:Baker et al.(2016),國泰君安證券研究

(3)美國進入經濟周期末端,步入衰退階段的概率上升。PIMCO用動態因子模型測算衰退風險顯示,未來一年內美國衰退概率爲24.2%,兩年內美國進入衰退的概率上升至48.9%。

(4)金融脆弱性不斷上升。非金融企業呈現出杠杆率不降反升的趨勢,美國非金融企業債務規模快速上升,尤其杠杆貸款市場規模擴張一倍,信用質量也顯著下降。

▼美國杠杆貸款市場2007年vs. 2018年

數據來源:IMF,國泰君安證券研究。*注:指數越高,表明契約保護程度越低。**注:息稅折舊攤銷前利潤。

因此,2017年以來,GIC投資組合的風險水平已顯著下降,逐步采取防禦性投資策略。

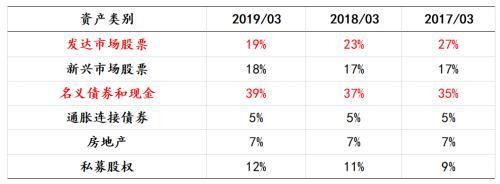

2017到2019年,GIC投資組合中發達市場股票比例從27%下降至2019年19%,減少約1/3。與此同時,名義債券與現金資産比例從35%提高到39%,呈現出顯著的防禦性。

調整後的組合顯著偏離政策組合,凸顯GIC對于當前市場環境中尾部風險的警惕意識。

在當前的市場環境中,GIC通過這種中期的組合調整,目的在于防範潛在風險帶來的大幅回撤。

▼近三年GIC投資組合發生了顯著變化

數據來源:GIC年報,國泰君安證券研究

在降低公開市場股票風險敞口的同時,GIC更加注重自下而上的獲取alpha收益的機會。

GIC從成立早期開始就涉足另類資産投資,利用自身在私募股權、房地産、基礎設施等另類投資領域積累的豐富資源和優勢,可以挖掘到一些其他投資者難以獲得的機會。

2017-2019年,GIC在私募股權方面的投資權重從9%提升至12%,尤其重視對科技類公司的股權投資。GIC在把握科技行業趨勢的基礎上,進行全面盡職調查,自下而上篩選長期看好的科技公司,建立終身合作關系。通過在細分行業和企業生命周期維度上的分散化,控制整體投資風險。

02 第二招:

善用負債對沖降低風險敞口

利用動態風險預算對沖尾部風險

作爲丹麥第一支柱的補充養老金,ATP屬于典型的資産負債管理機構,而黑天鵝往往導致市場利率波動加劇,沖擊負債現值的規模。

然而,ATP卻能在08年前後取得了不俗的表現,這歸功于其獨特的投資管理模式。

經過多年的摸索和完善,ATP建立了以風險爲核心的資産負債管理模式,以實現雙重的投資目標,即一方面保障現有養老福利不受金融市場沖擊,另一方面通過投資追求絕對收益以保障養老金的長期購買力,並提高養老福利。

這種模式主要包括以下幾個方面:

-

負債對沖:盡可能減少負債的利率風險敞口。

-

基于風險因子的投資組合:采用風險平價模式,追求絕對收益。

-

動態風險預算:根據盈余資産規模,及時調整風險承擔水平。

-

尾部風險對沖:降低盈余大幅縮減的概率,保障償付能力。

-

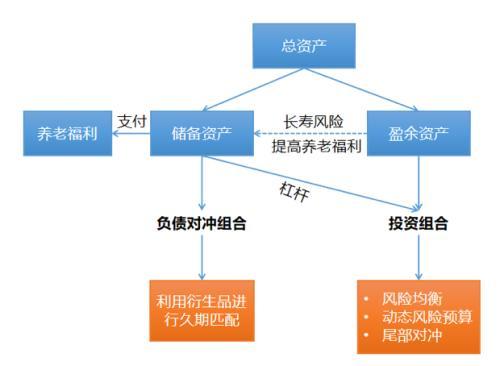

▼ATP的資産負債框架示意

數據來源:國泰君安證券研究

應對負債端的利率風險

2001年,丹麥金融監管局頒布了新的養老金監管條例,核心內容包括養老金負債貼現率開始采用盯市制度(mark to market),根據市場無風險利率水平實時調整,以及提高風險管理和透明度的監管標准,融資比率必須達到100%。

這些規定不僅使得ATP的負債端面臨極大的利率風險,更是成爲ATP改革投資管理模式的催化劑。

從此之後,ATP建立了全面的資産負債管理體系,嚴格控制負債端的利率風險。

黑天鵝往往導致市場利率波動加劇,沖擊負債現值規模。爲了保護養老金償付能力,ATP分別建立基于儲備的負債對沖組合和基于盈余的投資組合。

儲備資産中,負債對沖組合之外的資産通過內部借貸進入投資組合,提高投資組合可運用的資金體量。

同時,ATP會對養老金負債進行久期匹配。ATP的養老金負債收益率曲線由市場利率部分和固定部分組成,對于40年期限以內的負債,匹配相應期限的國債或相應的利率互換。對于40年期限以上的負債,采用3%的固定利率。

ATP的負債對沖大量使用利率互換,從而減少負債對沖組合占用的流動性,在免疫利率風險的基礎上,可以爲投資組合提供更多可用資金。

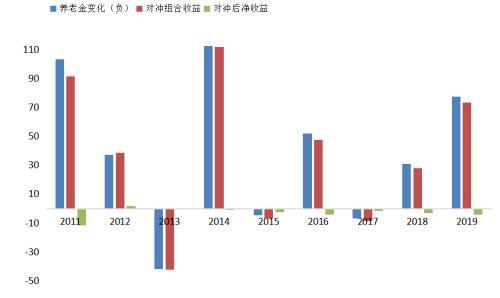

▼ATP負債對沖效果顯著(單位:10億丹麥克朗)

數據來源:ATP年報,國泰君安證券研究

動態管理組合風險

ATP的投資目標是保證養老金盈余大概率不受損失,在此基礎上,實現養老金總資産的保值增值。

因此,ATP采用動態風險預算方法,風險預算取決于盈余規模及其大幅下降的概率。

在此基礎上,ATP實時跟蹤投資組合的風險水平,確保風險水平在風險預算範圍內。風險預算的制定以每3個月爲單位,確保未來3個月出現負盈余的概率極低。

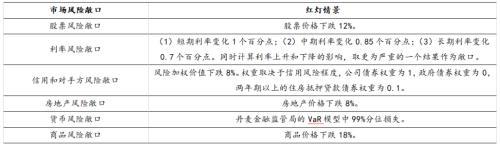

最差的1%情景,對應的市場尾部風險情景,由丹麥金融監管局制定的交通燈警示系統確定。

如下表所示,ATP計算“紅燈”情景下的總風險敞口,以確保損失在風險上限之內。“紅燈”情景包括股票、利率、信用、房地産、貨幣、商品敞口同時受到大幅沖擊。

當“紅燈”風險高于風險預算上限時,投資策略立即調整,減少風險敞口,直到風險水平降至合理區間。

▼ATP的“紅燈”風險敞口

數據來源:ATP,國泰君安證券研究

尾部風險對沖

針對以上紅燈情況,爲了保證養老金資産在任何市場環境中的安全穩健,ATP在投資組合中設置尾部風險保護,減少在黑天鵝發生時受到的沖擊。

通過購買股權、避險資産和運用與尾部風險負相關的投資策略,ATP得以時刻提防流動性枯竭時引發的尾部風險。

ATP認爲,真正有效的尾部風險對沖,是在市場具有流動性的危機未發生時,進行組合保險。

2008年年中,ATP曾買入原油長期看跌期權,在金融危機中爲投資組合起到了保護作用。

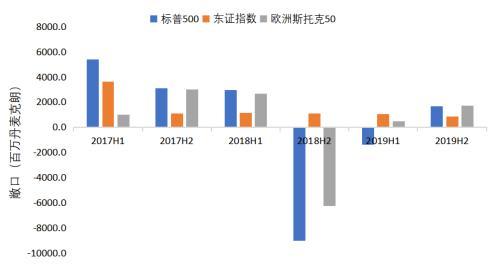

2018年下半年,ATP曾買入標普500和歐洲斯托克50指數的看跌期權,在四季度的市場大幅下跌中起到了對沖作用,有效降低了損失。

此外,危機中,各類資産價格相關性顯著提升,這意味著危機之前可以選擇正常市場環境中相關性並不高的資産期權來進行對沖,從而有利于以低成本實現同樣的尾部風險保護。

▼ATP運用衍生品進行風險對沖

數據來源:ATP,國泰君安證券研究

03 對投資者的建議

通過以上兩個案例我們可以看出,在何種方式、多大程度上主動防範尾部風險,取決于投資理念、風險承受能力、監管環境等多方面因素。

對于風險承受能力強的主權基金,如挪威GPFG,不做主動調整,堅持紀律性再平衡,長期也可以獲得較高收益。

對于風險承受能力中等,具備主動投資能力的機構,如GIC,在分散化和再平衡基礎上,加入進行一定的中期配置調整,保持長期的穩健收益。

對于監管嚴格的資産負債管理機構,如ATP,爲了保障養老福利不受損失,可以支付一定成本對投資組合進行保險,防範尾部風險,並動態調整風險水平,及時止損。

此外,尾部風險管理應當與投資模式的選擇相輔相成。

比如,GIC采用參考組合模式,而非戰略資産配置+戰術資産配置模式,投資的靈活性較高,可以進行較大幅度的主動偏離。

GPFG采用被動投資爲主的傳統股債配置,嚴格控制跟蹤誤差,因此事後再平衡是更好的選擇。

ATP采用的風險平價模式對于尾部風險非常敏感,因此,強調組合內部的尾部風險對沖。

雖然動態風險管理本身具有一定的順周期性,但結合靜態的風險平價模式,配置結構不受短期市場擾動影響,保障了投資的長期穩健性。