財聯社(上海,編輯 史正丞)訊,當地時間周五,歐洲央行、英國央行、瑞士央行和日本央行集體在官網發布聲明,宣布鑒于美元流動性環境穩步提升以及美元流動性互換操作需求較低,在與美聯儲協商後共同宣布不再繼續84天期的美元流動性互換操作。該變動從今年7月1日起生效,在此之前已公布的交易日程不受影響。

(來源:歐洲央行)

在聲明中四家央行確認,在7月1日後常規的每周7天期流動性互換操作仍將繼續。同時各家央行也表態,基于美元流動性環境的變化,隨時准備調整美元流動性操作工具以緩解市場壓力。

根據協議,面臨美元流動性緊張時各家央行可以用本國貨幣向美聯儲兌換美元,並約定在未來以同樣彙率換回,並支付一定利息。

去年二月底至三月中旬,隨著歐美國家相繼進入疫情封鎖狀態,全球金融市場一度出現恐慌性抛售,被視爲避險資産的美元流動性驟然緊張,美元指數在短短10個交易日內突破100關口。

爲了應對“美元荒”對全球金融系統的沖擊,2020年3月15日美聯儲宣布與歐洲央行、英國央行、瑞士央行、日本央行和加拿大央行依托現有的美元流動性互換協議提供84天期的貨幣掉期操作。四天之後,美聯儲再度宣布與新加坡金管局、巴西央行等九家央行建立臨時美元流動性互換協議。隨後到三月底美聯儲進一步加碼推出FIMA賬戶回購工具(使用美國國債向美聯儲置換美元)後,本輪流動性危機告一段落,全球風險資産逐步確立“疫情底”並開始淩厲的上漲行情。

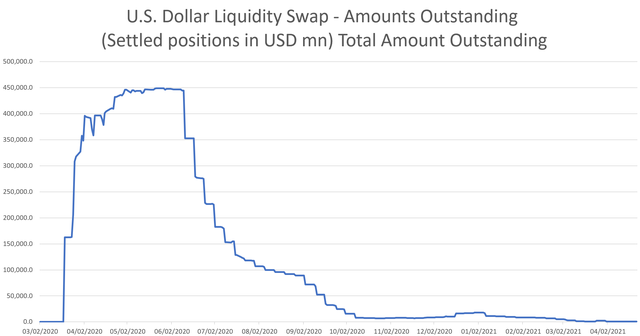

根據紐約聯儲的公開數據,以美元結算的流動性互換操作敞口余額在2020年3月19日激增1624億美元,並于5月底達到近4500億美元的峰值,截至2021年4月22日十四家包含所有期限的央行流動性互換操作敞口總額已經下降至7億美元,僅有歐洲央行、瑞士央行和墨西哥央行尚有敞口。