點藍字關注,不迷路~

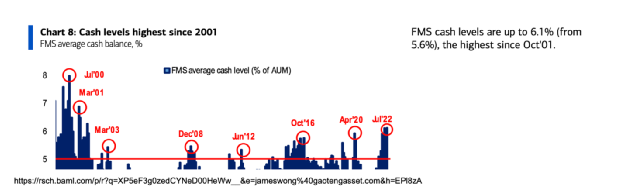

美國銀行7月針對全球基金經理的調研顯示,目前全球基金經理組合現金水平達到2001年以來的最高水平,基金經理對經濟增長的悲觀情緒達到曆史新高。

美國銀行7月對全球基金經理的調研顯示,全球基金經理對全球經濟增長和盈利的預期降至曆史性最低點,與此同時全球基金經理組合的現金水平卻升至2001年以來最高水平,權益資産的配置水平降至雷曼破産以來最低水平。美國銀行在7月8日至7月15日進行了上述調研,覆蓋的基金經理管理規模總和超過8000億美元,約折合54087.2億元人民幣。接受調研的基金經理們認爲以PCE(個人消費支出)計的通脹降至4%可能會成爲美聯儲轉向的催化劑。

7月27日,市場在鮑威爾講話之後強勁反彈。不過,仍有不少基金經理認爲美聯儲並非轉“鴿”,而美國前財長勞倫斯·薩默斯則認爲鮑威爾將2.5%當做中性利率水平是天方夜譚。機構人士認爲美股近期的反彈難持續,高波動行情大概率持續。

全球基金經理風險暴露水平降至金融危機以下

目前全球基金經理的現金水平升至6.1%,自2001年10月以來的最高水平。這表明全球基金經理的風險暴露水平已經降至2008年雷曼破産以下了。

來源:美國銀行報告

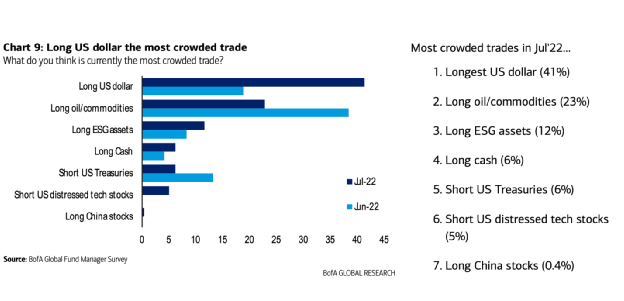

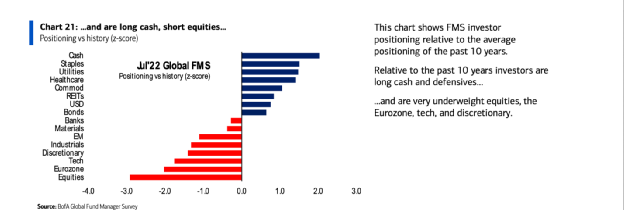

目前,全球基金經理最擁擠的交易是做多美元,第二擁擠的交易是做多原油商品,基金經理對權益資産的配置降至2008年10月以來的新低。在權益資産內部,基金經理整體也趨向防禦,配置比較多的行業包括必須消費,公用事業,醫療健康等。

盡管近期全球投資者表達對中國市場的情緒改善,但中國股票遠未達到擁擠程度。

來源:美國銀行報告

做多美元取代做多原油和商品成爲7月接受調研的基金經理中最擁擠的交易。7月,全球基金經理第二擁擠交易爲做多原油和商品。第三擁擠的交易則是做多ESG資産。盡管各家基金經理對ESG資産的外延界定不同。第四擁擠資産則是做多現金。

在權益資産內部,與過去10年平均水平相比,全球基金經理最高配的是現金,必需消費次之,公用事業再次,醫療健康第四,體現了較強的防禦性。

來源:美國銀行報告

與過去10年平均水平相比,全球基金經理低配的資産包括歐元區資産、科技資産、可選消費、工業、新興市場資産等。

中國股票擁擠度低

與上個月相比,做多中國股票的基金經理占比有多增加,但是在資産類別中,多中國股票遠非最擁擠的資産。

部分投資機構的態度與上述數據吻合。

日前,歐洲一家資管巨頭首席投資官在接受本報記者采訪時表示,盡管目前“口頭上”對中國轉多的全球資管機構正在變多,但是從唱多到做多還需要時間。據他了解,目前仍有一部分客戶對中國股票持謹慎態度。他從4月開始做多中國,並表示繼續看多中國市場在今年剩余時間的表現。盡管如此,他對包括互聯網在內的行業依然表示謹慎。

全球資管巨頭貝萊德表示,包括中國在內的亞太權益資産是其較爲看重的領域,但是其對中國維持中性狀態,這已經較其對于歐美股市的態度更爲樂觀。

過去18個月,中國股票經過大幅調整,加上遍地的悲觀敘事,中國市場出現了錯配機會。新加坡資産管理機構APS創始人、CIO王國輝在最新一期的投資者月報中表示,構建一個組合以獲得雙位數的阿爾法回報的難度降低了。由于過去兩年股市局部領域的泡沫已經破裂,整個市場再次崩盤的可能性很小。某種意義上來說,這是爲投資者提供一種安全閥。

組合聚焦中國成長股

王國輝表示,隨著人民銀行趨向寬松,中國股票的投資者情緒有所改善。人民銀行之所以能夠繼續采取支持性政策,是因爲它是兩年前率先開始收緊的主要央行之一。因此,中國當前的貨幣周期與美國周期是相背而行的,中國的成長股將受益于利率成本下降。加上,最近通過的財政刺激計劃,即使發達國家陷入衰退,中國明年也不太可能面臨衰退壓力。事實上,明年中國宏觀環境可能進一步改善。

王國輝指出,目前,中國的部分價值股出乎意料地便宜。以中國移動爲例。其 EV/EBITDA 比率僅爲 1.4 倍,而新加坡電信和台灣移動的估值分別爲 13.6 倍和 12.0 倍,其現金持有量占其市值的一半。市盈率除現金外僅爲3.6倍,加上中國移動一直支付7%的股息收益率。通常,具有這種估值水平的股票會收益急劇下降,但中國移動不會,預計它今年和明年將實現高個位數增長,因爲它們的 5G 資本支出已基本完成。

王國輝介紹,目前其投資組合策略是至少 50% 的投資組合在 6-10 只中型成長股中,至少 20% 在 5-7 只深度價值股中,其余分散在 15-20 只中等估值的股票中。

王國輝說,“我們將繼續避開互聯網股票,因爲越來越明確的是,許多股票永遠不會盈利,或者盈利也不足以支撐其高估值。投機或炒概念股票通常經曆四個階段——受到誘惑、覺醒、否認和祛魅。我認爲目前的階段是在覺醒和否認之間。越來越多的投資者開始意識到許多互聯網公司的商業模式不再成立。但他們對這些商業模式能否轉型成功雖然依然失望但還是心存僥幸懷抱希望”。

阿裏巴巴、京東、拼多多、騰訊、美團、網飛、亞馬遜、蘋果、Meta、Snap等上一輪牛市的股票明星,會不會繼續成爲明天的偶像?王國輝認爲,要繼續成爲明天的偶像,這些不僅需要新的、具吸引力的業務主題,而且他們的收益也必須強勁反彈。而到目前爲止,他認爲兩者都沒有迹象。而如果這些股票調整繼續下去,那些在上一次科技牛市中取得了驚人成功的科技類基金經理將在未來幾個月會做什麽?根據經驗,當投資風格發生變化時,很少有經理能夠果斷地適新的投資風格。因此,投資風格的改變通常會帶來“傳奇謝幕,隊伍洗牌”。

“我們這個時代的擁有很多傳奇基金經理,許多投資者都會想知道:這些基金經理是否吸取了教訓,或者從衆的舒適感是否吸引力依舊,繼續誘惑著這些基金經理”王國輝表示。

來源:中國基金報(ID:chinafundnews)

編輯:萬健祎

版權聲明

證券時報各平台所有原創內容,未經書面授權,任何單位及個人不得轉載。我社保留追究相關行爲主體法律責任的權利。

轉載與合作可聯系證券時報小助理,微信ID:SecuritiesTimes

END

點擊關鍵字可查看

潛望系列深度報道丨股事會專欄丨投資小紅書丨e公司調查丨時報會客廳丨黑幕調查丨十大明星私募訪談丨又來?阿裏巴巴等4股被列入“預摘牌”風險名單,已有159家公司被列入丨再捐1個億!國貨品牌又雙叒沖上熱搜丨胡軍代言“惹禍”?!影響30萬人,疑涉390億…丨最新!多位“頂流”隱形重倉股大曝光丨突發,這國總統遭襲!丨拜登,再次陽性!丨這國對臉書公司發出警告!