中國基金報記者 李智

2020年最大規模收購案或誕生。

12月13日,阿斯利康宣布與美國亞力兄制藥(Alexion Pharmaceuticals)達成收購協議,阿斯利康將以“現金+股票”的形式,總的交易價值約爲390億美元(約合人民幣2554億元),交易預計于2021年第三季度完成。

阿斯利康390億美元收購Alexion

進軍罕見病領域

近日,阿斯利康與Alexion Pharmaceuticals,Inc.(Alexion)已就阿斯利康收購Alexion達成最終協議。每股Alexion股份將爲Alexion股東帶來60美元的現金和2.1243股阿斯利康美國存托股票(ADS)。根據阿斯利康的平均ADR參考價格54.14美元,這意味著Alexion股東的總對價爲390億美元,合每股175美元。至此,阿斯利康在2020年底刷新了醫藥行業年度收購記錄。

爲了支持要約對價的融資,阿斯利康(AstraZeneca)已達成一項新的承諾的175億美元過渡性融資工具,由摩根士丹利,摩根大通證券(JP Morgan Securities)和高盛(Goldman Sachs)提供。

此項收購預計將在2021年第三季度完成,完成後,Alexion股東將擁有合並後公司約15%的股份。

值得注意的是,這是阿斯利康自1999年成立以來最大金額收購個案,集團行政總裁Pascal Soriot稱,希望收購Alexion可提升藥品組合的盈利能力,因爲罕有病邊際利潤一貫較高。同時,阿斯利康有五分之一收入來自中國市場,今次交易可減少有關比重。

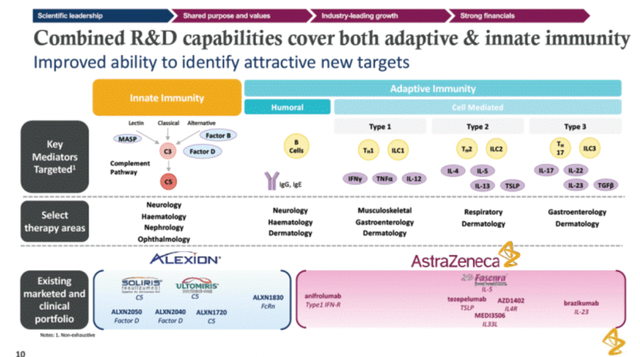

阿斯利康(AstraZeneca)首席執行官Pascal Soriot說:“Alexion已確立了自己在生物學領域的領導地位,爲罕見病患者帶來了改變生活的方法。這次收購使我們能夠增強免疫學的開發,我們期待著與Alexion合並後共同發展免疫學和精密藥物方面的專業知識並推動創新,爲更多患者提供改變生命的藥物。”

Alexion首席執行官路德維希·漢森(Ludwig Hantson)博士說:“近30年來,Alexion一直致力于爲世界各地患有罕見和毀滅性疾病的患者開發和提供轉化藥物。我爲我們的組織所取得的成就感到無比自豪,並感謝我們的員工所做的貢獻。這項交易標志著Alexion激動人心的新篇章的開始。我們爲阿斯利康帶來了強大的産品組合,創新的罕見病産品線,全球人才隊伍以及強大的生物制劑生産能力。我們仍然致力于繼續爲依賴我們藥物的患者提供服務,並堅信合並後的組織將有條件加速創新,並爲我們的股東,患者和罕見病社區帶來更高的價值。”

收購Alexion增強研發能力

2025年收入有望實現兩位數增長

據悉,阿斯利康制藥公司是全球領先制藥公司,在諸多治療領域爲患者提供富于創新,卓有成效的處方藥産品,包括消化、心血管、腫瘤、中樞神經、麻醉、呼吸和抗感染領域等,其中許多産品居于世界領先地位。

而Alexion是一家全球性生物制藥公司,致力于通過改變生命的藥物的發現,開發和商業化,爲受罕見疾病和災難性疾病影響的患者和家庭提供服務。

阿斯利康斥資390億美元收購Alexion,有效加強在免疫學、罕見疾病和精准醫療領域的影響力,推動創新,爲患者提供具有生命意義的藥物。

阿斯利康(AstraZeneca)公告表示,兩家公司共同致力于科學和創新,以提供改變生命的藥物。這兩個組織的能力將創建一個在各種技術平台上都具有強大實力的公司,並能夠將創新藥物帶給全球數百萬人。合並後的公司還將在全球範圍內擴大覆蓋範圍,並覆蓋初級,專科和高度專科護理領域。

首先體現在加速免疫學的發展。阿斯利康與Alexion的研發團隊一起,將在Alexion的11種分子産品線的基礎上,跨各種適應症,罕見病及其他疾病的20多個臨床開發計劃開發這種藥物。合並後的公司將彙集兩個以患者爲中心的快速融合醫療服務模型,結合免疫學、生物制劑、基因組學等綜合優勢,推動未來醫學創新。阿斯利康計劃利用大波士頓地區的人才,在美國馬薩諸塞州的波士頓建立其罕見病總部。

其次,保持行業領先的收入增長。兩家公司一直在走上融合之路,阿斯利康將其業務範圍從初級保健擴展到了專科護理,而Alexion則從超孤兒發展到了孤兒和專科疾病。此次收購增強了阿斯利康在業界領先的增長,得益于其廣泛的藥品組合,這將使新公司能夠將創新藥物帶給初級,專業和高度專業護理領域的廣泛醫療從業人員。合並後的公司預計到2025年將實現兩位數的年均收入增長。

再次,有利于增強收入增長、營業利潤率和現金流的産生。此次收購有望改善合並後的集團的盈利能力,短期內核心經營利潤率將顯著提高,此後將繼續擴大。此次收購還增強了阿斯利康的現金流産生能力,爲在研發和快速減少債務方面的再投資提供了更大的靈活性,並有志于增加股息。

最後,根據既定的資本分配優先事項,立即進行增值增值和增值收購。這項收購有望從一開始就爲阿斯利康的核心每股收益(EPS)帶來強勁而可持續的增長,預計收購完成後的頭三年將以兩位數的百分比增長。預計合並後的公司將維持強勁的投資級信用評級,此次收購將支持阿斯利康的漸進式股息政策。此次合並代表了阿斯利康戰略和財務增長計劃的重要一步。

阿斯利康與Alexion優勢互補

有望沖入罕見藥領域藥企排名前五

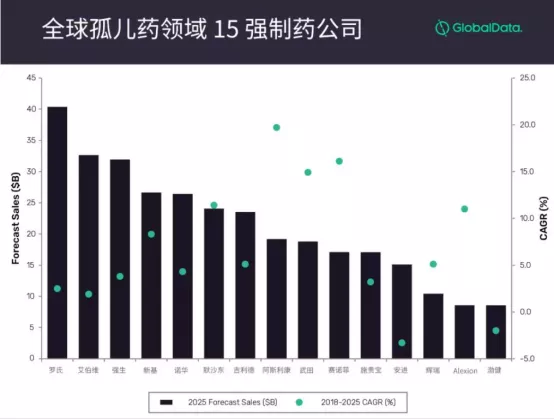

據GlobalData此前的一個分析報告中顯示,預測到2025年,罕見藥前5強制藥公司爲是羅氏、艾伯維、強生、新基、諾華,而阿斯利康位列第8,Alexion位列第14位。

數據顯示,羅氏的孤兒藥總體銷售額最高,不過阿斯利康則被認爲是TOP 15中增速最快的。據GlobalData顯示,從現在至2025年期間,阿斯利康在孤兒藥領域年均複合增長率最高,達到19.7%,這得益于阿斯利康收購的其他小型生物技術公司開發的腫瘤藥物。

如今,阿斯利康收購Alexion後,兩者形成優勢互補,有效加強在免疫學、罕見疾病和精准醫療領域的影響力,並且預計其能力將會持續提升,有望沖進排名前五。

收購案公布後Alexion大漲29%

市值一夜暴增507億元

在公布這一收購案後,亞力兄制藥(Alexion)收盤大漲29.2%,報156.31美元,最新總市值爲342億美元。市值一夜暴漲77.37億美元(折合人民幣507億元)。

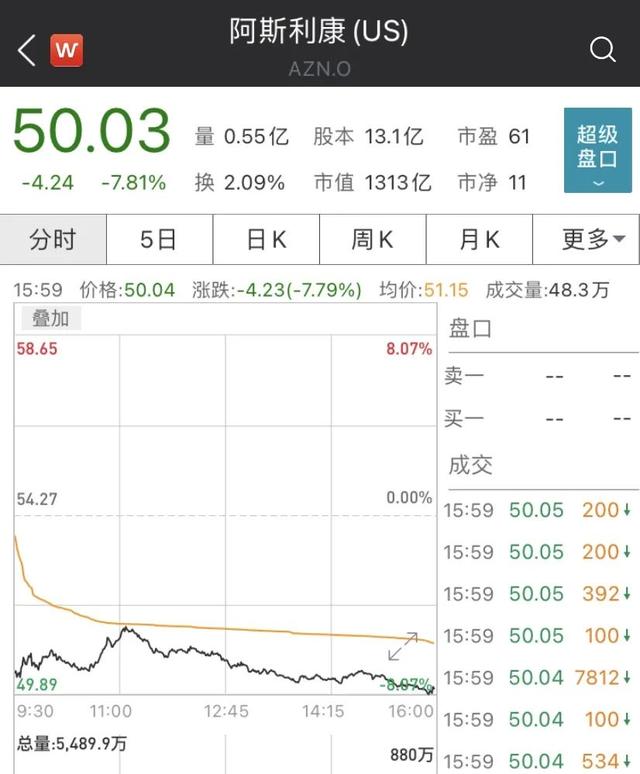

不過阿斯利康的股價表現卻受到市場影響,當地時間周一截至收盤,阿斯利康跌7.81%,報50.03美元,最新總市值爲1313億美元。此外,輝瑞與Biontech悉數下跌。

消息面上,美國已啓動新冠疫苗接種。據新華社報道稱,12月14日,美國啓動新冠疫苗接種,首批接種人群爲醫護人員和生活在養老院等長期護理機構的群體。

拉長時間來看,阿斯利康自3月中旬觸及階段低點後便出現一波快速上拉,截至7月中旬股價累計上漲超60%,不過隨後震蕩下跌。

阿斯利康將與俄羅斯聯手開發新冠疫苗

明年春季將最多有6款疫苗獲批

據福布斯網站報道,阿斯利康稱將與俄羅斯的加馬萊亞研究所聯手開發新冠聯合疫苗,測試阿斯利康的AZD1222疫苗與俄羅斯的人造衛星五號聯用是否免疫效力更強。

這兩種疫苗組成相似,都利用一種特殊的修飾病毒來輸送疫苗。負責投資人造衛星五號的俄羅斯主權財富基金表示,臨床試驗將于2020年底啓動,如果獲得成功,俄羅斯將共同推進聯合疫苗。

阿斯利康方面也表示已開始招募臨床試驗志願者。

目前,人造衛星五號疫苗已在俄羅斯啓動接種,但在歐美國家尚未得到廣泛接受。阿斯利康與其合作,意味著對它的一種認可,但還不能解決主流科學界對該疫苗關于安全性和有效性的擔憂。

此外,阿斯利康的合作消息也從未間斷。此前據人民日報海外網援引港媒報道,香港特區與科興生物、複星、輝瑞簽署有關購買新冠疫苗的協議。另據香港電台報道,香港特區行政長官林鄭月娥11日表示,就采購疫苗有突破性發展,首批新冠肺炎疫苗明年1月來港。

美國新冠疫苗項目負責人Moncef Slaoui:強生和阿斯利康將在明年2月至3月前爲美國生産1.5-2億劑新冠疫苗。

比爾蓋茨此前在新加坡金融科技節活動上曾預測,隨著抗擊新冠病毒的醫療進展加速,到明年春季可能有多達6款新冠病毒疫苗獲得批准被准備分配。

除了已在英國獲批准的輝瑞-BioNTech疫苗之外,蓋茨預計Moderna、阿斯利康、強生和Novavax的候選疫苗也將獲得批准,

他表示:“我們需要確保以某種公平的方式分配,而不是由你的財富來決定你是否能夠獲得疫苗。”“目標是在2021年生産出盡可能多的疫苗,因此即使在發展中國家,大流行病也會在2022年某個時候結束。”

編輯:艦長