文 任澤平 夏磊 俞濤 鞠辰

導讀

2016年12月,中央經濟工作會議提出,要堅持“房子是用來住的、不是用來炒的”的定位;21日,中央財經領導小組第十四次會議強調,要准確把握住房的居住屬性。三年多來,在中央“房住不炒”堅定引導下,住房回歸居住屬性,房地産回歸實體經濟屬性。

根據國際經驗,房地産兼具實體和金融兩種屬性,究竟哪種屬性強,取決于政策導向和行業定位。我們在專著《全球房地産》中研究發現,新加坡、德國等的房地産市場實體和居住屬性更強,而美國、中國香港的房地産市場金融和投資屬性更強,這背後取決于金融、土地、稅收、保障、租賃等深層次住房制度設計。

中國自1998年商品房改革以來,總體來講,房地産兼具實體和金融雙重屬性,整體上實體屬性更強,部分區域金融屬性較強。過去20多年,房地産對于實體經濟平穩健康運行意義重大,發揮了穩投資、穩就業、穩增長的壓艙石作用,主要滿足人民的自住需求。但由于城鎮化快速發展、供求矛盾突出,加之在經濟下行壓力較大時爲了快速啓動房地産市場采取了一些金融杠杆政策工具,部分區域房地産市場的金融和投機屬性較強。

新時代新階段,未來應如何更好地發揮房地産的實體經濟和居住屬性,更好地服務于加快形成以國內大循環爲主體、國內國際雙循環相互促進的新發展格局?

摘要

房地産是實體經濟的重要組成部分

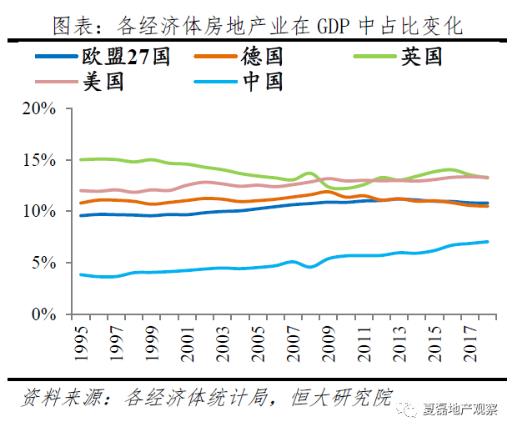

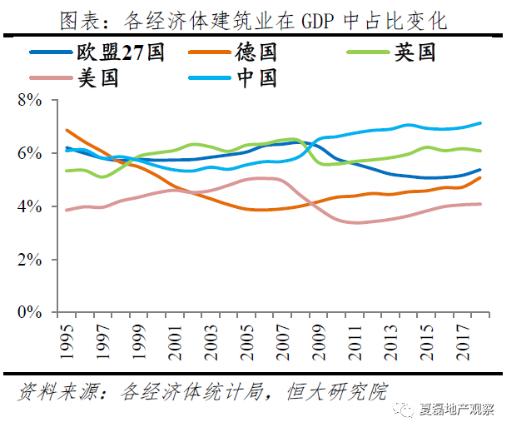

1、房地産對實體經濟貢獻大。(1)行業體量大,産業鏈長,拉動上下遊50多個行業,對經濟增長、投資消費貢獻大。2019年,房地産業增加值占GDP比重7.0%,拉動上下遊行業增加值占比達17.2%;固定資産投資中房地産業占比23.4%;限額以上企業商品零售中住房相關消費占比9.5%。(2)解決實體經濟的大量就業。2018年,全國第二産業和第三産業從業人員中,房地産業和房屋建築業占比達10.4%。2019年全國2.9億農民工中,房屋建築業人數占比約11.5%。(3)房地産相關收入是地方政府的重要財源。2018年,通過土地和房地産相關稅收、行業稅收、土地出讓收入等多種渠道,房地産直接爲地方財政貢獻收入9.1萬億元,占地方政府本級收入的53%、可支配財力的38%。(4)國際經驗看,房地産業對經濟貢獻均較高。2018年,歐盟、英國、美國的房地産業增加值占GDP的比重分別爲10.8%、13.5%、13.3%。

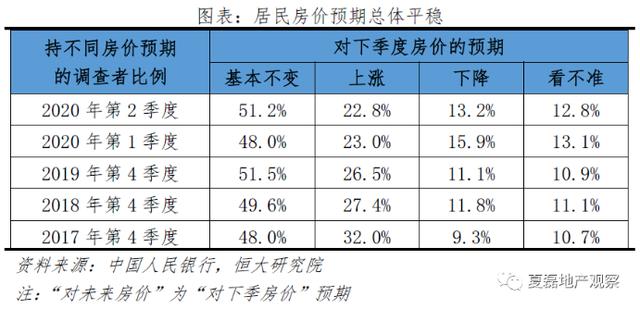

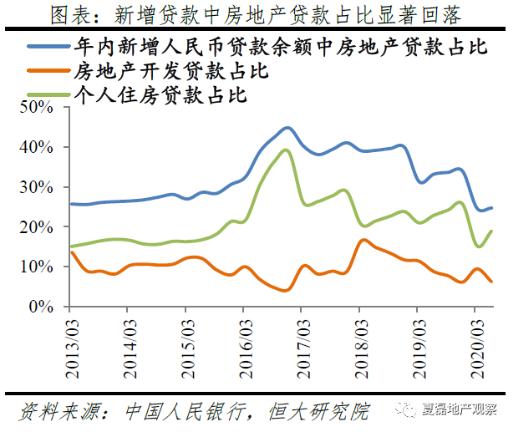

2、住房回歸居住屬性,投資屬性顯著弱化,居民購房杠杆降低。2017年以來,中央堅持“房住不炒”定位,地價、房價運行顯著趨穩,2020年1-7月,全國土地招拍挂平均成交溢價率13.8%,較2016年全年大幅回落20.9個百分點;7月,70個大中城市新建商品住宅價格指數同比增長4.8%,較2016年12月大幅收窄6.0個百分點。居民普遍預期房價平穩,根據央行調查,2020年第2季度,51.2%的居民對下季度房價的預期是“基本不變”,較2017年第4季度提高3.2個百分點;預期“上漲”的居民比例爲22.8%,降低9.2個百分點;預期“下降”的比例爲13.2%,提高3.9個百分點。居民新增房貸占比明顯下降。2020年上半年,新增人民幣貸款中個人住房貸款的占比爲18.9%,較2016年全年的38.7%大幅回落,也低于2015年21.3%的水平。

3、降低金融屬性的房地産行業在支撐經濟發展上起到關鍵作用。2020年1-7月,房地産投資累計同比增長3.4%,在消費不振、出口前景不明朗、制造業投資低迷的情況下,對固定資産投資形成了有力支撐。房地産穩杠杆、降杠杆成效顯著。截至2020年上半年末,房地産貸款占人民幣貸款余額的比重爲28.7%,較2019年末降低0.3個百分點;上半年,信用債、ABS、海外債、集合信托等主要非銀渠道合計融資同比減少11.5%。

未來如何發揮好房地産的實體經濟屬性

1、穩地價、穩房價、穩預期,發揮房地産長效管理調控機制的逆周期調節作用。長效管理調控機制的目標是實現“三穩”,在國際環境日趨複雜、中美貿易摩擦不斷升級、國內增速換擋轉型調整處于關鍵期、經濟下行壓力較大、房地産市場已經充分調整的背景下,金融風險和社會不穩定因素增多。應充分實施逆周期調節和跨周期調節,保持市場平穩,發揮好房地産的壓艙石作用和實體經濟功能。

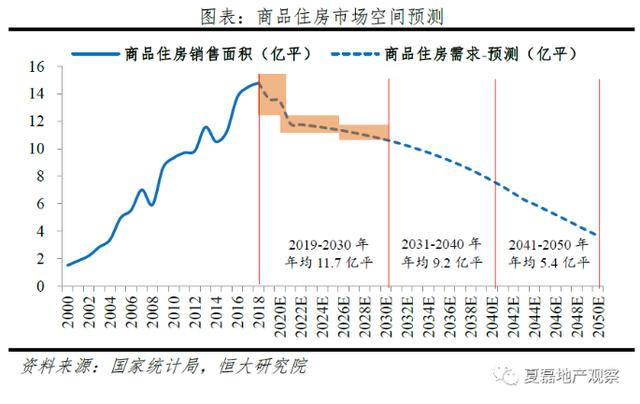

2、保持房地産金融平穩,支持自住和改善型需求。保持房地産融資占社會融資比例的平穩,不可過度收縮,支持和滿足好居民的三大自住房需求。一是城鎮人口增長需求,受益于城鎮化推進和城市間人口遷移增加。二是城市更新改造需求,受益于住房質量提升和住房消費區域升級。三是居住條件改善需求,受益于置業人口中改善群體占比提高,經濟增長帶動住房消費增加,住房消費升級以及家庭結構變化導致的家庭小型化。我們在《未來中國房地産市場空間有多大》研究中測算,2019-2030年全國年均新增自住房需求11.7億平。

風險提示:政策調整過急過快風險、國內外行業分類差異

目錄

1 房地産是實體經濟的重要組成部分

1.1 房地産對實體經濟貢獻大

1.1.1 房地産行業體量大,産業鏈長,拉動上下遊50多個行業,對經濟增長、投資消費貢獻大

1.1.2房地産解決實體經濟的大量就業

1.1.3房地産相關收入是地方政府的重要財源

1.1.4國際經驗看,房地産業對經濟貢獻均較高

1.2住房回歸居住屬性,投資屬性顯著弱化,購房杠杆降低

1.3降低金融屬性的房地産行業在支撐經濟發展上起到關鍵作用

2未來如何發揮好房地産的實體經濟屬性

2.1穩地價、穩房價、穩預期,發揮房地産長效管理調控機制的逆周期調節作用

2.2保持新增住房規模平穩,支持自住和改善型需求

正文

1 房地産是實體經濟的重要組成部分

1.1 房地産對實體經濟貢獻大

1.1.1房地産行業體量大,産業鏈長,拉動上下遊50多個行業,對經濟增長、投資消費貢獻大

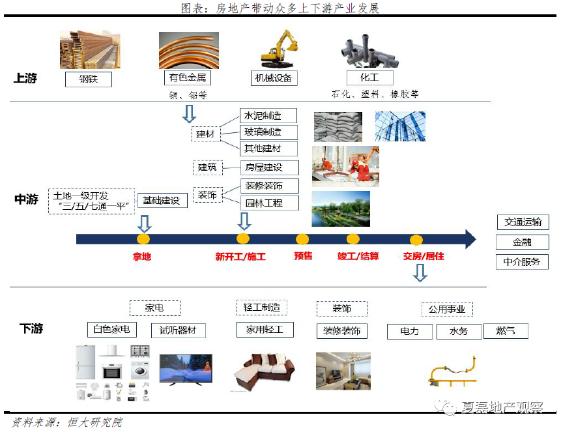

房地産業體量大,關聯度高,拉動上下遊50多個行業。其中,房地産開發投資有力拉動鋼鐵、有色金屬、機械制造、化工等上遊制造業和建築業;房地産銷售,既拉動與住房有關的家電、家具、建材等制造業和裝飾裝潢行業,也帶動金融、交通運輸、互聯網等第三産業;房地産使用,持續拉動著公用事業、居民服務業的發展。綜合測算,2019年,房地産業增加值占GDP比重爲7.0%,拉動上下遊行業增加值占比達17.2%,對GDP增長的貢獻率分別高達7%、18%。

2019年全國房地産開發投資13.2萬億元、城鎮房地産業固定資産投資16.5萬億元,占城鎮固定資産投資的比重分別爲18.7%和23.4%;2019年家電、家具、建築及裝潢材料等住房相關消費占限額以上企業商品零售總額的9.5%。

1.1.2房地産解決實體經濟的大量就業

根據第四次全國經濟普查,2018年全國房地産業從業人員1440.6萬人、房屋建築業從業人員4117.4萬人,合計5558萬人,占全國第二産業和第三産業從業人員的10.4%。根據統計局數據,2019年全國2.9億農民工中,建築業人數占比18.7%,估算房屋建築業人數占比約11.5%。

1.1.3房地産相關收入是地方政府的重要財源

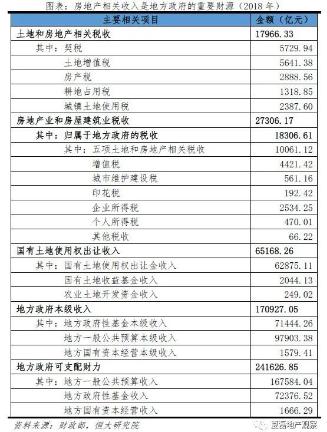

房地産的直接稅收貢獻可觀。2018年,五項土地和房地産相關稅收收入1.8萬億元,其中契稅5730億、土地增值稅5641億、房産稅2889億、耕地占用稅1319億、城鎮土地使用稅2388億,合計占地方一般公共預算本級收入的18%。2018年,房地産業和房屋建築業貢獻稅收收入2.7萬億元,占全國一般公共預算收入的15%,其中歸屬于地方的收入約爲1.8萬億元,占地方一般公共預算本級收入的19%。合計來看,2018年,土地和房地産相關稅收、房地産業稅收、房屋建築業稅收,共爲地方政府直接貢獻稅收收入2.6萬億元,占地方一般公共預算本級收入的27%。

土地出讓收入是地方財政的重要補充。2018年,國有土地使用權出讓收入65168億元,占地方政府性基金預算本級收入的91%,相當于地方一般公共預算本級收入的67%。

總體來看,2018年,通過土地和房地産相關稅收、行業稅收、出讓收入等多種渠道,房地産直接爲地方貢獻收入9.1萬億元,占地方政府本級收入(地方一般公共預算本級收入、地方政府性基金預算本級收入、地方國有資本經營本級收入之和)的53%,占地方政府可支配財力(地方一般公共預算收入、地方政府性基金預算收入、地方國有資本經營收入之和)的38%。

1.1.4國際經驗看,房地産業對經濟貢獻均較高

2018年,歐盟、英國、美國的房地産業增加值占GDP的比重分別爲10.8%、13.5%、13.3%,建築業占比分別爲5.4%、6.1%、4.1%,其中以英國和美國爲例,僅住宅建設業即達到3.8%、2.7%,房地産業與建築業合計增加值達15.6%、19.3%、17.4%。

因統計口徑和發展階段的差異,發達經濟體房地産業增加值占GDP的比重普遍高于我國。盡管我國將房地産開發銷售也劃歸房地産業,但房地産業占比仍較低。2018年德國、英國、美國房地産行業增加值分別爲10.6%、13.5%、13.3%,我國僅7%。主要有三方面原因:其一,我國居民自有住房部分的增加值存在一定低估。以英國爲例,居民自有住房部分增加值在全國GDP中占比9.2%,房地産業中占比69.3%;我國雖未公布居民自有住房增加值,但以石家莊、大連市爲例,居民自有住房增加值在全市GDP中占比僅2.7%、3.5%,在房地産業中占比66.5%、62.9%。低估主要有兩個原因:一是在計算方式上,歐美居民自有住房服務增加值多以當年市場租金法測算,而我國自有住房服務價值的虛擬計算采用的是成本法,即:居民自有住房服務價值=維護修理費+物業管理費+固定資産折舊。但是,隨著中國房地産市場快速發展以及房價的上升,城鎮房屋造價與市場價值的差距越來越大,利用房屋造價計算的城鎮居民自有住房價值被低估。二是在統計範圍上,我國自有住房核算所使用的指標或造成部分統計遺漏,例如企事業及行政單位向員工提供的住房服務未計入房地産服務。其二,我國住房自有率高、租賃比例低。2000—2010年我國城鎮家庭租房比例維持在21%左右,明顯低于德國(55%)、英國(38%)、日本(39%)、美國(36%),因此租賃市場的貢獻更低。其三,在房地産相關服務方面,發達國家多進入住房存量階段,其物業管理、經紀與代理等服務更爲成熟,貢獻值更高。2019年英國收費或合同基礎上進行的房地産服務活動增加值爲229.7億英鎊,在全國GDP中占比1.0%;我國雖未公布全國的物業管理及房地産中介服務增加值,但以石家莊、大連市爲例,在全市GDP中占比分別僅0.3%、0.5%。

1.2住房回歸居住屬性,投資屬性顯著弱化,購房杠杆降低

自2016年930調控以來,中央強調堅持“房住不炒”定位,不將房地産作爲短期刺激經濟的手段。2016年12月,中央經濟工作會議提出,要堅持“房子是用來住的、不是用來炒的”的定位。2017年12月,中央經濟工作會議提出,“促進形成金融和實體經濟、金融和房地産、金融體系內部的良性循環”。2019年7月,中央政治局會議提出,“不將房地産作爲短期刺激經濟的手段”。

在中央持續引導房地産回歸實體經濟的帶動下,2016年以來,房地産市場運行顯著趨穩,總體實現“穩地價、穩房價、穩預期”的政策目標,住房回歸居住屬性,投資屬性顯著弱化。

1、土地市場熱度總體回落,實現穩地價

根據中指院數據,2020年1-7月,全國土地招拍挂成交總價4.1萬億元,同比增長11.7%,增速較2016年全年回落12.3個百分點;成交規劃建築面積23.9億平,同比增長6.1%,由降轉增;成交樓面均價1714元/平,同比增長5.3%,增速大幅回落30.1個百分點;平均成交溢價率13.8%,降低20.9個百分點。

2、商品房成交總體平穩,調控成效顯著

根據統計局數據,2020年1-7月,全國商品房銷售金額8.1萬億元,同比下降2.1%,由增轉降,增速較2016年大幅回落36.9個百分點;銷售面積8.4億平,同比下降5.8%,由增轉降,增速大幅回落28.3個百分點;成交均價9735元/平,同比增長3.9%,增速收窄6.2個百分點。7月,70個大中城市新建商品住宅價格指數同比增長4.8%,較2016年12月收窄6.0個百分點。

3、居民普遍預期房價平穩

根據央行城鎮儲戶問卷調查,2020年第2季度,51.2%的居民對下季度房價的預期是“基本不變”,較2017年第4季度提高3.2個百分點;預期“上漲”的居民比例爲22.8%,降低9.2個百分點;預期“下降”的居民比例爲13.2%,提高3.9個百分點。

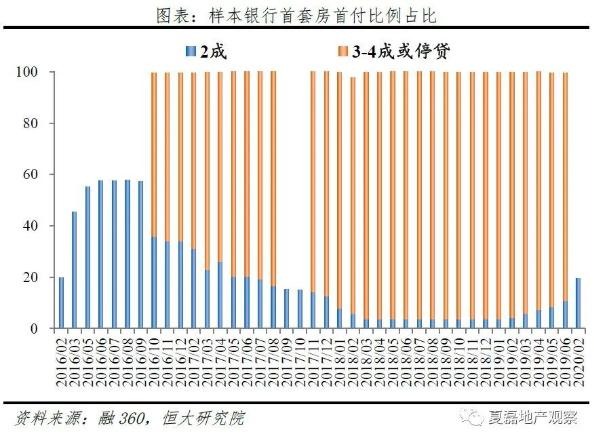

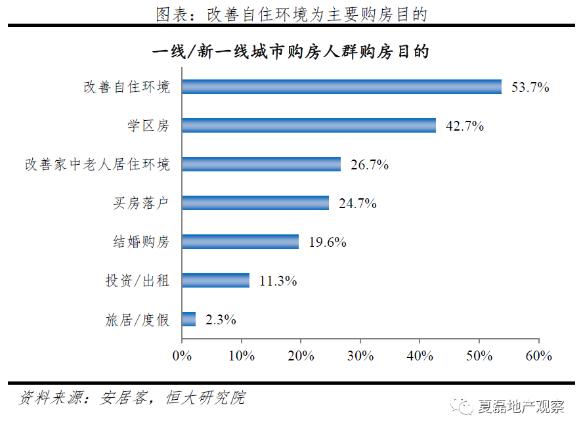

4、居民購房杠杆明顯下降,自住需求是杠杆主要流向

居民新增房貸占比明顯下降。2020年上半年,金融機構新增人民幣貸款中個人住房貸款的占比爲18.9%,較2016年全年的38.7%大幅回落19.8個百分點,也低于2015年21.3%的水平。

居民購房杠杆率降低、自身支付能力提升。根據融360數據,截至2020年2月,樣本銀行中首套房首付比例爲2成的銀行占比僅19.5%,遠低于2016年8月最高時的57.8%。

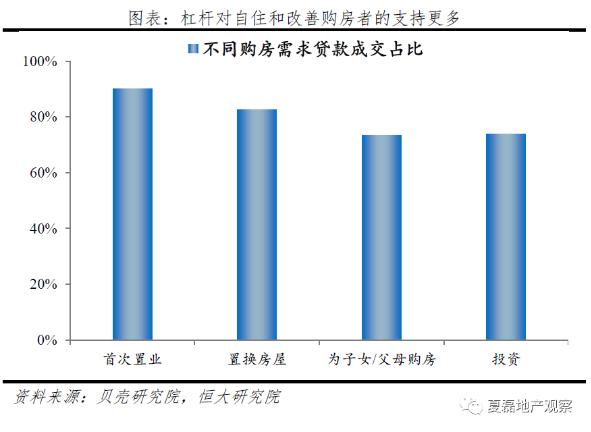

絕大多數居民出于改善居住條件和配套公共服務需求而購房,自住需求是房貸的主要流向。根據安居客,2019年樣本城市中僅11.3%的被調查者購房時也考慮了投資或出租目的,而選擇了改善、教育、養老、落戶、結婚等購房目的的比例則分別達到53.7%、42.7%、26.7%、24.7%、19.6%。根據貝殼研究院,2018年首次置業購房者貸款成交占比爲90%,爲不同購房需求貸款成交占比最高。

1.3降低金融屬性的房地産行業在支撐經濟發展上起到關鍵作用

在消費不振、出口前景不明朗、制造業投資低迷的情況下,房地産開發投資保持較強韌性,對固定資産投資形成了有力支撐。特別2020年上半年,隨著疫情得到有效控制,3月以來房地産投資恢複較快,爲我國經濟發展呈現穩定轉好態勢,發揮了重要實體經濟功能。根據統計局數據,1-7月,房地産開發投資同比小幅增長3.4%,較1-2月大幅加快19.7個百分點;其中,7月當月同比增長11.7%,增速較2019年12月加快4.3個百分點,已連續5個月實現當月正增長。

同時,房地産穩杠杆、降杠杆成效顯著。截至2020年上半年末,房地産貸款占人民幣貸款余額的比重爲28.7%,較2019年末降低0.3個百分點;上半年,信用債、ABS、海外債、集合信托等主要非銀渠道合計融資同比減少11.5%。

2未來如何發揮好房地産的實體經濟屬性

2.1穩地價、穩房價、穩預期,發揮房地産長效管理調控機制的逆周期調節作用

長效管理調控機制的目標是實現“三穩”,在國際環境日趨複雜、中美貿易摩擦不斷升級、國內增速換擋轉型調整處于關鍵期、經濟下行壓力較大、房地産市場已經充分調整的背景下,金融風險和社會不穩定因素增多。應充分實施逆周期調節和跨周期調節,保持市場平穩,發揮好房地産的壓艙石作用和實體經濟功能。

2.2保持新增住房規模平穩,支持自住和改善型需求

保持房地産融資占社會融資比例的平穩,不可過度收縮,支持和滿足好居民的三大自住房需求。一是城鎮人口增長需求,受益于城鎮化推進和城市間人口遷移增加。二是城市更新改造需求,受益于住房質量提升和住房消費區域升級。三是居住條件改善需求,受益于置業人口中改善群體占比提高,經濟增長帶動住房消費增加,住房消費升級以及家庭結構變化導致的家庭小型化。我們測算,2019-2030年全國年均新增自住房需求11.7億平。

“房地産周期”系列研究:

78、老舊小區改造:改什麽?有何影響?難在哪裏?,2020年05月15日;

77、疫情對房地産行業格局的影響與展望,2020年04月20日;

76、疫情之下,房地産融資怎麽走?,2020年04月12日;

75、疫情將如何影響房地産市場走勢?,2020年03月06日;

74、疫情之後,房地産投資如何走?,2020年03月02日;

73、本次疫情對住房需求有何影響,2020年02月22日;

72、長效機制新思路,市場分化新格局——2020年房地産政策和市場展望,2019年12月31日;

71、2020年房地産投資是否還能高位運行,2019年12月24日;

70、房地産稅的最佳出台時機和預期影響——房産稅系列之三,2019年11月20日;

69、什麽是房企資産負債率的合理水平?——行業對比和國際視角,2019年11月14日;

68、中國房地産:問題、難題與建議—“激蕩二十年”系列三,2019年10月24日;

67、客觀評價房地産的曆史貢獻—“激蕩二十年”系列二,2019年10月23日;

66、中國住房制度改革的曆史功過—“激蕩二十年”系列一,2019年10月22日;

65、未來中國房地産市場空間有多大,2019年10月11日;

64、如何識別房企風險?—透析房企財務指標背後的秘密,2019年09月25日;

63、房産稅的改革曆程和實踐效果——房産稅系列之二,2019年09月17日;

62、房地産稅征收的國際經驗,2019年09月05日;

61、香港高房價困境是如何形成的?,2019年08月19日;

60、發達國家如何監管住房租賃市場?,2019年08月13日;

59、告別短期刺激,房地産融資向何處去,2019年07月31日;

58、中國房地産市場:運行狀況、政策周期與風險評估,2019年07月18日;

57、全面回顧中國住房制度:成就、反思和改革,2019年07月12日;

56、國際宜居大都市和美麗鄉村如何建成?英國經驗,2019年06月28日;

55、控制供地+貨幣超發=高房價——英國住房制度啓示錄,2019年06月27日;

54、房地産投資拐點已現,2019年06月14日;

53、中國房地産企業的三種未來,2019年06月12日;

52、中國房企未來發展之路:新加坡REITs模式經驗,2019年06月11日;

51、中國房企未來發展之路:美國專業化金融化模式經驗,2019年06月10日;

50、香港龍頭房企如何玩轉房地産?,2019年06月04日;

49、錢流進房地産了嗎?,2019年05月06日;

48、日本住房制度啓示錄,2019年04月09日;

47、日本房地産市場大起大落的終極邏輯,2019年04月02日;

46、發達經濟體房地産稅怎麽收?,2019年03月18日;

45、房地産稅能否替代土地出讓收入? ,2019年03月11日;

44、美國60年房地産大牛市如何終結?,2019年03月08日;

43、美國如何造就60年房地産大牛市?,2019年03月07日;

42、當前房地産市場是否實現平穩健康發展?,2019年02月19日;

41、傳統周期延續,還是長效機制破局?——2019年房地産市場展望,2018年12月26日;

40、高房價之困 ——香港住房制度反思,2018年11月07日;

39、新加坡如何實現“居者有其屋”——新加坡住房制度啓示錄,2018年09月20日;

38、中國人口大流動:3000個縣全景呈現,2018年09月17日;

37、全球房價大趨勢,2018年08月23日;

36、全面解碼德國房價長期穩定之謎——德國住房制度啓示錄,2018年08月20日;

35、當前房地産融資渠道和形勢,2018年08月13日;

34、貨幣超發與資産價格:中國,2018年08月02日;

33、貨幣超發與資産價格:國際經驗,2018年08月01日;

32、棚改貨幣化即將落幕:去庫存任務完成,深刻改變三四線房地産,2018年07月20日;

31、中國人口大遷移,2018年07月10日;

30、房地産政策分析框架:工具、效果與反思,2018年06月19日;

29、房地産調控的城市遷移與博弈,2018年06月13日;

28、本輪房地産調控的回顧、反思和展望 (2014-2018),2018年06月11日;

27、城市“搶人大戰”:高質量發展、大都市圈戰略和土地財政,2018年06月07日;

26、粵港澳大灣區:引領新一輪開放創新,打造國際一流灣區和世界級城市群,2018年06月06日;

25、住房租賃融資:渠道與風險,2018年04月08日;

24、《房地産周期》導論,2017年09月19日;

23、從春秋到戰國:房地産進入強者恒強的王者時代,2017年07月19日;

22、粵港澳大灣區:打造國際一流灣區和世界級城市群,2017年06月20日;

21、新首都 新北京,2017年05月16日;

20、從國內外新城建設經驗教訓展望雄安新區未來(國內篇),2017年04月23日;

19、從國內外新城建設經驗教訓展望雄安新區未來(國際篇),2017年04月23日;

18、雄安新區:大手筆打造新增長極和世界級城市群,2017年04月07日;

17、三四線城市地産銷量火爆:去庫存和擠出效應,2017年03月13日;

16、房地産調控二十年:回顧、反思與抉擇,2017年03月08日;

15、爲什麽我們對2017年房地産投資不悲觀:兼論房地産投資增速的三種預測方法,2017年01月12日;

14、人地分離,供需錯配:一線高房價、三四線高庫存的根源,2017年01月05日;

13、英美城鎮化經驗與中國城鎮化趨勢,2016年12月06日;

12、德國房價爲什麽長期穩定:反思中國房價暴漲和房地産調控,2016年10月25日;

11、人口遷移的國際規律與中國展望:從齊增到分化 ,2016年10月24日;

10、房地産盛宴的受益者:房價構成分析,2016年10月18日;

9、控不住的人口:從國際經驗看北京上海等超大城市人口發展趨勢,2016年10月11日;

8、保房價還是保彙率:俄羅斯、日本和東南亞的啓示,2016年10月11日;

7、房産稅會推出嗎?—從曆史和國際視角推斷,2016年09月26日;

6、中國房地産泡沫風險有多大?,2016年09月19日;

5、全球曆次房地産大泡沫:催生、瘋狂、崩潰及啓示 ,2016年09月05日;

4、地王之迷:來自地方土地財政視角的解釋 ,2016年08月23日;

3、這次不一樣?——當前房市泡沫與1991年日本、2015年中國股市比較,2016年03月16日;

2、避免悲劇重演:日本房地産大泡沫的催生、瘋狂、破滅與教訓,2016年03月04日;

1、中國房地産周期研究,2016年02月25日。

責編:黃鑫 | 審核:李震 | 總監:萬軍偉

(來源:澤平宏觀)