(報告出品方/作者:長江證券,金甯、莊越)

1 前言:澳煤缺失之後,蒙煤進口舉足輕重

受澳煤進口限制影響,2021 年中國焦煤進口量同比下降約 1800 萬噸。2020 年,我國 焦煤進口量大致在 7000 萬噸左右,主要來自澳大利亞、蒙古和俄羅斯。然而受澳煤進 口限制疊加疫情反複下蒙古通關不暢影響,2021 年,我國最終實現焦煤進口量 5465 萬 噸,較 2020 年同比下降約 1800 萬噸。分國別來看,截至 2021 年,我國焦煤主要來自 蒙古、俄羅斯、美國、加拿大,分別占我國焦煤進口總量的 26%、20%、19%和 17%。

澳大利亞、蒙古因低硫及運費偏低成爲我國主要焦煤進口來源。由于我國焦煤含硫量普遍較高,因此爲了滿足供給和降低成本,我們常常從焦煤含硫量較低、運費較低的澳大 利亞和蒙古采購焦煤。然而受澳煤進口限制影響,2021年以來我國澳大利亞焦煤進口 量相較往年明顯降低,這也導致蒙古焦煤價格持續攀升;但在海外煤價較高影響下,當 前蒙煤依舊是除澳煤以外焦煤中性價比最高的選擇。

未來蒙古焦煤進口量或成爲影響我國焦煤供給的最重要因素。國內生産方面,受安監趨嚴疊加焦煤資源相對稀缺影響,我國焦煤産量難以快速提升;而進口方面,雖然 2021 年 10 月以來部分卸貨澳煤存在通關現象,但當前“中國無限期暫停中、澳戰略經濟對 話機制”並未解除,因此卸貨澳煤通關或不可長期持續。在這種情況下,蒙古焦煤進口 量將成爲影響我國焦煤供給的最重要因素。2020-2021 年,受蒙古疫情反複疊加焦煤通 關不暢影響,我國蒙古焦煤進口量下滑幅度較大,2021年,我國從蒙古進口的煉焦煤 爲 1404 萬噸,同比下降 973 萬噸。

2022 年及以後,我國從蒙古進口的焦煤量是否有提升可能?本篇文章,我們將先從蒙古煤炭行業自身供需情況入手,隨後從産能潛力、運能潛力以及其他因素分析我國 2022 年以來蒙煤進口量是否有顯著提升,從而對 2022 年我國焦煤供給格局進行判斷。

2 現狀:外蒙古煤礦供需情況

焦煤儲量豐富,運力及需求掣肘産量

焦煤資源主要集中在南戈壁省。截至 2019 年,蒙古國已探明儲量爲 326 億噸,其中硬 煤(焦煤)102.3 億噸,褐煤 222.9 億噸,無煙煤 7.5 億噸。但實際上,蒙古可探明煤 炭儲量超過 1500 億噸,仍有大量礦區未勘探。從煤炭分布格局來看,東部地區主要以 白垩系煤層爲主,有五大成煤盆地,是蒙古國露天開采的主要煤層,有如達爾汗、巴嘎 諾爾、喬巴山、喬伊爾等露天煤礦;而阿爾泰地區(西部)以石炭紀形成的煤爲主,其 所生産的煤 2/3 用于電廠發電;南方以二疊紀的煤爲主,如陶勒蓋煤田,主要爲焦煤, 並向我國出口;北方以侏羅紀的煤爲主,主要用于發電。

蒙古當前煤礦産量遠小于煤礦産能。從蒙古礦井來看,蒙古當前在産煤礦有 9 座,其中 焦煤産能最大的爲塔本陶勒蓋煤田(以下簡稱 TT 礦或卡卡礦)、Ukhaa Khudag Mine 煤礦,均位于南戈壁省。總體來看,蒙古焦煤産能潛力巨大,年産能超過 6000 萬噸, 然而其煤炭産量卻遠小于煤礦産能,這主要和蒙古本國煤炭需求不足、運力掣肘導致煤 炭出口同樣不足有關。

蒙古國煤炭産量長期供大于求。從蒙古國煤炭供需平衡來看,蒙古國煤炭長期供大于求。 1)産量:根據蒙古統計局數據,蒙古曆年煤炭産量大概在 4000-5500 萬噸之間。截至 2020 年,蒙古煤炭産量爲 4384.48 萬噸,其中國有礦占比 43%,私有礦占比 57%。2) 消費&出口:蒙古煤炭 55%以上産煤均用于出口,每年煤炭出口量大致在 2000-3000 萬 噸左右;而從消費量來看,蒙古每年大致 1500-1800 萬噸爲燃料用煤和洗煤廠用煤,兩者僅占蒙古煤炭消費和出口總量的 44%左右。綜合來看,蒙古煤炭供需在 2017-2020 年均存在盈余。

2021 年,出口受阻影響蒙古煤炭産量。從蒙古采煤量來看,近年來,蒙古采煤量巅峰時 期超過 5000 萬噸,這主要和出口至中國的焦煤不斷提升有關。然而進入 2020 年,受 疫情影響,通關不暢致使蒙古出口受阻,蒙古産煤量出現明顯下滑。2021 年至 2022 年 2 月份,受中蒙邊境疫情防控措施趨嚴影響,蒙古國焦煤出口受阻也使得蒙古焦煤産量 明顯低于往年同期。(報告來源:未來智庫)

蒙古國內鐵路線路較爲匮乏,運力有限

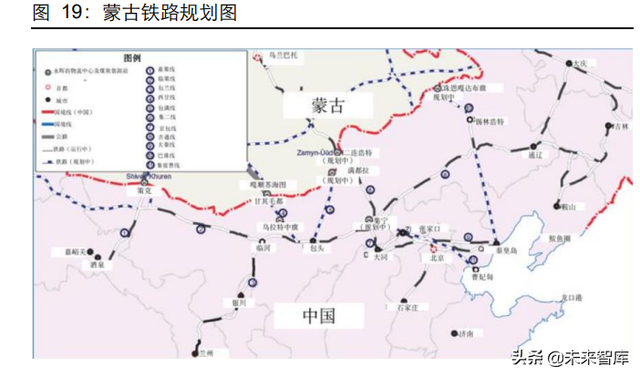

蒙古交通運輸以公路爲主。從蒙古交通規劃地圖來看,蒙古運輸線路主要以公路爲主, 鐵路線路主要有三條:1)蒙古縱貫鐵路:由俄羅斯烏蘭烏德經蒙古國烏蘭巴托至中國 烏蘭察布。該鐵路線大部分位于蒙古國境內,其中俄羅斯及蒙古國路段爲單線、寬軌, 軌距爲 1520 毫米,年貨運能力爲 620 萬噸;中國路段則爲複線、准軌,軌距爲 1435 毫米。該線路有幾條支線,通往煤礦産區沙爾河、納來哈、巴彥淖爾、螢石礦産區巴彥 溫都爾;2)由俄羅斯邊境往鄂倫察布-喬巴山-塔木察格布拉克鐵路:位于蒙古國東北部, 全長 557 公裏,于 1939 年建成,最初主要用作戰爭時期方便蘇聯-蒙古國聯軍對抗日 本,但該線喬巴山-塔木察格布拉克段現已拆毀,僅存路基;3)支線鄂嫩-喬巴山鐵路: 全長 190 公裏的單線鐵路,是蒙古國東部主要的交通幹線。

蒙古煤炭主要出口國爲中國和新加坡。由于蒙古國內煤炭消費有限,因此蒙古煤炭主要 用于出口。從蒙古煤炭出口數據來看,2021 年 1-12 月蒙古煤炭出口總量爲 1570.81 萬 噸,同比下降 45%;主要出口國爲中國,占蒙古煤炭出口總量的 93%;此外,蒙古同樣 也通過轉運至中國或俄羅斯的海運港口出口至新加坡。

中蒙鐵路通道口岸僅紮門烏德/二連浩特。截至目前,中蒙共有 13 個陸路邊境通道口岸, 主要焦煤礦大部分從蒙古國通過公路運輸至甘其毛都和策克口岸;蒙古國境內鐵路通道 口岸僅 1 個,即紮門烏德/二連浩特鐵路口岸,由于中蒙鐵路軌道寬度不同,一般蒙煤運 輸到二連浩特後會換裝再進行運輸。

當前我國從蒙古的進口口岸主要以甘其毛都和策克口岸爲主。從煤炭進口的口岸分布來 看,我國從蒙古進口的煉焦煤主要依靠公路運輸,進口口岸以甘其毛都和策克口岸爲主, 其中甘其毛都進口量長期占我國蒙古煤炭進口量的 60%以上;此外,滿都拉口岸、塔克 什肯口岸、珠恩嘎達布其口岸也有部分煤炭進口,但進口量總體較少。

以蒙古境內的主要煤炭公司爲例,當前 Mongol Mining 在蒙古境內的線路主要通過 UHG-GS 鐵路運輸,而蒙古能源的煤炭則是以公路運輸爲主:

Mongol Mining:公司擁有 UHG 和 BN 兩大露天煤礦,是蒙古國最大的高品質洗 選硬焦煤生産商及出口商,位于距離中國較近的南戈壁省。截至 2020 年,UHG 擁 有原煤儲量 3.05 億噸,其中焦煤 2.92 億噸,動力煤 0.13 億噸;BN 擁有原煤儲量 1.73 億噸,均爲焦煤儲量。UHG 主要通過 UHG-GS 鐵路運輸煤礦,到達 Tsagaan Khad 海關堆場。經蒙古海關出口清關後,由本集團自有運輸車隊(占 45%)及第 三方承包商(55%)經卡車送至 GM。當前公司無在建煤礦。

蒙古能源:公司主要擁有蒙古西部科布多省胡碩圖焦煤項目,其距離新疆塔克世肯 邊境約 311 公裏,通過雇傭煤炭運輸公司,沿著公司修建的胡碩圖公路進行運輸。 截至 2021 年,胡碩圖焦煤項目儲量爲 1.41 億噸。除胡碩圖焦煤項目外,公司還 擁有蒙古西部 Olon Bulag 的金屬采礦許可證和蒙古西部 Gobi Altay 的鐵礦勘探許可證。2021 財年,公司經幹選後原焦煤量爲 78.23 萬噸,運往新疆後,原焦煤進 一步洗選,最終産生焦精煤 72.3 萬噸。目前公司暫無煤礦在建項目。公司煤炭售 價常以月爲基礎進行磋商協定。

3 展望:蒙古國內産能仍有增長潛力,鐵路通車有望加強出口能力

根據全球煤礦追蹤器數據,截至 2021 年 6 月,蒙古國共有煤礦運營産能 1.17 億噸,其 中動力煤産能 1200 萬噸,焦煤産能 7500 萬噸,未分類産能 3000 萬噸。當前,蒙古國 境內仍有擬增産能 2200 萬噸,包括動力煤産能 100 萬噸,焦煤産能 600 萬噸,動力煤 和焦煤混合煤礦 1500 萬噸。

中國或是蒙古國産能利用率提升的最主要途經。雖然蒙古焦煤産能充足,然而其産量有 限。這一方面和蒙古自身對煤炭需求較弱有關,另一方面則和蒙古國地理位置以及鐵路 運力掣肘影響蒙古國通過俄羅斯或中國的港口外運至其他國家有關:由于蒙古國內人口 較少、工業生産水平有限,因此短期蒙古國內煤炭需求難以快速提升;此外,由于蒙古 國爲內陸國,海運需要通關俄羅斯或中國口岸,而當前鐵路運力掣肘也影響了蒙古國運 至海外國家港口的能力,因此短期內大幅提升通過海運港口外運至新加坡、韓國等地的 煤炭量的可能性也較小。在這種情況下,中國或成爲蒙古國提升煤炭産能利用率的最主 要途經。

爲了加強煤炭外運,蒙古國交通運輸部相關司負責人提出了一個宏偉計劃,即修建三條運煤鐵路,分別與中國的甘其毛都、二連浩特、滿都拉、珠恩嘎達布旗這些中蒙邊境陸 上口岸相連,實現在多個方向與中國腹地相通,再進一步讓蒙古國的資源進入世界市場。 蒙古國的新鐵路建設計劃將主要分爲三期工程,建設總裏程爲 6600 公裏。

其中,塔本 陶勒蓋煤礦至宗巴彥的鐵路路基工程( TavanTolgoi-Zuunbayan )大約 1100 公裏已于 2021 年 6 月開通,而宗巴彥站煤炭運往中國主要有兩條路線:一種是途經宗巴彥-賽音 山達(Sainshand)-紮門烏德(Zamiinuud)地區,最後到達中國二連浩特鐵路口岸; 另一種是從宗巴彥運到杭吉(Khangi)/滿都拉口岸。2019 年全年,我國從蒙古進口煤 炭 3375 萬噸,其中從滿都拉口岸進口煤炭 67 萬噸,只占總進口量的2%,原因是蒙古境內通往滿都拉口岸的運輸路線不成熟。

鐵路一:塔本陶蓋勒至嘎順蘇海圖方向鐵路(嘎順蘇海圖/甘其毛都口岸,又稱 288 口 岸):該口岸主要對應蒙古國塔本陶勒蓋煤礦的運輸。國內方面,神華集團已于 2011 年 投資建設了甘泉鐵路(包頭萬水泉至甘其毛都),而蒙古國雖然早在 2012 年便計劃建設 一條自塔本陶勒蓋到嘎順蘇海圖邊境口岸的鐵路,但因資金等問題蒙古國鐵路修建一直 拖延至今,使得蒙古境內煤炭運輸只能先通過公路運輸,再到甘其毛都後轉鐵路。2019 年 8 月 15 日,蒙古國營鐵路公司進場後,該鐵路建設重新啓動,預計將于 2022 年 7 月 完工。據煤炭資源網,該鐵路年運輸能力爲 3000 萬噸,鐵軌寬度和中國不同,建成後 塔本陶勒蓋到嘎順蘇海圖噸運輸成本將從 30-32 美元(公路運輸)降至 14.9 美元(鐵 路運輸)。

鐵路二:納林蘇海圖至西伯庫倫方向鐵路(西伯庫倫/策克):正在籌建中。該鐵路建成 後蒙古國煤炭出口量將年均增長 1800-2000 萬噸。

鐵路三:宗巴彥至呼特、呼特至畢其格圖方向鐵路建設(畢其格圖/珠恩嘎達布其):正 在籌建中。該口岸是蒙古國的原油和動力煤等礦産品出口的重要口岸。此外,2021 年 8 月,蒙古國交通運輸發展相關司負責人表示,在完成塔蒙古境內杭吉至宗巴彥鐵路和本 陶拉蓋至嘎順蘇海圖/甘其毛都方向鐵路工程後,蒙古國鐵路部門還將實施以下四大項 目:

1)宗巴彥至杭吉(蒙)/滿都拉(中)方向鐵路:這將大幅促進礦産品出口,預計 將于 2024 年建成;目前中國境內包滿鐵路(包頭至滿都拉)已建成。2)東方省喬巴山至呼特-畢其格圖/珠恩嘎達布其方向 237 公裏鐵路:建設工程將于 2022 年啓動;3)阿 爾查蘇日至西伯庫倫/策克方向 1280 公裏鐵路:目前尚在審議中;4)拉山特站至博格 德汗方向鐵路:該方向鐵路有 6 個交叉口和 3 個站,還將建造兩條地下隧道,其中一條 9 公裏長,另一條 7 公裏長。鐵路建設工程于 2021 年 8 月開工,目前選定了項目承包 商。

綜上,可知 2021 年由于蒙古境內塔本陶勒蓋煤礦至宗巴彥鐵路建成,我國 2021 年四 季度通過滿都拉(公路運輸)和二連浩特(鐵路運輸)的運量均將增加,不過由于二連 浩特運能基本已滿,蒙古境內鐵路的建成或使滿都拉口岸更受益;而 2022 年受益于塔 本陶蓋勒至甘其毛都鐵路的建成,我國從蒙古運往中國的煤炭有望提升;2023 年若塔 本陶蓋勒至甘其毛都鐵路運能打滿,有望繼續提升運量;2024 年由于通往滿都拉的鐵 路建成,蒙古煤進口量有望繼續提升。

4 焦煤進口提升存不確定性,焦煤供需缺口仍存

2021 年我國焦煤進口格局以蒙煤爲主,不過受蒙古疫情反複、澳煤進口限制影響,2022 年 1-2 月我國焦煤進口格局以美煤、俄煤爲主。2021 年,我國進口焦煤總量爲 5465 萬 噸,同比下降 1797 萬噸。其中,從澳大利亞、蒙古、俄羅斯分別進口焦煤 617 萬噸、 1404 萬噸、1067 萬噸,分別較 2020 年下降 2918 萬噸、下降 973 萬噸和增加 395 萬 噸。2022 年 1-2 月,或受港口卸貨澳煤存放量逐漸下降影響,雖然我國仍有 166 萬噸 澳洲焦煤進口量,然而相較 2020 年(1037 萬噸)同比下降 871 萬噸;外蒙古方面,受 疫情反複影響,1-2 月外蒙古焦煤進口量僅 113 萬噸,相較去年同期繼續下降 278 萬噸; 而俄羅斯、美國 1-2 月焦煤進口量則同比提升顯著,分別較 2021 年 1-2 月同比提升 106 萬噸和 165 萬噸。

雖然 2022 年 1-2 月美煤、俄煤焦煤進口量明顯提升,但受蒙煤質量較好、運輸較爲方 便影響,若 TT 礦到甘其毛都口岸線路開通,蒙煤進口或仍爲我國焦煤最優先的增量選 擇。2022 年 1-2 月,美煤、俄煤進口增量顯著,但由于美國焦煤在 3 月價格增幅較大、 俄羅斯以焦煤配煤爲主的結構疊加信用證問題,增量可持續性難度較大。由此看來,補 充澳煤進口缺口的任務仍主要落在蒙煤身上。

蒙煤進口增量主要來自現有存量(通車數)和增量(鐵路增量)兩部分。從通關情況來 看,2021 年甘其毛都口岸通車數主要呈現前高後低現象;而 2022 年一季度甘其毛都通 關車數僅爲 123 車,明顯少于 2021Q1 通車數,但 2022Q2 通車數則明顯改善。即使我 們假設 2022 年全年通車量呈現前低後高,則存量部分蒙煤進口有所增加,但增幅不大。 而從鐵路增量來看,雖然目前據煤炭資源網信息,從 TT 礦到甘其毛都口岸鐵路運力爲 3000 萬噸,然而目前該線路是否主運煤炭仍存爭議。此外,由于中蒙軌距的不同,鐵路 建設完成後是否能順利通車也仍然存在較大不確定性。

國內焦煤供給或難有增量。國內供給方面,或受部分産能核增影響,2022 年 1-2 月煉 焦煤供應量高于去年同期 67 萬噸;然而從存量焦煤産能利用率來看,實際上進入 3 月 份以後,汾渭地區煉焦煤周度開工率低于往年同期。由此可見,全年國內焦煤供給或難 有增量。(報告來源:未來智庫)

需求方面,雖然受冬奧會、殘奧會導致鋼鐵限産影響,2022 年 1-2 月焦煤需求較低,煉 焦用煤量較去年同期下降 172 萬噸;然而隨著鋼鐵碳達峰推遲、金三銀四來臨,生鐵産 量在 3 月迅速攀升,我國焦煤需求將逐步好轉。我們預計,2022Q2 焦煤需求將整體恢 複正常水平;且隨“穩增長”逐漸落地,2022Q3 基建地産對焦煤需求的促進作用有望 得到充分體現。

從節奏上看,我們預計 2022 年起前三季度焦煤供需缺口或逐季擴大,Q4 則有所盈余; 2022 全年焦煤缺口或達到 600-700 萬噸。國內産量方面,考慮到焦煤産能存在小幅增量,預計全年焦煤産量整體增加 400 萬噸左右。進口方面,考慮蒙古通車量和 TT 礦到 甘其毛都口岸鐵路運量均呈現逐季爬坡過程、滯留澳煤已經清空、俄煤進口量有所提升, 則全年淨進口增加約 350 萬噸左右。

需求方面,雖然近期疫情對生鐵需求有所影響,然 而考慮到二季度“金三銀四”旺季和北方疫情消退,預計二季度焦煤需求將有所恢複; 三季度“穩增長”進一步拉漲需求,則預計全年焦煤需求增加 1300 萬噸左右。分季度 來看,預計一季度焦煤供需缺口約 166 萬噸;二季度,在需求正常化增量大于進口和産 能核增增量影響下,預計缺口較一季度進一步擴大;三季度,TT 礦到甘其毛都口岸鐵 路開通、蒙煤通車數提升或帶來焦煤淨進口,然而三季度“穩增長”有望落地,預計三 季度焦煤缺口或再擴大約 100 萬噸至 476 萬噸;四季度,隨著用煤量和國內産量趨于平緩疊加鐵路運力爬坡,四季度焦煤供需或出現盈余。總體來看,我們預計焦煤價格高 位維繼有望至三季度。

此外,從政策層面考慮,由于焦煤下遊主要是鋼廠,其對國計民生的影響不如動力煤大, 因此國家部委對焦煤價格的控制意願或不如動力煤。我們將 2012-2020 年期間京唐港 主焦煤庫提價與當年煉焦煤板塊 ROE 進行比較,並觀察重點焦煤公司的毛利率情況, 可以發現焦煤企業的盈虧分界線僅在 700-1000 元/噸左右,當焦煤曆史中樞價較高時, 煉焦煤重點公司的營收將進入新台階,毛利率和 ROE 水平也將總體較高。

整體來看,無論是從下遊角度、政策還是供需角度,皆支持焦煤價格高位穩定,疊加焦 煤公司定價多爲季度定價,當前長協價提價幅度較大、確定性較強,因此更利于焦煤企 業業績的釋放。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 – 官方網站