序言

爲解決國際雙重征稅問題和調整兩國間稅收利益分配,世界各國普遍采用締結雙邊稅收協定這一有效途徑。爲了避免國際雙重征稅,締約國雙方都要作出相應的讓步,從而達成締約國雙方居民都享有優惠,而且這種優惠只有締約國一方或雙方的居民有資格享受。國際稅收協定的法律地位國際稅收協定與國內法都屬于法律範疇,體現國家意志,並且相互依存相互滲透。

但國內法協調的是一國內部的稅收關系,國際稅收協定協調的是一個國家與另一個國家的稅收關系。國際稅收協定按參加國多少,可以分爲雙邊稅收協定和多邊稅收協定。按其協調的範圍大小,可以分爲一般稅收協定和特定稅收協定。《經合發組織範本》和《聯合國範本》對跨國法人和跨國自然人財産征稅的協調主要包括三個方面的內容:所得征稅,協議內容對各種所得的征稅權給予確定。轉讓財産的收益、財産淨值征稅,締約國雙方對財産征稅的管轄權的劃分。避免雙重征稅的方法,指出締約國雙方對對方已征稅款,爲了避免重複征稅,可以選擇免稅法和抵免法。

1、跨國非獨立個人勞務所得

對于跨國的非獨立個人勞務所得,稅收協定一般都規定在一定條件下可由非居住國行使地域管轄權征稅。中外稅收協定采用了兩個稅收協定範本的規定,即締約國一方居民在締約國另一方受雇取得的工資、薪金和其他類似的報酬,可在締約國另一方征稅。但同時具備下述三個條件時,應僅由締約國一方征稅:

① 納稅人曆年中在締約國另一方停留連續或累計不超過183天(同英國的協定限于“有關會計年度中”,同挪威、白俄羅斯的協定限于“任何12個月中”,同新西蘭、澳大利亞的協定限于“任何連續的12個月期間”,同巴布亞新幾內亞的協定限于任何365天中);該項報酬由並非該締約國另一方居民的雇主支付或代表雇主支付;

② 該項報酬不是由雇主設在該締約國另一方的常設機構或固定場所所負擔。在中國境內,上述同時具備三個條件的免稅待遇,僅適用于短期停留人員,不適用于在中國境內任職、有固定工作的人員。對方國家的居民個人被派來華擔任企業常駐代表處的代表或工作人員,屬于在華有固定工作的常駐人員,其工資、薪金無論在何地由誰支付,都不適用于停留期不超過183天的免稅規定。

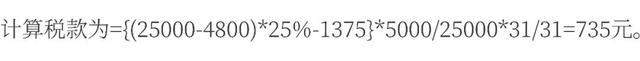

跨國非獨立個人勞務所得計算公式如下:應納稅額=(當月境內外工資薪金應納稅所得額×適用稅率-速算扣除數)×(當月境內支付工資+當月境內外支付工資總額)×(當月境內工作天數/當月天數)

舉例:美籍籍人士鮑勃2016年1-12月在中國境內企業任職,居住時間不超過183天,境內每月支付工資5000元人民幣,境外每月支付並承擔20000元人民幣(以1月份爲例)。

近幾年來,許多國家在國內法中規定,對外國人來本國短期完成某項特定工作時,給予一系列優惠待遇。例如,我國稅法規定:“爲促進文化交流,有利于引進人才,對我國有關部門聘請時間在兩年以內的外國文教專家,對其本國發的工資、薪金所得,可免于征收個人所得稅。”還規定,“援助國派來我國專爲該國無償援助我國的建設項目服務的工作人員,取得的工資、生活津貼,不論是我方支付或外國支付,均可免征個人所得稅。”

2、跨國獨立個人勞務所得

獨立個人勞務指的是個人從事的專業性勞務,如律師、會計師、建築師、私人開業醫生、牙科醫生等。獨立個人勞務的基本特征有兩個:一是獨立性,即並非受雇于人;二是專業性,即非從事一般的工商業及貿易活動。從事獨立個人勞務者,其居住國對其取得的收益可獨享征稅權,但如果該個人通過設在另一國的固定場所從事勞務活動的,該固定場所所在國政府可以對僅屬于該固定場所或常設機構的所得征稅。還增加了兩條內容:

① 如果從事此類活動的人在來源國有關財政年度中的停留期累計不少于183天,即使沒有固定場所,但對其進行勞務活動的所得,來源國也可以征稅,但應僅對在該國從事勞務取得的所得征稅;如果沒有設立固定基地且停留不超過183天,在該國不納稅。

② 如果某人在來源國從事勞務活動取得的報酬超過了一定數額(具體數額應由雙邊談判確定),所得來源國可以征稅,但前提條件是該項報酬是由來源國居民支付或由設在該國的常設機構或固定場所負擔。我國對外稅收協定一般規定,締約國一方居民在締約國另一方從事獨立勞務的所得,僅由締約國一方(即居住國)征稅。但在符合以下兩個條件之一時,締約國另一方(即來源國)也可征稅。

對財産收益的征稅,各國在立法上不盡一致,有的國家是單立稅種征稅,也有的國家是單定稅率征稅。目前我國對財産收益沒有單獨設立稅種或稅率征稅,對企業轉讓的財産收益,並入營業利潤征收企業所得稅;對個人轉讓財産的收益,征收個人所得稅。我國在對外簽訂的稅收協定中,對這類征稅對象的協調有如下一些規定:

(1)對不動産的轉讓所得,以財産的位于地爲所得來源地,由來源地國家優先征稅。

(2)轉讓常設機構的營業財産或從事個人獨立勞務的固定場所財産,以常設機構或固定場所的所在地爲所得的來源地。無論是單獨轉讓,還是隨同整個企業或基地一起轉讓,只要是轉讓歸屬于該機構場所的財産所取得的收益,都可以由該機構場所的所在國征稅。

(3)轉讓從事國際運輸的船舶或飛機,或轉讓經營上述船舶、飛機的動産所取得的收益,僅由轉讓者爲其居民的締約國征稅,即由居住國獨占征稅權。

1、不動産及其所得或收益的征稅

各國在簽訂稅收協定時,把坐落在非居住國境內的不動産所得,列入允許由非居住國優先行使地域管轄權的範圍,基本上都能取得一致意見。以不動産的位于地,即所在地或坐落地爲准;對動産及其收益的征稅,以實際發生地或者是與常設機構或固定場所有關爲准。這些原則要解決的是締約國一方居民在締約國另一方涉及與財産有關的征稅問題,與此同時,這些原則並不影響該締約國一方按照居民管轄權征稅的原則,對其居民位于對方國家的財産或從對方國家取得的財産所得或收益征稅。

2、財産淨值征稅

對財産淨值征稅的協調條款,只有在締約國實行全面財産稅制度時,才有必要列入協定之中。我國還沒有建立全面的財産稅制度,城市房地産稅雖具有財産稅的性質,但對居民境外的財産不征稅。因此,我國除了同個別國家,如德國、挪威、西班牙、奧地利、盧森堡等國外,在稅收協定中一般都不列入有關財産淨值征稅的條款。

對以轉讓股份的形式轉讓公司財産所取得的收益如何行使地域管轄權,中外稅收協定一般有三種處理情況:

①把重要股權定爲控股不少于25%的,可由該公司爲居民的締約國征稅,如中美、中法、中比、中挪、中新(新加坡)等協定;

②只明確轉讓不動産的股權,對轉讓其他公司的股票未加明確,如中加、中馬、中芬等協定;

③對以股票形式轉讓公司的財産未加明確,如中日、中德、中英等協定。對轉讓協定未加明確的其他財産收益的征稅,我國對外談判、簽訂稅收協定都堅持了收益來源地國家的地域管轄權原則,即可以由來源地國家對其征稅。

1、股息所得

考慮到股息的性質,將股息的征稅權歸于居住國,即股息受益人的居住國,是合理的。但是,要排斥非居住國即股息支付人所在國的征稅權,也是不現實的。因此,它們都保留了非居住國的征稅權,但規定可由締約國雙方協商確定比正常預提稅稅率較低的限制稅率,以促進國際投資。

當協定規定的稅率低于國內稅法的稅率的,執行協定稅率;當協定規定的稅率高于國內稅法的稅率時,可以按國內法律規定的稅率執行。我國和挪威、新西蘭、巴西、巴布亞新幾內亞、泰國簽訂的雙邊稅收協定中對于股息性所得的限制稅率爲15%,高于我國國內稅法的10%.因此,當這些國家的居民從中國境內居民公司取得股息所得時,我國稅務機關在征稅時可以采用國內稅法的10%的稅率,而不必采用稅收協定的15%的稅率。

稅收協定對于享受協定限制性低稅率時的前提條件是存在差異的,這裏主要有兩種情況:

(1)在所有的情況下,股息性所得都按一個限制性稅率征稅。比如,我國和科威特、蒙古、毛裏求斯、斯洛文尼亞、牙買加、南斯拉夫、蘇丹、老撾、南非、克羅地亞、馬其頓、塞舌爾、巴巴多斯、阿曼、巴林、沙特及中國香港地區簽訂的稅收協定或稅收安排中,對于這些國家和地區的居民從中國境內居民公司取得的股息性所得,我國征稅的稅率都是5%.

(2)如果要享受限制性稅率,則收益所有人必須直接擁有支付股息公司的股份達到一定的比例。比如,根據我國和委內瑞拉簽訂的雙邊稅收協定中規定,要享受5%的優惠稅率,委內瑞拉公司至少要持有中國境內居民公司的股份爲10%,而這個比例在中新(新加坡)稅收協定中爲25%.所以企業在申請享受稅收協定的限制稅率時,不僅要注意居民身份的判定,還要注意在有些協定中對于享受限定稅率還有持股比例的限制。

2、利息所得

利息作爲權利所得應歸屬于動産所得一類。它與股息的不同點,在于它不是經濟性雙重征稅。利息的納稅人應是債權人,而不是債務人;否則,就等于是債務人支付的一筆附加利息。但是,鑒于來源國扣稅的方法被廣泛使用,以致對利息的征稅權究竟屬誰一直無法達成一致,因此,采取了折衷的辦法,即利息除了應在居住國納稅以外,也可在非居住國納稅,但需確定一個較低的稅率課征。

3、特許權使用費

在很多國家特別是發展中國家,特許權使用費的國際支出占有很大的比重,因此,它們都十分重視調整與締約國之間有關特許權使用費的收支平衡。發展中國家和一部分發達資本主義國家都堅持對特許權使用費從源征稅,特別是對那些專利、許可證貿易和技術經驗的純進口國。

例如,澳大利亞、加拿大、新西蘭、葡萄牙、西班牙、奧地利、希臘和芬蘭等國在與別國的稅收協定中,都保留對特許權使用費課稅的限制稅率不低于10%。在很多稅收協定中,締約國各方往往較大幅度地降低對版權從源征稅,而對專利、許可證交易的課稅都不肯輕易降低稅率。目前,大部分國家都把對從源征稅的特許權使用費的標准稅率控制在20%~25%之間。美國對特許權使用費制定了較高的標准稅率(30%),而在對外簽訂的稅收協定中限制稅率一般爲10%~15%。我國對外商的特許權使用費所得,按稅法規定征收20%的預提所得稅,而在與其他國家簽訂的稅收協定中,則一般降低按10%的限制稅率征稅。

國際稅收協定對待許權使用費所得,一般均是遵循一種分享收入的原則來處理。即把非居住國對特許權使用費支出所行使的地域管轄權,限制在不超過一定征稅比例的範圍之內,這個比例可由締約國雙方協商解決。其目的是爲了使居住國一方,在對同一筆所得征稅時、通過抵免掉非居住國已征稅款以後,仍保證有一部分稅收可得。爲了防止協定被濫用,當特許權使用費的收款人不是受益所有人時,必須認定受益所有人爲締約國一方居民,才能享受協定限制稅率的優惠待遇。

按照中國稅法,對于在中國境內沒有設立機構、場所而取得來源于中國境內的股息、利息、租金、特許權使用費,或者雖然設有機構、場所,但上述所得與其機構、場所沒有實際聯系的,都應當按20%的稅率繳納所得稅(對外國投資者從外商投資企業分得的利潤,免征所得稅)。而我國在對外簽訂的稅收協定中,對股息、利息、特許權使用費等項投資所得,都規定以限制稅率征稅,使締約國任何一方的征稅都不得超過稅收協定所規定的限度。

免責聲明:

本文內容僅供參考,不應視作針對特定事務的意見,不可作爲詳盡說明。內容爲中正信稅研院原創,如需轉載(不得進行修改),請聯系“中正信稅研院”公衆號後台,且須附注以上全部聲明。本文所有提供的內容均不應被視爲正式的財務、稅務、審計或法律建議。