上海交通大學上海高級金融學院 上海證券交易所資本市場研究所聯合課題組

摘要

資本市場每一次重大制度變革和創新,都會進一步激發市場微觀主體活力和全社會創造力。自設立科創板並試點注冊制改革以來,中國企業科創熱情競相迸發,資本市場活躍度不斷提升,財富效應逐步顯現。

爲客觀反映中國資本市場的發展水平,准確對標全球主要資本市場的最佳實踐,本報告圍繞資本市場核心競爭力的構成要素,從制度環境、市場規模、市場功能和市場質量四個維度,構建評估全球資本市場競爭力的評價體系。2019年,全球資本市場競爭力綜合排名結果如下。

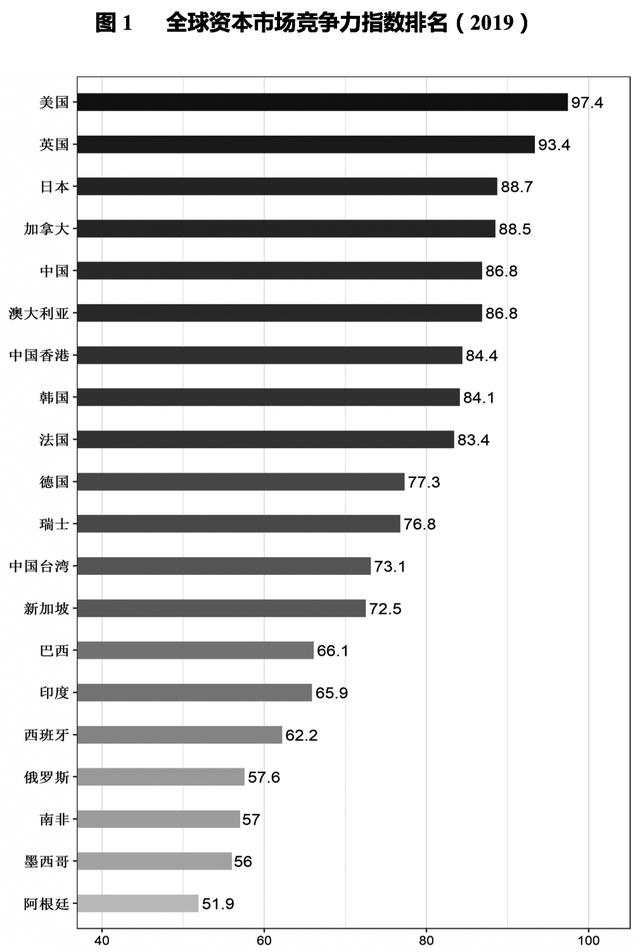

第一,從競爭力綜合排名看,全球主要國家和地區的資本市場大致可以分爲四個梯隊。2019年,排名第1、第2位的美國、英國屬于資本市場強國第一梯隊。排名第3至第9位屬于第二梯隊,分別是日本、加拿大、中國、澳大利亞、中國香港、韓國和法國,中國從2018年的第8位大幅提升至第5位,由第二梯隊的末尾躍至第二梯隊的頭部。排名第10至第15位的屬于第三梯隊,分別是德國、瑞士、中國台灣、新加坡、巴西和印度。排名第16至第20位的屬于第四梯隊,分別是西班牙、俄羅斯、南非、墨西哥和阿根廷。

第二,從競爭力構成要素看,美英兩國在制度環境、市場規模、市場功能和市場質量方面的表現均較爲突出。日本在制度環境、市場規模這二個維度上表現出色,但在市場功能、市場質量方面略遜一籌,綜合排名第3。2019年,中國的市場規模排名仍然居前,市場功能排名大幅提升,市場質量和制度環境排名穩定,綜合排名顯著上升。其他國家和地區則各有特色,加拿大、新加坡、中國香港等英美法系市場在制度環境、市場功能等方面排名居前,而墨西哥、阿根廷等因經濟發展緩慢,四個維度的指標排名均靠後。

第三,從競爭力對標結果看,中國資本市場既有“量”的優勢,也有“質”的短板。市場規模類排名長期居前且保持穩定,如股票市值、股票交易額、債券余額、GDP增長率、GDP總量等指標均排名靠前。市場功能類排名波動較大,特別是IPO籌資、IPO公司數等受市場環境影響較大,排名波動較大,直接影響競爭力綜合排名。與市場活躍度相關的指標排名靠前,如流動性指標。法治指數、營商便利指數等軟指標有所改善,但排名仍然靠後。

近年來,中國資本市場全面深化改革持續推進,尤其是2019年設立科創板並試點注冊制改革落地見效,資本市場在保持規模指標領先優勢的同時,功能指標排名顯著提升,帶動綜合排名大幅升至全球第5位,顯著縮小與發達國家或地區資本市場的差距。未來,中國資本市場將強化基礎性制度建設,重點推動以信息披露爲核心的股票發行注冊制改革,提高上市公司質量,提升市場活躍度,實施高水平對外開放,加強投資者保護,努力建成規範、透明、開放、有活力、有韌性的資本市場,綜合競爭力和國際地位將進一步提升。

一、引言

資本市場作爲現代金融體系的重要組成部分,具有牽一發而動全身的重要作用,素來是大國博弈的重要舞台。中國資本市場經過三十年的發展,取得了長足進步,市場規模躍居全球前列,基礎制度不斷完善,監管效能顯著提升,對外開放程度大幅提高,在促進經濟轉型和産業升級等方面扮演著日益重要的角色。同時,由于起步晚、時間短,中國資本市場“新興加轉軌”的特征顯著,一些深層次的結構性體制機制性問題尚未完全得到有效解決,與經濟大國、資本大國的地位不相匹配。

本報告圍繞資本市場核心競爭力的構成要素,通過構建科學、系統、全面的指標評價體系,測度全球主要國家和地區資本市場綜合實力,旨在客觀反映中國資本市場國際地位,科學評價中國資本市場改革創新成效。

二、資本市場競爭力指數說明

目前,世界範圍內尚無專門反映資本市場競爭力的指數排名,已有的國際指數只是在金融競爭力中涵蓋一小部分資本市場信息。如瑞士洛桑國際管理發展學院(InstituteofInternationalManagementandDevelopment,IMD)發布的“世界競爭力年鑒”、世界經濟論壇(WorldEconomicForum,WEF)發布的“全球競爭力指數”,均將金融競爭力作爲國際競爭力組成部分,而資本市場僅是金融競爭力的一小部分,相關指數很難准確反映資本市場發展程度。

本報告以全球範圍的資本市場爲評估對象,通過構建科學、系統、全面的指標評價體系,運用指數化評價方法,編制資本市場競爭力指數,綜合評估全球資本市場的綜合競爭力。本報告的資本市場競爭力指數具有以下三方面特點。

一是針對性。資本市場競爭力指數以一國或地區的資本市場爲測度對象,涵蓋股票、債券、基金及衍生品市場,基于制度環境、市場規模、市場功能和市場質量四個維度,構建影響資本市場核心競爭力的指標體系,評估全球資本市場綜合競爭力。

二是系統性。從制度環境、市場規模、市場功能和市場質量四個維度,挑選與資本市場發展緊密相關的指標。在市場質量、市場功能維度納入流動性、上市公司盈利能力等微觀指標,能夠更加全面系統地反映一國或地區資本市場的整體運行情況。

三是科學性。針對目前很多評價體系偏重規模因素、宏觀因素,忽視質量因素、中微觀因素等問題,本報告評價體系設計在兼顧規模和質量的同時,突出質量因素;在兼顧宏觀、中觀、微觀的同時,突出中觀和微觀因素。經過反複論證和多方研討,篩選形成具有較強代表性和可比性的多層級評估指標體系。

三、資本市場競爭力指數構建

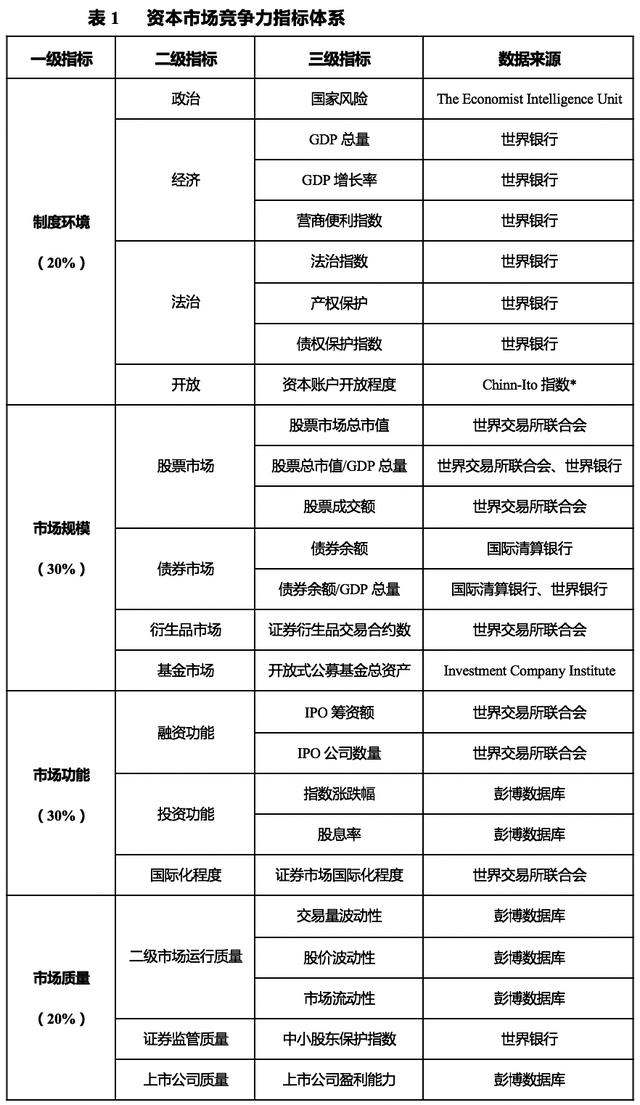

根據資本市場競爭力相關理論,本報告將資本市場的核心競爭力分成制度環境、市場規模、市場功能和市場質量四個要素。根據每個要素的構成和特點,又可以分解成不同維度的可測算指標加以刻畫,最後形成涵蓋4個一級指標、14個二級指標和25個三級指標的綜合評價體系和資本市場競爭力指數,全面評估一國或地區資本市場的競爭實力。資本市場競爭力指數=制度環境得分×20%+市場規模得分×30%+市場功能得分×30%+市場質量得分×20%。(見表1)

*Chinn-Ito指數,即資本賬戶開放度指數,由知名學者欽(Chinn)和伊藤(Ito)根據國際貨幣基金組織《彙兌安排與彙兌限制年報》中關于各國跨境金融交易限制評估結果編制而成。

(一)制度環境

資本市場的發展離不開其所依托的制度環境,本報告從政治環境、經濟環境、法治環境以及開放環境四個維度刻畫制度環境。

政治環境方面,采用國家風險指標衡量。國家風險不僅影響本國或地區實體經濟的發展,也影響境外投資者對該國或地區的中長期預期,影響全球資本長期流動的方向。經濟環境方面,考慮經濟增長和營商環境兩個維度。理論上講,給定儲蓄率,資本市場回報率與經濟增速一致。同時,資本市場發達程度對經濟增長具有促進作用。此外,營商環境也是一個國家和地區經濟軟實力的重要體現。良好的營商環境有助于降低市場摩擦與交易成本,提升市場效率。法治環境方面,考慮法治指數、産權保護和債權保護三個維度。開放環境方面,主要關注資本賬戶的開放程度,具體采用兩位知名學者定期公布的Chinn-Ito(欽-伊藤)指數。

(二)市場規模

市場規模是衡量資本市場競爭力的重要因素之一。一方面,市場規模越大,越有利于其融資、交易等功能的發揮。另一方面,市場規模越大,風險抵禦能力越強。本報告從股票市場、債券市場、基金市場、衍生品市場四個維度衡量資本市場規模。

股票市場方面,采用股票市場總市值、股票成交額、證券化率(股票市場總市值與同期GDP之比)這三個指標。股票市場總市值是一國或地區股票市場規模的直接體現,是衡量資本市場規模的最有效指標;股票成交額反映股票二級市場流動性;證券化率是一國或地區股票市場總市值與其GDP的相對規模,反映了資本市場在國民經濟中的重要程度。債券市場方面,采用債券余額、債券余額與同期GDP之比衡量,債券余額指各類市場機構發行的債券余額,反映一國或地區債券市場規模。基金市場方面,采用開放式公募基金總資産規模指標,反映一國或地區基金市場規模。衍生品市場方面,采用證券衍生品交易合約數指標,主要包括以股票、股指和ETF爲標的的期貨期權合約成交量,衡量一國或地區衍生品市場的規模。

(三)市場功能

市場功能是市場在資源配置過程中發揮的客觀功能,既體現資本市場在一國或地區經濟發展中的重要作用,又是衡量資本市場競爭力的核心要素。市場功能主要分爲融資功能、投資功能和國際化程度。

融資功能方面,主要指資本市場通過生産要素證券化,推動居民儲蓄轉化爲生産性資本,促進資本形成,爲企業發展籌集資金,實現資本積累,采用IPO籌資額、IPO公司數量衡量。投資功能方面,主要指資本市場爲資本要素的價格發現提供公開自由交易的場所,通過市場參與者的充分交易促進資源要素流動,實現資源有效配置,采用指數漲跌幅、股息率衡量。國際化程度方面,主要指一國或地區資本市場爲投資者提供跨境投融資渠道或相關服務的能力,采用外國上市公司數量占比衡量。

(四)市場質量

市場質量是資本市場競爭力的核心,既體現資本市場發展的綜合實力,又保障資本市場基本功能的有效發揮。本報告從市場運行質量、證券監管質量、上市公司質量三個維度衡量資本市場質量。

市場運行質量方面,主要包括市場流動性、股價波動性和交易量波動性三方面內容。市場流動性指投資者以市場價格成交的可能性,或者是市場對訂單特別是大額訂單的承受能力;股價波動性主要衡量市場的穩定性;交易量波動性主要衡量交易量的穩定性,采用日交易量的變異系數衡量。證券監管質量方面,主要反映證券市場針對中小股東的保護程度,包括防止管理層濫用公司資産、爲個人謀取私利,增強公司透明度、強化公司治理等內容。上市公司質量方面,主要關注上市公司的盈利能力。

四、全球資本市場競爭力指數排名

(一)20個樣本國家和地區總體概況

根據實體經濟總量和資本市場規模,挑選出排名居前的20個國家和地區作爲研究樣本。這些國家和地區分別是美國、英國、日本、加拿大、中國、澳大利亞、中國香港、韓國、法國、德國、瑞士、中國台灣、新加坡、巴西、印度、西班牙、俄羅斯、南非、墨西哥和阿根廷。上述國家和地區具有較強的代表性,主要表現在以下幾方面。

一是區域分布,樣本國家和地區主要分布在五大洲,其中,亞洲、歐洲、美洲、大洋洲和非洲國家和地區的數量分別爲7、6、5、1和1。

二是經濟規模,2019年,樣本國家和地區的GDP總額約67萬億美元,約占全球GDP總額的77%。

三是市場規模,2019年,樣本國家和地區股票市場總市值83萬億美元,約占全球股票市場總市值的91%;股票成交額113萬億美元,約占全球股票市場總成交額的94%。

(二)全球資本市場競爭力排名結果

第一,從競爭力綜合排名看,全球主要國家和地區的資本市場大致可以分爲四個梯隊。2019年,排名第1、第2位的美國、英國屬于資本市場強國第一梯隊。排名第3至第9位的國家和地區屬于第二梯隊,分別是日本、加拿大、中國、澳大利亞、中國香港、韓國和法國,其中,中國從2018年的第8位大幅提升至第5位,由第二梯隊末尾躍至第二梯隊頭部。排名第10至第15位的屬于第三梯隊,分別是德國、瑞士、中國台灣、新加坡、巴西和印度。排名第16至第20位的屬于第四梯隊,分別是西班牙、俄羅斯、南非、墨西哥和阿根廷。

第二,從競爭力構成要素看,美英兩國在制度環境、市場規模、市場質量和市場功能方面的表現均較爲突出。日本在制度環境、市場規模這二個維度上表現出色,但在市場功能、市場質量方面略遜一籌,綜合排名第3。2019年,中國的市場規模排名仍然居前,市場功能排名大幅提升,市場質量和制度環境排名穩定,綜合排名顯著上升。其他國家和地區則各有特色,加拿大、新加坡、中國香港等英美法系市場在制度環境、市場功能等方面排名居前,而墨西哥、阿根廷等因經濟發展落後,四個維度的指標排名均靠後。

第三,從競爭力對標結果看,中國資本市場既有“量”的優勢,又有“質”的短板。市場規模類排名長期居前且保持穩定,如股票市值、股票交易額、債券余額、GDP增長率、GDP總量等指標均排名靠前。市場功能類排名波動較大,特別是IPO籌資、IPO公司數等受市場環境影響較大,排名波動較大,直接影響競爭力綜合排名。與市場活躍度相關的指標排名靠前,如流動性指標。法治指數、營商便利指數等軟指標有所改善,但排名仍然靠後。(見圖1)

(三)中國資本市場競爭力顯著提升

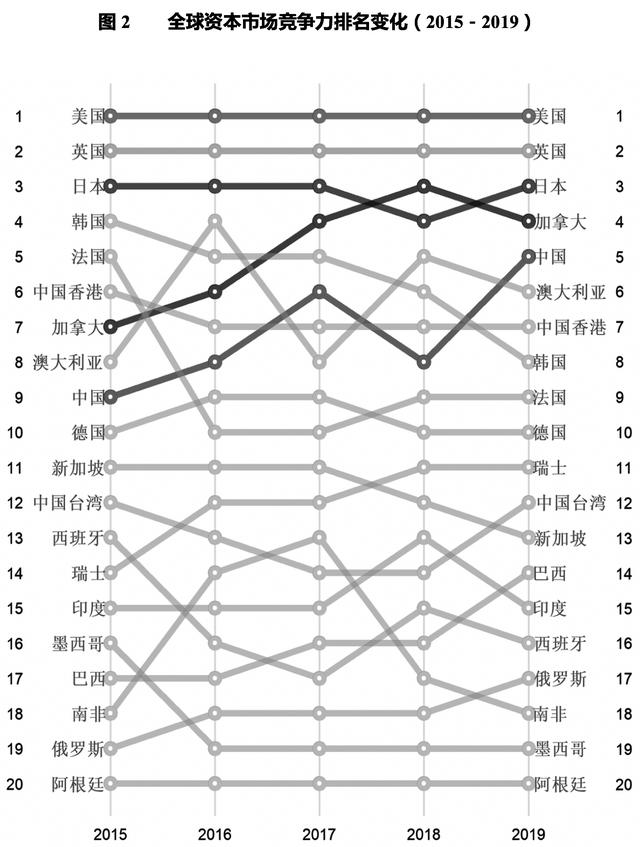

近年來,隨著中國資本市場全面深化改革的持續推進,尤其是設立科創板並試點注冊制改革等重大舉措落地見效,中國資本市場在保持規模指標領先優勢的同時,功能指標排名提升顯著,全球綜合排名穩步提升,與發達市場國家或地區資本市場的差距顯著縮小。比如,2019年,中國IPO數量和融資額大幅上升、股指漲幅排名靠前,市場功能指標大幅提升,帶動全球綜合排名從2018年的第8位上升至第5位。

未來,迎著改革的春風,踏著開放的節拍,爲打造規範、透明、開放、有活力、有韌性的資本市場,需要統籌兼顧中國資本市場階段特征與借鑒國際成熟市場發展經驗,全面深化資本市場改革。強化基礎性制度建設,重點推動以信息披露爲核心的股票發行注冊制改革,完善退市制度,提高上市公司質量,提升市場活躍度,加強投資者保護,實施高水平對外開放,促進資本市場高質量發展,將進一步提升資本市場綜合競爭力和國際地位。(見圖2)