< class=”res_iframe js_editor_audio audio_iframe” frameborder=”0″ high_size=”187.33″ isaac2=”1″ low_size=”46.9″ name=”歡迎關注福智霖集團微信平台” play_length=”23000″ source_size=”46.9″ src=”/cgi-bin/readtemplate?t=tmpl/audio_tmpl&name=%E6%AC%A2%E8%BF%8E%E5%85%B3%E6%B3%A8%E7%A6%8F%E6%99%BA%E9%9C%96%E9%9B%86%E5%9B%A2%E5%BE%AE%E4%BF%A1%E5%B9%B3%E5%8F%B0&play_length=00:23″ style=”width: 558px;” voice_encode_fileid=”MjM5MDA4MzEyNl8yNjU2OTU2ODk5″>

首次呈報新加坡公司所得稅報稅表? 跟著智霖姐看這裏哦!

您的新加坡公司在每一個估稅年 (Year of Assessment)須申報上一個財政年度的收入。舉例而言,如您公司的財政年截止于:

每年12月31日,那麽在2016估稅年,您必須呈報公司財政年2015年1月1日至2015年12月 31日的收入。

每年3月31日,那麽在2016估稅年,您必須呈報公司財政年2014年4月1日至2015年3月31日 的收入。

新加坡公司所得稅率目前爲17%。

重要日期

您的新加坡公司必須在其財政年度終結的三個月內向國內稅務局呈報預計征稅入息。

並且,您的新加坡公司應在每年11月30日之前呈報公司 所得稅報稅表 (Form C-S/ C)。如您公司 使用電子方式呈報 Form C-S/ C, 報稅截止日期將延長至12月15日。

業務記錄

還有您需要記得, 您的新加坡公司必須保存適當的業務記錄,而記錄應從相關估稅年起保存至少五年。例如,財政年度2015年1月1日至2015 年12月31(2016估稅年)的業務記錄必須保存至2020 年12月31日。

**應保存的文件包括:

• 原版文件,例如發票,收據及證券

• 會計記錄及附表,例如總賬和銷售列表• 銀行對賬單及銀行存款單

• 任何其他公司業務記錄

預計征稅入息

(Estimated Chargeable Income)什麽是預計征稅入息?

公司應按本應納稅所得額(減除准予扣除支出後)預算預計征稅入息。

呈報預計征稅入息

您的新加坡公司必須在財政年度終結的三個月內向國內稅務局呈報預 計征稅入息。舉例而言,如您公司在2015年成立而其財政年 截止于2015年12月31日。該公司得在2016年3月31日前呈報預計征稅入息給國內稅務局。

如果您的新加坡公司的財政年終不是12月31日,請從新加坡稅務局網站下載並填寫“Request for Income Tax Return (Form C-S/ C) Filing Package and Noti cation of New Financial Year End”表格,然後提交給新加坡稅務局預計征稅入息的通知信。

免呈報預計征稅入息

如果您的新加坡公司符合以下條件,即使收到預計征稅入息的通知信, 公司也可享有免呈報預計征稅入息:

• 預計征稅入息是零;與

• 上一年度的主營業額不超過一百萬新元。

如何申報您公司的預計征稅入息?

您公司可通過 myTax Portal 網頁 (mytax.iras.gov.sg)以電子方式申報預計征稅入息。呈報預計征稅入息之後 – 接到估稅單

公司如以電子方式呈報預計征稅入息並采用財路方式繳納稅款,您的新加坡公司就能享有長達10個月 的分期付款。

若您的新加坡公司呈報預計征稅入息之後需要繳稅款,該公司將會收到一份紙印本估稅單 (Notice of Assessment) 。您也可通過 myTax Portal 查看電子本估稅單。估稅單是一份正式的通告顯示應繳稅款。但,如公司申報預計征稅入息爲零,國內稅務局將不會發送估稅單。

您的新加坡公司必須在估稅單顯示日期的一個月內繳納此稅款。若您要以分期付款,就得先提交財路 (GIRO) 申請表。否則,您可通過互聯網銀行系統,SAM,AXS 機器,新加坡郵政局,或使用支票/ 銀行本票來繳納稅款。繳稅方式的資料會呈現在估稅單。

公司所得稅報稅表 – Form C-S/ C

什麽是公司所得稅報稅表?

除了呈報預計征稅入息,您的新加坡公司每年也必須在公司所得稅報稅表申報實際收入。公司即使虧損, 也必須依時呈報公司所得稅報稅表。 公司所得稅報稅表有兩種: Form C-S 和 Form C。

呈報 Form C-S 的條件:

公司:

√ 必須在新加坡注冊成立

√ 主營業額不超過一百萬新元

√ 征稅入息按17%的稅率來計算

以及沒有申索:

X 資本津貼/虧損轉回

X 集團扣除

X 投資津貼

X 研發稅務津貼

X 外國稅收抵免

如您公司使用 Form C-S 報稅, 就不需要呈報公司財務報表及稅務計算表。但公司仍須准備與保存這兩份記錄並在新加坡稅務局的要求時提交給當局

收取公司所得稅報稅表 (Form C-S/ C)

新加坡稅務局會在每年的4月或5月份向您公司發送 Form C-S/ C。 由于新設立公司一般不會在成立當年結算其第一套賬目,因此新加坡公司只會在次年接到公司所得稅報稅表。舉例而言,若您的新加坡公司在 2014年成立,那麽您將會在2016年4月收到第一份所得稅報稅表。如果您的新加坡公司在成立當年結算其第一套賬目,請您在下一年5月份之前向 新加坡稅務局索取公司所得稅報稅表。舉例而言,若您的新加坡公司在2015年成立, 而在2015年12月31日結算其第一套賬目,您必須在2016年5月之前向新加坡稅務局索取公司所得稅報稅表。您可通過新加坡稅務局網站下載、填寫並提交“Request for Income Tax Return (Form C-S/ C) Filing Package and Noti cation of New Financial Year End”表格來索取此所得稅報稅表。

電子方式呈報 Form C-S/ C

在 myTax Portal 以電子方式呈報Form C-S/ C就能享有以下的好處:

報稅截止日期延長15天

爲您提供網上協助的 iHelp

自動計算功能以減少申報錯誤

即時預算應繳稅款

如申報成功,系統會自動提供立即確認通告

報稅截止日期爲每年的11月30日。若您以電子方式呈報 Form C-S/ C,截止日期將 延長至12月15日。

呈報 Form C-S/ C 之後

您的新加坡公司呈報Form C-S/ C 之後,將會接到估稅單(Notice of Assessment) 而此單會告知應繳稅款。您的新加坡公司必須在估稅單顯示日期的一個月內繳納此稅款。您可以通過互聯網銀行系統,SAM,AXS機器,新加坡郵政局,或使用支票/銀行本票來繳納稅 款。繳稅方式的資料會呈現在估稅單。

如果您不同意估稅數額,您可于估稅單顯示日期的兩個月內向囯內稅務局提出反對。 您可通過以下方式通知囯內稅務局:

1. myTax Portal 網站以電子方式提出反對(“Object/ Revise Assessment”)(最佳方式!

2. 從國內稅務局網站下載並提交“Form for Filing Notice of Objection”表格;或• 提交通知信或電郵。

即使您公司不同意估稅數額,您還是必須在一個月內繳納稅款以免被罰款。

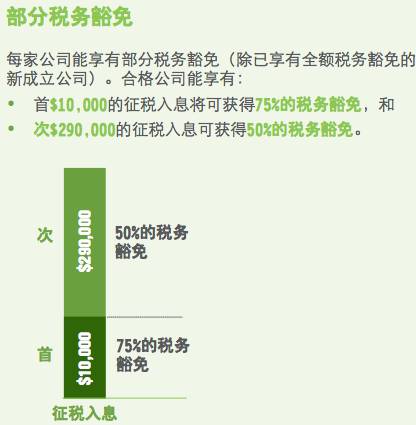

新成立公司稅務豁免

營業前的開支

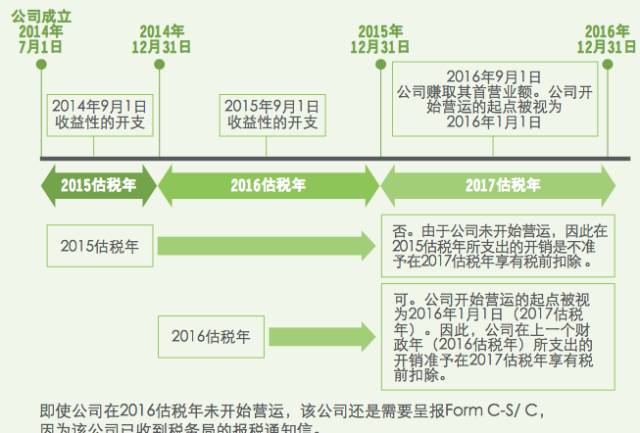

公司未開始營運前支出的開銷是不准予稅前扣除。

爲了激發公司發展,從2012估稅年起即使公司未開始營運,該公司上一個財政年所支出的開銷將准予稅前扣除。

舉例而言:

• 公司在2014年7月1日成立

• 財政年終是每年的12月31日

• 在2014年9月1日,公司有一筆收益性的開支

• 在2015年9月1日,公司有另一筆收益性的開支• 在2016年9月1日,公司賺取其首營業額

本文內容由新加坡福智霖集團發布

未經許可不得抄襲,翻版必究