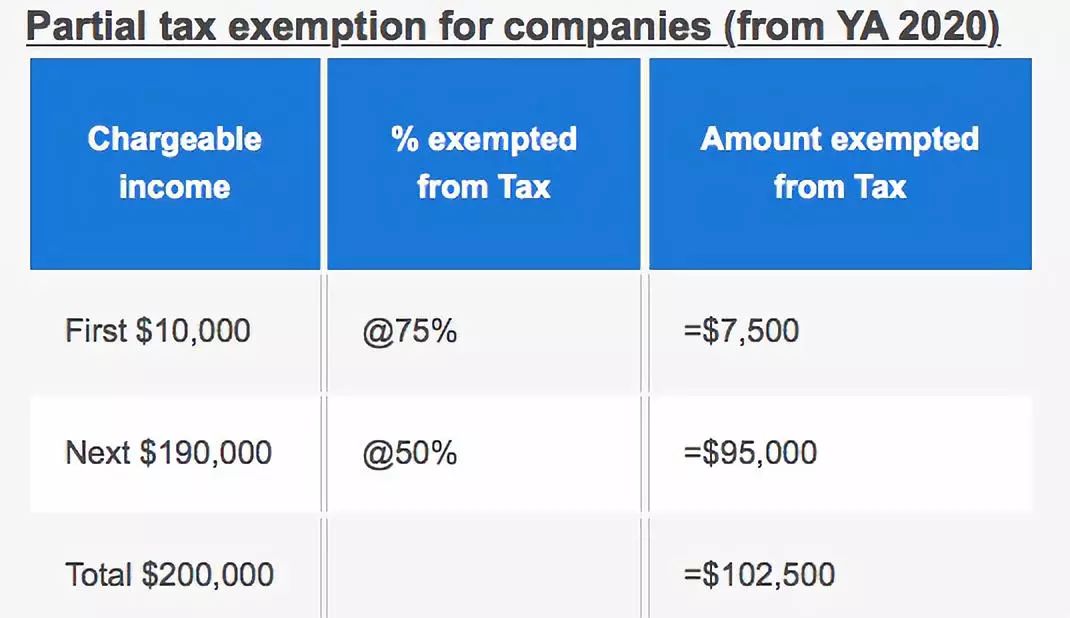

新加坡企業的部分免稅和免稅計劃

新加坡企業所得稅率爲17%。

新加坡公司每年可享受部分免稅和免稅待遇

(2020財務年度起,如下圖)

首1萬新幣應納稅收入中的7500新幣免稅

接下來19萬新幣應納稅收入中9.5萬新幣免稅

總結,首20萬新幣應納稅收入中的102500新幣免稅,也就是高達51.25%的部分免稅!

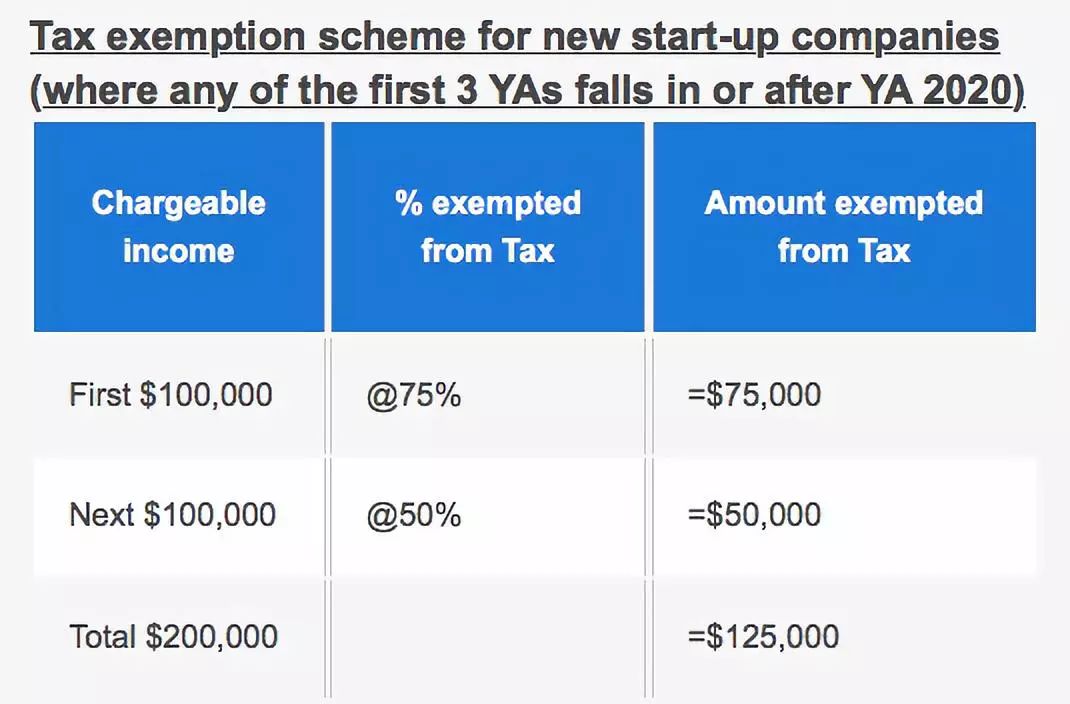

初創的新加坡企業部分企業所得稅免稅計劃

首3年財務年度從2020年開始或在那之後

首10萬新幣應納稅收入中的7.5萬新幣免稅

接下來10萬新幣應納稅收入中5萬新幣免稅

總結,首20萬新幣應納稅收入中的12.5萬新幣免稅,也就是高達62.5%的部分免稅!

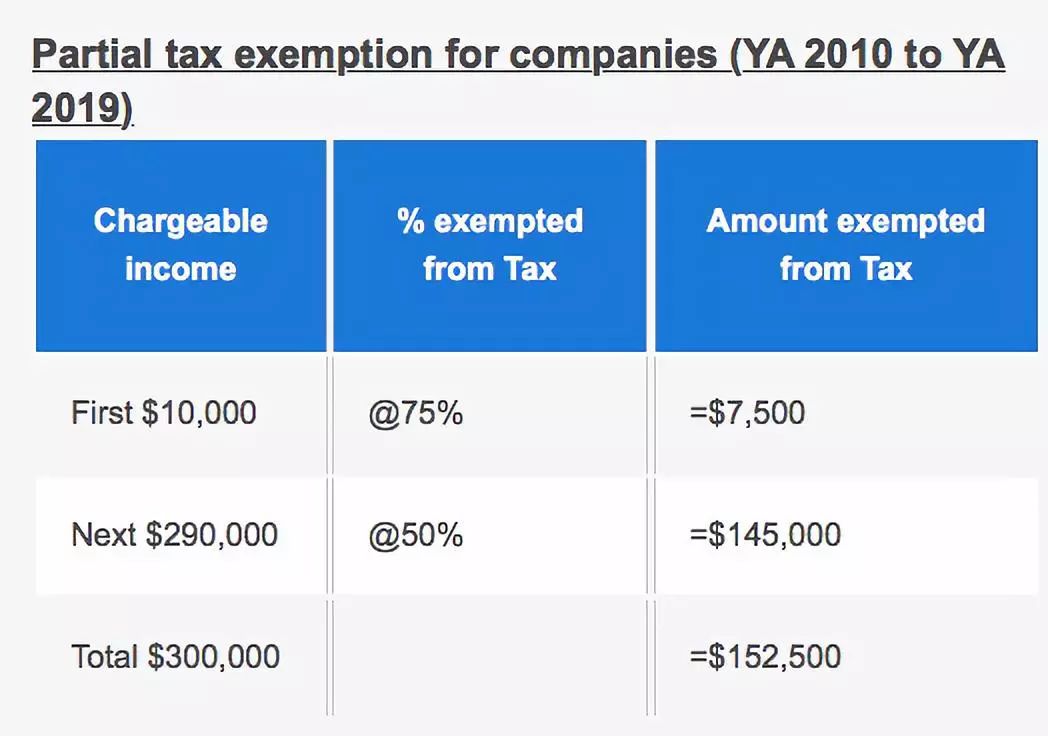

新加坡企業的部分免稅和免稅計劃

財務年度2010年-2019年期間

首1萬新幣應納稅收入當中的7500新幣免稅,

接下來29萬新幣應納稅收入當中的14.5萬新幣免稅

總結:首30萬新幣當中的152,500新幣免稅,也就是50.83%部分免稅!

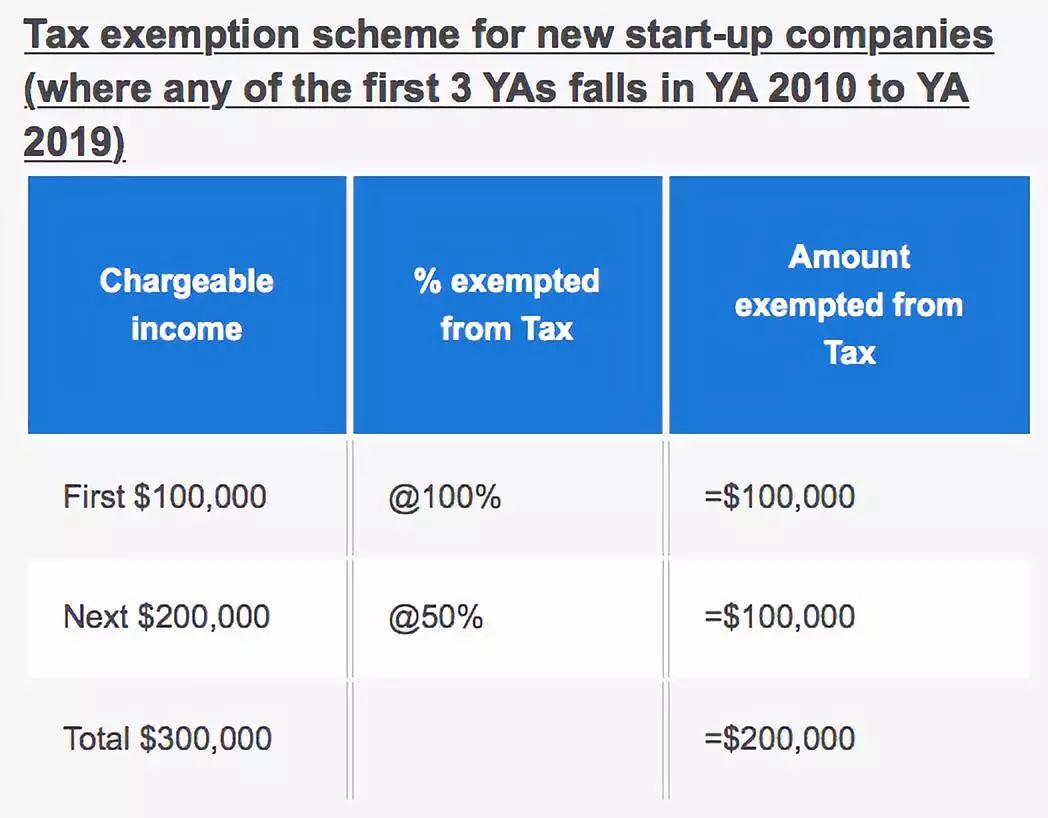

初創的新加坡企業部分企業所得稅免稅計劃

財務年度2010年-2019年期間

首10萬新幣應納稅收入免稅

接下來20萬新幣應納稅收入當中的10萬應納稅收入免稅

總結:首30萬新幣當中的20萬新幣免稅,也就是67%部分免稅!

不止這些哦,還有企業所得稅回扣,看下文!

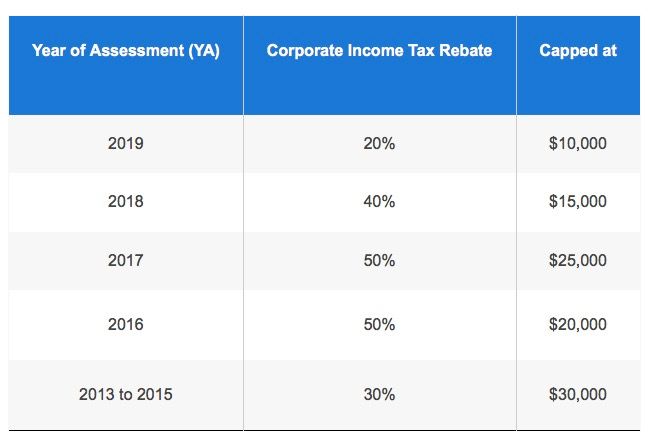

YAs 2013至2019年的企業所得稅(CIT)回扣

新!爲了減輕新加坡企業成本並支持公司重組,新加坡財政部長在2018年預算中宣布,2018年財務年度的企業所得稅CIT回扣將提高到公司應繳稅款的40%,上限爲15,000新幣。

這比先前公布的20%應付稅款的回扣(上限爲10,000新幣)有所增加。此外,企業所得稅CIT回扣將按照應付公司稅的20%延長至2019年財務年度,上限爲10,000新幣。

***退稅不適用于非新加坡居民公司需要考量最終預提稅後的的收入部分

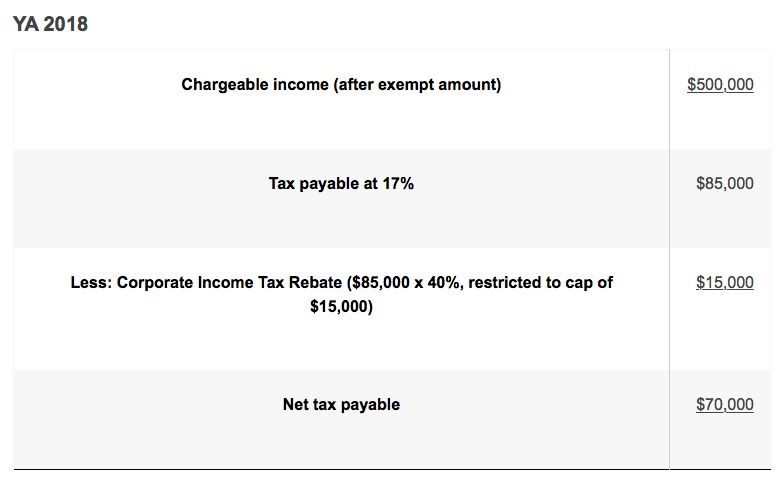

舉例說明一

2018年應納稅的收入 50萬新幣

企業所得稅率17%,應繳納稅金8.5萬新幣

減去企業所得稅回扣金額(8.5萬新幣X40%不超過上限1.5萬新幣)

最終應支付稅金爲7萬新幣

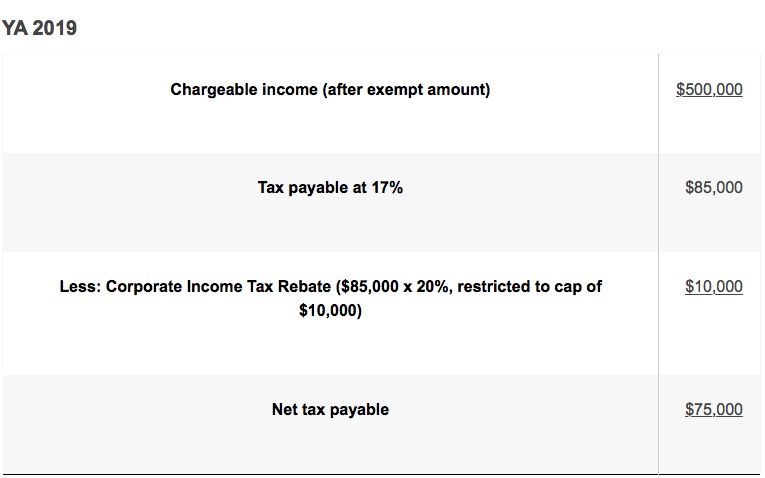

舉例說明二

2019年應納稅的收入 50萬新幣

企業所得稅率17%,應繳納稅金8.5萬新幣

減去企業所得稅回扣金額(8.5萬新幣X20%不超過上限1萬新幣)

最終應支付稅金爲7.5萬新幣

還有一條要提,在繳納企業所得稅後的股東分紅部分不用再交稅哦!

非納稅的股息

一般而言,以下紅利、股息不征稅:

除合作社外,新加坡居民公司在一級公司稅制下于2008年1月1日或之後支付的紅利、股息;

在新加坡于2004年1月1日或之後由居民個人收到的外國股息。如果新加坡居民通過新加坡合夥企業獲得外國股息,如果滿足某些條件,這些股息可以免征新加坡稅。

房地産投資信托基金(REITs)的收入分配 – 個人通過新加坡合夥企業或在房地産投資信托基金中從事貿易,商業或專業的分配。

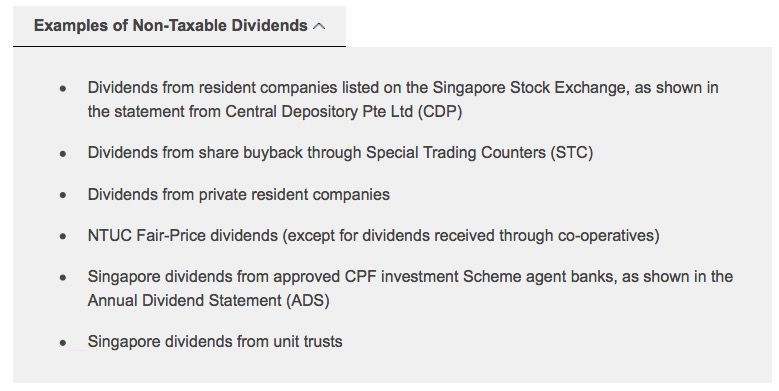

哪些紅利和股息不需要上稅呢?舉例說明

-

來自新加坡證券交易所上市公司的股息,如Central Depository Pte Ltd(CDP)的聲明所示

-

通過特殊交易櫃台(STC)回購股份的股息部分

-

新加坡私人居民公司的股息

-

NTUC公平價格股息(合作社收到的股息除外)

-

新加坡股息由經批准的公積金投資計劃代理銀行分紅,如年度股息報表(ADS)所示

-

從單位信托中獲得新加坡紅利

拓展閱讀

【新加坡公司注冊小知識】新加坡公司名稱注冊需要多少時間?看這裏。

【新加坡公司注冊小知識】新加坡企業需使用CorpPass辦理網上業務

【新加坡公司注冊小知識】最新幹貨!新加坡公司運營成本有哪些可以納入稅務計算(第一部分)

最新幹貨!新加坡公司運營成本有哪些可以納入稅務計算(第二部分)

【新加坡公司注冊小知識】新加坡人力部網站上工作准證自我評估工具怎麽用?