隨著世界市場的發展,全球的財富開始偏向亞洲。新加坡一直以來在亞洲,乃至全球都扮演著金融中心的角色。

根據全球金融中心指數(Global Financial Centers Index,GFCI),新加坡一直處于全球排名前五。其中,稅收是新加坡的一大優勢之一。

由瑞士洛桑管理學院出版的《2020年全球競爭力報告》,列出全球63個經濟體的競爭力表現,並以四個主要標准進行評估,即經濟表現、政府效能、商業效能及基礎設施。

新加坡連續第二年在瑞士洛桑管理學院(IMD)的全球競爭力報告中,排名第一。

報告指出,新加坡的成功,在于從堅韌的國際貿易與投資,以及就業和人力市場政策中取得強勁的經濟表現。同時,新加坡的教育制度及科技基礎設施穩健,電信、互聯網速及高科技出口都發揮重要作用。

亞洲經濟體當中,除了新加坡,排名第11的中國台灣及第23的韓國,其他經濟體的名次都滑落。其中:

香港從第二跌至第五

中國從第14滑落到第20

日本則從第30跌到第34

美國則從第三滑落到第10

報告指出,美國排名大幅度的下跌,主要是因爲其國際貿易和公共財政惡化,以及就業和勞動市場的表現下滑所致。

稅務服務行業的重要性將不斷體現,與市場需求形成促進增長的趨勢,未來行業本身和服務對社會産生的價值將不斷增加。新加坡作爲全球稅率最低的發達國家之一,對高淨值人群在資産配置上的優勢不言而喻。然而,新加坡的稅收制度具體是怎麽樣的呢?讓我們一起聊一聊新加坡的稅務情況。

1 企業所得稅

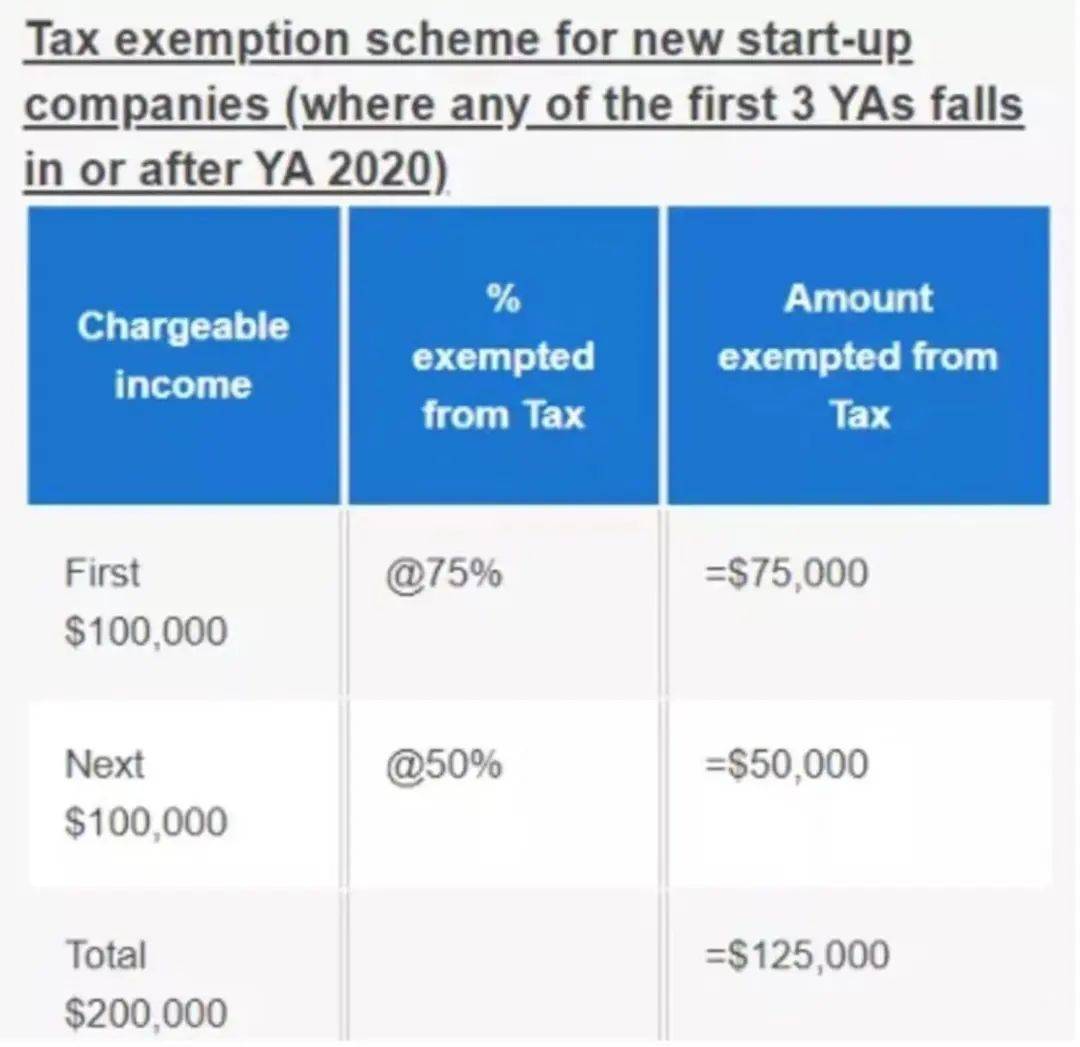

新加坡是全球發達國家中企業所得稅最低的國家,僅17%(參考數據:中國爲25%,英國在20%- 25%左右,美國爲21%- 35%)。在新加坡的本地企業和外國企業,需要就新加坡境內取得的收入繳稅。新加坡對內外資企業實行統一的企業所得稅政策。所有在新加坡投資的支出或利潤都要繳納所得稅,除非是在所得稅法案中特別規定減免的。這些免除的收入包股份和信托資金的紅利以及固定存款的利息。政府對于新建立的企業,會提供稅收減免,甚至免稅(Tax exemption)。

最近很火的家族辦公室就是其中一個例子,根據13R和13X條例,在新加坡通過家族辦公室管理的財富,可以享受0稅收至2024年。以後根據投資環境,免稅條例有可能會繼續延期。

此外,政府還出台了相關的稅收回扣(Corporate Tax Rates)政策,就是所謂的稅收回扣。稅收回扣是新加坡政府給企業的一次性所得稅繳納回扣,這個回扣拿的是正大光明合理合法的。回扣額度根據當年的稅收情況合理調整,最近幾年的稅收回扣額度在$15,000新幣至$30,000新幣之間。

低稅率+免稅+稅收回扣,你以爲就結束了嗎?答案是還沒有。新加坡爲了鼓勵創新,如果企業的經營範圍屬于生産力及創新優惠計劃(Productivity and Innovation Credit Scheme)之一,公司在六大項目的開支可獲得的稅額扣減額爲開支的400%,並可得到最多3萬新幣的現金補助。

2 個人所得稅

應納個人所得稅稅額會因納稅對象(納稅居民或非納稅居民)和收入水平的不同而有所不同。新加坡實行累進稅率制。除了個人所得稅減免之外,個人所得稅稅率保持在0 – 22%之間。

新加坡vs中國稅務居民個稅對比

如果符合下列條件,則被視爲居民個人:

新定居在新加坡的永久居民(SPR);或者

一個公曆年內在新居留183天以上(含183天);或者

本人在新加坡已連續工作三年,即使第一年和第三年在新加坡居留少于183天。

除此之外 ,均被視爲非納稅居民。納稅居民必須就其在新加坡賺取的收入納稅,由于受雇于新加坡企業而在新加坡收到的來源于新加坡境外的收入也必須依法納稅。但是,居民個人取得的海外收入無須納稅。

納稅居民有權就子女撫養費、職業培訓費、保險費以及公積金(CPF)繳款等事項享受個人所得稅減免。

如果非納稅居民在一年內在新加坡受雇累計不超過60天,可免繳個人所得稅,但在新加坡擔任董事、演藝人員以及在新加坡進修實習的非居民個人除外。非納稅居民只對其在新加坡境內賺取的收入繳納所得稅,稅率爲15%,或根據居民個人所得稅率繳稅,以較高者爲准,但不得申請個人所得稅減免。其次,新加坡的個人所得稅的起征點是年收入2萬,超過2萬的個人收入需繳納個人所得稅。稅收居民的個人所得稅稅率爲累進稅率制,從2%開始起征。這也是爲什麽大家都說新加坡是低稅國的原因之一。

資料來源:新加坡稅務局

3 雙重征稅協議

身爲全球金融中心之一,新加坡與全球70多個包括日本、中國、和英國在內的國家達成雙重征稅協議,也明確界定了每個國家的征稅權。新加坡與它國簽署的雙重征稅協議,旨在減輕對它國居民在一國賺得收入的雙重征稅。雙重征稅協議的主要優點包括避免雙重征稅、降低預扣稅和優惠稅制。這些優點有助于控股公司結構稅收負擔的最小化。這也是爲什麽很多企業把總部搬來新加坡的原因。

近幾年大熱的英國科技公司戴森(Dyson)就把企業總部從倫敦遷移到了新加坡。同樣的收入,在新加坡可以享受低稅甚至免稅,在其他國家要被征收高達20%-35%的稅務。在新加坡經營公司,好處非常多:商業環優、社會穩定、經濟開放、科技技術先進、資金自由等等,而且在新加坡經營公司的同時,全家還能拿新加坡身份,簡直是不能再美好!

戴森在新加坡成立家族辦公室

4 免稅內容

1. 新加坡的資本收益是免稅的(固定資産出售收益,資本交易外彙收益等),例如辦公設備或家具可獲得相應的資本免稅額

2. 您可以在3年內申請最高30萬新幣的符合條件的裝修和翻新費用免稅額並且也不再對公司向其股東支付的股息以及國外的收入征收新稅。

3. 向認可的公共機構捐款,可享受250%的豁免稅務。

4. 此外,新加坡沒有遺産稅,這對很多正在考慮財富傳承的人士來說是一個非常好的政策。

總結

新加坡的稅收制度以簡單易懂爲原則,保持低稅的情況下,給予各種稅收減免、收稅回扣等扶持,因此新加坡也從“亞洲稅務天堂”慢慢走向了“全球稅務勝地”。