新加坡付款服務法案(Payment Services Bill)昨天提出一讀,新加坡金融管理局(MAS)隨後發布公告,指出新法案將打造更有利于付款服務創新的環境、加強對消費者款項的保護並提升網絡安全。

圖片來自MAS網站截圖

根據這三項目的,我們一起來看下新法案都有哪些新內容。

首先需要明確的一點是,目前新加坡的付款業監管框架,主要依據付款系統監督法令(Payment Systems Oversight Act)和外幣兌換與彙款業法令(Money-changing and Remittance Businesses Act)制定。

但是近年來許多新付款服務湧現,爲監管帶來挑戰。金管局因而決定把兩項法令合並,同時適用于傳統和新式付款業者。新法案包括兩種並行的監管框架(Designation Framework 和Licensing Framework),當局不再針對企業類型,而是根據它們從事的活動進行監管。

法案新內容主要體現爲:

1.受監管的付款活動從四類增加至七類,除了原有的開戶、跨境彙款、電子錢包和外幣兌換,也增加國內轉賬、商家收單(merchant acquisition),以及數碼代幣交易和兌換。業者要滿足的監管標准因活動而異。

2.全面銀行之外的金融業者爲交易款項提供安全保障,包括將款項隔離管理等。電子錢包業者不得將收取的款項用于放貸或資助公司業務,所有付款服務業者也不能向消費者放貸。

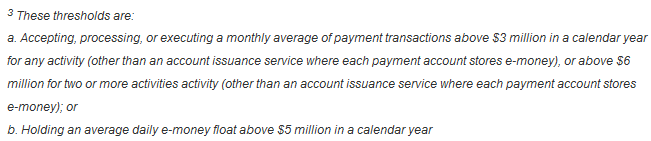

大型付款機構的標准(圖片來自MAS網站)

3.根據付款業者規模和從事的活動風險,分爲三類執照持有者,分別是大型付款機構、一般付款機構和錢幣兌換商。其中,月均交易額達300萬元、或月均至少兩項活動交易總額達600萬元,又或是電子錢包日均浮動款項達500萬元者,就需要申請大型付款機構執照。

(信息來源:新加坡MAS)

長按二維碼,新加坡最新官方政策一網打盡!