新加坡家族信托因其免稅政策,穩定的政商環境,嚴格的金融監管和成熟的信托實踐和法律配套,備受各國富豪的青睐!

一 什麽是家族信托(Family trust)

家族信托是一種信托機構受個人或家族的委托,代爲管理、處置家庭財産的財産管理方式,以實現富人的財富規劃及傳承目標。家族信托,資産的所有權與收益權相分離,富人一旦把資産委托給信托公司打理,該資産的所有權就不再歸他本人,但相應的收益依然根據他的意願來分配給受益人(一般是家人)。無須繳納遺産稅,也因爲財富已隔離,富人如果離婚分家産、破産追債、意外身故等,這筆錢都將獨立存在,不受影響,不被追訴。家族信托能夠更好地幫助高淨值人群規劃“財富傳承”,實現富超過三代,財富代代相傳,也逐漸被中國富豪認可。

家族財富傳承一直是個世界性的難題,也是富豪們永遠關心的話題。在中國,改革開放30年造就了一大批家族富豪,然而其辛苦創業而來的商業帝國以及點滴積累下的家族財富,很多都沒能逃過“富不過三代”的魔咒。反觀歐美國家,衆多耳熟能詳的家族如洛克菲勒家族、肯尼迪家族,都已借道家族信托、家族基金會的財富傳承機制,成就了家族財富的基業常青。

二 家族信托的功能

1.資産隔離和保全

設立家族信托之後,家族財産的所有權跟受益權是分開的,一旦成立家族信托之後,家族的財産所有權將不歸家族任何一個人,而是由第三方信托機構統一管理。

所有權跟受益權的分離,有利于在家族面臨各種特殊情況的時候,達到保護家族資産的目的,比如萬一某一天家族企業破産了,或者背上了巨額債務,那家族企業在進行清算的時候,家族信托資産是不會包含在內,另外家族企業的債務也不會轉移到信托資産受益人的身上,因爲家族信托的所有權不屬于家族任何一個人,所以法院對于家族信托資産沒有強制追償的效力。

2.合法避稅

無遺産稅等、其他稅務安排策略,省去遺産認證的漫長手續和昂貴的費用,免征印花稅。

在西方一些國家財産遺産稅是非常大的一筆支出,有很多家族因爲財産繼承而付出了很大一筆遺産稅。比如2018年11月,韓國LG集團對外公布,40歲的集團會長具光谟繼承了其父親所持有的8.8%的LG股權,而具光谟想要成功獲得這個股權就必須支付大概7000億韓元(約43億人民幣)的遺産稅。如果當初具本茂設立家族信托,通過家族信托的方式把LG的股權授予具光谟,那就可以避免這筆巨額遺産稅的産生。

3.合理合意財富傳承

家族信托一般都是由專業的信托機構進行管理,這些信托機構有專業的管理團隊,他們的一般具備高水准的投資水平。而且家族信托在設立的時候,還可以限制家族資産的投資範圍。所以通過家族信托這種方式,可以實現家庭財富投資增值,避免財富落在家族成員手裏,因爲不懂投資或者亂投資造成家庭財富損失。

況且富豪們設立家族信托的資産都很大,比如幾十個億或者上百億,這些資産光每年投資産生的收益就在數億元以上,光投資收益就足夠家族成員過上富足的生活,不用擔心因爲家族成員能力不足或者出現其他意外而爲生活擔憂的情況。

4. 防止後代揮霍

家族信托有衆多限制,比如設立的期限,資産配置方式,突發情況時財産的處置,受益權分配等等,通過設置這種限制之後,可以避免家族成員出現財産紛爭,避免家族成員因爲個人能力不足或者其他特殊情況把家族財産揮霍一空,從而達到家族財産保全與傳承的目的。

5. 防止家族內部爭産

所謂豪門是非多,現實中很多富豪經常出現婚姻分裂,甚至有些人爲了瓜分一些富豪家庭的財産而精心策劃跟富豪結婚,然後再離婚。結果輕輕松松就有可能分走富豪一半的財産。但是通過設立家族信托,就可以避免這種特殊情況造成家庭財富的損失,因爲家庭信托財産不屬于任何一個家屬成員,所以就算家族成員出現離婚的情況,家族信托資産也不會被瓜分。

6. 富超三代,企業傳承、財富傳承,基業長青。

中國有句古話叫做富不過三代,很多家族在創始人去世之後,家族的財富很快就被後代給揮霍一空。而通過設立家族信托,就可以避免這種問題的産生,因爲家族信托的所有權跟受益權是分開的,家族信托的受益人不能支配家族信托資産,只能享受其中帶來的收益。

7. 家族管理: 設立獎勵機制,良好的家庭契約和文化

8. 契約自由與隱私保護

家族信托嚴格堅持信息保密,包括對客戶的個人信息,家庭成員信息,財務信息以及信托中的受益人安排等信息都能夠做到嚴格保密

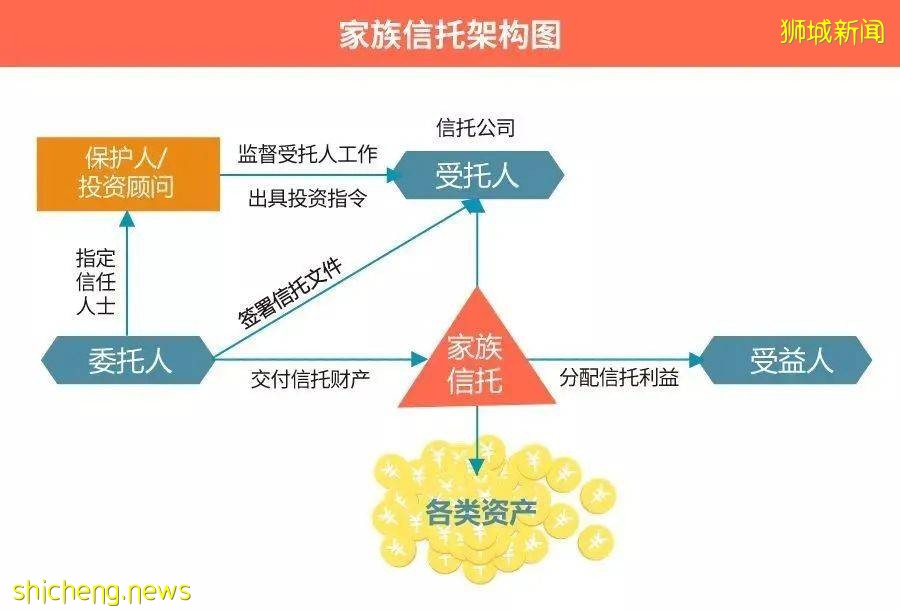

三 家族信托的常用架構

四 新加坡家族信托的優勢

1.穩定的政治及經濟環境

2.透明及完善的法律體制

3.成熟運作和監管制度(英美法體系下的信托有700年的曆史)

4.國際金融市場的認可度

5.嚴格保密性

6.永久性(代代相傳,且如諾貝爾獎金不斷增值)

7.稅收優惠

a.無資本利得稅,信托金融資産收益無須納稅

b.信托資産分配給受益人無須納稅

c.無遺産稅、無贈予稅

五 新加坡家族信托 vs 美國家族信托

新加坡家族信托有稅收優勢(無論是外國委托人信托還是國內信托)

a.無資本利得稅,信托金融資産收益無須納稅

b.信托資産分配給受益人無須納稅(若受益人是美國人或者美國稅務居民則需要納稅 (此時應設立foreign grantor trust))

c.無遺産稅、無贈予稅

d.在國外的收入進入新加坡信托也不納稅

美國家族信托須納稅(無論是外國委托人信托還是國內信托)

a.有資本利得稅,信托金融資産收益須納稅

b.信托資産分配給受益人須納稅

c.有遺産稅、贈與稅

d.在國外的收入進入信托也要納稅(美國是全球征稅,超強執行力)

注:以上情況是在一定條件下才成立,具體要看相關條款。

六 如何設立新加坡家族信托

1)咨詢設計面面俱到。家族信托涉及到法律、理財、稅務等諸多方面

2)列出要轉入信托的資産清單(list assets)

3)寫明設立家族信托的目的(state goals)

4)選擇信托公司(即受托人Trustee)

5)列出受益人名單(List Beneficiaries)

6)設立保護人(Protector),監督

7)指定投資顧問(Financial adviser)