2022年新加坡個人所得稅的報稅季節已到來,這次的報稅周期是3月1日至4月15日。

在這裏,我們會向大家更重溫一下報稅流程以及減免項目,爲了避免在申報時産生不必要的錯誤以及罰款。另外,稅務局也在今年更新了2024年的新稅率。

新加坡個人納稅被分爲兩種:

納稅居民和非納稅居民

非納稅居民

當海外居民居住在新加坡不滿183天,將歸類爲非納稅居民;

並對在新加坡取得的所有收入按照15%去征稅,或以;

本地累進稅率計算稅額兩種計算方式,取其高作爲交稅額,並無權享受個人稅收減免。

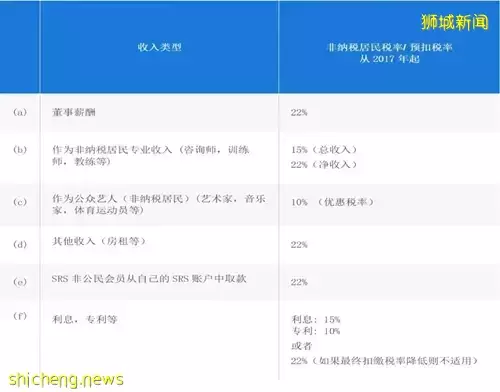

新加坡居留不超過60天:那麽工作收入是免稅的。但是,這不適用于公司董事、公衆藝人以及專業人士,非納稅居民的董事費和其他收入將按現行稅率22%征稅,請參考下圖:

從2024年起,稅務局將把董事薪酬、淨收入的居民專業、SRS 非公民會員以及利息和專利的稅率將從22%提高至24%。

納稅居民

新加坡公民和新加坡永久居民(SPR)肯定屬于納稅居民;

在該納稅年度的前一年,外國人在新加坡居住(合理的臨時離境除外)/工作時長超過183天(作爲公司董事的情況除外)或者,連續居住/工作滿三年;

或者,在新加坡居住/工作跨越兩個公曆年,並且逗留時長至少爲183天。

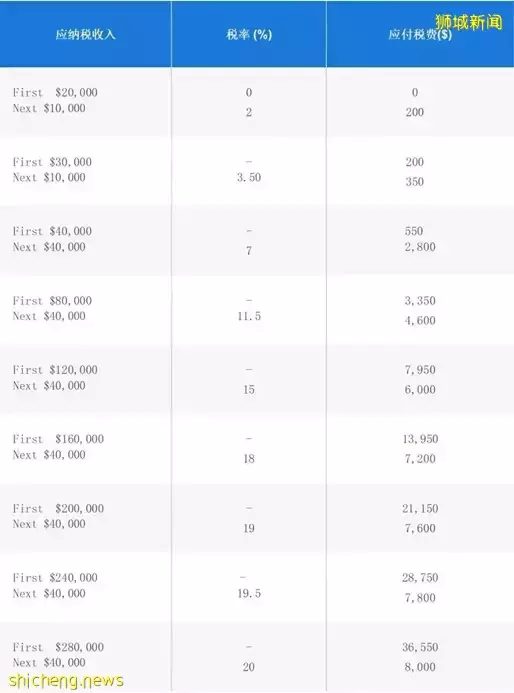

從2017年起,稅務局按照以下圖表中的累進稅率進行個人所得稅計算:

我們舉幾個例子讓您理解一下稅收哦:

假設一:如果一位納稅居民年收入在$20,000.00以下,則不需要納稅

假設二:如果一位納稅居民的年收入爲$40,000.00,假設無任何稅收減免,前$30,000稅額爲 $200,接下來$10,000.00的稅額爲$10,000.00*3.5%=$350.00,所以要繳納的總稅額爲$550.00。

假設三:如果一位非納稅居民從2020年8月1日至2020年10月31日期間在新加坡居住(新加坡每年的居住時長大于等于61天和小于等于182天),總收入爲$21,000,那麽他所要向新加坡繳納的總稅額爲$3,150.00(取較高金額作爲繳納稅:$21,000.00*15%=$3,150.00和$20,000.00*0+$1,000.00*2%=$20比較)

從2024年起,稅務局將把個人所得稅稅率上調,以下圖表將從該年啓用:

個人稅務減免

估稅時自動納入的捐款/扣除項目

您不需申請下列估稅時會自動納入的捐款/扣除項目。我們將根據您的資格條件和有關當局的記錄,自動納入扣除:

直接捐給獲批准公益機構(IPC)的款項

通過雇主參與雇傭收入自動納入計劃而從薪金中扣除捐贈給獲批准公益(IPC)的款項

勞力所得扣除(EIR)

現金填補公積金退休或特別戶頭退休輔助計劃(SRS)

戰備軍人扣除(戰備軍人、戰備軍人的妻子或父母享有的扣除)

估稅時非自動納入的捐款/扣除項目

請確保您符合申請扣除的所有條件,若我們在審查您的報稅表時發現有不符合條件的扣除申請,該項扣除會被取消,您也可能需支付罰款。

從2018估稅年起,個人所得稅總扣除額每估稅年的頂限是$80,000。您可繼續申請您符合條件的個人所得稅扣除。如果申請的總扣除額超過$80,000,可享有的總扣除額將以$80,000爲頂限。

捐款

如果您的雇主沒有參與雇傭收入自動納入計劃,請填入從薪金扣除(調至整數)給予受認可公益機構捐款的2.5/3 倍數額,捐款數額會顯示在您的IR8A 表格中。

配偶/殘障配偶扣除

配偶扣除(若您的配偶于2019 年收入超過$4,000,您就不能申請此項扣除)

您可以申請此扣除(配偶扣除總額的頂限爲$2,000):

如果您的配偶在2019年與您同住或由您贍養,您可扣除$2,000;

或如果您已經與妻子在庭令/分居契約下正式分居,並在上一年度支付生活給您的妻子,扣除額以$2,000爲頂限殘障配偶扣除;

您可以申請此扣除(殘障配偶扣除總額的頂限爲$5,500):

如果您在 2019 年贍養您的體障或智障配偶,您可以申請$5,500 的扣除;

如果您已經與殘障的妻子在庭令/分居契約下正式分居,並于上一年度支付活費給您的妻子,扣除額以$5,500爲頂限。

子女扣除:

合格子女扣除(QCR)

如果您撫養的子女未婚並符合下列條件,每位子女可獲得$4,000的扣除:

在2019年裏,子女年齡在16歲以下;或

在2019年,子女年齡在16歲或以上,並在學校、學院、大學或其他教育機構接受全日制教育;並且

子女在2019年的年收入不超過$4,000

殘障子女扣除(HCR)

如果您在2019 年撫養一名體障或智障的未婚子女,您可以申請$7,500 的扣除

在職母親的子女扣除(WMCR)

如果您是已婚、離婚或喪偶的在職母親,您可以爲所有未婚子女申請此項扣除。您的子女在2020 年 12 月 31 日必須是新加坡公民,並且符合申請QCR 或 HCR 的所有條件。

“總扣除額QCR/HCR + WMCR = 每名子女$50,000”

WMCR總額以在職母親的100%勞力所得收入爲限。

*無論父母哪一方申請QCR/HCR 扣除,都將優先給予扣除。WMCR僅限定于申請QCR/HCR扣除之後的剩余部分。

父母扣除/殘障父母扣除

如果您在2020年裏奉養您或您配偶的父母、祖父母或曾祖父母,您可以申請此項扣除。您或您配偶的父母、祖父母或曾祖父母在2020年必須在新加坡居住,並且符合下列所有條件: